【線索征集令!】你吐槽,我傾聽;您爆料,我報道!在這里,我們將回應你的訴求,正視你的無奈。新浪財經爆料線索征集啟動,歡迎廣大網友積極“傾訴與吐槽”!爆料聯系郵箱:finance_biz@sina.com

中國經濟網編者按:近日,研制腫瘤藥物的信達生物制藥(蘇州)有限公司(簡稱“信達生物”)在香港首次公開招股,以每股13.98港元的價格發售2.36億股,募資規模約32.99億港元,計劃于10月31日在港交所主板掛牌上市。

招股書顯示,信達生物此次募資的65%擬用于公司四大核心產品,25%擬用于撥資正在進行及計劃中的候選藥物的臨床試驗、注冊備案準備事宜及潛在的商業化推出(銷售及市場推廣),10%擬用作營運資金及一般公司用途。

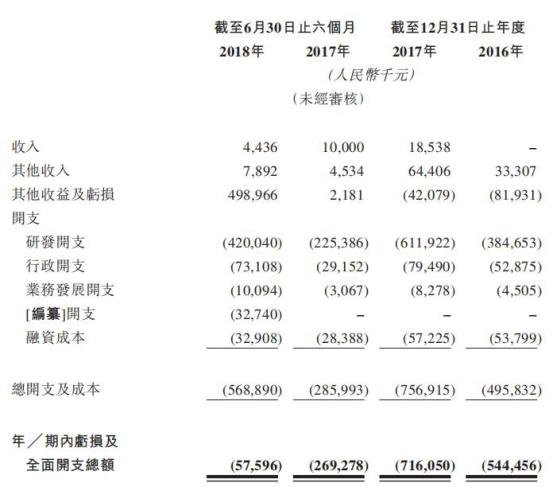

信達生物是繼歌禮制藥、百濟神州和華領醫藥后,第四家登陸港交所的未盈利生物制藥企業。財務數據顯示,信達生物產品尚未獲準進行商業銷售,2016年、2017年、2018年上半年分別虧損5.44億元(人民幣,下同)、7.16億元、5759.6萬元。

值得關注的是,近期在香港掛牌上市的生物制藥股接連破發。8月1日上市的歌禮制藥(01672.HK)招股價為14港元,但10月24日收盤報6.18港元,股價累計下挫超過50%。8月8日上市的百濟神州(06160.HK)股價上市以來一路下滑,24日股價收報69.80港元,相比108港元的招股價下跌超30%。

此外,9月14日上市的華領醫藥(02552.HK)同樣未能擺脫破發命運,截至24日收盤股價報7.20港元,比8.28港元的招股價下跌超13%。

信達生物與上述三家公司一樣,都面臨研發周期長、資金投入高、產品上市成功率低的問題,這也成為生物制藥公司上市后投資者擔憂的重點。

發售價格高企 募資近33億港元

10月18日,信達生物(01801.HK)發布公告稱,公司自18日起至23日在香港公開招股,招股區間為每股12.5至14港元,10月31日于港交所主板掛牌上市。

信達生物最終發售價格定為13.98港元,位于12.5至14港元招股區間高端,募資規模約32.99億港元。此次信達生物在香港公開發行股份的比例約10%,國際配售比例為90%,另有15%超額配股權。

目前公司確認10家基石投資者,共計認購19.18億港元,約占其募資總額的六成。其中紅杉資本、惠理基金以及涌金資本分別以4.7億港元、2.35億港元及2.35億港元領投,資本集團(CGPM)、美國制藥公司禮來(Eli Lilly)、景林、淡馬錫等進行跟投,聯席保薦人為摩根士丹利、高盛、摩根大通及招商證券國際。

信達生物制藥主席、總裁兼首席執行官俞德超在會上透露,公司生產線按國際標準設計、建造及運作,若只滿足中國市場需求無法充分發揮其潛力,“目前已有兩個藥品進入臨床研究,另外一個很快啟動。自去年開始我們的戰略有所調整,直接在美國進行研發,進入中國以外的市場。”

尚無產品銷售收入 兩年虧損超12億

信達生物主要開發、生產和銷售用于治療腫瘤等重大疾病的單克隆抗體新藥,目前公司產品尚未獲準進行商業銷售,因此尚未從產品銷售產生任何收入。

因此,信達生物至今仍處于大額“燒錢”、持續虧損的狀態,僅靠政府補助和一些服務授權實現少量收入。2016年公司沒有任何營收,2017年向國內公司提供服務并授權產品獲得1853.8萬元,今年上半年收入為443.6萬元。

招股書顯示,2016年、2017年和2018年上半年,信達生物的研發開支分別高達3.85億元、6.12億元、4.2億元,虧損額度分別達5.44億元、7.16億元、5759.6萬元。

面對已在港上市的歌禮制藥、百濟神州和華領醫藥股價破發的現狀,信達生物首席財務官奚浩稱,上市公司股價受各種因素影響,相信公司有業務成果作支持,價格合理情況下預計可得到投資者支持。

信達生物的資本之路

信達生物的創始人為俞德超,此前在加州大學博士后站從事藥物化學研究,先后在美國Calydon、Cell Genesys、Applied Genetics等生物制藥公司擔任首席科學家、副總裁的職務。2006年,俞德超帶領研發的全球首款基于溶瘤病毒的免疫治療創新藥物“安柯瑞”上市,同年俞德超回國加入康弘藥業,負責生物藥研發。2011年,俞德超在蘇州創立信達生物。

據《時代周報》報道,2011年10月,信達生物完成了500萬美元的A輪融資,投資方是富達亞洲共同成長基金(現已更名“斯道資本”)。2012年6月,信達生物再次完成3000萬美元的B輪融資,禮來亞洲基金領投,富達亞洲繼續跟投。

2015年3月,信達生物將自己研發的PD-1單抗的海外市場授權給美國禮來制藥,并收到5600萬美元的首付款。同年10月,信達生物再次與禮來達成總額超過10億美元(里程金)的全面合作,雙方簽訂了3個腫瘤免疫治療雙特異性抗體的全球開發合作協議,并完成了1.15億美元的C輪融資。

2016年11月,信達生物完成D輪融資,獲得來自國投創新、國壽大健康基金、中國平安、泰康保險等機構的2.62億美元投資。這是中國生物醫藥行業迄今為止最大的一筆融資,也是當年全球范圍內第二大融資案。

至上市前,信達生物共完成了5輪合計5.62億美元融資。據招股書資料,至今年上半年PRE-IPO輪融資時,信達生物的整體估值已有12.8億美元。與此同時,俞德超的股份已被稀釋至6.31%。

17條研發管線是最大“賭本”

信達生物的產品研發管線由17種抗體候選藥物組成,4種核心產品擁有全球化專利,已在中國進入了后期臨床開發階段,分別是新型的PD-1抗體信迪利單抗(IBI-308)和生物類似藥IBI-301、IBI-303、IBI-305。

據港股挖掘機報道,治療腫瘤、有全球商業化權利的信迪利單抗(IBI-308)為PD-1/PD-L1抗體,第三期臨床實驗已結束,并于2018年4月10日再次提交了該藥物的新藥申請。4月19日,獲得了CFDA(國家藥品監督管理局)受理,4月23日,被納入了優先審評程序。

信達生物的是獲得CFDA受理的PD-1/PD-L1產品新藥申請的首批公司之一,預期[復發/難治性經典霍奇金淋巴瘤]將成為獲批上市的信迪利單抗治療的首個癌癥適應癥。該藥物目前也已獲得FDA批準,計劃將在美國啟動多中心1b/2期的臨床試驗。信達生物在招股說明書表示,若信迪利單抗獲CFDA批準,計劃于2019年推出。

目前在中國獲批準的PD-1/PD-L1抗體藥物僅一種,即2018年6月15日獲批的百時施貴寶的PD-1抗體Opdivo(納武單抗),該藥物用于治療局部晚期或轉移性非小細胞肺癌。

信達生物與其相比,不僅有信迪利單抗,而且部分信迪利單抗形成了三種雙特異性抗體候選藥物(即其他三種核心藥物)的抗PD-1部分。預計2019年上半年、2019年第四季度及2020年下半年分別為IBI-305、IBI-301、IBI-303向CFDA提交新藥申請。

除了四種核心產品,信達生物還擁有創新單克隆抗體候選物的產品管線,包括已在臨床1/2期的IBI-306、IBI-310,以及已向中國提交IND申請的候選藥物IBI-302、IBI-307、IBI-101。臨床前的儲備藥也有8種,預計未來12個月內將推動其中四種臨床前候選藥物進入臨床階段。

總的來看,信達生物的管線藥物研發雖多達十七個,但發展并不雜亂,有核心,有發展,有儲備,各層次藥物進展有序,利于長期發展。

同類藥物齊出,商業化競爭加劇

據智通財經報道,目前與信迪利單抗作用機理相似、處于競爭狀態的PD-1抗體藥物已有5種,分別為百時美施貴寶的PD-1抑制劑納武單抗(Opdivo,俗稱“O藥”)、默克的帕博利珠單抗(Keytruda,俗稱“K藥”)、君實生物的JS-001、恒瑞醫藥的SHR-1210、百濟神州的BGB-A317。

由于國內市場正處于爆炸式增長階段,各方產品競爭極為激烈。其中,“O藥”在中國的售價為美國零售價的52.9%,“K藥”在中國的售價為美國零售價的54%,“外來藥”優勢明顯。而恒瑞醫藥的SHR-1210、百濟神州的BGB-A317這兩個藥物的主要適應癥都是霍奇金森淋巴瘤,與信迪利單抗適應癥極為相似。

信迪利單抗不僅要與“外來藥”競爭,還得與“國產藥”一爭高下。與信迪利單抗一樣,恒瑞的SHR-1210、君實的JS-001、百濟神州的BGB-A317均已提交新藥申請,預計可在2019年推向市場,且恒瑞的SHR-1210、百濟神州的BGB-A317這兩個藥物的主要適應癥都是霍奇金森淋巴瘤,與信迪利單抗適應癥極為相似。

與此同時,信達生物剩余三種核心生物類似藥也面臨競爭難題。目前,市場中與IBI-301同類的藥物已有1種投入市場,1種遞交新藥申請,2種處于臨床3期;IBI-303的同類藥物已有2種投入市場,2種遞交新藥申請,2種處于臨床3期;IBI-305的同類藥物已有1種投入市場,1種遞交新藥申請,7種處于臨床3期。

生物制藥公司“罩門”多

由于生物制藥公司藥品研發投入大,周期長,中短期實現盈利難度較大,新股破發率高達七成以上,此前三家赴港上市的生物制藥公司均破發,表現慘淡。

歌禮制藥、百濟神州、華領醫藥于8月、9月在港交所掛牌上市,3家企業都是既無盈利又無商品化的產品。截止10月24日收盤,3家企業股價分別報6.18港元、69.80港元和7.20港元,相對發行價的股價跌幅分別為55.86%、35.37%、13.04%。

據36氪報道,由于已上市企業接連破發,部分擬赴港上市的生物科技企業躊躇不前,復星醫藥長期培育的醫藥獨角獸復宏漢霖已經推遲了赴港掛牌計劃。

此前信達生物制藥獲保薦人給予27億至38億美元之間的估值,現在縮水了7億至18億美元。早在歌禮制藥股價下跌之際,路透社評論稱“今后生物科技初創公司如果在香港上市,會面臨非常謹慎的估值。”

責任編輯:陳悠然 SF104

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)