一碗面要80元,出租車漫天要價,安檢排隊太長差點誤機…你在機場是否遇到過這樣的問題?“首屆金跑道獎·國內機場口碑評選”正在進行!【點擊投票】為機場打分,你說了算!

“消失”的存款搬家去了樓市和理財?

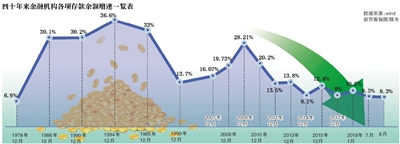

存款增速創40年新低,7月底住戶存款較上月少2932億;存款減少背后是居民高杠桿、投資渠道多元化

一些人選擇了理財、投資,一些人背負著房貸、房租,去銀行存錢的人越來越少了。

今年以來,人民幣存款增速持續在9%以下徘徊,央行披露的最新數據顯示,8月份,我國金融機構各項存款余額同比增長8.3%,創下40年來最低。相比之下,居民存款增速下滑更嚴重。居民部門存款增速從2008年的18%下滑到了2018年的7%左右。截至2018年7月底,全國住戶存款總計692371.85億元人民幣,較上月減少2932億元,今年4月的住戶存款更是出現1.32萬億元的大跳水。

中國居民不愛存錢了?消失的銀行存款到底去哪兒了?

“理財大軍”涌現,居民存款被打散

與數年前熙熙攘攘的“存款大軍”相比,如今隨處可見的都是要理財致富的大軍。

“銀行存款?我沒有。”年近30的嬌嬌(化名)一臉的滿不在乎,在金融圈工作的她告訴新京報記者,“我基本上不會考慮銀行存款的,利率太低,閑錢多數都拿來買基金了”。

隨著中國金融體系的不斷發展壯大,除了銀行存款之外,不斷增多的可供選擇的投資渠道,比如以余額寶為代表的寶寶類貨幣基金,以證券市場為代表的股市交易,以基金市場為代表的非貨幣類投資基金,還有以互聯網金融為代表的互聯網金融理財體系,投資渠道的多元化使得原本會存在銀行的錢被快速分流的現實情況。

“現在的貨幣型基金、還有一些理財產品都可以直接在手機銀行、App上面操作,相比去銀行存款來說更靈活、方便,存期靈活、利率也高,尤其是年輕人更喜歡互聯網理財產品。”某商業銀行職員認為,這也是可以理解的。

新京報不完全統計,截至2018年6月底,余額寶對接的6只理財基金規模總和已經達到18602億元。

當然,在投資理財意識增強的同時,不乏有人仍有固定存款習慣,只不過是從銀行轉向了騰訊理財通等平臺。

工作了三年的唐唐(化名)目前大概有六萬元左右的存款,“可能和別人比我活得比較謹慎,我很少用信用卡、花唄提前消費,也會固定存錢,以防萬一。”

“不過我都存在余額寶,我在支付寶上設置了銀行卡每月固定時間、額度轉入余額寶,這兩年利率沒有前幾年高了,但是還是會比銀行高”,唐唐說她的這種存錢方式已經持續了三年。

習慣于超前消費的天一(化名)幾乎沒有任何形式的存款,甚至有的時候存款還是負的,“我每個月15日發工資,領到工資都是直接去還信用卡的,平時消費都是刷信用卡”。他說,“家里只有我爺爺才會往銀行去存款,而我覺得我沒有銀行存款照樣過得挺好的。”

地域文化差異也是影響銀行存款的因素之一,銀行人士小雪(化名)告訴記者,“現在存款的人群以中老年為主,個人覺得,北方的中老年是主要的銀行存款人群,偏保守;南方理財或者保本理財就更吃香,南方人比較有理財意識”。

此外,北京有市民表示,“在股市虧了二十幾萬,這些錢原本都是存在銀行的。現在都虧掉了,銀行存款也就剩點應急用錢。”

房貸和房租“吃掉”一半工資

除了被理財分流,房貸、房租不斷擠壓城市年輕人的銀行存款數額。“房貸就吃掉我一半的工資,剩下的還要支撐我的日常生活,月收入三萬,每個月能存下來兩三千塊錢都算是多的了。”有三年工作經驗的佳佳(化名)告訴新京報記者。

央行數據顯示,2001年末,我國商業銀行個人住房貸款余額不足600億元,2017年,全國個人住房貸款余額21.9萬億元,年均復合增長率約44.59%。相比之下,2001年末全國居民儲蓄余額7.4萬億,2017年年末全國住戶存款64.38萬億,年均復合增長率僅為14.48%。

“很多人原本有存款,為了買房,就把錢都取出來交了首付款。”某商業銀行柜員向記者表示,自己經手的不少年輕客戶是這樣。

除了年輕人的存款被房貸擠壓,當下不少中老年人的存款同樣流向了樓市。30歲的張坤(化名)告訴新京報記者,“我們買房時,我爸媽給了十萬,我岳父岳母給了二十萬,這才湊齊了二線城市一套大三居房子的首付款。”張坤說,對于農村家庭來說,十幾二十萬的存款幾乎是父輩的所有積蓄了。

除了房貸,在大城市生活的房租成本也消耗了年輕人的一大筆收入。“上個月連續租了三年的房子到期,房租一次性漲了500塊,一年的房租漲到三萬六千左右。”北漂一族趙瓊(化名)深感來自房租壓力,想存錢很困難了。

滬漂的寧浩(化名)在接受新京報記者采訪時也表示,“我現在月薪一萬五左右,其中每個月要固定支出的有在上海住處的房租四千五,還有我之前在老家買的房子,一個月房貸三千。”

蘇寧金融研究院特約研究員江瀚分析指出,存款增速下降的確主要與房地產帶來的高杠桿、消費主義盛行、投資渠道多元化等因素相關。“由于各地房地產價格的上漲,再加上中國人買房普遍喜歡采用按揭貸款的杠桿模式,最終導致房地產引發的高杠桿,高杠桿的結果就是居民家庭財富都被集中到了房地產等固定資產上,那么流動性資產代表的存款就呈現出此消彼長的情況。”他說。

中國人民大學國際貨幣所研究員李虹含分析認為,經濟下行壓力加劇,居民收入增速放緩,賺的錢或還沒有以前多了,也是導致銀行存款變少的一大原因。

銀行攬儲壓力增加,國有行與商業銀行有別

銀行存款滑鐵盧無疑會引發市場對銀行“存款荒”的擔憂。據WIND統計,自2009年12月至2014年8月,人民幣存款增速均為兩位數增長,2014年9月起開啟個位數增長時代,增速明顯放緩,到了今年2月份,進入8%時代。今年2月至8月存款增速分別為:8.6%,8.7%,8.9%,8.9%,8.4%,8.5%,8.3%。

記者走訪發現,具體到各家銀行,存款情形不盡相同。“銀行競爭激烈,尤其這幾年以來拉存款當然很難”,供職過幾家不同銀行的小雪表示,“不同的銀行間也有區別,比如國有行和商業銀行、城商行比,相對輕松不少。商業銀行總行所在的地區相對別的地方也好一點,比如在上海的浦發銀行和外地的浦發銀行拉存款的難易程度上就會有區別,本地城商行和異地城商行之間也有區別。”

“銀行現在的攬儲壓力不小,銀行目前客戶的年齡層偏大。”北京農商行某支行行長也向新京報記者表示,對于不能做結構性存款產品的一些農商行來說,競爭力比不上國有大行,除了個人儲蓄存款競爭力不足,在公司客戶上農商行也表現得后繼無力。“自從資管新規落地,銀行同業要求去杠桿,以往對于農商行非常重要的同業業務逐步收縮,銀行想要盈利,發展基礎的存貸款業務就更加重要,對于農商行來說,攬儲壓力增加是顯而易見的事情”。

來自工行北京朝陽區某網點的工作人員吳軍(化名)告訴新京報記者,他所在的網點攬儲壓力不明顯,“我們按部門來定任務,不是將任務劃分到每個人的身上,而且我們有一批固定的企業客戶,貢獻不少的存款量。”

中國人民大學國際貨幣所研究員李虹含分析稱,隨著消費觀念的更新,各種滿足欲望的即時性消費頻率在提高,超前消費、攀比消費和借貸消費增加。金融脫媒,互聯網金融對傳統銀行的沖擊較大。此外,結構性存款、銀行理財等方式也是存款的一個轉化方向。

分析稱銀行存貸利差的商業模式難以為繼

“從各大銀行財報看,存貸利差依然是銀行主要收入來源。由于銀行存款少了,銀行依賴于存貸利差的商業模式已經難以為繼,銀行未來將有可能面臨較為巨大的盈利挑戰。”江瀚認為,銀行存款減少對銀行業影響較大。

李虹含也表示,“銀行存款減少,會一定程度上引起銀行恐慌。傳統商業銀行對吸儲放貸吃利差依賴比較強,存款增速放緩意味著放貸的‘盤子’要縮小,銀行勢必要減少利潤”。

招商銀行某地方分行行長在接受新京報記者采訪時肯定了上述說法,“單純從銀行經營角度來說,存款的減少對銀行業、尤其是商業銀行的信貸業務的擴張確實帶來一定負面影響。銀行的放貸規模受到資本充足率的限制,存款大幅減少的話意味著銀行的信貸業務需要消耗更多資本,進一步也會影響到銀行整體經營效益的下滑。”

此外,江瀚提醒,銀行存款減少,雖然有很多外部的原因,但是必須要看到,銀行作為中國最大的金融機構,其本身的服務質量和給人們帶來的收益水平遠遠達不到互聯網機構等新興金融投資主體的水平,如果商業銀行再不去改變自身的行為,未來將有可能真正被其他金融機構所顛覆。

銀行存款減少對于整體經濟會產生怎樣的影響?

李虹含認為,隨著銀行存款減少銀行業的利潤勢必會減少,低成本的存款就沒有了,在經濟方面會造成融資成本的上升。

江瀚則表示,銀行存款減少對于經濟其實并不會產生太大的影響。“只是銀行系統的存款少了,整個社會的流動性并沒有降低。”

本版采寫/新京報記者 侯潤芳 張思源

責任編輯:李鋒

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)