第一部分 前言概要

1月期間全國生豬價格繼續呈現下行態勢,其主要原因仍然在于大體重豬源的積壓以及生豬出欄量的快速增加,同時疫情剛剛趨于平穩后市場需求弱于往年也是導致豬價下行的主要因素。過年節假日期間,全國生豬出欄體重出現了小幅下滑,但整體仍然處于歷史同期較高水平,同時,受季節性影響,不少地區開始出現豬病,這也增加了生豬本身的出欄壓力,市場供應端寬松格局或將繼續維持。受豬價持續下跌影響,養殖端虧損壓力明顯增加,整體來看,當前養殖仍處于歷史同期較深的虧損水平,與之伴生的是能繁母豬存欄開始持續出現拐點,從1月淘汰母豬與商品豬比價關系來看,當前月內淘汰母豬壓力或仍在延續,預計養殖利潤明顯好轉前,當前生豬養殖仍將處于去產能周期。

整體來看,當前生豬市場處于寬現實與緊張預期相互博弈階段,寬現實主要源于供應,而緊張預期可能更多來源于需求。基本面上看,1月以來,國內疫情進入平穩期,居民消費意愿明顯改善,有助于緩解近年來對于豬價抑制的最主要因素,而同時,雞肉和牛肉等替代品價格走勢堅挺,使得豬肉消費優勢開始逐步顯現,同時屠宰利潤的逐步改善也有助于凍品和冷藏企業建立庫存。政策方面來看,當前生豬價格的快速下跌使得豬糧比連續3周低于6以下,觸發二級預警,未來可能會有一定的收儲動作,而且年前關于鼓勵企業適當建立分割品庫存的消息已經發布,這都將有助于市場在需求端穩定預期。

考慮到市場進入季節性消費淡季,加之供應壓力仍未緩解,2月以后生豬現貨價格大概率仍將億偏弱運行為主。

第二部分 行情回顧

1月期間,全國生豬價格整體呈現震蕩下跌態勢,雖然春節前一周居民備貨帶動價格呈現小幅反彈,但高供應仍然成為推動價格下行的主要動力。截止月末,全國各地生豬價格下跌2.4-3.2元/公斤,其中東北地區13.5-13.8元/公斤,下跌2.35-2.65元/公斤,華北地區14.25-14.4元/公斤,下跌2.55-3.35元/公斤,河南山東地區14-14.4元/公斤,下跌2.75-2.85元/公斤,華東地區14.1-14.8元/公斤,下跌3.15-3.3元/公斤,華南地區13.8-14.7元/公斤,下跌2.75-3.45元/公斤,全國各地跌幅相對比較均勻。

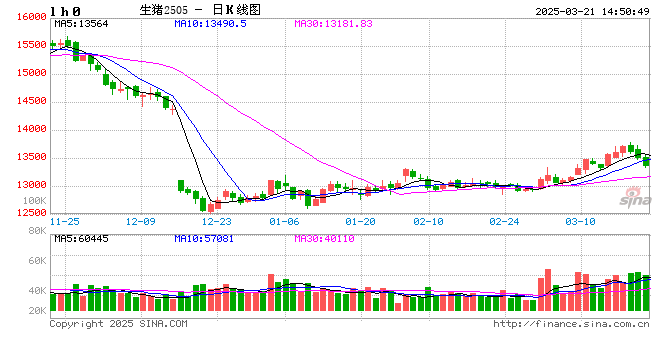

期貨方面,月內盤面走勢表現出非常明顯的現貨屬性。首先,單邊走勢緊跟現貨呈現同步下跌態勢,雖然期間略有小幅震蕩,但市場交易主體仍然在于近月的供應壓力;其次,與現貨相伴生的是月間價差的快速回落,可以看到,LH35價差從11月的1100下跌至-2000,1月期間貢獻了1000點左右的下跌,說明現貨壓力本身在盤面中得以持續體現。較例外的是,LH2301合約呈現出比較罕見的不回歸的情況,截止1月19日,以最優交割區域江西測算,現貨較盤面仍然有一定幅度升水,這或一定程度受到季節性淡季以及屠宰企業開工下滑對于接貨意愿減弱帶來的影響,暗示了市場對2月份豬價的悲觀預期。

整體來看,我們認為今年1月生豬市場價格走勢既在意料之外也在情理之中,其中意料之外的地方源于生豬的反預期下跌,過去幾年中,生豬價格在年前一般都是呈現上漲態勢,而今年的下跌確實略顯例外。但符合邏輯的部分在于,今年3季度豬價上漲確實存在很多投機以及非理性因素,因而本身豬價虛高導致大體重豬源增加,年末生豬出欄體重整體維持高位反應了市場大豬數量本身較多的情況。

圖1:1月期間全國豬價(元/公斤)

圖2:1月各區域價格漲跌表現(元/公斤)

數據來源:銀河期貨、博亞和訊、涌益資訊、wind、農業農村部等

圖3:生豬現貨-主力合約基差(元/噸)

圖4:生豬35價差(元/噸)

數據來源:銀河期貨、博亞和訊、涌益資訊、wind、農業農村部等

圖5:生豬現貨-05基差(元/噸)

圖6:生豬期貨盤面結構(元/噸)

數據來源:銀河期貨、博亞和訊、涌益資訊、wind、農業農村部等

第三部分 基本面分析

一、供應端:出欄壓力仍然不減 現貨持續偏弱

高頻數據顯示,2023年1月生豬日均出欄同比下降10%,環比增加32%。雖然同比數據有所下滑,但如果剔除其中的節假日效應,1月出欄同比仍然處于相對高位,一般年前后屠宰企業開工率均會有所下滑,去年過年在2月份,其屠宰開工率明顯低于今年1月的水平,反應了生豬實際出欄量仍然處于偏高水平。另一方面,從出欄體重上來看,月內生豬出欄均重在125公斤,高于去年同期水平,這也在一定程度上間接增加了豬肉的供應,給市場帶來一定下行壓力。

圖7:生豬日度屠宰量平均(頭)

圖8:生豬出欄體重(公斤)

數據來源:銀河期貨、博亞和訊、涌益資訊、wind、農業農村部等

雖然1月最終供應數據尚未公布,但從市場價格變化以及高頻數據來看,大概率仍是一個相對偏高的數據。一般而言,生豬出欄量通常與10個月前母豬存欄以及配種情況有較大正向關系,而在擬合二者關系中可以明顯發現,10月以來生豬出欄量與產能呈現出一定的反向變化,其中在12月增幅最明顯,這說明了養殖企業在此期間可能有超量出欄的情況,不難想象,今年3季度中,養殖戶壓欄惜售以及投機情緒導致豬價上漲過快,養殖端積累了較多數量的大體重生豬,而養殖企業養殖戶出于經營成本考慮,奪回選擇在年前消化掉適重的大豬,因而12月和1月生豬出欄量的快速增加反應了前期壓欄惜售產生的后果,同樣豬價的下行也是對前期過度上漲的負反饋。

圖9:生豬出欄vs10個月前母豬存欄

圖10:大小體重豬源價差(元/公斤)

數據來源:銀河期貨、博亞和訊、涌益資訊、wind、農業農村部等

年后首日,生豬整體出欄體重略有下滑,但據市場反應情況來看,此前所積壓的大體重生豬數量仍然較多,后續仍有供應壓力;另根據三方機構以及草根調研數據來看,受季節性因素影響,近期生豬疫情也進入高發期,豬源拋售數量增加,這也將在一定程度上助推2月期間生豬拋售數量的增加。因而大方向來看,我們認為后續豬價下行壓力仍然較大。

二、需求端:消費拐點已現 但反轉仍需時日

截止1月20日當周,全國平均豬糧比價達到5.48:1,其中1月11日豬糧比為5.64,1月4日為5.93,按照《完善政府豬肉儲備調節機制做好豬肉市場保供穩價工作預案》中的規定,豬價連續三周處于5:1-6:1區間將發布二級預警,同時有關部門將結合實際情況布局收儲。三方數據來看,12月母豬存欄已經開始出現拐點,純主觀臆測來看,出于穩定預期角度來看,2月期間大概率要進行托市收儲。雖然絕對數量難以評估,但我們認為這會在一定程度上對豬價預期形成有利引導,進而帶動屠宰企業及下游建立庫存以提振需求。

類似政策調整不在少數,1月中旬,發改委價格司也通過組織與企業會議交流的方式建議屠宰企業適當增加商業庫存、提振市場需求,促進生豬價格盡快回升至合理區間。從當前白條與生豬價差變化情況來看,12月中旬以來白條屠宰利潤已經開始轉正,這將在一定程度上提振屠宰企業的建庫信心。據悉,年前市場已經有部分屠宰企業開始少量建立分割品庫存,但整體數量比較有限,隨著價格下跌,屠宰的利潤優勢,價格的安全邊際以及政策方面的驅動將對采購需求形成有效驅動。

圖11:豬糧比

圖12:屠宰利潤(元/頭)

數據來源:銀河期貨、博亞和訊、涌益資訊、wind、農業農村部等

此外,我們認為今年豬價超預期下行的主要原因一定程度源于市場消費偏差,可以看到在疫情影響下,無論是上半年嚴格的防控手段或是下半年政策的放松,均給消費端帶來了不利影響。社會零售品消費總額數據顯示12月餐飲類同比下降14.1%,繼續遠高于其他品類。1月期間,隨著國內疫情數量的減少,消費改善肉眼可見,在此背景下,為后續豬肉終端消費注入樂觀預期。

從替代品價差上來看,隨著禽、牛等價格維持堅挺,豬肉對于雞肉、牛肉等價格優勢開始逐步顯現,這也將在一定程度上對消費形成提振,關于消費對于價格的拉動作用在2021年10月期間已經被論證。不過需要關注的是,豬肉本身消費的季節性仍然是較大的影響因素,因而當前消費預期的好轉可能更多屬于偏長角度考慮。

圖13:社會零售品消費總額

圖14:豬肉-雞肉價差(元/公斤)

數據來源:銀河期貨、博亞和訊、涌益資訊、wind、農業農村部等

三、養殖利潤與產能

1月期間生豬價格的快速下跌導致月內生豬養殖利潤再次進入深度虧損。截止1月20日當周,生豬自繁自養利潤下跌至-317元/頭,較上月下跌273元,外購仔豬利潤下跌至-397元/頭,顯然已經創出歷史同期新低。雖然從絕對虧損幅度仍明顯低于2021年的極端行情,但我們認為2020年在豬瘟疫情背景下養殖戶的大量補欄導致仔豬、母豬價格異常高企,本身屬于成本端的異常表現,產業鏈上游同時也積累了較豐厚的利潤,而過去一年中生豬盈利周期并不長,在此背景下,300元/頭以上的虧損應當已經屬于利潤比較惡化的時期。

圖15:自繁自養利潤(元/頭)

圖16:外購仔豬利潤(元/頭)

數據來源:銀河期貨、博亞和訊、涌益資訊、wind、農業農村部等

三方數據顯示12月淘汰母豬環比增加3.63%,已經連續2個月呈現增加狀態,山東、遼寧等北方片區產能去化加快,而存欄方面看,12月能繁母豬存欄環比下降1.1%,進一步驗證了產業端去產能的情況。與之相驗證的是11月期間,淘汰母豬與生豬比價出現階段性斷崖式下跌,一定程度反應了市場淘汰母豬數量增加情況,而進入1月后,整體看該比價已經開始回暖,但仍未回到歷史前期高點,基于此我們認為市場母豬產能仍然是在去化階段。

圖17:能繁母豬存欄(頭)

圖18:淘汰母豬/商品豬

數據來源:銀河期貨、博亞和訊、涌益資訊、wind、農業農村部等

12月期間生豬存欄環比出拐點。參照落地3個月仔豬進入商品豬存欄統計口徑,商品豬存欄新增量主要取決于7個月前母豬的存欄,回溯來看,今年5月份能繁母豬存欄開始進入環比上升階段,因而從實際新增供應端來看影響并不大,12月期間出欄增加或是最主要因素;考慮到今年6月份能繁母豬存欄環比小幅增加,同時時值過年期間,我們認為今年1月份生豬存欄環比可能會有小幅抬升。

圖19:商品豬存欄(頭,%)

圖20:商品豬出欄

數據來源:銀河期貨、博亞和訊、涌益資訊、wind、農業農村部等

綜合來看,1月以來生豬價格持續下跌導致養殖虧損在不斷加劇,剔除歷史異常時間表現來看,已經處于虧損相對較深的階段,隨著豬價的持續下行,能繁母豬存欄將大概率將進入去化階段,考慮到當前市場淘汰并不屬于太過激烈的階段,后續補欄變化對于產能去化影響將更直接。

第四部分 綜合分析及市場展望

1月期間全國生豬價格繼續呈現下行態勢,其主要原因仍然在于大體重豬源的積壓以及生豬出欄量的快速增加,同時疫情剛剛趨于平穩后市場需求弱于往年也是導致豬價下行的主要因素。過年節假日期間,全國生豬出欄體重出現了小幅下滑,但整體仍然處于歷史同期較高水平,同時,受季節性影響,不少地區開始出現豬病,這也增加了生豬本身的出欄壓力,市場供應端寬松格局或將繼續維持。受豬價持續下跌影響,養殖端虧損壓力明顯增加,整體來看,當前養殖仍處于歷史同期較深的虧損水平,與之伴生的是能繁母豬存欄開始持續出現拐點,從1月淘汰母豬與商品豬比價關系來看,當前月內淘汰母豬壓力或仍在延續,預計養殖利潤明顯好轉前,當前生豬養殖仍將處于去產能周期。

整體來看,當前生豬市場處于寬現實與緊張預期相互博弈階段,寬現實主要源于供應,而緊張預期可能更多來源于需求。基本面上看,1月以來,國內疫情進入平穩期,居民消費意愿明顯改善,有助于緩解近年來對于豬價抑制的最主要因素,而同時,雞肉和牛肉等替代品價格走勢堅挺,使得豬肉消費優勢開始逐步顯現,同時屠宰利潤的逐步改善也有助于凍品和冷藏企業建立庫存。政策方面來看,當前生豬價格的快速下跌使得豬糧比連續3周低于6以下,觸發二級預警,未來可能會有一定的收儲動作,而且年前關于鼓勵企業適當建立分割品庫存的消息已經發布,這都將有助于市場在需求端穩定預期。

考慮到市場進入季節性消費淡季,加之供應壓力仍未緩解,2月以后生豬現貨價格大概率仍將偏弱,對期貨近月同樣形成較大壓力,而遠月方面來看,我們認為最近幾個月大規模的出欄將一定程度緩解后續新增的供應壓力,同時需求端也會對豬價形成支撐,在此背景下,生豬遠月市場或迎來利好,期貨月間結構整體仍以偏弱運行為主。

銀河期貨 陳界正

責任編輯:宋鵬

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)