華爾街見聞

今夜美聯儲加息25個基點已成市場共識,但7月后,美聯儲將怎么走,市場亟待鮑威爾的提示。

7月是否會成為美聯儲本輪加息周期的終點?市場正在屏息等待美聯儲釋放出的任何政策信號。

美東時間7月26日周三下午14:00(北京時間7月27日周四凌晨02:00),美聯儲將公布利率決議,隨后美聯儲主席鮑威爾將召開貨幣政策新聞發布會。

美聯儲將在7月FOMC會議加息25個基點基本 “板上釘釘” ,市場也已充分定價,屆時基準利率將升至5.25%-5.5%,達到22年來的最高水平。

與此同時,美國通脹超預期放緩,而經濟和就業數據依舊強勁,美國在未來12個月出現衰退的可能性大幅下降。因此市場對于此次FOMC會議的關注焦點在于:此次加息后,美聯儲的后續加息路徑如何演繹,已長達16個月的加息路會在7月落下帷幕嗎?

被視為“美聯儲喉舌”的記者Nick Timiraos“會前放風”稱,美聯儲7月料將加息25個基點。7月會議真正的爭論核心在于:什么樣的情況下美聯儲需要在9月或秋季再次加息。而放緩的通脹數據進一步強化了7月份為美聯儲最后一次加息的可能性。

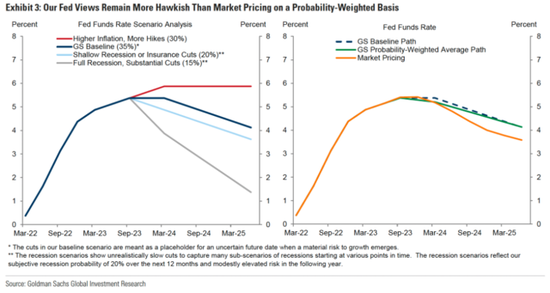

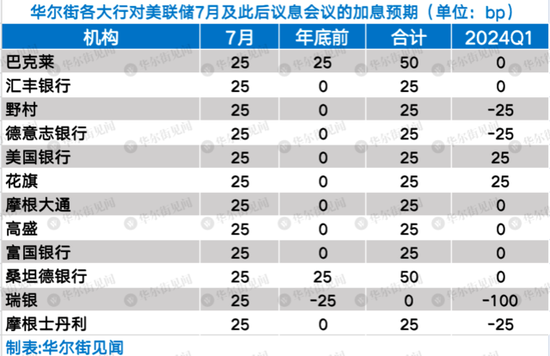

目前,華爾街各大行對美聯儲在7月加息25個基點沒有分歧,但對于此后的加息路徑,僅巴克萊、桑坦德認為今年年底前還將加息一次,而野村、高盛、摩根士丹利等機構預計7月將是美聯儲今年的最后一次加息,摩根士丹利、野村和德銀認為明年一季度美聯儲將開始降息,高盛則認為降息將從二季度開始。

因為本次FOMC會議不會更新最新一季的經濟預測摘要報告(SEP)及利率點陣圖,因此注意力將集中在鮑威爾在發布會中是否暗示美聯儲即將轉向,以及對美國當前通脹數據的看法。此次會議中,鮑威爾對6月點陣圖的評價也至關重要。

摩根士丹利在報告中指出,他們期待此次新聞發布會中,鮑威爾可以更明確地描述,美聯儲將重點關注哪些指標,才能對通脹的走勢放心。

7月加息25個基點已成定局

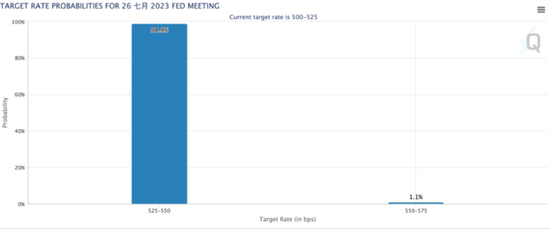

目前機構和投資者已經為美聯儲在本周的議息會議上加息25個基點充分定價。當前CME利率預期隱含7月加息概率接近100%,對應美債利率3.8%,市場基本沒有任何分歧。

芝商所的美聯儲觀察工具“FedWatch Tool”顯示,7月加息25個基點的概率已達到了98.9%。

野村證券在分析中指出,7月美聯儲將如市場所料加息25個基點,且在會議中鮑威爾會再次重申7月之后還將加息一次的觀點。

野村在報告中稱,鮑威爾還將強調“加息還沒結束”,這是他16個月以來的習慣,隨著2023年下半年通脹的持續放緩,7月將成為美聯儲的最后一次加息。

高盛首席經濟學家Jan Hatzius也認為,美聯儲在7月將加息25個基點這點毫無疑問,而此次行動很可能是本輪加息周期中的最后一次行動。

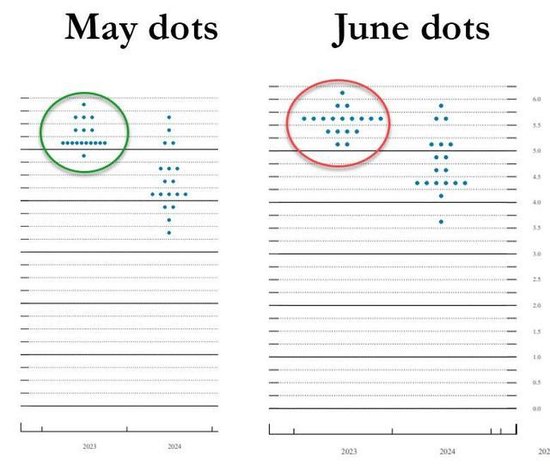

摩根士丹利分析師Michael Feroli認為美聯儲不會對“進一步加息是合理的”這一前瞻性指引做出任何改變,Feroli將在新聞發布會上尋找“鮑威爾表示6月點陣圖仍然具有參考價值,但美聯儲尚未就未來做出任何決定,政策依據數據而定”的表態。

Feroli強調,鮑威爾對點陣圖的評論至關重要,點陣圖顯示今年還將再次加息兩次(包括7月),但鮑威爾可能會重申未來任何決定都將取決于數據,且不太可能就未來利率決定做出強有力的承諾。

值得注意的是,正在路透社的調查中,只有19/106 的經濟學家認為美國的終端利率將達到點陣圖水平。

7月后的美聯儲該何去何從?

7月之后的加息路徑或成為此次FOMC會議的爭論焦點,也是市場關注的重點。通脹的快速回落使得經濟學家們押注美聯儲在9月后不會重啟加息。

美國6月CPI和PPI數據均顯示通脹明顯降溫:

美國6月CPI同比漲3%低于預期,創2021年3月來最低,核心CPI同比漲4.8%低于預期,創2021年10月來最低。

美國6月PPI也超預期降溫至0.1%,創2020年8月來新低,核心PPI同比漲2.4%,低于預期,創2021年2月來最低。

野村在報告中指出,越來越多的證據表明通脹正超預期放緩,通脹趨勢指標(如消費物價指數中位數或縮減均值)的持續改善表明通脹壓力有所緩解。非消費物價指數通脹數據,如生產者價格指數和商業調查,都表明通脹會繼續放緩。

前美聯儲主席伯南克認為,隨著租金漲勢的消退和汽車價格的下跌,未來六個月通脹可以更持久地下跌至3%-3.5%的水平。到明年初,美國通脹有望降到3%、3%略多的水平。再之后,他預計美聯儲會慢慢來、試圖讓通脹降至2%的目標。

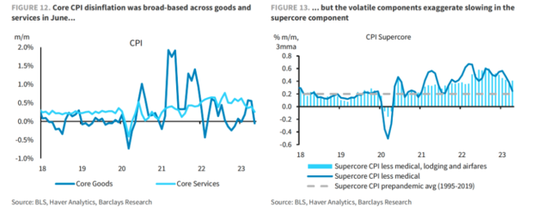

巴克萊在報告中強調,6月通脹數據的意外下行,使得美聯儲在9月后再重啟加息的必要性下降,但隨著經濟活動的恢復和勞動力市場的持續火熱,美聯儲的通脹目標仍然需要時間來驗證:

我們預計FOMC仍會懷疑通脹是否會繼續下行,在不再次加息的情況下美聯儲是否可以實現2%的目標。

對于7月后美聯儲將停止加息這一觀點,巴克萊認為并非如此。

巴克萊預計為了達到通脹目標,FOMC將在9月或11月再次加息25個基點。與9月相比,11月份加息的可能性更大,6月的通脹數據讓FOMC有更多時間來評估其過去加息的效果:

雖然近期通脹持續放緩,這可能會導致FOMC降低對未來CPI的預測,但不穩定因素夸大了核心CPI的放緩:

CPI下降主要是受原油價格的基數因素影響,其他品類的價格上漲仍在繼續,在原油基數因素消失之后,甚至有可能讓CP1反彈。

而核心CPI放緩也是受到醫療費、住宿費和機票等不穩定因素的影響,核心通脹的放緩被夸大了。

我們預計7月的通脹率將較6月有所回升,核心CPI環比增速為0.23%(同比上漲4.7%)。

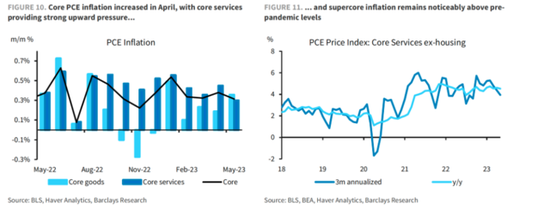

巴克萊強調,美聯儲此次的議息會議并不會掌握其最青睞的數據——6月核心PCE物價指數,預計6月PCE通脹也將放緩,但幅度較小,而經濟活動更具彈性,勞動力市場趨緊,未來PCE增速也很難放緩:

我們預計6月整體PCE環比增長0.16%(同比 3.0%),核心PCE環比上漲0.16%(同比4.1%)。

根據最新的CPI和PPI的預期,我們認為美國工人可支配收入環比增速較上月有所加速。這個薪資增速對于判斷未來PCE增速很重要:薪資增速是推動PCE增速的潛在動力,薪資增速高,未來PCE增速就很難下來。

如果看環比PCE增速,不管是PCE和核心PCE環比增速,在5月份都趕不上可支配收入增速。

任內永久擁有美聯儲貨幣政策會議FOMC投票權的聯儲理事理事沃勒(Christopher Waller)則表示,支持今年再加息兩次,以便通脹回到目標水平,但Waller也承認,如果接下來兩個月的CPI報告均顯示出美聯儲的緊縮已取得進展,那“表明可能會停止加息”。

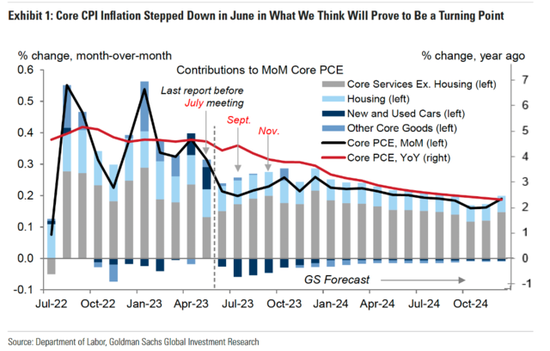

而高盛對美聯儲7月后的加息路徑的看法與巴克萊的觀點幾乎完全相反,6月份核心CPI的大幅放緩,成為了美聯儲通脹故事的轉折點。高盛強調,核心通脹居高不下,成為大多數市場預期FOMC將至少再加息兩次的關鍵原因。

但到11月美聯儲會議前,高盛預計核心通脹將繼續呈現下行趨勢,這將使FOMC逐步相信已沒有必要進行第二次加息。

高盛同時給出了降息時間表,預計首次降息將在2024年第二季度,每季度將降息25個基點:

長期以來,我們一直認為美聯儲的降息門檻相當高,FOMC要等到經濟增長出現一定風險,或通脹的持續下降讓他們相信這一趨勢。根據我們的預測,當核 PCE 的同比降幅低于3%,環比降幅低于2.5%時,FOMC才會首次降息。而即使到了那個時候,FOMC也有可能不會降息。

如果經濟增長高于潛在增長率,失業率達到半個世紀以來的新低,金融條件進一步放寬,那么放寬貨幣政策可能風險不會太高。最終使美聯儲的政策利率將維持在3%-3.25%,高于FOMC2.5%的長期目標。

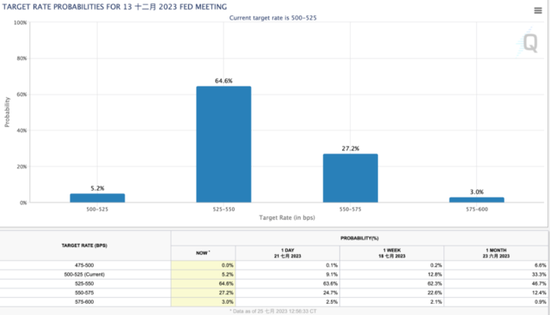

但直至7月25日,市場普遍認為,今年內再加息兩次的概率很低。

“軟著陸”的可能性前所未有?

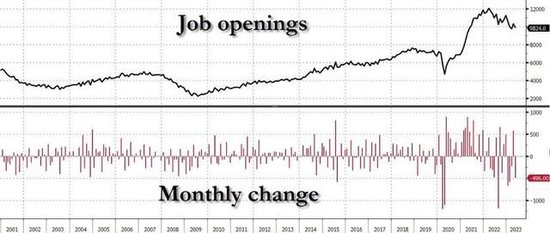

在宣布對抗通脹勝利之前,美聯儲希望看到勞動力市場的供需之間取得更好的平衡。伯南克指出,當前的勞動力市場仍然火熱,雖然JOLTS職位空缺的數量有所下降,但每個失業人員仍對應著大約1.6個空缺職位。

華爾街見聞此前文章提及,職位空缺與失業人數的比例在去年3月時一度創下超過2的紀錄水平,該比例在新冠疫情前為1.2,現在仍明顯高于這一長期趨勢水平。

伯南克預計,美國經濟可能會遭遇放緩,這是抗擊通脹的代價。不過他強調即使出現任何衰退,都可能是溫和的,也即失業率非常溫和的上升和經濟放緩。如果明年美國經濟出現嚴重衰退,他會感到非常吃驚。

也有分析認為,美聯儲的激進加息下看起來并使就業明顯減少,但是“代價”一般具有時滯性。

迄今為止,美國勞動力市場通過減少職位空缺而非工作崗位,實現了勞動力市場再平衡:招聘依然強勁,裁員也很少見。由于職位空缺的減少,工資增長有所下降。

然而,沒有人知道就業市場還能在這種理想狀態中維持多久:有證據表明,由于對勞動力短缺記憶猶新,企業一直在國積現在實際上并不需要的工人;一旦企業認為留住未來可能需要,也可能不需要的工人代價太高,那么裁員人數可能會在短時問內騾然增加。這就是鮑威爾所擔憂的政策效果滯后性的具體表現之一。

后續資產走勢如何?

巴克萊在分析中指出,除了加息路徑之外,美聯儲縮表計劃(QT)的持續推進對金融體系整體流動性的影響也同樣值得關注,可能會對資產走勢帶來影響。

金融流動性指標(美聯儲資產負債表-TGA賬戶-逆回購ONRRP規模)從去年開始一直影響著美股和美元的走勢:

二季度,市場之所以能有較強表現,其中一個原因就是因為銀行危機后,美聯儲通過短期貸款形式投放了大量流動性部分轉化為銀行準備金,同時通脹還在回落。

三季度,預計美聯儲借款逐步到期、繼續縮表,以及新發國債都會使得金融流動性重新收縮,因此三季度美股面臨的流動性支撐會弱于二季度,流動性的收縮對于美元也會有一定支撐。

美債:短期中樞仍維持在3.8%附近,四季度或有更快的下行空間。

分析師指出,7月再加息對應的10年美債利率合理水平即為3.8%附近,而再度加息概率下降會約束利率上行空間(如果沖高會提供更好的介入機會),但在美聯儲縮表之際,美國政府的赤字飆升,進一步加大了債市的供應壓力。這將令10年期美債收益率長期保持在3.5%以上。

正如“老債王比爾·格羅斯(Bill Gross)所說,雖然美債收益率今年可能已經見頂,但債券牛市不太可能到來。

美股:三季度介于二季度的“強”和去年的“弱”之間,四季度或有階段壓力,寬松預期兌現后再反彈。

金融流動性支撐減少將使得美股的表現強度弱于二季度,但跌幅多少要看市場是否會找個借口(如盈利等)而回調,大體呈現震蕩格局,如果大幅回調則提供再介入機會。四季度增長壓力升溫和通脹小幅翹尾可能會帶來一定調整壓力,直到倒逼成為寬松預期推動美債利率下行,來實現對金融流動性量上收緊的對沖。

黃金:更多漲幅或在四季度,幅度上已有所透支。

有機構分析指出,按照1%左右實際利率和美元100~105區間判斷,黃金中樞價格可能在 1900 美元/盎司左右,下一波漲幅主要等待衰退和降息預期催化,這一時點可能在四季度。此外,從幅度上,黃金與實際利率年初以來差距進一步擴大,可能已經提前透支了部分未來回落的預期。

責任編輯:郭建

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)