華泰睿思

如我們在《美元去哪了?》(2022/8/28)中提示的,美元流動性可能在9月后再度收緊。從市場走勢看,8月26日晚間鮑威爾在美聯儲年會(Jackson Hole)上的講話、就在實質意義上結束了7-8月間美元流動性和市場的“喘息窗口”。2021年來美元流動性總量收緊、結構極度分化,造成美元“易漲難跌”,甚至在一些經濟體和細分領域“一票難求”。

然而,9月后美元流動性收緊的節奏可能更快,具體看:

1.聯儲9月后開始“真正縮表”

9月,美聯儲縮表速度按照既定的日程翻倍;同時,財政存款下降對美國基礎貨幣的補充也將消退——美國基礎貨幣增長及其GDP占比均將加速下行。

值得一提的是,雖然在市場認知中,美聯儲自6月以來在連續“縮表”,但真正影響市場流動性的基礎貨幣由于財政存款下降,7月是小幅回升的。

2.美國經濟動能轉弱減少美元供給

美國貿易逆差可能收窄、減少對全球的美元輸出。

美國貿易逆差和全球美元流動性、尤其新興市場資本流入正相關。高頻數據顯示,美國實物消費動能快速減弱,且制造業出現“被動累庫”跡象(參見《全球隱性庫存周期與消失的外貿訂單》,2022/8/23)。美國進口的領先指標、韓國出口、全球PMI等一系列數據都顯示,美國進口需求減弱,逆差或將縮窄。

3.能源短缺短期加劇美元局部“稀缺性”

近期,北溪一號斷供風波再度推升歐洲天然氣價格,并提醒市場能源供需的“脆弱性”。

如果能源價格、尤其油價受供給沖擊進一步上行,那么,美元在經濟體間的分布將更不均衡,可能加劇結構性美元短缺。如我們在《油價“最后一漲”?》(2022/9/4)中所分析的,目前能源供需平衡十分脆弱,不排除冬天油價“最后一漲”,同時增強美元“最后一漲”的動力。

關注短期“強能源-強美元-弱購買力”的負循環

如果美元進一步升值,那么歐洲、日本、韓國等大國美元購買力(進口需求)將進一步下探。而新興市場國家購買力的“消失”速度將成倍于OECD國家。

風險提示:海外衰退幅度超預期,能源短缺加劇。

正文

01 美元指數突破110并不意外

近期美元匯率快速走強至近20年來高點。

過去三周多,美元指數快速走強,今天升至近20年來的高點110,累計漲幅達4.7%(圖表1)。另一方面,其他主要貨幣兌美元匯率紛紛明顯貶值,顯示近期美元走強主要是因為全球美元供不應求。如我們在《美元去哪兒了?》中提示美元流動性可能在9月后加速收緊,美元指數此次突破110并不意外。

從基本面角度看,美元走強是美國貿易條件改善、以及全球避險需求上升的共同結果。

俄烏沖突爆發以來,美元流動性“波浪式”收緊步伐加快,尤其是美元走勢和油價相關性明顯升高,反映貿易條件改善對匯率的支撐(圖表2)。由于美國出口中高科技產品、能源等商品的占比更高,疫情爆發以來、尤其是俄烏沖突升級后,美國貿易條件明顯改善,推動美元名義有效匯率走強(圖表3和4)。此外,全球衰退預期升溫,市場風險偏好走低,也在一定程度上推升美元匯率。

02 聯儲9月后開始“真正縮表”

9月后聯儲開始“真正縮表”,美元流動性緊縮加劇。

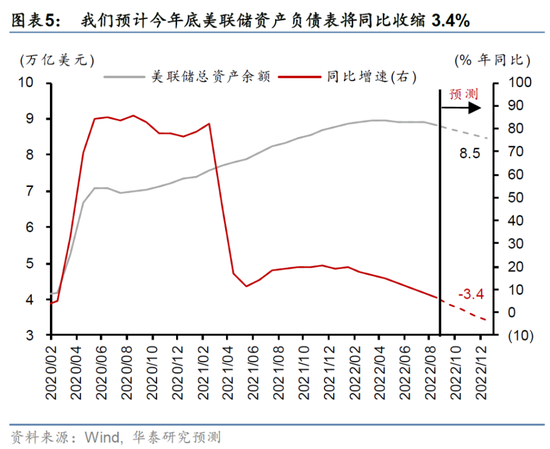

美聯儲公布的縮表路徑,9月開始每月縮表上限將從6-8月的475億美元提高到950億美元,我們預計今年底美聯儲資產負債表將從8月31日的8.83萬億美元降至8.5萬億美元、同比收縮3.4%(圖表5)。此前7-8月,雖然美聯儲按計劃削減了國債持倉,其國債持倉累計下降689億美元,超出預設的300億美元/月的縮減規模,但美聯儲MBS持倉基本持平,而美聯儲計劃每月削減175億美元。

同時,財政存款下降對美國基礎貨幣的補充也將消退,表明美國基礎貨幣增長及其GDP占比均將加速下行。

在美聯儲削減國債持倉的同時,今年7月至8月24日,美國財政存款累計下降2,296億美元,補充了銀行間流動性,因此今年7月美國基礎貨幣余額環比上升304億美元(圖表6)。

根據美國財政部的預測,今年9月、12月美國財政部持有的現金余額分別將為6,500、7,000億美元。而8月最后一周,美國財政部在美聯儲的存款余額已環比大幅上升1,397億美元至6,699億美元。因此年底之前,美國財政存款可能保持大體穩定。

03 美國經濟動能轉弱減少美元供給

美國貿易逆差可能收窄,繼續減少對全球的美元輸出。

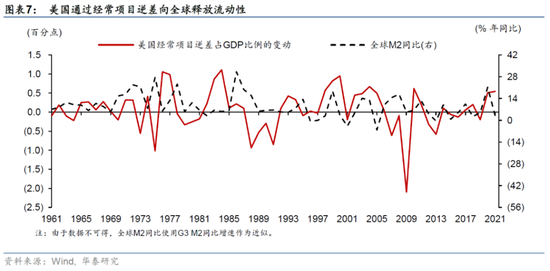

美國貿易逆差和全球美元流動性、尤其新興市場資本流入正相關(圖表7)。2021年2季度以來,隨著美國增長放緩,作為全球美元供給主要渠道之一的美國貿易逆差增長也明顯放緩。隨著財政補貼退坡,美國貨物和服務逆差實際同比增速從2021年2季度的60.6%大幅放緩至2022年2季度的18.5%,我們預計今年底可能繼續下降至1.5%(圖表8和9)。

從美國高頻數據分析,美國實物消費動能快速減弱,且制造業出現“被動累庫”跡象。

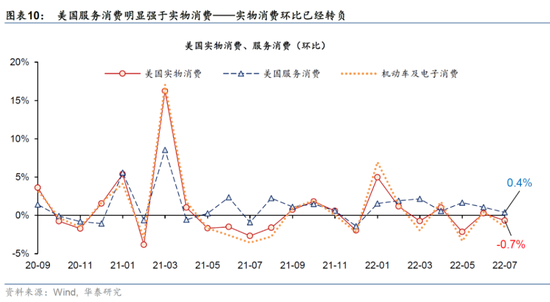

隨著高通脹下美國居民真實收入水平大幅下降,美國實物消費7月環比下降0.7%;從去年5月~今年7月份(共15個月份)當中,實物消費環比增速在其中11個月份都跑輸服務消費增長(圖表10)。另一方面,美國制造業開始出現“被動累庫”的早期跡象,表現為訂單增長大幅降速、且高于庫存降速速度,導致庫存比例上升,如美國國內貿易庫存銷售比已明顯回升(圖表11)。

美國進口的領先指標、以及韓國出口、全球PMI等一系列數據都顯示,美國進口需求減弱,逆差將縮窄。

今年8月美國ISM制造業PMI新訂單指數略有回升至51.3%,但較2021年3月68.0%的高點、以及年初的57.9%均大幅下滑;美國除國防外耐用品新增訂單環比增速從年初3.0%的增幅明顯降溫至今年7月的1.2%,美國零售環比增速也從年初2.7%的增長大幅放緩至今年7月的環比持平。

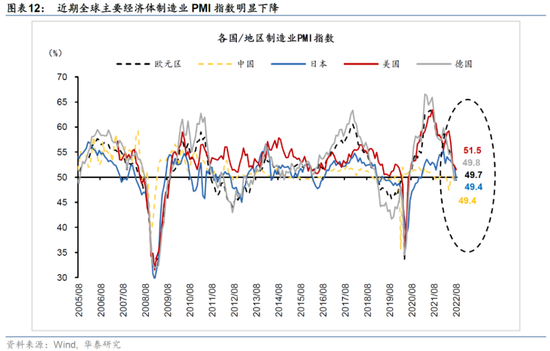

全球貿易的“風向標”韓國出口動能快速下降。8月韓國出口同比增速較上月下滑2.6個百分點至6.6%,而考慮開工天數的日均出口額同比由上月的14.1%大幅下降至2.2%。此外,近期全球主要經濟體制造業PMI指數均明顯下行,顯示美國進口需求將減弱、美國貿易逆差將縮窄(圖表12)。

04 能源短缺短期加劇美元“稀缺”

近期,北溪一號斷供風波再度推升歐洲天然氣價格,并提醒大家,能源價格、尤其油價可能受供給短缺沖擊而進一步上行。

如我們在《油價“最后一漲”?》(2022/9/4)中所分析的,目前能源供需平衡十分脆弱,供給端北溪一號再次斷供,美國“急速”拋儲難以為繼(圖表13和14)、OPEC和伊朗增產難以彌補“斷供”缺口,且大西洋颶風季即將來臨,俄羅斯供給不確定性仍高。而需求端冬季的能源需求旺季即將來臨,庫存端美國油氣庫存均在歷史低位,歐洲各國即使提前完成儲氣目標,庫存也僅夠使用2-3個月(圖表15和16)。在“容錯率”極低的情況下,不能排除冬天能源價格還會繼續上升。

如果油價在供給沖擊下進一步上升,那么美元在不同經濟體間的分布將更不均衡,反而可能進一步加劇結構性美元短缺。

俄烏沖突后,能源供給沖擊帶來貿易條件的巨大變化,多數制造業國家成本飆升、無力再賺取順差。同時,美國疫情后的強刺激疊加中國的“弱內需”,推升中國出口增長但壓制中國進口需求,進一步加劇流動性在少數經濟體“淤積”。由此美元供給分布變得極不均衡,且循環不暢(圖表17和18)。如果能源價格在供給推動下上升(即無需求和制造業出口需求支撐),會收緊總體美元流動性,并加劇美元“分布不均”的現象。

05 關注短期強能源-強美元-弱購買力的負循環下市場的“危”與“機”

全球美元計的真實購買力可能繼續下行。

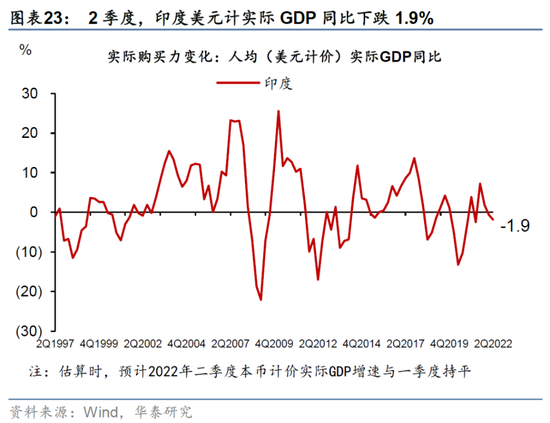

今年以來,能源價格上升,大多國家的貿易項下轉為逆差、貿易條件快速惡化、對美元明顯貶值。新興市場國家的貶值幅度更大。目前,歐洲以美元計價的“實際購買力”同比跌近一成,日本下跌更多,而新興市場以美元計真實購買力下降3-5成的比比皆是(圖表19-26)。

如果能源價格在供給沖擊下上漲、并推動美元指數進一步升值,那么歐洲、日本、韓國等貿易條件惡化的大國美元購買力(進口需求)將進一步下探。而新興市場國家購買力的“消失”速度將成倍于OECD國家。

隨著9月后美元流動性可能加速收緊,短期美元可能繼續沖高,我們預計短期美元指數有可能沖高到113-115的水平。

在國內利率調整面臨一定制約的情況下,用匯率調節或者允許匯率貶值來緩解一部分的內生性緊縮壓力,不失為一個權宜之策。

面對短期強能源-強美元-弱購買力的負循環,我們重申目前周期下的投資建議,即1)配置能源作為全球衰退風險敞口的對沖、2)超長久期的大國國債、以及3)包括食品、能源等在內的剛性短缺品。

如我們在《油價“最后一漲”?|海外衰退風險系列之四》(2022/9/4)中分析,油價若“最后一漲”,將推升美元匯率進一步走強,可能加劇全球衰退壓力,但短期內能源價格的上漲反而可以“對沖”風險資產的下行。超長久期的大國國債利率一方面受益于全球風險偏好回落下的避險需求、以及長期通脹預期下行,另一方面基本不受短期通脹壓力高企的影響,具有較好的配置價值。

歷史數據顯示,當美國基礎貨幣規模收縮,或者美國基礎貨幣占GDP比例下降時,美國國債利率曲線趨于扁平化(圖表28和29)。此外,高通脹環境下,食品、能源、和其他“短缺”的剛性需求品種享有更強的相對議價能力,因此通常有較好的相對表現。

風險提示

1) 如果海外,尤其是美國衰退幅度超預期,其貿易逆差可能收窄,同時減少對全球的美元輸出。

2) 能源短缺加劇:如果能源價格、尤其油價進一步上行,那么美元在經濟體間的分布將更不均衡,可能加劇結構性美元短缺。

責任編輯:郭建

投顧排行榜

收起

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)