《投資者網(wǎng)》丁琬瓔

從已經(jīng)全部出爐的2022年半年報來看,42家上市銀行中有9成上半年實現(xiàn)營收和凈利潤雙升。但青島農(nóng)村商業(yè)銀行股份有限公司(下稱“青農(nóng)商行”,002958.SZ)卻成為少數(shù)營收下滑者之一。

8月26日,青農(nóng)商行發(fā)布的2022年半年度報告顯示,今年上半年,該行實現(xiàn)營業(yè)收入53.33億元,同比減少3.09%;歸母凈利潤17.49億元,同比增長5.08%。

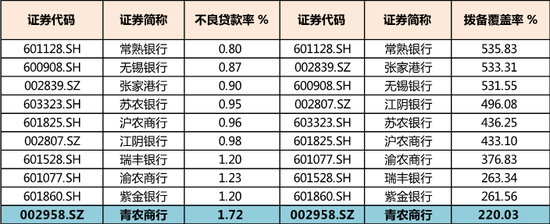

從資產(chǎn)質(zhì)量來看,6月末該行的不良貸款率較年初下降0.02個百分點至1.72%,但在A股上市農(nóng)商行中處于最高水平。

營收逆勢下降

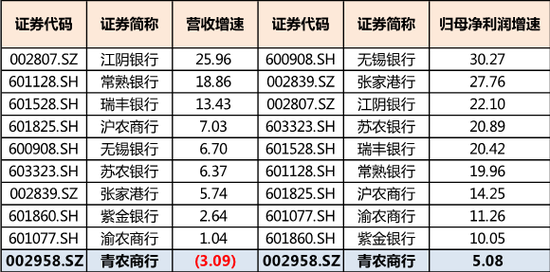

近期上市銀行2022年上半年業(yè)績已披露完成,多數(shù)銀行營收凈利潤雙位數(shù)增長,而青農(nóng)商行營收不增反降,歸母凈利潤5.08%的增速也在A股農(nóng)商行中落后。

青農(nóng)商行上半年營收凈利增速在A股農(nóng)商行中的排名 (單位:%)

數(shù)據(jù)來源:Wind

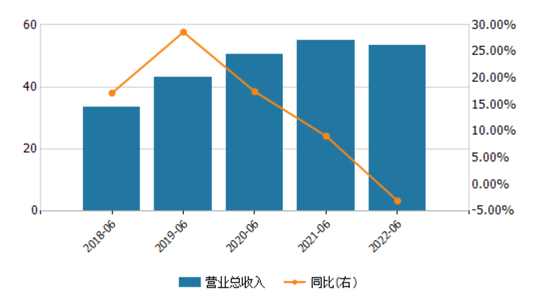

事實上,根據(jù)歷年半年報,自2020年以來,該行上半年營收同比增速持續(xù)放緩,直至今年上半年,營收增速由正轉(zhuǎn)負(fù)。

青農(nóng)商行近幾年半年報業(yè)績趨勢 (單位:億元)

數(shù)據(jù)來源:Wind

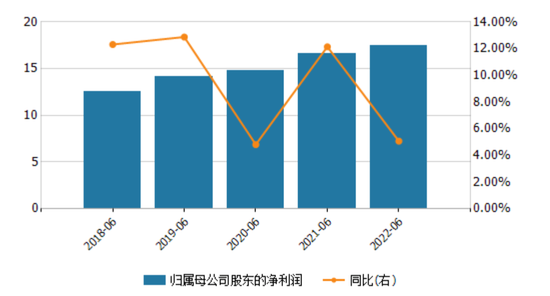

青農(nóng)商行營收逆勢下降的背后,是其今年上半年利息凈收入下降。半年報顯示,該行上半年利息凈收入為38.64億元,較上年同期減少2.14億元,降幅為5.25%。

青農(nóng)商行主營業(yè)務(wù)構(gòu)成

數(shù)據(jù)來源:同花順

青農(nóng)商行在半年報中解釋稱,“持續(xù)加大服務(wù)實體經(jīng)濟(jì)力度,進(jìn)一步降低實體經(jīng)濟(jì)融資成本,同時受市場利率影響,2022年上半年生息資產(chǎn)平均收益率(4.28%)較上年同期(4.53%)下降,凈息差收窄。”

2022 年上半年, 該行發(fā)放貸款和墊款利息收入為 59.27 億元,占總利息收入的 71.47%,同時,由于青農(nóng)商行“持續(xù)向?qū)嶓w經(jīng)濟(jì)讓利,擴(kuò)大普惠金融服務(wù)覆蓋面,進(jìn)一步降低實體經(jīng)濟(jì)融資成本,發(fā)放貸款和墊款平均收益率較上年同期下降 0.25 個百分點。”

半年報提到,“發(fā)放貸款和墊款利息收入是該行利息收入的最大組成部分”,與此同時,“利息凈收入是本行利潤的主要來源”。

簡言之,因“向?qū)嶓w經(jīng)濟(jì)讓利”,使得發(fā)放貸款和墊款利息收入的平均收益率下降,影響了利息收入,進(jìn)而影響了青農(nóng)商行總收入。

不良率在A股農(nóng)商行中最高

整體看,今年上半年多數(shù)上市銀行的不良貸款率有所下降。業(yè)內(nèi)人士認(rèn)為,上市銀行保持較為穩(wěn)定的資產(chǎn)質(zhì)量,得益于在上半年加快了存量不良貸款的處置工作。

截至6月末,青農(nóng)商行不良貸款余額為41.75億元,不良貸款率為1.72%,較上年末下降0.02個百分點;撥備覆蓋率220.03%,較上年末下降了11.74個百分點。

該行在半年報中解釋稱,“不良貸款率下降的主要原因是加大存量不良貸款清收處置力度,同時強(qiáng)化貸款質(zhì)量管理,不良貸款增速有所放緩。”

不過,盡管相對于2021年末,青農(nóng)商行不良率有所下降,但在A股上市農(nóng)商行中該行的不良率最高,撥備覆蓋率則墊底。

青農(nóng)商行不良率、撥備覆蓋率在A股農(nóng)商行中的排名

數(shù)據(jù)來源:Wind

此前有投資者對青農(nóng)商行的風(fēng)控提出了疑問,“請問公司貸款不良率為何居高不下,公司是如風(fēng)控的?”彼時該行方面解釋稱,自2019年上市以來,其不良貸款率整體呈現(xiàn)逐年下降趨勢,2021年末不良貸款率有所反彈,主要原因一是由于疫情期間堅決落實監(jiān)管規(guī)定,在逾期 90 天以上貸款降級為不良貸款的基礎(chǔ)上,進(jìn)一步對逾期 60 天以上但不足 90 天貸款降級為不良貸款;二是在堅持“房住不炒”的房地產(chǎn)政策下,房地產(chǎn)市場及上下游處于調(diào)整期,房地產(chǎn)業(yè)和建筑業(yè)不良貸款有所上升;三是復(fù)雜經(jīng)濟(jì)形勢和新冠疫情影響下,部分行業(yè)和企業(yè)生產(chǎn)萎縮,財務(wù)狀況惡化,影響了還本付息能力。

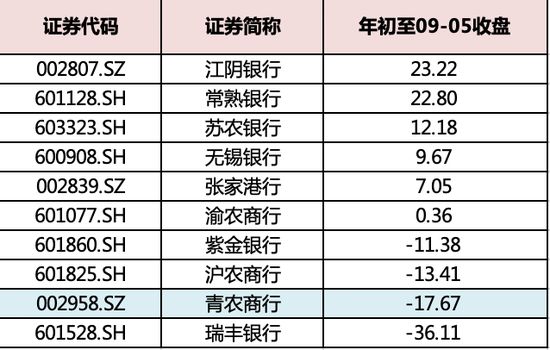

今年來股價跌近20%

官網(wǎng)顯示,青農(nóng)商行于2012年6月28日設(shè)立,2019年3月26日在深交所上市。

目前,該行已設(shè)立煙臺分行和濟(jì)南章丘支行,分支機(jī)構(gòu)共358家,輻射青島、濟(jì)南、煙臺山東三大最具經(jīng)濟(jì)活力地區(qū), 并發(fā)起設(shè)立省內(nèi)5家、深圳1家、江西2家共8家村鎮(zhèn)銀行。

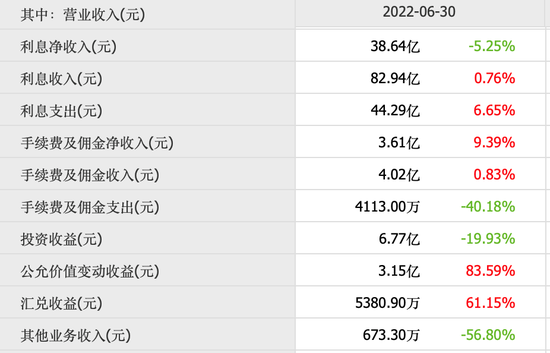

雖然今年以來A股震蕩加劇,但還是有些中小銀行股價漲幅不小。截至9月5日,同為農(nóng)商行的江陰銀行和常熟銀行年內(nèi)股價上漲超20%,而青農(nóng)商行則下跌17.67%,這一表現(xiàn)在A股上市農(nóng)商行中靠后。9月5日青農(nóng)商行收于3.08元/股,市盈率(TTM)5.4倍,總市值171億元。

A股農(nóng)商行年初至9月5日股價漲跌幅 (單位:%)

數(shù)據(jù)來源:Wind

根據(jù)青農(nóng)商行5月20日的《投資者關(guān)系活動記錄表》,18個問題中有4個都是針對該行二級市場股價表現(xiàn)。

有投資者提問,“上市至今股價持續(xù)下跌、已經(jīng)跌破發(fā)行價及債券轉(zhuǎn)股價、目前貴行十大股東悉數(shù)都存在滿質(zhì)押股票狀態(tài)、首發(fā)解禁的拋壓也很大”,以及“公司與其他上市農(nóng)商行相比,經(jīng)營狀況處于什么水平?為什么二級市場的股價跌跌不休?”

公司給出的解釋是,“不同區(qū)域的上市農(nóng)商銀行根據(jù)不同地域的經(jīng)濟(jì)社會發(fā)展?fàn)顩r,有其自身歷程和特點。上市公司股價受市場、經(jīng)濟(jì)、政策等多方面因素影響”。

青農(nóng)商行今年以來股價走勢圖(單位:元/股)

數(shù)據(jù)來源:Wind

談及部分中小銀行亮眼的股價表現(xiàn),業(yè)內(nèi)人士認(rèn)為,這與當(dāng)?shù)亟?jīng)濟(jì)增速有關(guān),加之今年上半年穩(wěn)增長政策持續(xù)發(fā)力,使得部分銀行對公業(yè)務(wù)有較快增長,市場預(yù)期較好。

“銀行股出現(xiàn)走勢分化,主要與各家銀行信貸投放速度不同有關(guān)。”某券商分析師表示,今年以來,房地產(chǎn)按揭貸款和消費貸規(guī)模增長較慢,使得一些主打零售業(yè)務(wù)的銀行估值水平有所下降。

業(yè)內(nèi)人士預(yù)計,上市銀行上半年營收、凈利潤有望超預(yù)期,優(yōu)質(zhì)城農(nóng)商行有望迎來投資機(jī)會。

對年內(nèi)股價跌近20%的青農(nóng)商行來說,如何在持續(xù)加大服務(wù)實體經(jīng)濟(jì)力度,進(jìn)一步降低實體經(jīng)濟(jì)融資成本的前提下,在讓利的同時提升收益率,實現(xiàn)收入增長,提振二級市場信心,仍是擺在其面前的重要課題。(思維財經(jīng)出品)■

責(zé)任編輯:張文

投顧排行榜

收起

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費問股

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費問股

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費問股

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費問股

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費問股

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費問股

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)