興證宏觀卓泓 | 聯儲開始轉向了嗎? ——美國7月FOMC點評

泓觀卓見

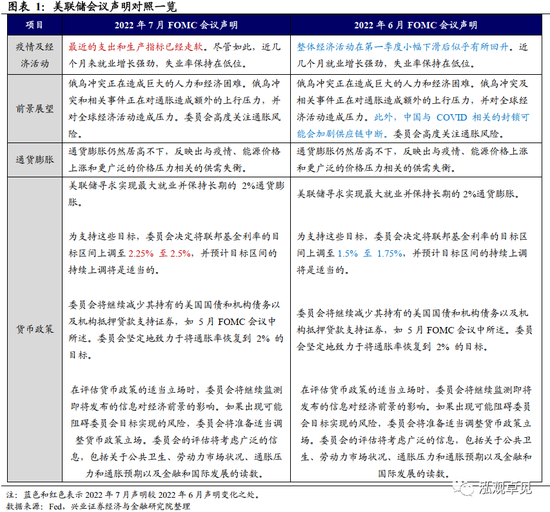

美東時間2022年7月27日,美聯儲公布加息75bp的利率決議疊加會后鮑威爾新聞發布會,股債雙漲,加息預期小幅下行。對此我們認為:

7月會議釋放了哪些信號?

-

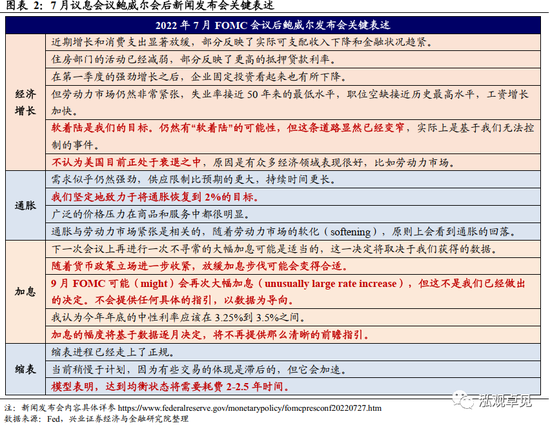

加息:加息75bp,2022年年底目標中性利率維持在3.25%到3.5%區間;9月會議可能(might)會再次大幅加息(unusually large rate increase),但將放棄前瞻指引,根據數據導向操作;開始考慮后續某個時間點放緩加息步伐;

-

縮表:節奏維持5月FOMC公布的路徑,即9月購買上限翻倍(600億國債+350億MBS);

-

經濟:承認“最近支出和生產指標已經走軟”、軟著陸面臨挑戰,不認為當前已衰退。

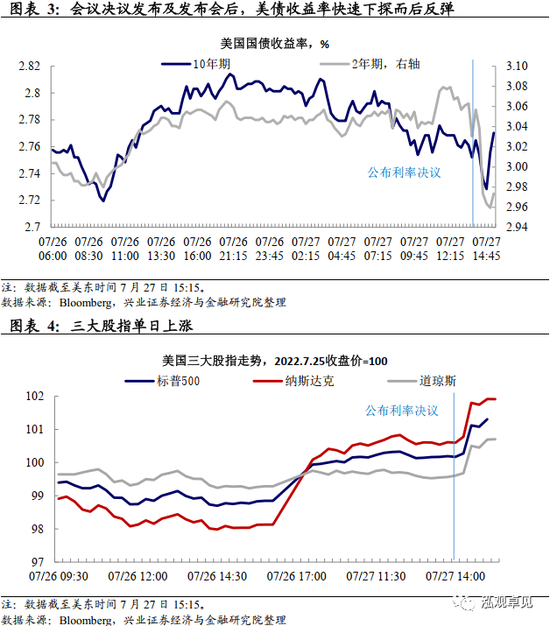

股債雙漲,市場緣何作出鴿派解讀:聯儲指引模糊化且對放緩加息“松口”。FOMC會后(尤其是鮑威爾新聞發布會后),市場作出鴿派解讀:納斯達克單日漲幅超4%,10年期美債收益率一度下行至2.725%而后回升。市場提振的背后:首先是確認75bp的落地——出于6月CPI數據破9有部分投資者押注7月加息100bp(會前對加息100bp的概率有約20%);更重要的是,鮑威爾在發布會上對未來加息路徑步伐可能放緩首次“松了口”,先是發言稿談及未來可能會放緩加息(appropriate to slow the pace of increases),然后在問答環節宣布放棄前瞻指引(go to a meeting by meeting basis and not provide the kind of clear guidance),由于經濟下行壓力加大,市場可能會傾向認為聯儲的緊縮節奏將開始放緩。

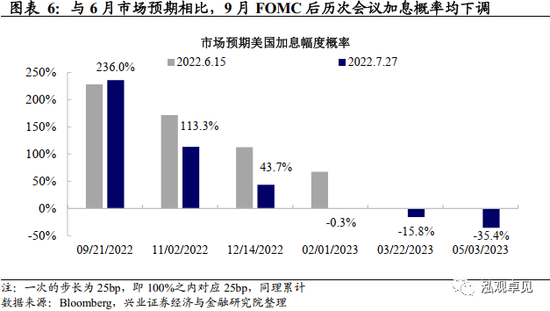

繼押注2023年降息后,市場開始押注12月停止加息。雖然6月聯儲點陣圖指引2023年仍要繼續加息,但市場在6月會后就開始押注明年降息。而自7月14日以來,市場對2022年年內加息的預期也快速降溫——最新預期年內要再加314bp,相當于此前最鷹的預期少了約一次加息(25bp)。節奏上來看,大部分參與者押注9月加息50bp,11月加息25bp,12月加息的概率已不及50%。

聯儲模糊指引,市場當前預期的路徑能否被“滿足”,仍有不確定性。我們在《重訪1970:聯儲如何應對滯vs脹兩難》中已經討論過,即使是沃克爾,聯儲也無法無視衰退。雖然近期衰退預期升溫,但7月中旬以來美股持續回溫、包括本次會議的樂觀反應,均顯示股市在為聯儲可能的放松做定價。往后看,未來風險顯然在于,聯儲是否能如市場當前所愿。這仍將取決于經濟降溫的速度(尤其是就業市場放緩的速度)和通脹降溫速度的賽跑(尤其是能源及糧食供應后續是否會再出“幺蛾子”)。值得注意的是,三季度通脹讀數預期仍在高位,白宮7月21日對“連續兩個季度負增長未必等于衰退”的討論也顯示目前的政治上經濟政策的重心仍在抗通脹。因此,對于聯儲表態和美股美債而言,現在談拐點可能太為樂觀——“緊縮”的風險仍沒有完全解除。

風險提示:美國通脹持續性超預期,聯儲貨幣政策收緊超預期。

正文

Evidence&Analysis

如期加息75bp,

開始“松口”未來放緩可能

加息決議:7月加息75bp,9月仍有大幅加息的可能性。繼6月大幅加息75bp后,7月FOMC確認再次加息75bp,聯邦基金利率的目標區間上調至2.25%-2.5%。本次會議加息幅度獲得了所有聯儲官員的贊成(Esther L. George6月FOMC上曾支持加息50bp)。對于9月的加息幅度,鮑威爾在利率決議后的新聞發布會上認為,將以數據為導向,仍有可能會大幅加息(unusually large rate increase)。

后續加息路徑:逐月決定,開始考慮后續某個時間點放緩加息步伐。對于未來的加息路徑,鮑威爾認為將放棄清晰的前瞻指引,根據數據逐月決定。與此同時,鮑威爾釋放部分鴿派信號,認為“隨著貨幣政策立場進一步收緊,放緩加息步伐可能會變得合適。”

縮表路徑:維持5月FOMC縮表路徑,9月上限開始翻倍。7、8月縮表路徑維持5月FOMC的決定,縮減規模上限為每月475億美元(300億國債+175億MBS);從9月開始,縮表規模上限翻倍(600億國債+350億MBS)。關于何時結束縮表達到新的均衡狀態,鮑威爾認為根據模型計算可能需要2-2.5年的時間。

政策重心堅持抗通脹,軟著陸面臨挑戰,但不認為當前已經衰退。在聲明中,對通脹目標的表述,聯儲再次強調6月的措辭“致力于將通脹恢復到2%”,顯示聯儲抗通脹的決心。對于當前經濟的判斷,聲明中刪掉了6月聲明所說的“整體經濟活動在第一季度小幅下滑后似乎有所回升”,改稱“最近的支出和生產指標已經走軟”。在會后的新聞發布會上,鮑威爾承認,“軟著陸”的道路已經越來越窄,但是仍然是聯儲的目標。而當前經濟來看不認為美國已經陷入衰退,因為勞動力等部門表現仍然強勁。

市場反應:股債雙漲,加息預期下行

符合預期的利率決議疊加鮑威爾鴿派信號,股債雙漲。此前市場已充分price-in7月FOMC加息75bp,利率決議公布后美股漲幅擴大;而此后鮑威爾新聞發布會上對于“未來加息放緩是合適的”“不認為美國已經進入衰退”的表態再次提振市場,三大股指漲幅再度擴大,其中納斯達克單日漲幅超4%;10年期美債收益率一度下行至2.725%,而后有所回調。

加息預期小幅下行,9月后的歷次會議加息幅度預期均下調,年底預期停止加息。7月FOMC利率決議公布及鮑威爾發言后,市場預期全年加息幅度從前一日的321bp小幅下行至314bp。節奏上來看,與6月FOMC會后相比,當前市場對于9月后的歷次會議加息概率預期均小幅下調,大部分市場參與者押注9月加息50bp,11月加息25bp,12月加息的概率已不及50%;除此之外,投資者押注2023年初開始降息。

展望

聯儲模糊指引,市場當前預期的路徑能否被“滿足”,仍有不確定性。我們在《重訪1970:聯儲如何應對滯vs脹兩難》中已經討論過,即使是沃克爾,聯儲也無法無視衰退。雖然近期衰退預期升溫,但7月中旬以來美股持續回溫、包括本次會議的樂觀反應,均顯示股市在為聯儲可能的放松做定價。往后看,未來風險顯然在于,聯儲是否能如市場當前所愿。這仍將取決于經濟降溫的速度(尤其是就業市場放緩的速度)和通脹降溫速度的賽跑(尤其是能源及糧食供應后續是否會再出“幺蛾子”)。值得注意的是,三季度通脹讀數預期仍在高位,白宮7月21日對“連續兩個季度負增長未必等于衰退”的討論也顯示目前的政治上經濟政策的重心仍在抗通脹。因此,對于聯儲表態及美股和美債而言,現在談拐點可能太為樂觀——“緊縮”的風險可能仍沒有完全解除。

風險提示:美國通脹持續性超預期,聯儲貨幣政策收緊超預期。

責任編輯:郭建

投顧排行榜

收起

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)