原標(biāo)題:九卦| 為什么說中小銀行不做財富管理沒有未來?真痛點(diǎn)在哪里?

做不做

中小銀行要不要做財富管理?有沒有能力做財富管理?這兩個問題,在業(yè)內(nèi)并沒有共識。

這篇文章我們想說明的是:財富管理業(yè)務(wù)不但不能繞開,還必須重點(diǎn)發(fā)力才能贏得生存和發(fā)展空間。

我們看到幾乎所有的國有行、股份行以及頭部城商行2021年年報的亮點(diǎn)都聚焦在財富管理對整體業(yè)績的貢獻(xiàn)。但同時我們也常常聽到這樣的聲音,“做財富管理會沖擊存款”、“中小銀行做存貸就行了,哪有能力做財富管理”...甚至還有業(yè)內(nèi)專家提出,要達(dá)到一定的客戶規(guī)模、AUM規(guī)模,中小銀行才能做財富管理,否則就是賠本生意。

聽起來很有道理,但是不做財富管理,如何才能做大客戶規(guī)模?AUM規(guī)模?這種說法會讓中小銀行的發(fā)展陷入邏輯悖論。

中小銀行是否可以不做財富管理業(yè)務(wù)?

那么中小銀行是否可以不做財富管理業(yè)務(wù)呢?我們的判斷是不能,這篇文章我們想說明的是,財富管理業(yè)務(wù)不但不能繞開,還必須重點(diǎn)發(fā)力才能贏得生存和發(fā)展空間,同時數(shù)字化技術(shù)能夠賦能銀行繞開人才、技術(shù)等各種資源瓶頸,建立起一套富有活力的財富管理模式。

中小銀行不做財富管理沒有未來

簡單來說,銀行不做財富管理就留不住客戶。財富管理對于銀行最大的意義是客戶、客戶忠誠度,有了客戶,銀行才有為客戶創(chuàng)造價值的機(jī)會,才能實(shí)現(xiàn)自身的生存與發(fā)展。

隨著資管新規(guī)過渡期的結(jié)束,無法成立理財子公司的中小銀行,可能要退出傳統(tǒng)理財業(yè)務(wù),如果不做代銷,銀行的產(chǎn)品只剩下傳統(tǒng)存貸,如果客戶在一家銀行連理財都買不了,他還會再來嗎?

長期來看會造成如下幾個問題。客戶規(guī)模縮減。銀行要以滿足客戶需求為初衷,房住不炒等宏觀、中觀要素都決定了大眾富裕客群對資產(chǎn)配置的要求越來越高,銀行如果不發(fā)展財富管理就不能滿足這部分客群資產(chǎn)保值增值的需求,客戶流失就是很自然的結(jié)果。

客戶結(jié)構(gòu)惡化。以存款為主的產(chǎn)品結(jié)構(gòu),沉淀下的客群大半是追求高息定期存款逐利性中老年客群,年輕客群不會青睞這樣的銀行,大眾富裕客群也不會長期選擇這樣的銀行,銀行失去了伴隨客戶成長所帶來的價值增長空間,甚至一旦高息存款產(chǎn)品斷檔,中老年客戶也留不住。

客戶關(guān)系疏離。好多年前銀行業(yè)的人就明白交叉銷售的重要作用,客戶持有的產(chǎn)品數(shù)越多,對銀行的忠誠度才會越高。不做財富管理,等于放棄交叉銷售。如果不能提供豐富的產(chǎn)品貨架,不能智能精準(zhǔn)地滿足客戶需求,客戶黏性只會越來越差。負(fù)債結(jié)構(gòu)惡化。

認(rèn)識上的誤區(qū)及代銷牌照的缺乏分別從主觀和客觀上制約了中小銀行的財富管理業(yè)務(wù)的發(fā)展。結(jié)果并沒有像之前設(shè)想的那樣“中小銀行聚焦存貸業(yè)務(wù)就能獲得高質(zhì)量發(fā)展”。反而帶來了不健康的負(fù)債結(jié)構(gòu),AUM中“非存款”占比過低,存款中活期占比過低。結(jié)構(gòu)惡化推高了負(fù)債成本,動搖了銀行健康發(fā)展的根基。

調(diào)研中發(fā)現(xiàn)中小銀行的負(fù)債成本大部分在2.5%-3.5%之間。盈利能力受損。負(fù)債成本升高將壓縮利差收入,同時財富管理規(guī)模小自然中收貢獻(xiàn)低,因此銀行整體收入水平下滑,難以通過利潤留存去補(bǔ)充資本,開展存貸這樣的重資本業(yè)務(wù)也會受限,銀行陷入越走越窄的非良性循環(huán),生存空間萎縮。

憑借金融科技的力量,客戶觸達(dá)一家銀行、更換一家主辦行的成本非常低;同樣,國有大行通過金融科技的力量,實(shí)現(xiàn)了對縣域甚至田間地頭的高效下沉,侵蝕擠壓了區(qū)域性銀行的發(fā)展空間,如果放棄了財富管理市場,生存空間只會進(jìn)一步萎縮。

發(fā)展財富管理業(yè)務(wù)的真痛點(diǎn)

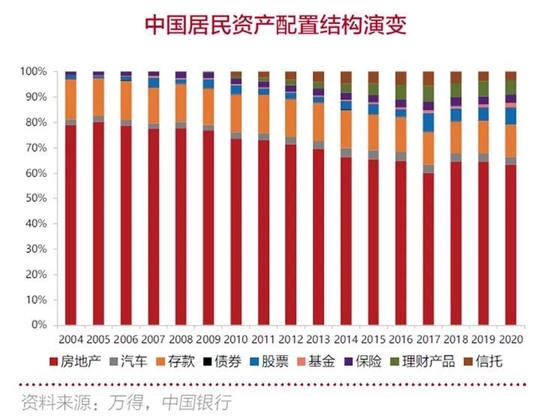

銀行是財富管理的主戰(zhàn)場,這可能與大家平時的感受不同,根據(jù)《2022中國銀行個人金融全球資產(chǎn)配置白皮書》,我們發(fā)現(xiàn)房地產(chǎn)占居民資產(chǎn)份額從之前的近80%下降為62%左右,金融資產(chǎn)在逐年上升,而存款及理財占據(jù)了居民金融資產(chǎn)配置的絕對份額。

除了銀行,市場上還有券商、保險公司、第三方互聯(lián)網(wǎng)平臺、獨(dú)立家族辦公室等眾多參與者。 財富管理行業(yè)三大核心模塊,分別是客戶洞察與經(jīng)營、客戶資產(chǎn)規(guī)劃與配置和投教陪伴。

不同類別機(jī)構(gòu)的優(yōu)勢與價值側(cè)重點(diǎn)各不相同,比如投研能力強(qiáng)的券商和家族辦公室優(yōu)勢在資產(chǎn)配置規(guī)劃,第三方互聯(lián)網(wǎng)平臺在投教與陪伴方面起步更早,而銀行的優(yōu)勢在于海量客戶與渠道網(wǎng)點(diǎn)眾多。

在財富管理江湖,各方都要放大優(yōu)勢,同時要補(bǔ)足短板。銀行做財富管理的真痛點(diǎn)不在于第二個模塊客戶資產(chǎn)規(guī)劃與配置,而在于第一個模塊客戶洞察與經(jīng)營及第三個模塊客戶陪伴。

銀行的客群動輒幾百萬、幾千萬戶,財富管理向大眾客群下沉的趨勢中,財富客戶經(jīng)營的覆蓋率、效果及效率都存在瓶頸需要突破,MAU+AUM提升困難。

線下接觸不到客戶,難以了解客戶,客戶離柜率高達(dá)95%以上,與客戶的互動不足,聯(lián)系弱,難以建立穩(wěn)固的客戶關(guān)系。

行內(nèi)數(shù)據(jù)維度不夠豐富,難以精準(zhǔn)洞察客戶需求。數(shù)字化底座不牢固,數(shù)據(jù)沒有打通,客戶行為標(biāo)簽化程度低,造成可視化程度低,難以及時洞察經(jīng)營的效果。

管戶機(jī)制下潛力客戶價值被忽視,管戶經(jīng)營只覆蓋了2%左右的客戶。如何再去找到產(chǎn)生80%價值的2%的客群?

客戶綜合化金融需求沒有被滿足。銀行內(nèi)部組織架構(gòu)設(shè)置造成部門豎井,難以形成合力服務(wù)客戶。

局部創(chuàng)新產(chǎn)生不了價值或效果難以驗(yàn)證的問題。某些銀行已經(jīng)在科技上投入很多資源,科技部門難以證明工作成效,算不出ROI,業(yè)務(wù)與科技協(xié)同不好,業(yè)務(wù)不買單。

客戶經(jīng)營策略往往沒有進(jìn)入運(yùn)營階段,難以形成閉環(huán)、難以評估效果、難以迭代優(yōu)化。

數(shù)字化技術(shù)賦能中小銀行

既然不做財富管理業(yè)務(wù)沒有未來,那么破局之道在哪里?我們建議,在提升資產(chǎn)配置能力之外,要緊抓真痛點(diǎn),通過數(shù)字化客戶洞察與經(jīng)營去提升服務(wù)客戶的覆蓋率與精準(zhǔn)化觸達(dá)能力;通過投教與陪伴,與客戶建立聯(lián)系并提升客戶黏性。

很多中小銀行悲觀地認(rèn)為沒有資源支撐財富管理業(yè)務(wù)的開展,尤其是人力資源,因?yàn)閰^(qū)域性銀行對人才的吸引力偏弱,無論是高素質(zhì)的理財經(jīng)理,還是對專業(yè)性要求更高的投研投顧人才都比較缺乏。然而擺脫對明星客戶經(jīng)理的依賴,正是零售領(lǐng)先大行通過數(shù)字化的工具和手段去解決的事情,現(xiàn)在某頭部銀行客戶經(jīng)理平均從業(yè)年限只有18個月,早已走過了依賴客戶經(jīng)理個人經(jīng)驗(yàn)的階段。

通過建設(shè)數(shù)字化的財富管理體系,不僅能夠?qū)⒚餍强蛻艚?jīng)理的經(jīng)驗(yàn)形成策略在數(shù)字化系統(tǒng)中固化下來,更能夠通過數(shù)智化的方式獲得經(jīng)驗(yàn)之外的洞見。

具體來說“數(shù)字化客戶經(jīng)營”:

首先要廣泛收集數(shù)據(jù),提升數(shù)據(jù)“厚度”;其次要結(jié)合應(yīng)用場景,強(qiáng)化模型和標(biāo)簽的開發(fā),助力產(chǎn)品和服務(wù)創(chuàng)新;最后要通過營銷策略引擎實(shí)現(xiàn)在各觸客渠道部署,使每一次客戶接觸,提供精準(zhǔn)個性化服務(wù),并基于效果評估不斷優(yōu)化迭代,將好的經(jīng)營策略沉淀下來,形成策略生態(tài)。

數(shù)字化的客戶洞察。挖掘客戶潛在需求,目的是客戶精細(xì)化篩選與細(xì)分,從千人一面到千人、千時、千面。

智能化的營銷策略。策略是客戶數(shù)字化經(jīng)營的抓手,針對不同的業(yè)務(wù)目標(biāo)制定,指導(dǎo)前線人員去精準(zhǔn)服務(wù)篩選出的客群。

全渠道聯(lián)動運(yùn)營。客戶經(jīng)營要取得好的效果,必須要打造服務(wù)客戶的全要素調(diào)度能力,如整合觸客渠道,強(qiáng)化渠道協(xié)同來打造全行統(tǒng)一的智慧大腦,打造自上而下、精細(xì)化、專業(yè)化全行高效的客戶運(yùn)營體系。

數(shù)字化系統(tǒng)支撐:將客群、產(chǎn)品、渠道、權(quán)益等信息結(jié)合在一起,并設(shè)置相應(yīng)的成功準(zhǔn)則與評估指標(biāo),將原來通過人工進(jìn)行整體串聯(lián)的經(jīng)營流程系統(tǒng)化,進(jìn)行數(shù)據(jù)沉淀,并打通數(shù)據(jù)閉環(huán),提高營銷效率,沉淀優(yōu)秀策略。

我們發(fā)現(xiàn)某些銀行客戶數(shù)字化經(jīng)營效果不好,往往是由于策略效果難以評估,而策略運(yùn)營的閉環(huán)評估、優(yōu)化迭代,是保持大腦始終聰明的必要舉措。

“數(shù)字化+屬地”二維核心競爭力

數(shù)字化能力+屬地優(yōu)勢決定了中小銀行未來發(fā)展空間,屬地優(yōu)勢決定銀行走多穩(wěn),數(shù)字化優(yōu)勢決定銀行走多快。

行業(yè)研究發(fā)現(xiàn),領(lǐng)先的區(qū)域性銀行都在積極建設(shè)數(shù)字化能力的同時,充分地發(fā)揮了屬地優(yōu)勢,江浙一帶的幾家銀行的發(fā)展模式都充分體現(xiàn)了這一點(diǎn),從而摸索出最適合自己的數(shù)字化之路,務(wù)實(shí)、高效;另外某頭部城商行計劃在未來三年增開100家網(wǎng)點(diǎn),因?yàn)榫W(wǎng)點(diǎn)的傳統(tǒng)優(yōu)勢仍然存在。

根據(jù)二八原則,大行主要關(guān)注點(diǎn)在高凈值客群,對于大眾富裕客群經(jīng)營不足,難以滿足區(qū)域內(nèi)大部分客群的財富管理需求,區(qū)域性銀行在區(qū)域內(nèi)深耕多年,網(wǎng)點(diǎn)眾多,容易將金融服務(wù)深入社區(qū);本土親和力強(qiáng),往往有著“本土自己的銀行”的品牌號召力,有一定親切感,加上小行決策鏈條短,客觀上是具備能夠更快響應(yīng)市場,滿足客戶需求能力的。財富管理輕資本、弱周期的業(yè)務(wù)屬性有助于緩解中小銀行傳統(tǒng)存貸業(yè)務(wù)帶來的多重壓力,發(fā)展財富管理業(yè)務(wù)具有向輕型銀行轉(zhuǎn)型的戰(zhàn)略價值。

另外趨勢不可回避,從“以產(chǎn)品為中心”的理財業(yè)務(wù)向“以客戶為中心”的財富管理業(yè)務(wù)轉(zhuǎn)型,是銀行業(yè)發(fā)展的大勢所趨,區(qū)域性銀行也需要順勢而為。

(來源:九卦金融圈)

責(zé)任編輯:余坤航

投顧排行榜

收起

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費(fèi)問股

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費(fèi)問股

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費(fèi)問股

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費(fèi)問股

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費(fèi)問股

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費(fèi)問股

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)