作者| 子卿 出品 |消費(fèi)金融頻道

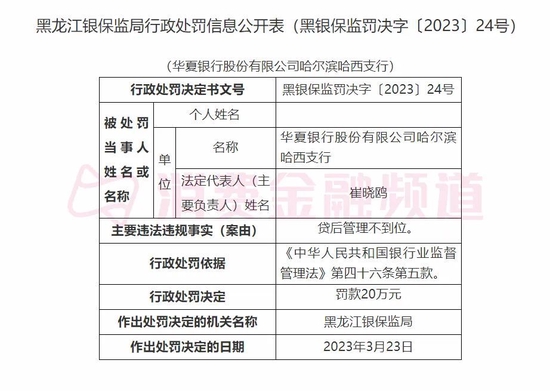

‘消費(fèi)金融頻道’注意到,近期,黑龍江銀保監(jiān)對華夏銀行連發(fā)三張罰單,華夏銀行哈爾濱哈西支行因貸后管理不到位被罰款20萬,法定代表人崔曉鷗受到了警告處分,另一當(dāng)事人孟子涵也受到了警告處分。

作為9家上市的全國性股份制商業(yè)銀行之一,華夏銀行已不復(fù)當(dāng)年榮光。近些年來不僅業(yè)績處于尾部、不良率居高不下,還因為信貸違規(guī)接連收到銀保監(jiān)下發(fā)的罰單,人事變動更是頻繁,似乎已經(jīng)陷入多重困局。

不良率居高不下

華夏銀行成立于1992年,2003年首次公開發(fā)行股票并上市,是我國第五家上市的銀行,早期的華夏銀行發(fā)展比較穩(wěn)健,2017年開始華夏銀行收到第一張罰單開始,其業(yè)務(wù)治理亂象漸漸暴露。

工商信息顯示,華夏銀行自2017年以來,光總行就收到了7張罰單,合計金額高達(dá)1.2236億元,千萬罰單共收到兩張,其中2021年8月13日因貸前審查及貸后管理不嚴(yán)等27條被罰9830萬元為近些年來收到的最大罰單。

今年以來,華夏銀行多家支行收到了銀保監(jiān)罰單。1月10日,福建銀保監(jiān)公布了兩張罰單,華夏銀行福州分行因流動資金貸款貸前調(diào)查不盡職、授信審批不審慎、貸后管理不到位等問題收到了50萬的罰單,華夏銀行福州長樂支行因信用證開證前調(diào)查不盡職收到了40萬罰單。

去年12月,寧波銀保監(jiān)局向華夏銀行寧波分行下發(fā)了3張罰單,因為個人經(jīng)營性貸款“三查”不審慎等問題華夏銀行寧波分行被罰130萬元;同月13日,華夏銀行杭州分行因貸款資金被挪用于支付土地出讓金、土拍保證金和拆遷補(bǔ)償款等六項違法違規(guī)行為被浙江銀保監(jiān)局處罰款人民幣220萬元。

‘消費(fèi)金融頻道’梳理了近兩年華夏銀行及其各地分行被罰情況,發(fā)現(xiàn)其領(lǐng)到罰單的次數(shù)越來越頻繁,幾乎每個月都會收到銀保監(jiān)發(fā)出的罰單,金額從幾十萬到數(shù)千萬不等,貸款三查不嚴(yán)、信貸發(fā)放違規(guī)以及貸后管理問題是其被罰的重災(zāi)區(qū),且似乎還存在“屢罰不改”的情況。

華夏銀行信貸審批及貸后管理問題不僅體現(xiàn)在罰單上,同樣體現(xiàn)在其居高不下的不良率。2017年-2022年,華夏銀行的不良貸款率分別為1.76%、1.85%、1.83%、1.8%、1.77%和1.75%,遠(yuǎn)高于同期其他上市的全國性股份制商業(yè)銀行。

值得一提的是,往前梳理幾年,2013年至2016年,華夏銀行的不良率為0.9%、1.09%、1.52%、1.67%。華夏銀行不良率的攀升有多方面的原因,除有華夏銀行本身的歷史原因之外,其在信貸方面風(fēng)控薄弱更加劇了資產(chǎn)不良等問題。

去年,‘消費(fèi)金融頻道’曾報道過,華夏銀行在貸款審批過程中條件寬松,即使是別的銀行的黑戶也能在華夏銀行申請到信用卡的情況。

對于資信稍微好一點但仍然不能從別的銀行申請到信用卡的客戶,華夏銀行的放水力度更大。

從另外一位華夏銀行信用卡持有者的征信報告可以看到,他有很多次逾期記錄,并且基本都是近兩三年內(nèi)容,此外這位用戶有多次網(wǎng)貸記錄、單月內(nèi)征信查詢次數(shù)也在10次以上,用途均為信用卡申請。

即使是這種情況,在申請6次華夏銀行普通信用卡被拒后,轉(zhuǎn)向申請云閃付金卡,不但通過了申請,還拿到了5萬元的高額度。

業(yè)績增長乏力

近期,華夏銀行公布了其2022年全年業(yè)績情況,2022年華夏銀行實現(xiàn)營業(yè)收入938.08億元,同比下降2.15%;凈利潤250.35億元,同比增長6.37%;報告期末,不良貸款率1.75%,較上年末下降0.02個百分點;撥備覆蓋率159.88%,較上年末提高8.89百分點。

值得注意的是,去年華夏銀行的營業(yè)收入出現(xiàn)收縮,成為目前披露業(yè)績的上市銀行中,首家出現(xiàn)營收負(fù)增長的情況。

相較于營收,華夏銀行凈利潤雖然是增長,不過6.37%的增長速度仍未實現(xiàn)突破,相較于其他上市股份制銀行,利潤還是墊底。

數(shù)據(jù)顯示,華夏銀行2015年-2022年,華夏銀行凈利潤分別為189.5億元、197.6億元、199.3億元、209.9億元、221.2億元、212.75億元、235.35億元和250.35億元,同比增長5.02%、4.2%、0.72%、5.22%、5.04%、-2.88%、10.62%、6.37,近7年利潤增速都很低。

近些年來,華夏銀行為甩掉歷史包袱,正在通過發(fā)力個人貸款、經(jīng)營貸款業(yè)務(wù)獲得其他增長點。

從其財報來看,華夏銀行零售貸款比重正在不斷提升,零售貸款占比從2018年末10.94%提升至2019年末26.86%,成為當(dāng)年提升最快的上市股份制銀行。

2020年,華夏銀行在其財報中稱全行零售轉(zhuǎn)型網(wǎng)點數(shù)量占比為50%以上,其稱搭建了零售業(yè)務(wù)經(jīng)營邏輯評價體系,引導(dǎo)分行加快經(jīng)營轉(zhuǎn)型、實現(xiàn)有質(zhì)量的發(fā)展。

信用卡作為華夏銀行做主要的轉(zhuǎn)型支點,同樣在2018年和2019年期間獲得較快增長。截至2019年末,華夏銀行信用卡累計發(fā)卡量為2435.92萬張,較2018年末增長12.16%;信用卡貸款余額為1682.62億元,較2018年末增長2.08%;實現(xiàn)信用卡業(yè)務(wù)收入159.47億元,較2018年增長14.89%。

截至2021年6月末,華夏銀行信用卡累計發(fā)卡2894.38萬張,比上年末增長7.14%,信用卡新增發(fā)卡量同比增長120%。信用卡有效卡1943.01萬張,比上年末增長4.12%,有效客戶1,634.43萬戶,比上年末增長2.47%。

近兩年,華夏銀行出現(xiàn)信用卡發(fā)卡乏力的情況,由于在早期信用卡跑馬圈地時未進(jìn)行有效動作,其目前零售轉(zhuǎn)型效果一般。

消費(fèi)金融牌照成為了目前行業(yè)香餑餑,華夏銀行也曾爭取過該牌照。2016年,華夏銀行曾發(fā)公告稱其董事會通過相關(guān)議案,同意出資2.55億元設(shè)立消費(fèi)金融公司,并持有51%股份,不過該牌照后面就不了了之了。

華夏銀行人事變動也加劇了其穩(wěn)定經(jīng)營的難度。2020年至今,華夏銀行已有10多名董事辭職,部分核心管理層崗位空懸超半年。

去年2月,華夏銀行副董事長羅乾宜和行長張健華相繼辭職,華夏銀行公告表示董事會指定董事長李民吉代為履行行長職責(zé)。華夏銀行行長職位空缺了9個月,才由其內(nèi)部老將關(guān)文杰接手。

(消費(fèi)金融頻道)

責(zé)任編輯:李琳琳

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)