原創(chuàng) 林樂詩(shī) 財(cái)熵

導(dǎo)讀:作為第一家全國(guó)性民營(yíng)銀行,民生銀行曾享盡無限榮光,如今其境況卻不禁令人扼腕——頻繁踩雷、屢吃罰單、風(fēng)控不力令這家明星股份行節(jié)節(jié)敗退。財(cái)熵梳理發(fā)現(xiàn),民生銀行和恒大、泰禾等20家暴雷房企來往頻繁,其對(duì)地產(chǎn)的風(fēng)險(xiǎn)敞口高達(dá)上千億元。近年來,民生銀行陷入增長(zhǎng)困境,高迎欣2020年掌舵之后,對(duì)業(yè)務(wù)層面進(jìn)行刮骨療毒,如今成效如何?

6月7日,北京第二輪土拍現(xiàn)場(chǎng),一家名不見經(jīng)傳的民營(yíng)房企,打敗了首開(600376.SH)、保利(600048.SH)、華潤(rùn)(01109.HK)等一眾國(guó)資房企,硬生生搶下一塊地。

這家“黑馬”房企——懋源地產(chǎn),再次引發(fā)了媒體對(duì)其背后資金方的關(guān)注——2021年秋天,同樣在北京,懋源地產(chǎn)以43.34億元競(jìng)得一塊舊村改造地塊,震驚地產(chǎn)圈。

這些年來,市場(chǎng)不乏對(duì)懋源地產(chǎn)背后大股東身份的猜測(cè)。其中一個(gè)廣為流傳的版本是,民生銀行(600016.SH, 01988.HK)是懋源地產(chǎn)的輸血方之一——民生銀行前董事陳建曾擔(dān)任北京懋源房地產(chǎn)開發(fā)有限公司董事長(zhǎng),疊加民生銀行為懋源地產(chǎn)頻繁質(zhì)押貸款的操作,為這個(gè)版本增添了幾分可信度。對(duì)此,民生銀行方面一直沒有澄清或回應(yīng)。

一直以來,民生銀行與地產(chǎn)圈深度合作,并和多家房企結(jié)下戰(zhàn)略合作關(guān)系。2017年11月,中國(guó)不動(dòng)產(chǎn)金融年會(huì)在北京召開,連續(xù)主辦了10年年會(huì)的民生銀行,請(qǐng)來了融創(chuàng)(01918.HK)董事長(zhǎng)孫宏斌、旭輝控股(00084.HK)董事長(zhǎng)林中、泰禾(ST000732.SZ)董事長(zhǎng)黃其森、易居(02048.HK)CEO丁祖昱等數(shù)十位地產(chǎn)圈大咖。按照官方說法,這是“合作伙伴之間交流的平臺(tái)”。

那次論壇上,聊得最多的話題是:“房地產(chǎn)的新時(shí)代”。但誰(shuí)也沒想到,4年后,地產(chǎn)行業(yè)的“新時(shí)代”以如此不得體的方式,猝不及防地降臨。

2021年11月,人們沒有盼來民生銀行的第14個(gè)不動(dòng)產(chǎn)金融年會(huì),倒是看到其昔日的合作伙伴——中國(guó)恒大(03333.HK)、花樣年(01777.HK)、新力控股(02103.HK)、佳兆業(yè)(01638.HK)等多家房企,紛紛爆發(fā)違約風(fēng)險(xiǎn),猶如一只只轟然倒地的巨獸。

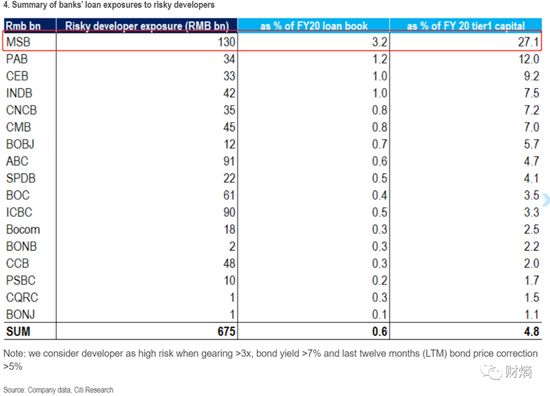

在此之前,花旗的一份研報(bào),揭開了民生銀行對(duì)地產(chǎn)商的賬本。花旗估計(jì),民生銀行對(duì)高風(fēng)險(xiǎn)開發(fā)商的風(fēng)險(xiǎn)敞口約為1300億元人民幣,占一級(jí)資本的27%,為國(guó)內(nèi)大型銀行中占比最高的。

圖源花旗銀行研報(bào)

至此,人們才開始重視起民生銀行和房企的隱秘交易。

民生銀行地產(chǎn)往事

6月8日,民生證券董事長(zhǎng)、總裁馮鶴年被曝突然失聯(lián)。股吧上有人急切地問“民生證券和民生銀行有關(guān)系嗎?”財(cái)熵通過天眼查得知,這兩家公司并沒有直接的股權(quán)從屬關(guān)系,但共享同一個(gè)股東——泛海控股(000046.SZ)。

事實(shí)上,泛海系創(chuàng)始人盧志強(qiáng)是民生銀行的最早股東之一。1996年,盧志強(qiáng)以“泰山會(huì)”元老的身份,提議成立一家主要為民營(yíng)企業(yè)服務(wù)的民營(yíng)銀行,這就是民生銀行最初的模樣。2000年,民生銀行在上交所上市,泛海控股和東方集團(tuán)(600811.SH)并列位居第二大股東之位,彼時(shí)的第一大股東是劉永好創(chuàng)立的四川新希望(000876.SZ)。

泛海系實(shí)控人盧志強(qiáng),圖源網(wǎng)絡(luò)

盧志強(qiáng)的泛海控股,早期依賴房地產(chǎn)業(yè)務(wù)做得順風(fēng)順?biāo)1藭r(shí),很多人不解,泛海能接下北京姚家園、上海董家渡、武漢CBD等宏偉項(xiàng)目的底氣何來。直到2006年泛海財(cái)報(bào)發(fā)布,有人在一個(gè)數(shù)據(jù)上發(fā)現(xiàn)異常,才洞悉盧志強(qiáng)背后赫然站著一位金主——民生銀行。當(dāng)年民生銀行的關(guān)聯(lián)貸款高達(dá)42億元,其股東泛海系獨(dú)占近80%,占民生銀行凈資本的19.57%,遠(yuǎn)超銀監(jiān)會(huì)規(guī)定的10%紅線。

民生銀行的另外兩位股東——新希望和東方集團(tuán),前者在1998年成立了房地產(chǎn)開發(fā)公司,后者在創(chuàng)業(yè)早期也將地產(chǎn)開發(fā)作為一個(gè)主營(yíng)業(yè)務(wù)。

股東的房企背景,似乎也令民生銀行對(duì)房地產(chǎn)行業(yè)產(chǎn)生了興趣。在盧志強(qiáng)擔(dān)任民生銀行副董事長(zhǎng)的2006-2010年,地產(chǎn)金融事業(yè)部組建,為民生銀行那次事業(yè)部制重大改革中誕生的四個(gè)事業(yè)部之一。

2014年,地產(chǎn)金融事業(yè)部掌舵人葉天放提出一個(gè)耳目一新的概念:地產(chǎn)金融的“投行化”思維。彼時(shí),葉天放剛從長(zhǎng)江商學(xué)院EMBA畢業(yè),對(duì)“地產(chǎn)+金融”的模式有著獨(dú)到的見解。他認(rèn)為,銀行對(duì)地產(chǎn)的融資,要突破開發(fā)貸的范疇,更多參與到客戶的商業(yè)地產(chǎn)、工業(yè)地產(chǎn)等各類地產(chǎn)以及房地產(chǎn)上下游各產(chǎn)業(yè)鏈之中。

這一年,民生銀行地產(chǎn)金融事業(yè)部的收入,已經(jīng)有一半來自于非傳統(tǒng)銀行業(yè)務(wù)。不久后,民生銀行地產(chǎn)金融事業(yè)部加入中城聯(lián)盟——以一個(gè)為數(shù)不多的“非房企”身份,加入了一個(gè)云集數(shù)十家知名房企的NGO(中城聯(lián)盟)。

三年后,2018年12月,在中城聯(lián)盟論壇上,民生銀行地產(chǎn)金融事業(yè)部的代表呂莉被邀請(qǐng)發(fā)言,成為中城聯(lián)盟會(huì)員中唯一的銀行人士。面對(duì)臺(tái)下萬(wàn)科(000002.SZ)的王石、建業(yè)(000832.SZ)的胡葆森、世聯(lián)行(002285.SZ)的陳勁松、旭輝的林中等67位聯(lián)盟企業(yè)家,呂莉發(fā)表了一場(chǎng)演講,題目是:打好“金融”這張牌。

也是這一年起,民生銀行開始和房企頻繁合作。財(cái)熵通過對(duì)房企的公開債募集書、財(cái)報(bào)等公開資料梳理發(fā)現(xiàn),民生銀行在2018-2019年兩年間對(duì)房企合作的次數(shù)達(dá)到最高,該行總部/分行至少和18家房企簽訂了戰(zhàn)略合作協(xié)議,包括正榮(06158.HK)、陽(yáng)光城(000617.SZ)、金科(000656.SZ)、佳兆業(yè)、藍(lán)光發(fā)展(600466.SH)等。

2018年12月,當(dāng)代置業(yè)獲民生銀行總行級(jí)“戰(zhàn)略民企客戶”授牌,圖源網(wǎng)絡(luò)

2019年,在民生銀行主辦的不動(dòng)產(chǎn)金融年會(huì)上,不善言辭的孫宏斌上臺(tái)深情陳詞,請(qǐng)求銀行業(yè)在收并購(gòu)方面支持百?gòu)?qiáng)房企。同年,融創(chuàng)獲得了民生銀行“戰(zhàn)略民企客戶”授牌。

當(dāng)然,在此之前,民生銀行已經(jīng)被曝出和一些房企往來過密。在2019年和寶能集團(tuán)簽下戰(zhàn)略合作之前,2015年,民生銀行疑似通過“民生加銀”這個(gè)資產(chǎn)管理平臺(tái),通過違法違規(guī)開展資金池業(yè)務(wù)向?qū)毮芟翟鲑Y。彼時(shí),“寶萬(wàn)股權(quán)之爭(zhēng)”激戰(zhàn)正酣。在2016年8月被曝光后,民生加銀的相關(guān)產(chǎn)品被暫停備案6個(gè)月。股權(quán)穿透后發(fā)現(xiàn),民生加銀資產(chǎn)管理有限公司的大股東正是民生銀行。

又例如,在2017年對(duì)恒大地產(chǎn)的二輪戰(zhàn)投名單中,出現(xiàn)了民生系兩只投資基金的身影——寧波民銀金投鴻達(dá)叁號(hào)投資管理合伙企業(yè)(有限合伙)和嘉興宇民伍號(hào)投資合伙企業(yè)(有限合伙),合計(jì)參投50億元。前者的大股東為民銀國(guó)際,雖然和民生銀行無直接股權(quán)關(guān)系,但在民生銀行多份財(cái)報(bào)里,將民銀國(guó)際列為集團(tuán)子公司;后者是由民生銀行的高端私銀業(yè)務(wù)“華山俱樂部”發(fā)起。

民生銀行對(duì)地產(chǎn)行業(yè)的業(yè)務(wù)傾斜之后,帶來了肉眼可見的變化。2018-2019年,民生銀行的對(duì)公貸款規(guī)模出現(xiàn)明顯增長(zhǎng)。其背后,房地產(chǎn)貸款業(yè)務(wù)貢獻(xiàn)最大——連續(xù)兩年,房地產(chǎn)貸款成為占民生銀行貸款總額最高的第一大行業(yè)業(yè)務(wù)。2018年,民生銀行對(duì)房地產(chǎn)行業(yè)的貸款增量,在有所重點(diǎn)上市銀行中排名第一。

但另一方面,民生銀行的房地產(chǎn)業(yè)不良貸款余額也出現(xiàn)快速增長(zhǎng)——從2017年底的5.52億元增至2018年底的11.17億元,同比增長(zhǎng)102%。2019年涉房不良貸款余額為13.25億元,增速有所下滑,但仍是全行貸款投向的所有行業(yè)中占比最高的。

“裂縫”在2020年9月恒大出現(xiàn)危機(jī)端倪時(shí)進(jìn)一步擴(kuò)大。很快,有人發(fā)現(xiàn),民生銀行是恒大最大的銀行債主——截至2020年6月,民生銀行對(duì)恒大的敞口大約為290億元。

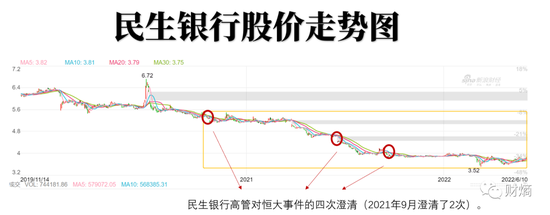

恒大事件爆發(fā)以來,民生銀行的股價(jià)持續(xù)走低,從2020年9月的穩(wěn)居5元上方,最低跌至今年3月的3.4元,市值蒸發(fā)超30%。

圖源新浪財(cái)經(jīng),財(cái)熵標(biāo)注

2021年7月,恒大全面暴雷,成了觸發(fā)房地產(chǎn)行業(yè)違約潮的多米諾骨牌。財(cái)熵發(fā)現(xiàn),這一批出險(xiǎn)房企中,除了恒大,新力(02103.HK)、花樣年、祥生(02599.HK)、中梁(02772.HK)、中國(guó)奧園(03883.HK)等也和民生銀行往來密切。其中,新力、花樣年、祥生在其財(cái)報(bào)或公司債招募書中都披露,民生銀行是公司最大的往來銀行。

那么,民生銀行真實(shí)的存量風(fēng)險(xiǎn)情況到底如何?

涉房敞口超4700億

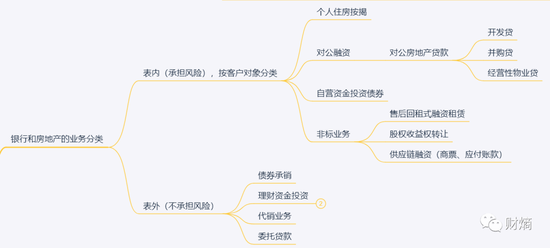

一般來說,銀行和地產(chǎn)的業(yè)務(wù)可以分為兩大類:除了個(gè)人住房按揭,其余的基本為對(duì)公,即和房企的合作業(yè)務(wù)。對(duì)公業(yè)務(wù)又可以按表內(nèi)和表外的標(biāo)準(zhǔn)劃分,表內(nèi)業(yè)務(wù)包括開發(fā)貸、并購(gòu)貸等對(duì)公房地產(chǎn)貸款、投資債券和非標(biāo)業(yè)務(wù);而表外業(yè)務(wù)則包括代銷業(yè)務(wù)、委托貸款、理財(cái)資金投資等。

財(cái)熵整理

對(duì)于民生銀行來說,以開發(fā)貸、并購(gòu)貸等為主的對(duì)公房地產(chǎn)貸款,目前是其對(duì)房企的主要業(yè)務(wù)。民生銀行2021年財(cái)報(bào)顯示,該行對(duì)公房地產(chǎn)授信敞口4734億元,占總資產(chǎn)的7%,其中對(duì)公房地產(chǎn)貸款3603億元,占對(duì)公房地產(chǎn)授信敞口的76.11%。需要注意,民生銀行對(duì)公房地產(chǎn)授信敞口已較前一年大幅減少1169.5億元,說明其已經(jīng)在壓縮對(duì)房地產(chǎn)的業(yè)務(wù)。

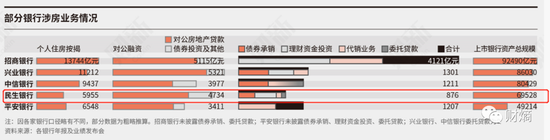

民生銀行其余對(duì)房企的融資,包括債券投資、標(biāo)準(zhǔn)債權(quán)投資、非標(biāo)債權(quán)投資等,其披露的這一數(shù)據(jù)為1026億元,占比28.48%。其中,涉房的理財(cái)資金投資業(yè)務(wù)規(guī)模達(dá)403億,體量?jī)H次于房地產(chǎn)貸款;第三大業(yè)務(wù)是債券承銷,金額為301億。

圖源財(cái)新

圖源財(cái)新若房企兌付困難,作為債主的銀行,風(fēng)險(xiǎn)敞口有多大?

根據(jù)浙商證券研究所2021年10月的一份研報(bào),銀行對(duì)地產(chǎn)的主要敞口分為六類:房地產(chǎn)開發(fā)貸、按揭貸款、表內(nèi)外非標(biāo)及債券投資、代銷產(chǎn)品(以信托和他行理財(cái)為主)、房企上下游企業(yè)融資。其中,除了產(chǎn)品代銷,以及部分非標(biāo)和債券投資,其余項(xiàng)目的承擔(dān)風(fēng)險(xiǎn)主體均為銀行。

圖源浙商證券

圖源浙商證券招商銀行房地產(chǎn)事業(yè)部一位不愿具名的資深從業(yè)人士對(duì)財(cái)熵說,如遇到清償,銀行可能會(huì)處于不利地位,“雖然銀行的涉房對(duì)公資產(chǎn)一般以土地使用權(quán)、在建工程作為抵押,但考慮到出險(xiǎn)房企的資產(chǎn)折價(jià)概率高,清算價(jià)值不確定性大;如轉(zhuǎn)為普通債權(quán)后,銀行償付順序靠后。”

上述人士表示,房企出險(xiǎn)后,監(jiān)管優(yōu)先保障購(gòu)房者和供應(yīng)商利益,銀行和金融機(jī)構(gòu)屬于財(cái)產(chǎn)擔(dān)保權(quán)清償,在購(gòu)房者之后,所以損失率較高。若相關(guān)貸款沒有抵押物,追索難度可能會(huì)加大。

去年9月,民生銀行表示,自恒大出現(xiàn)輿情以來,已對(duì)部分存量授信項(xiàng)目在原有基礎(chǔ)上追加抵押物及額外公司擔(dān)保等風(fēng)險(xiǎn)緩釋措施。

不過,據(jù)財(cái)熵不完全統(tǒng)計(jì),除了中國(guó)恒大,民生銀行還和23家房企達(dá)成戰(zhàn)略合作協(xié)議,其中多達(dá)19家房企出現(xiàn)了兌付問題。通過整理授信情況發(fā)現(xiàn),涉及出險(xiǎn)房企的授信額度累計(jì)達(dá)到3063.3億元,尚不清楚其中有多少為實(shí)際已貸款出去的數(shù)額。

財(cái)熵制表

財(cái)熵制表另一個(gè)可供參考的指標(biāo)是不良貸款余額。民生銀行2021年對(duì)公房地產(chǎn)不良貸款的余額是95.74億元,較年初增加了65.34億元,增幅達(dá)到46%。但由于涉房授信敞口有所壓降,其不良率從11.39%下降至8.91%。

在房地產(chǎn)相關(guān)的理財(cái)產(chǎn)品方面,民生銀行也踩過雷。2021年下半年至今年年初,民生銀行旗下的民生加銀添鑫純債基金、民生加銀平穩(wěn)添利等多只基金清盤,疑似因踩雷地產(chǎn)債而遭清算。民生加銀添鑫純債基金最后一份披露的持倉(cāng)數(shù)據(jù)(2021年三季報(bào))顯示,這只基金重倉(cāng)時(shí)代中國(guó)(01233.HK)、融創(chuàng)和寶龍地產(chǎn)(01238.HK)。這三家房企都曾遭遇股債雙殺。

目前,民生銀行已經(jīng)踏上了追索之路。財(cái)熵通過天眼查的涉訴情況發(fā)現(xiàn),5月26日,民生銀行河南分行因金融借款合同糾紛狀告河南金林置業(yè)有限公司,后者是負(fù)責(zé)鄭州金林金水府的開發(fā)公司。股權(quán)穿透后發(fā)現(xiàn),該公司的大股東正是融創(chuàng)。

更早之前,2021年9月,民生銀行廣州分行向奧園旗下的廣州康威集團(tuán)提起訴訟,要求其清償借款16萬(wàn)元。該案件將于今年7月5日開庭。

不過,涉及一些表外對(duì)公房地產(chǎn)的貸款,由于權(quán)屬關(guān)系不明確,追索難度可能會(huì)增大。財(cái)熵發(fā)現(xiàn),民生銀行曾經(jīng)或仍繼續(xù)利用民銀國(guó)際、民生置地這兩個(gè)平臺(tái),為房企進(jìn)行輸血。

例如,民生置業(yè)旗下的盈創(chuàng)投資,向福州福臻投資管理有限公司注資了20%的股份,后者大股東為陽(yáng)光城集團(tuán)的兄弟公司陽(yáng)光金服。財(cái)熵此前在涉及奧園等房企的報(bào)道中指出,類似涉嫌“明股實(shí)債”的股權(quán)結(jié)構(gòu),對(duì)出資方是不利的。此前,樂居財(cái)經(jīng)的一篇報(bào)道指出,陽(yáng)光金服涉嫌為陽(yáng)光城旗下的項(xiàng)目公司輸血。

而民銀國(guó)際旗下的民銀金投,一般是通過私募基金的方式對(duì)房地產(chǎn)公司進(jìn)行輸血。除了參與恒大地產(chǎn)的戰(zhàn)投輪,財(cái)熵還發(fā)現(xiàn),民銀金投旗下的嘉興創(chuàng)旭投資合伙企業(yè)、嘉興創(chuàng)祺投資合伙企業(yè)還參與了對(duì)陽(yáng)光城、當(dāng)代置業(yè)項(xiàng)目公司的投資。

民生置業(yè)的背后股東是民生銀行工會(huì)委員會(huì),并沒有歸屬民生銀行的上市體系內(nèi);而民銀國(guó)際的股東則是一家注冊(cè)在香港的境外公司,尚不清楚其業(yè)績(jī)數(shù)據(jù)是否會(huì)并入到集團(tuán)的財(cái)報(bào)中。

“刮骨療毒”成效如何?

民生銀行副行長(zhǎng)石杰在公司2021年業(yè)績(jī)發(fā)布會(huì)上表示:“目前房地產(chǎn)行業(yè)仍處于風(fēng)險(xiǎn)釋放階段,市場(chǎng)銷售預(yù)期改善還需要一定時(shí)間。”

這個(gè)“時(shí)間”的跨度可能有多長(zhǎng)?此前,香頌資本執(zhí)行董事沈萌曾對(duì)媒體表示,隨著民營(yíng)開發(fā)商風(fēng)險(xiǎn)的升溫,民生銀行至少需要3年的時(shí)間才能完成壞賬的清理。

自2020年6月高迎欣成為新掌門以來,民生銀行已經(jīng)在大力壓降不良資產(chǎn)的規(guī)模。從當(dāng)年四季度開始,民生銀行對(duì)不良資產(chǎn)的認(rèn)定更加嚴(yán)格,對(duì)逾期60天或者小于60天但有風(fēng)險(xiǎn)的貸款都認(rèn)定為不良。高迎欣曾表示,民生銀行要堅(jiān)定地壓降表內(nèi)非標(biāo)和票據(jù)資產(chǎn)、清理表外代銷,進(jìn)一步優(yōu)化資產(chǎn)結(jié)構(gòu)。

其中,對(duì)公房地產(chǎn)業(yè)務(wù)無疑是改革的重心。2021年,民生銀行將金融事業(yè)部、地產(chǎn)金融事業(yè)部總部分別重組為戰(zhàn)略客戶部、地產(chǎn)金融部,兩個(gè)事業(yè)部分部及下設(shè)機(jī)構(gòu)劃轉(zhuǎn)至分行,并將削減地產(chǎn)債持有規(guī)模列為2022年的優(yōu)先事項(xiàng)。民生加銀鑫享今年一季報(bào)顯示,重倉(cāng)的地產(chǎn)債已消失不見,目前的主要持倉(cāng)為國(guó)家債券和政策性金融債券。

不止如此,財(cái)熵發(fā)現(xiàn),2020年下半年以來,民生銀行還逐步退出對(duì)某些房企項(xiàng)目公司的股權(quán)投資。例如,2020年10月和12月,參與恒大地產(chǎn)戰(zhàn)投的兩只投資基金選擇撤資;同年11月,民銀國(guó)際旗下的嘉興創(chuàng)麟投資合伙企業(yè),對(duì)外移除對(duì)新力一個(gè)項(xiàng)目公司的投資。

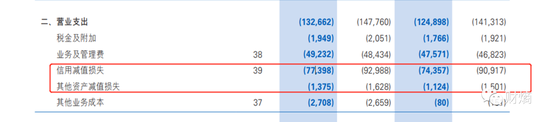

民生銀行對(duì)涉房業(yè)務(wù)進(jìn)行顛覆性變革,帶來了連鎖反應(yīng)——2020年,當(dāng)年計(jì)提了929.88億的信用減值損失,占據(jù)營(yíng)業(yè)收入(1849.5億)的一半;2021年的信用減值損失為773.98億,也占據(jù)當(dāng)年?duì)I收(1688.04億)的45.85%。其中,發(fā)放貸款和墊款的減值規(guī)模最大。

圖源民生銀行財(cái)報(bào)

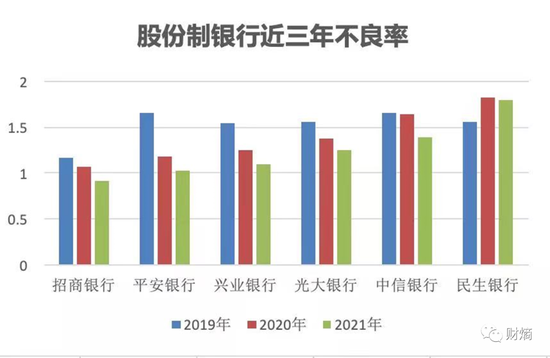

圖源民生銀行財(cái)報(bào)另外,民生銀行的不良率高居不下,2020-2021年連續(xù)兩年為所有股份制銀行中最高的。

不良率的增量主要來自B端業(yè)務(wù)。2021年,民生銀行對(duì)公司貸款和墊款不良率為1.89%,而個(gè)人貸款和墊款不良率為1.65%。前者高于全行平均不良率1.79%,而后者低于全行平均不良率1.79%。

需要注意的是,民生銀行的個(gè)人貸款和墊款余額更小,卻貢獻(xiàn)了更多的利息收入,說明零售銀行業(yè)務(wù)或?qū)⑹窃撔形磥淼囊粋€(gè)增長(zhǎng)點(diǎn)。

但在這個(gè)業(yè)務(wù)上,民生銀行已經(jīng)落后太多。截至2021年12月底,民生銀行的零售買家資產(chǎn)總額為1.77萬(wàn)億元,而平安銀行(000001.SZ)突破3萬(wàn)億元,招商銀行(600036.SH)為8.26萬(wàn)億元。

目前,民生銀行正在努力規(guī)范業(yè)務(wù),即便如此,也躲不過頻繁“吃罰單”。2020年民生銀行共獲45張罰單,被罰金額在股份制銀行中排名第一,高達(dá)1.11億元。進(jìn)入2021年以來,民生銀行繼續(xù)收到監(jiān)管罰單25張,被罰金額超1.3億元,因此得名“罰單之王”。

6月10日,民生銀行一年一度的股東大會(huì)召開。2021年6月的股東大會(huì)上,一位小股東質(zhì)問上任剛滿一年的高迎欣:民生銀行曾經(jīng)是股份行里一顆璀璨的明星,現(xiàn)在它已經(jīng)褪去了光環(huán),發(fā)展過程中什么問題導(dǎo)致了這個(gè)結(jié)果?

這位小股東所指的“璀璨明星”,大概是指民生銀行高管坦白“銀行利潤(rùn)高到不好意思”的2011年,也可能指代民生銀行資產(chǎn)規(guī)模沖擊歷史高峰的2013年。在2013年之前,作為全國(guó)“第一民營(yíng)銀行”的民生銀行,是資本的寵兒,風(fēng)頭一時(shí)無兩。

然而,過去9年來,民生銀行的風(fēng)控不力導(dǎo)致頻繁踩雷(涉及康得新、輝山乳業(yè)、ST獐子島(維權(quán))(002069.SZ)等)、過于追求短期利益而錯(cuò)誤重倉(cāng)地產(chǎn)業(yè)務(wù)、組織架構(gòu)散亂之下股權(quán)爭(zhēng)奪多次上演,這些成為該行身上抹不去的“污點(diǎn)”。

如何重塑投資者的信心?轉(zhuǎn)型之前,民生銀行還要先處理好手上的燙手山芋。

責(zé)任編輯:李琳琳

投顧排行榜

收起

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問股

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問股

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問股

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問股

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問股

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問股

APP專享直播

熱門推薦

收起

24小時(shí)滾動(dòng)播報(bào)最新的財(cái)經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)