【金融315,我們幫你維權】近來,ETC糾紛、信用卡盜刷、銀行征信、保險理賠難等問題困擾著金融消費者,投訴多石沉大海、維權更舉步維艱,新浪金融曝光臺將履行媒體監督職責,幫助消費者解決金融糾紛。【黑貓投訴】

原標題:透視62張罰單、1417萬元罰金:秦農銀行六成一級支行違規,代管的長安農信社、控股的藍田農商行也被罰

來源:每日經濟新聞

每經記者 張祎 每經編輯 廖丹

逆程序授信、貸前調查不審慎、虛增小微企業貸款、違規向內部人發放貸款、掩蓋不良資產、向監管部門報送材料不真實……近日,監管部門直指陜西秦農農村商業銀行股份有限公司(以下簡稱“秦農銀行”)存在多項違規行為,對其五花八門的內部治理亂象重拳出擊。

1月15日和1月16日,短短兩天內,中國銀保監會網站披露了陜西銀保監局于2019年12月下旬開具的78份行政處罰決定書。令人驚訝的是,《每日經濟新聞》記者梳理發現,其中竟有62份與秦農銀行有關,涉及秦農銀行總部、11家分支機構、1家由該行全資控股的農商行、1家由該行代管的農村信用合作聯社、以及24名相關責任人,罰款金額合計達到1417萬元,其中,對機構罰款合計1407萬元,對個人罰款合計10萬元。

“相對國有行、股份行,農商行在公司治理、內部控制、風險控制方面偏弱,這些違規問題并不鮮見。至于這次一次性開出這么多罰單,應該與監管部門集中檢查有關。”有業內人士對記者分析稱,隨著經濟形勢變化及監管力度的加大,一些地方性銀行的風險可能也會越來越多地暴露出來。

值得注意的是,秦農銀行原董事長2019年初離任后,遲遲未有補位者出現,以致有一張罰單指向其“董事長長期缺位”。雖然目前秦農銀行已火速選舉出新一任董事長,但對于履新者而言,無論是重新整頓內部治理,還是扭轉該行在2018表現出的凈利潤大幅下滑、不良貸款率不斷抬升等不利局面,都將是不小的考驗。

秦農銀行六成一級支行違規受罰

據統計,因員工行為管理不到位、違規發放異地房地產貸款未向監管部門報備、部分理財收益未及時入賬并用于投資運作、向監管部門報送材料不真實等原因,秦農銀行總部本次共“吃”到了10張罰單,被處罰金296萬元。

公開資料顯示,秦農銀行成立于2015年5月28日,是在原西安市碑林區、新城區、蓮湖區、雁塔區、未央區、灞橋區農村信用合作聯社基礎上,以新設合并方式組建的一家農村商業銀行,為省屬地方金融機構。截至2018年末,該行資產規模1999.25億元,注冊資本87.5億元,注冊資本居全國農村商業銀行第五位。

業務布點方面,秦農銀行官網顯示,該行下轄15個一級支行、1個直屬支行、1個營業部,營業網點473個。從本批行政處罰決定書可見,在這15個一級支行中,已有9家越過了監管紅線,占比高達60%。

具體來看,這“犯規”的9家一級支行分別為秦農銀行未央支行、閻良支行、浐灞支行、蓮湖支行、高新支行、臨潼支行、經開支行、雁塔支行、碑林支行。另外,閻良支行下設的二級支行勝利街支行、臨潼支行下設的二級支行新市支行也被處罰。

據統計,在上述受罰支行中,未央支行收到的罰單數量最多,共有6張,合計被罰159萬元。其違規行為包括逆程序授信、違規由借款人承擔抵押評估費用、向“四證”不全房地產項目發放貸款、虛增小微企業貸款、掩蓋不良資產、員工行為管理不到位等。

其次,雁塔支行因貸前調查不審慎、授信管理不盡職、違規向固定資產項目發放流動資金貸款、違規由借款人承擔抵押評估費用、重組貸款未納入不良等行為,領到5張罰單,合計被罰125萬元。

附:秦農銀行及分支機構、控股農商行相關罰單一覽

統計信息來源:銀保監會網站

統計信息來源:銀保監會網站代管的農信社也被重罰

值得一提的是,秦農銀行成立后,不但完成了對閻良區、臨潼區、高陵區農村信用合作聯社的吸收合并,全資控股陜西戶縣、周至、藍田農商行的改革工作,還對西安市長安區農村信用合作聯社(以下簡稱“長安區信用聯社”)實施代管。

而在此批罰單中,亦出現了藍田農商行及長安區信用聯社的身影。

陜銀保監罰決字〔2019〕65號行政處罰決定書顯示,由秦農銀行全資控股的陜西藍田農村商業銀行有限責任公司存在“采取掛息轉據延緩風險暴露、掩蓋不良”的違規違法行為,陜西銀保監局于2019年12月24日對該行罰款25萬元。

而由秦農銀行代管的長安區信用聯社問題也不少。2019年12月下旬,陜西銀保監局對長安區信用聯社開出5張罰單,罰金合計480萬元。同時,還對10名相關責任人施以警告、對2名相關責任人警告并罰款5萬元。如此算來,長安區信用聯社和相關責任人共領罰單17張,涉及罰金490萬元。

其中,僅“違規發放虛假按揭貸款”這一項,長安區信用聯社就一次性被罰250萬元。此外,長安區信用聯社還存在違規以貸還貸、掩蓋資產質量,信貸資金改變原有用途,員工行為管理不到位,違規向股東分紅等行為。

附:長安區信用聯社相關罰單一覽

統計信息來源:銀保監會網站

統計信息來源:銀保監會網站據秦農銀行2018年年報披露,長安區信用聯社已納入該行改制框架,改革工作正有序推進。1月16日,長安區信用聯社微信公眾號發布消息稱,該社各項存款余額突破400億元,市場份額穩居長安區金融機構首位,資產規模邁入全國縣級農合機構前列。

“相對國有行、股份行,農商行在公司治理、內部控制、風險控制方面偏弱,這些違規問題并不鮮見,至于一次性開出這么多罰單,應該與監管部門集中檢查有關。”有業內人士對記者分析稱,隨著經濟形勢變化及監管力度的加大,一些地方性銀行的風險可能也會越來越多地暴露出來。

領罰后“火速”選舉出董事長

值得注意的是,在秦農銀行收到的本批罰單中,有兩張罰單指向了該行的人事管理問題。

“陜銀保監罰決字〔2019〕21號”顯示,秦農銀行因“董事長長期缺位,未指定符合任職資格條件的相關人員代為履職”,被罰50萬元;另據“陜銀保監罰決字〔2019〕39號”,秦農銀行“未經資格核準實際履行董(理)事、高級管理人員職責”,被罰40萬元。

董事長缺位,發端于秦農銀行在2019年發生的重要人事變動。2018年末,秦農銀行首任董事長趙永軍被選舉為長安銀行董事長,2019年2月,趙永軍辭去秦農銀行董事長及相關職務。但自趙永軍離任后,秦農銀行董事長這一職位始終處于空缺狀態。

時隔近一年后,2019年12月2日,陜西省委組織部公示了秦農銀行新董事長人選——李彬。簡歷顯示,李彬,男,1967年4月生,陜西西安人,1997年8月入黨,1989年7月參加工作,全日制大學學歷、工學學士,在職研究生學歷、高級管理人員工商管理碩士,經濟師。根據公示信息,李彬擬為秦農銀行董事、董事長人選,任秦農銀行黨委委員、副書記。

據公開資料,李彬有著近20年銀行業從業經驗、11年政府部門工作經驗。1989年7月起,李彬進入建設銀行陜西省分行工作,2005年5月,離開建設銀行陜西省分行個人銀行業務部副總經理崗位,前往陜西省農信聯社,任資產風險管理部總經理。2008年12月,李彬又調任銅川市,在近9年時間里先后在該市擔任市長助理、副市長等職。此次公示前,任省委宣傳部副部長、省政府新聞辦公室主任。

領罰不過10天,秦農銀行便在2020年1月3日召開2020年第一次臨時股東大會,審議并通過了《關于選舉李彬為陜西秦農農村商業銀行股份有限公司董事的議案》。隨后,在該行第一屆董事會第二十次會議上,李彬當選董事長。秦農銀行表示,按照監管規定,李彬將待陜西銀保監局核準任職資格后履職。

實際上,秦農銀行空缺的不僅是董事長,還有行長。公開信息顯示,2019年10月,擔任秦農銀行黨委副書記、行長三年后,郝光耀調任銅川市委常委、市政府黨組副書記。秦農銀行官網顯示,在新任行長確定前,由該行副行長王小科代行行長職責。

而在近期,秦農銀行行長人選也有了眉目。2019年12月30日,陜西省委組織部發布一批干部任職公示,其中,孟浩擬為秦農銀行行長人選,任秦農銀行黨委委員、副書記。簡歷顯示,孟浩是陜西綏德人,出生于1976年5月,是一名“70后”,公示發布時,任交通銀行陜西省分行副行長、黨委委員。

2018年資產減值損失準備猛增648.42%

對于秦農銀行新任董事長和行長來說,未來任務恐怕并不輕松。因為秦農銀行不但已暴露出諸多內部治理亂象,而且在經營方面還存在凈利潤滑坡、不良率抬升等不利局面。

資料顯示,秦農銀行為省屬地方金融機構,其組建被視為陜西省整合地方金融資源、推進金融改革的一項重要舉措。2015年成立年末,該行資產規模便達到926.72億元。

據大公國際評級報告披露,截至2017年末,在陜西省銀行業金融機構存貸款市場中,秦農銀行的存款規模占比4.26%,排名第9位;貸款規模占比3.70%,排名第8位。

據各期財報,自成立后,秦農銀行的資產規模每年呈兩位數增長態勢。2016年末、2017年末、2018年末的資產規模分別為1148.02億元、1711.20億元、1999.25億元,各期增速分別約為24%、49%、17%。

經營方面,在2016年、2017年、2018年三個完整的會計年度里,該行分別完成營業收入32.34億元、43.68億元、54.75億元,相對應的凈利潤分別為12.05億元、19.34億元、9.71億元。

令人費解的是,上述數據顯示,2018年營收同比增長25.34%的情況下,秦農銀行的凈利潤不但沒有增加,而且出現了“腰斬”的情況,同比大幅下滑49.79%!

究其原因,與秦農銀行當年資產減值損失準備陡增不無關系。財務數據顯示,2016年及2017年,該行資產減值損失準備分別為3.59億元、2.85億元。但在2018年,這一數值猛升至21.33億元,較上期多計提18.48億元,同比大幅增加648.42%!進一步看,2018年,上述計提的資產減值損失類別全部為“發放貸款和墊款”。

據不完全統計,雖然不少上市銀行在2018年加大了對資產減值損失的計提,但如秦農銀行這般增幅迅猛的,實屬少見。

數據來源:秦農銀行2018年度報告

數據來源:秦農銀行2018年度報告公開資料顯示,秦農銀行的信貸業務產品主要包括個人類金融產品、公司類金融產品、小微企業類金融產品、農戶特色類金融產品。據年報數據,截至2018年末,該行客戶貸款余額為1118.63億元,相較2017年末增長47.74%。

秦農銀行還在年報中披露,截至2018年末,該行集團口徑下共有13763筆不良貸款、金額35.72億元;本行口徑下有不良貸款4132筆、金額30.17億元,與2017年同期相比增加1664筆,金額方面增加14.50億元,增幅逾92%。

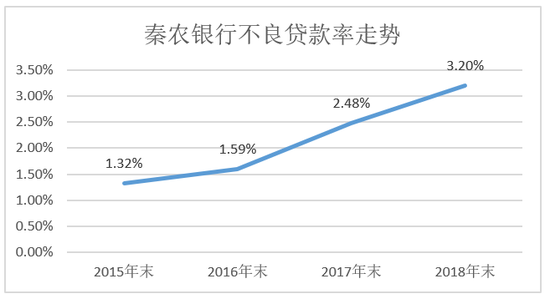

從2015年~2018年資產質量指標看,秦農銀行各報告期末的不良貸款率已經歷了三連升,從2015年末不到1.5%,一路升至2018年末3.20%。值得注意的是,綜合其他風險因素的判斷評估,截至2018年末,尚有5.98億元逾期90天以上的貸款未被秦農銀行劃分為不良貸款。

數據來源:秦農銀行年度報告

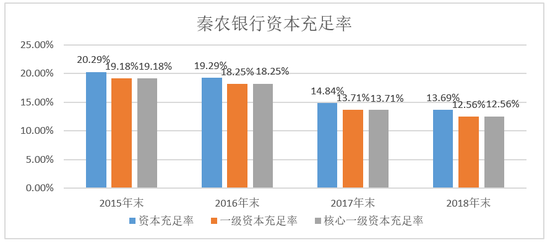

數據來源:秦農銀行年度報告截至2018年末,秦農銀行的撥備覆蓋率為155.5%,較年初減少33.25個百分點,較2015年末減少近269個百分點;其核心一級資本充足率、一級資本充足率、資本充足率分別為12.56%、12.56%、13.69%,均降至成立后各報告期末新低。

數據來源:秦農銀行年度報告

數據來源:秦農銀行年度報告責任編輯:賈振飛 2031864307

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)