新浪財經(jīng)聯(lián)合黑貓投訴、微博航空,開啟航空公司“金鳳獎”評選,快來選出為你提供全方位、專業(yè)、安全服務的航空公司吧。【我要投票】

中國P2P卒,享年13歲?

來源:吳曉波頻道 作者:巴九靈

P2P行業(yè)是很多“特殊”因素結合的產(chǎn)物:金融牌照不確定、行政法不夠給力、刑法“不謙抑”,也有投資人的貪婪和非理性,以及創(chuàng)業(yè)者的賭性和法律意識缺位,最終構成了一個看上去很悲情的故事。

——律師肖颯

關于P2P的壞消息,一個接著一個。

繼湖南、山東之后,11月8日重慶市也出手了,全面封殺,取締全部P2P網(wǎng)貸機構。

當人們還在思考這究竟是特例還是趨勢時,11月12日,中國銀保監(jiān)會普惠金融部主任李均鋒在監(jiān)管通氣會上一錘定音——網(wǎng)貸整治以退出為主要方向。

中國P2P,始于2007年,難道將“死”于2019?

小巴回想這一路,恍然如夢。

2007年,中國首個P2P平臺拍拍貸誕生。但其實P2P行業(yè)真正的鼻祖是美國的Lending Club公司,這家公司于2014年12月在紐交所上市,徹底帶起了中國P2P創(chuàng)業(yè)的節(jié)奏。

雖說靈感來自美國,但中國P2P掀起的熱潮,可比美國轟動多了。

吳老師曾分析過P2P炸裂式增長背后的中國特色:民間閑散資金多,但投資渠道少;而小微企業(yè)、民營企業(yè)又長期面臨貸款難題。P2P的出現(xiàn),成為了兩者的中間人,同時還讓中國上萬家民間借貸公司找到裂縫,得以翻盤。

再加上,2013年之后中國移動互聯(lián)網(wǎng)迅速崛起,當互聯(lián)網(wǎng)遇上金融,互聯(lián)網(wǎng)金融頂著“金融創(chuàng)新”的帽子瞬間火爆,甚至成為一種意識形態(tài)。

風口大,來錢快,P2P行業(yè)在2015年迎來高光時刻,當年正常運營的P2P平臺達3595家。

不過,2015年年底,政府監(jiān)管終究還是來了。2016年11月28日,銀監(jiān)會聯(lián)合工信部、工商總局發(fā)布了《網(wǎng)絡借貸信息中介備案登記管理指引》,當P2P機構拼命努力想通過備案轉(zhuǎn)正時,這場備案大考卻并未如期而至。

整個行業(yè)的狂風暴雨卻愈演愈烈,政府監(jiān)管趨嚴,平臺密集“爆雷”,創(chuàng)始人紛紛跑路,投資者聞P2P色變。

今年7月,就連P2P“一哥”陸金所都宣布“退群”,“P2P已死,有事請燒紙”的言論也隨之此起彼伏。

小巴查了下,截至今年10月末,全國納入實時監(jiān)測的在運營機構數(shù)量已降至427家,比2018年末下降59%;借貸余額比2018年末下降49%,出借人次比2018年末下降55%;行業(yè)機構數(shù)量、借貸規(guī)模及參與人數(shù)已連續(xù)16個月下降。

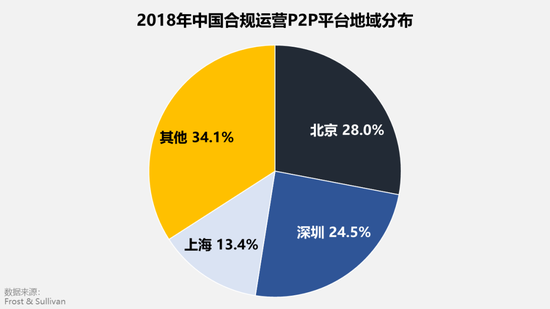

從具體的地區(qū)分布來看,中國P2P借貸平臺主要分布在北京、深圳、上海等一線城市,2018年底北上深三地的P2P合規(guī)運營平臺數(shù)占到65.9%左右。

前段時間,一則“上海市網(wǎng)貸平臺將陸續(xù)停止相關業(yè)務”的消息刷爆朋友圈,在業(yè)內(nèi)掀起軒然大波,后上海市互金協(xié)會緊急辟謠稱——“不實信息”。雖然虛驚一場,但可見整個行業(yè)十分緊張。

或許僅剩的幾百家P2P平臺依然對“備案”心存幻想,但團滅的風險也正在與日俱增,究竟P2P路在何方?我們來看看大頭的分析。

我覺得目前湖南、山東、重慶全面取締P2P網(wǎng)貸業(yè)務肯定是一個全國性的部署,只是在逐步推進中。

P2P是借助互聯(lián)網(wǎng)進行點對點融資交易的一種正常服務行為,在國外P2P平臺更多是中介平臺,在中國平臺更多發(fā)揮了增進信用的作用,介入交易,有的甚至變成了資金池和自融。

為何“橘生淮南則為橘,生于淮北則為枳”,最后落得潰散?有信用文化、債信倫理不足的問題,有投資者識別力的問題,有平臺實際控制人初心不良、步入歧途的原因,也和監(jiān)管失當有關。

一開始P2P作為一種金融創(chuàng)新存在,金融監(jiān)管部門基本不管,地方工商系統(tǒng)只當作一般商戶去看待。后來出現(xiàn)問題了,北京和地方、央行銀監(jiān)和證監(jiān)、政府和協(xié)會,之間的責任分工也不清楚,繼續(xù)真空化。

最后不得不管了,提出了整改要求,但備案時間不斷變化,最后是一個都不備案,而且對于平臺如何轉(zhuǎn)型也沒有具體方案,讓其自生自滅。現(xiàn)在很多案子是經(jīng)偵在主導。

其實對P2P收縮還是需要有一個過程,協(xié)調(diào)好利益相關者之間的關系。

總之,這枚苦果教訓很多,值得認真總結。

分析中國式P2P和國外P2P的基因,會發(fā)現(xiàn)很不一樣,國外P2P本質(zhì)上是金融信息中介,受到嚴格的準入和過程監(jiān)管。對比來看有以下幾個方面值得借鑒:

一是完善監(jiān)管體系。中國式P2P是監(jiān)管真空的產(chǎn)物,在很長時間監(jiān)管機構缺位,直到2015年才正式納入銀監(jiān)會監(jiān)管體系;而其他國家監(jiān)管相對成熟,比如美國的P2P監(jiān)管就非常嚴格。

由于美國P2P借貸行業(yè)具有明顯的證券化屬性,投資者認購的是貸款憑證,由證券交易委員會(SEC)監(jiān)管,而SEC一方面設定了很高的準入門檻,屏蔽掉了很多騙子,另一方面實施嚴格的行為監(jiān)管,甚至要求每天都向SEC提交報告。

二是明確市場定位。中國式P2P大多強調(diào)金融屬性,多為小貸平臺,科技含量不高,有的甚至充當了網(wǎng)絡銀行的角色,沒有做到點對點,而是出借人借款給平臺,平臺再借給借款人,不是直接融資,是間接融資;

國外P2P平臺多強調(diào)互聯(lián)網(wǎng)背景,多為高科技公司,如美國最知名的P2P平臺Lending Club 2014年在紐交所上市,是當年最大的科技股IPO。

三是線上操作一體化。中國式P2P多為線上和線下結合模式,線上籌集資金,線下開發(fā)客戶、審核和風控等,不少平臺通過設立線下實體店增強獲客能力,難以中立;而國外P2P采用線上操作一體化,基本上所有的流程都在線上完成,強化金融信息中介職能。

四是打破剛兌,市場化運作。中國式P2P通常被打上了剛性兌付的烙印,通過增進信用和擔保提供本息保障。剛性兌付是中國金融體系一切風險的來源,同樣也是P2P風險的來源;而國外P2P平臺作為信息中介不提供本息保障,投資者自行承擔風險,平臺不承擔借貸違約風險。

預計P2P會迎來新一輪的大洗牌,網(wǎng)貸業(yè)務監(jiān)管逐步趨嚴,要求降存量規(guī)模、降借款余額和降投資人數(shù),整治力度加大,行業(yè)前景堪憂,如果整改效果不佳,整個行業(yè)有清退的可能。畢竟連行業(yè)龍頭都沒有完成備案,已宣布退出P2P,轉(zhuǎn)型消費金融。

從近一年的情況看,監(jiān)管對于P2P監(jiān)管試點的態(tài)度是動態(tài)變化的。當前的主流趨勢是轉(zhuǎn)型退出,包括一些龍頭平臺,也走上了轉(zhuǎn)型之路,行業(yè)最后終局如何,很大程度上要看屆時未轉(zhuǎn)型的平臺還有哪些,實力強不強等因素。

從邏輯上看,轉(zhuǎn)型退出的大平臺越多,意味著P2P未來作為獨立行業(yè)存在的概率越低。

分析P2P背后的問題,本質(zhì)上在于其商業(yè)模式。P2P平臺一手對接出借人資金,一手對接普惠借款群體。出借人為普羅大眾,風險承受能力低;后者為普惠貸款,則是典型的高風險資產(chǎn)。P2P平臺做中介,實際是為風險承受能力低的群體對接高風險資產(chǎn),在模式上就有問題。

所以P2P很難真正做信息中介,最后都會變成信用中介。而一旦信用中介化,就變得與商業(yè)銀行越來越像,P2P作為獨立行業(yè)存在的價值也就不在了,這是當前P2P行業(yè)面臨的尷尬處境。

關于P2P行業(yè)的前景,清理退出成為大趨勢,各方也默認P2P的命運只能如此。當然,也在推動P2P平臺向助貸和小貸公司轉(zhuǎn)型。

拋開種種亂象,再來看P2P乃至整個互聯(lián)網(wǎng)金融行業(yè),要看到互聯(lián)網(wǎng)金融和金融科技的發(fā)展對整個金融行業(yè)帶來的深刻改變;更要看到在全球競技的舞臺上,我們在金融科技層面所取得的各項成績,其實都還處于初級階段,人工智能、區(qū)塊鏈、物聯(lián)網(wǎng)、5G、云計算、大數(shù)據(jù)風控等在金融業(yè)的深化應用,還離不開全行業(yè)共同努力。

只是,未來何去何從呢?主導下一個十年的模式創(chuàng)新,又將是什么呢?時光匆匆,行業(yè)從未停下進化的腳步,有一點可以明確,科技與創(chuàng)新,依舊是左右行業(yè)未來趨勢的主角。

免責聲明:自媒體綜合提供的內(nèi)容均源自自媒體,版權歸原作者所有,轉(zhuǎn)載請聯(lián)系原作者并獲許可。文章觀點僅代表作者本人,不代表新浪立場。若內(nèi)容涉及投資建議,僅供參考勿作為投資依據(jù)。投資有風險,入市需謹慎。

責任編輯:陳永樂

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)