文/新浪財經專欄作家 洪灝

中國房地產價格周期正在逐步地瀕臨拐點。如果這樣的話,經過最近幾輪猛烈的拋售潮之后,大宗商品價格在未來幾個月將會逐步趨穩。如果房地產價格開始回暖,而理財產品收益繼續剛性兌付,那么市場共識預期的資產重新配置的進程將夭折。

中國房地產價格周期瀕臨拐點

中國房地產價格周期瀕臨拐點“每當其他人與我意見一樣的時候,我總覺得我是錯的。”——奧斯卡-王爾德

摘要:過去幾年各大央行[微博]在關鍵時刻施行了的寬松政策猶如教科書一般讓人可以一眼看穿。這些預期之內的貨幣政策應對把金融市場里的許多重要的價格趨勢推向了極端。在趨勢運行到現在這些極端位置的時候,市場風險將會被重新定價。

當前是順勢而為還是逆水行舟是我們不能退卻的選擇。僅從預測央行政策的投機所帶來的超額回報很快就會消失。這場游戲已經不是關于猜測央行未來的政策對于經濟情況的應對,而是關于要更早于其他諳熟“猜謎”游戲規則的投機者預見市場將對這些教科書政策將要產生的反應。

中國房地產價格周期正在逐步地瀕臨拐點。如果這樣的話,經過最近幾輪猛烈的拋售潮之后,大宗商品價格在未來幾個月將會逐步趨穩。如果房地產價格開始回暖,而理財產品收益繼續剛性兌付,那么市場共識預期的資產重新配置的進程將夭折。

如是,我們之前已流通市值/M2為15%的比率定義的市場運行的頂部將繼續有效,而略高于3000點水平將是近期的一個頂部。但是如果資產重新配置如期而至,那么就如我們在最近的一期報告論述的一般,市場將以買賣期權平價理論重新定義市場估值,而3400將是下一個理論目標。

資產重配是一個風險重新定價的過程;選擇承擔何種風險至關重要:風險是關于可能會發生的情景遠多于實際產生的結果,是結果的不確定性,也是潛在的損失。同時,風險也會隨時間而演變,因為時間的長短與可能出現的結果成正比。也許因為這個原因,哈姆雷特痛恨在面對兩難的時候當斷不斷。

對于他來說,“決心的赤膽本色也因謹慎顧慮而顯得如病態一般的灰白,于是乎偉大而重要的事業失去了行動之名”。然而在采取了行動之后,我們也就去了接受并考慮新信息的到來的機會。難怪哈姆雷特成為了悲劇。在我們寫這篇報告的時候,中國市場正在經歷歷史性的劇烈波動,這些反復也應該會提醒許多市場參與者要重新審視明年的倉位。

過去幾年,我們生活在一個現實扭曲和風險錯誤定價的世界中。在中國,當前市場共識認為中國的股票和其他大類資產的重新配置將逐步展開。本質上說,資產重配是是一個風險重新定價的過程。然而這樣的進程往往一波三折,也不可能一蹴而就。在一個貨幣政策被金融市場綁架了的世界里,每次通縮風險上升的時候央行都會出手相救。

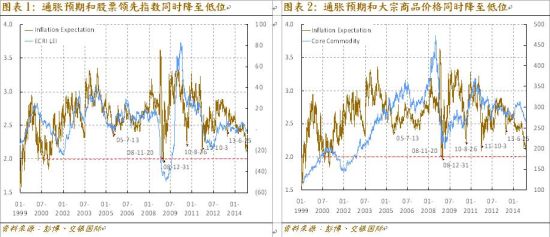

因此我們的投機回報來自于對央行的信心。央行的這種行為在過去幾年已經形成定式并且把許多市場重要的價格趨勢推到了極端。在數輪量化寬松之后,通脹預期卻還是維持在歷史低位(圖1-2)。那么我們要回答的問題是現在應該怎么辦?

圖表1-2

圖表1-2一些逆向的標的─商品、中國房地產及德國/美國國債利差:許多投資者寄望于減息以提升風險資產的價格。此外,央行最近出其不意的減息令市場對于進一步寬松的預期增加,令房地產、銀行及券商板塊的相對強勢飆升至有史以來的最高點。

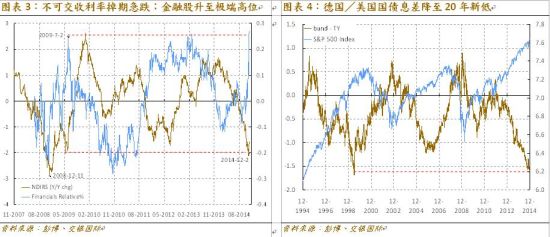

然而,不交割利率掉期價格,一個最純粹地反映市場參與者對未來利率走勢看法的金融標的物,已經暴跌。而其暴跌的幅度可與2008年末的情況相似。而當時也正是中國推出最有力的寬松政策的時候。也就是說,對利率變化最敏感的板塊的市場價格和市場利率已快速地計入了央行的未來可能采取的寬松舉措(表3)。被政策調教了這么多年之后,市場早已經深得政策預期的精髓。

如此一來,過往對于股票價格如何計入市場預期的認知對于當下的瞬息萬變的市況而言將很可能有失偏頗,而基于這些經驗形成的趨勢將輕而易舉地發生逆轉。例如,在我們去年的投資展望,我們詳細地討論了全球投資回報率見頂及隨后出現的全球過剩產能對大宗商品價格下行的壓力(2013年12月6日的《2014展望:黑馬與黑天鵝》)。

2014年,這個我們一年前提出的投資主題演繹的淋漓盡致,反映在正在快速下挫的主要大宗商品價格,包括油、鐵礦石、金銀及至最近的銅。全世界突然一堆油品及鐵礦石所“淹沒”。不久前石油行業專家還把油價定價為150-200美元。

最近,中國房地產價格周期開始回暖,盡管這樣的回暖只是在一個長周期下行的背景下展開。與此同時,德國、美國的國債收益率之差暴跌到了20年來的低位,然而美國股市卻依然堅挺(圖表4)。在趨勢運行到如此極致的情況下,我們現時必需選擇到底是繼續順勢而為,還是開始反行其道。

也就是說,我們必須抉擇我們是否應該開始成為逆向操作者,或繼續當一個趨勢投資者。我們必須審慎考慮,因為我們的選擇將影響我們承擔風險后所獲得的回報。市場早已深諳看透央行行動的精髓。而我們現在必須先于其它市場上的投資者看到這個預期將如何被反映到市場價格之中。市場的游戲已經升級了。

圖表3-4

圖表3-4近期,中國市場的情緒極度亢奮,市場共識開始深信中國的資產配置決定將會出現根本的轉變,資金將開始由房地產轉入股票,由小盤股轉入大盤股。自從我們發表“人民幣、房價是顯著的市場風險(20140314)”和“大盤股也有春天(20140321)”以來,我們一直走在市場之前提出這些觀點。

然而,近期資產重新配置的呼聲越來越強烈,使我們不得不重新思考。畢竟,房地產周期跟股市周期向來密不可分。如果房地產周期上行,則房地產會繼續吸收本來可以流向股市的資金(圖表5)。如果理財產品繼續保持無風險的假象,并繼續飾演投資者投資股票時機會成本的角色,則資產重新配置,或者說風險重新定價的過程將會夭折。這樣的話,市場的格局又將被打回原形,回歸到在分配股市有限的流動性的局面。

圖表5

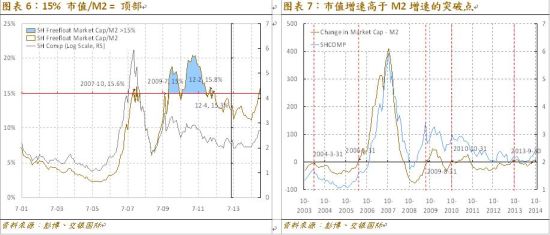

圖表5上證綜指目標估值水平——如果房地產繼續吸收流動性,則市值/M2比例15%為頂部;如果估值模式轉換,則3,400為新的目標價:在去年的報告“股市見頂 何時何地(20130326)”中,我們根據15%的市值/M2比例,得出上證綜指的理論峰值在2,900點附近。

最近,我們根據看跌-看漲期權的平價關系,重新定義新的目標估值水平為3,400點。這個目標水平背后有一些條件,其中包括市場估值模式出現轉換等(“中國市場的價格與價值:上證等于3400”)。如果房地產再次成為吸收流動性的海綿,而理財產品維持“無風險”的假象,則15%很有可能就是上海股市短期內的頂部。也就是說,上證綜指將于略高于3,000點的短期見頂。

這個15%的比例不僅有歷史經驗的支持,同時對市場的走勢具有直觀的解釋能力。它代表了在一個資金池里面投資者愿意配置多少給股票。簡單來說,也就是投資者愿意承受的最大損失。仔細來看,這個15%的比例跟歷史上股市市值增速高于廣義貨幣供應增速的各個突破點(焦點圖表6-7)不謀而合。

圖表6-7

圖表6-7要理解這個關系的意義,可以想象世上本來只有100股和100元,每股價值1元。如果有一天,股票供應增加到300股,而貨幣供應只增加到150元,并且假設其它因素不變,那么每股只值5角。

有些人或會指出,2007年的市值增長顯著高于貨幣供應量增長,但當時15%的比率限制尚未遭到破壞,因此中國投資者在有限的貨幣供應量之中不斷提高對股票的配置。事實上,這是中國投資者首次開始重新配置資產的時刻。自此,15%的比率限制從未遭到破壞。這次的情況是否與別不同仍有待觀察。若真的不同,如我們在上一篇策略報告討論的一樣,上海股市或可上試3,400點水平,因為資產配置過程展開,而市場朝著一個新的估值模式轉移。

恒生國企指數理論目標約13000點:香港方面,我們可按照無套利的原則設定恒生國企指數的價格目標,或假設A/H折溢價水平在我們的預測時期保持穩定。若是這樣,上海股市的預測點位3400點,意味著2015年恒生國企指數理論上將可升至13000點水平以上。

在滿足無套利條件的前提下,我們看似簡單的15%比率限制亦可有助闡釋港股于過去幾年一直局限在一個交易區間的原因。隨著滬港通開通,我們認為無套利的條件應較以往更接近實際情況。若是這樣,中國資產重新配置的展開與否,亦將會成為港股突破交易區間的關鍵。

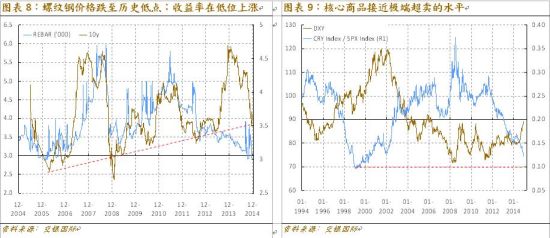

總括而言,2015年的承險格局將出現顯著變化。選擇承擔哪些風險將更為重要。我們必須擺脫從以往經驗建立的趨勢,而專注于傾向反映市況逆轉的極端。隨著相對表現達到極端水平(焦點圖表8-9),加上中國房地產周期回暖,石油、鐵礦石和黃金/白銀等商品在強烈拋售后將于未來數月趨穩,甚至會于2015年下半年左右開始跑贏大市。

若中國房地產周期好轉并再次變得具吸引力,那么許多人一直期盼把資產從房地產向股票重新配置的過程將不幸夭折。試想一想,若如一些專家認為的那樣,每個人都開始拋售房地產,房價在集體的沽壓下將會崩潰,并將掀起連鎖反應,如貸款違約、信托爆破等。中國房地產一方面支撐著經濟的力量,但房地產亦會吸收原本流向股票的流動性。可悲的是,這樣的話,資產的重配又將回到起點。

圖表8-9

圖表8-9

(本文作者介紹:交銀國際董事總經理兼首席策略師。CFA,畢業于北京對外經濟貿易大學和澳大利亞新南威爾士大學。)

本文為作者獨家授權新浪財經使用,請勿轉載。所發表言論不代表本站觀點。