(來源:海豚投研)

特斯拉做Robotaxi無論大餅攤得如何,最終的效果也只是通過做出行平臺商來讓更多的用戶去體驗無人駕駛技術,完成用戶心智培養,反過來促進真正目的——賣車+FSD軟件一體化生意。

在10月23日美股凌晨盤后,特斯拉發布了三季報。特斯拉由于汽車業務毛利率端超預期,以及提前宣布了一款新的便宜款車型(海豚君簡稱Model 2.5車型),無論是交付時間上還是對2025年的銷量增長貢獻上都超市場預期,最后特斯拉一夜收漲21.9%。

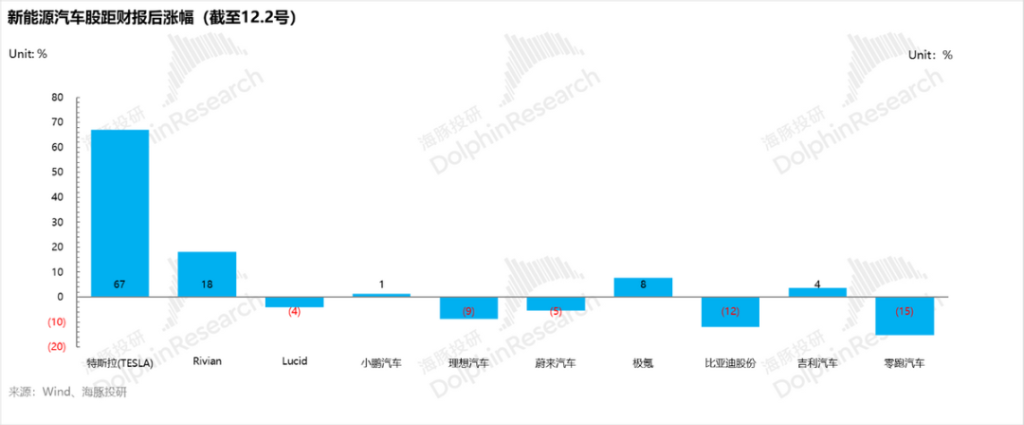

而在此之后,隨著特朗普上臺,AI故事的落地預期又成了特斯拉股價的新一輪催化劑,帶動了特斯拉又重回萬億美元市值,股價也距三季度業績發布后收漲了67%,在眾多新能源汽車股中“一騎絕塵”。

對于馬斯克的AI故事“大餅“,在三季度業績會時已經初見端倪,在《馬斯克真要撕票 2.5 萬美金 Model 2?》中,海豚君指出,馬斯克在戰略思路發生了轉變:馬斯克認為單純推出一款售價2.5 萬美元的普通版車型是無意義的,未來的汽車都是以自動駕駛所驅動的。

所以即將在2025年推出的這款便宜版Model 2.5車型,目的也顯而易見,這款車大概率的目的只是一款用于穩交付和股價的過渡性質的產品,并且降本并不是由技術所驅動,而更可能是一款選擇性減配的版本。

但在三季度業績電話會中,特斯拉對于Robotaxi的原型車Cybercab,反而準備了超額產能:Cybercab能在2026年量產,每年可以生產200萬輛,在多家超級工廠一起生產,最終的產量可以達到400萬!

可以很明顯的看出,相比于明年推出的Model 2.5車型,特斯拉真正的戰略重點放在了這款Cybercab車型上。

而由于Cybercab是特斯拉Robotaxi業務的原型車,所以海豚君本篇研究的落點也在于特斯拉的Robotaxi業務,補上之前在特斯拉深度三部曲中《特斯拉:馬斯克 “萬億帝國夢” 還有多遠?》、《獅王遇群狼,特斯拉能 “看住家” 嗎?》、《FSD 智駕:撐不起特斯拉下一個估值奇跡》還沒有覆蓋的Robotaxi業務板塊。

海豚君對于Robotaxi業務主要關注的問題如下:

① 特斯拉進軍網約車市場:共享出行是一個好生意嗎?潛在市場規模有多大?

② Robotaxi vs網約車:司機換成FSD,能根本改變共享出行市場這個生意本質嗎?

③ 特斯拉為什么想切入共享出行這個市場?特斯拉真正的目的是什么?

④ 特斯拉為何對Robotaxi的原型車Cybercab準備了超額產能?

以下是詳細分析

一、共享出行是一個好生意嗎?潛在市場規模有多大?

由于Robotaxi最終仍服務的是出行市場,我們先來看看這個市場近幾年發生了什么變化,我們以目前市場規模第一的中國為例:

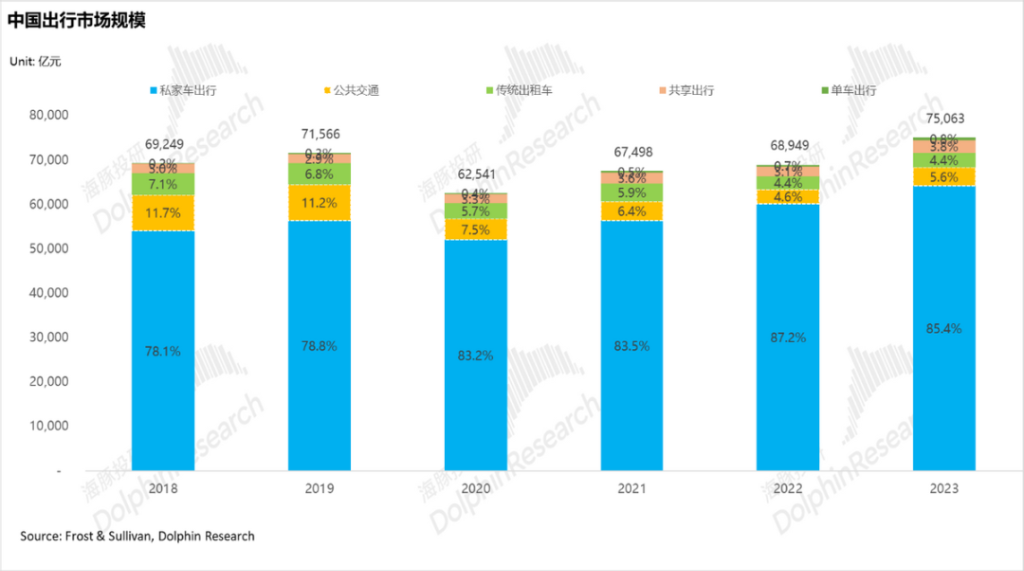

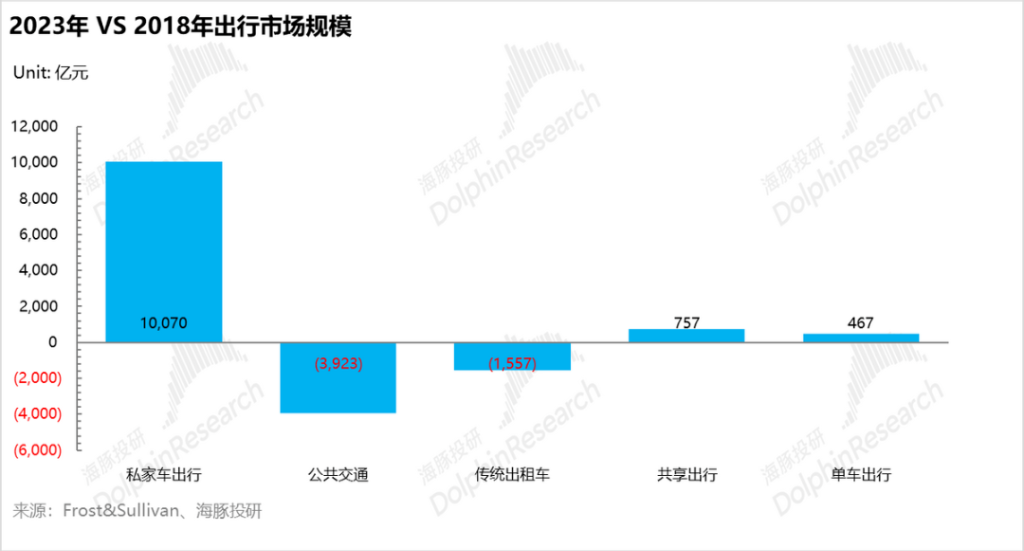

在2023年,出行市場的整體市場規模已經達到了7.5萬億元,而其中私家車出行仍是出行市場的主要組成部分,2023年占整體出行市場的比例達到85%。

而根據出行市場的結構演變來看,海豚君發現:忽略疫情的影響之后,公共交通和傳統出租車的占比呈現了下滑趨勢,而私家車出行和共享出行(線上網約車+出租車)的占比持續上升。

背后反應的是國人在選擇出行方式的轉變:以共享出行和私人出行為主的交通方式,正在形成對公共交通和傳統出租車的替代。

Robotaxi是技術變革,但本質上還是共享出行。區別在于,傳統網約車開車的人肉司機,而Robotaxi則是代碼和算力組成的軟件服務(AI司機)。

所以本篇,海豚君先來看看,共享出行市場(線上的網約車+出租車)不考慮Robotaxi的影響,市場規模有多大?擴張速度如何?

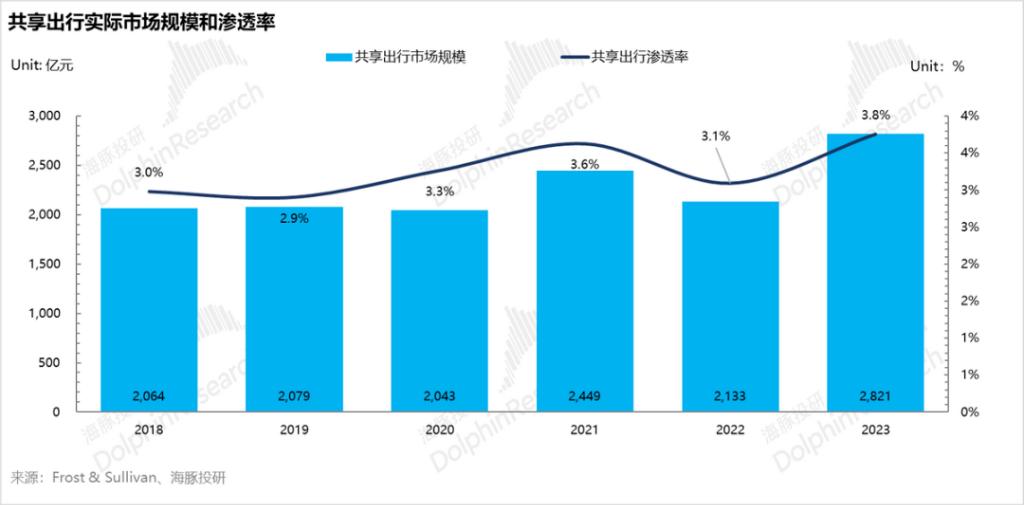

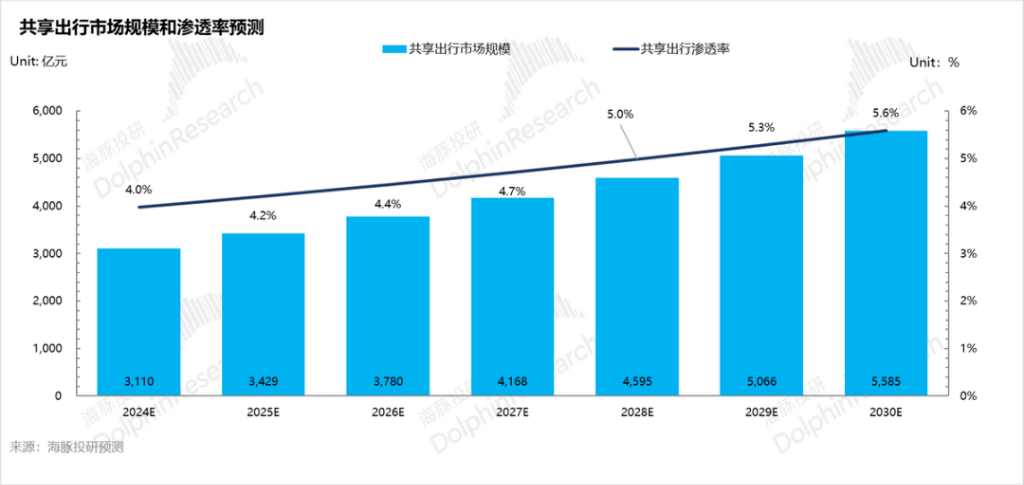

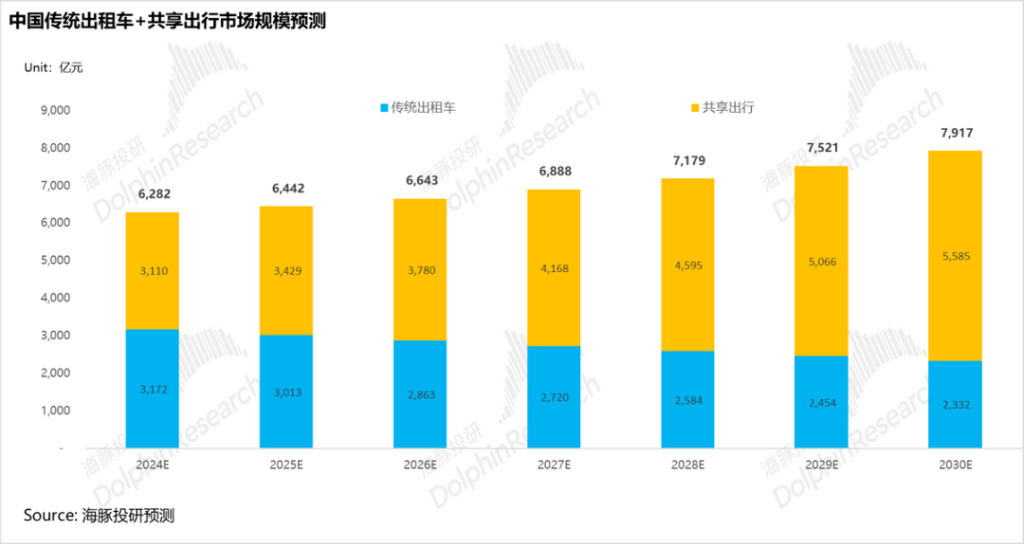

從下圖來看,共享出行2023年中國市場規模不到3000億元,在整個出行結構中滲透率只達到了3.8%。其中2018年-2023年五年復合增速為6.4%。

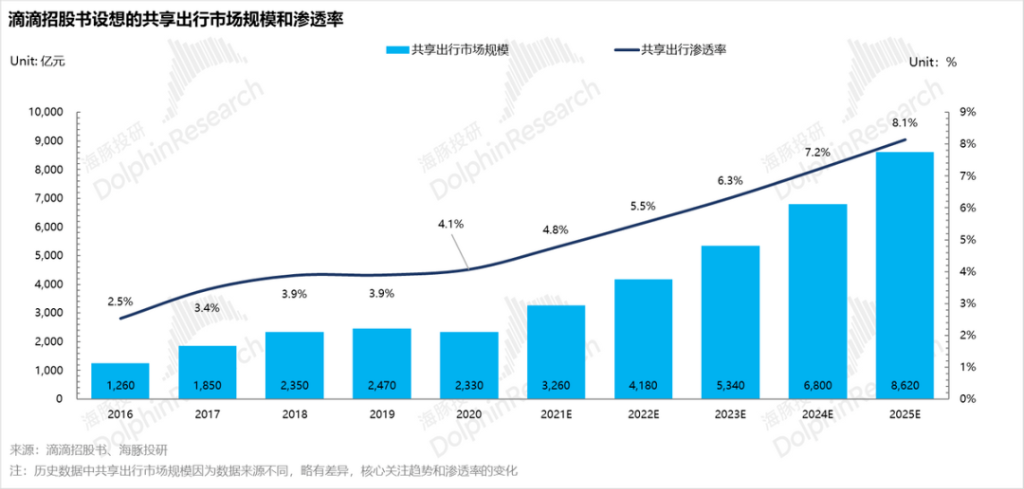

從目前市場增速遠遠低于滴滴上市時所說——2020年-2025年五年復合增速30%,其中2023年共享出行的市場規模能達到5340億,而滴滴本身國內市場已經完全躺平狀態——沒增長,純擠利潤。

從過去幾年的演繹來看,城市公交和線下出租車確實丟了5500億的市場規模,但這個丟失的份額主要是被私家車出行所搶占(占比78%),共享出行只是喝湯而已(接近14%。)

顯然,條件允許的情況下,擁有一輛私家車,才是用戶出行的第一選項。對應賣車生意才是星辰大海,網約車在用戶出行變遷中實際紅利沒有想象的那么大。

為何出行方式轉變,私家車才是最大紅利方,網約車只是喝湯而已,海豚君說一下自己的思考:

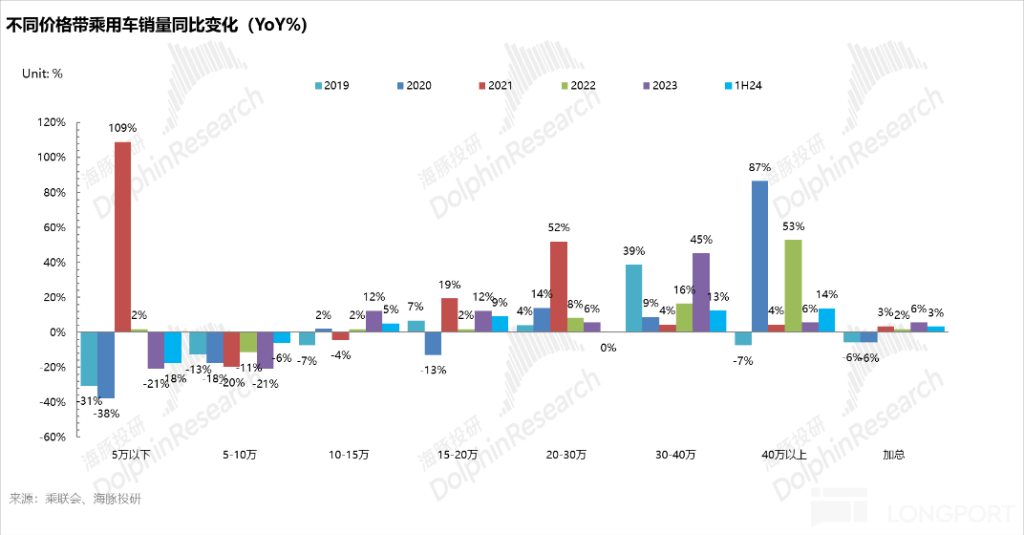

① 司機車除了工具屬性,還有著面子和享樂屬性(隨著車型價格的提升,車的工具/面子屬性占比越高),當下汽車消費升級是一個超越經濟周期的存在(見下圖),而網約車出行僅能滿足車的工具屬性(且只能替代部分工具屬性),無法滿足擁有私家車的面子和享樂屬性。

② 從私家車最能被網約車替代的工具屬性來看,把私家車作為工具屬性占比最大的用戶,購買車型的價格都在20萬元以下,換言之,這部分用戶都以價格敏感性用戶為主。

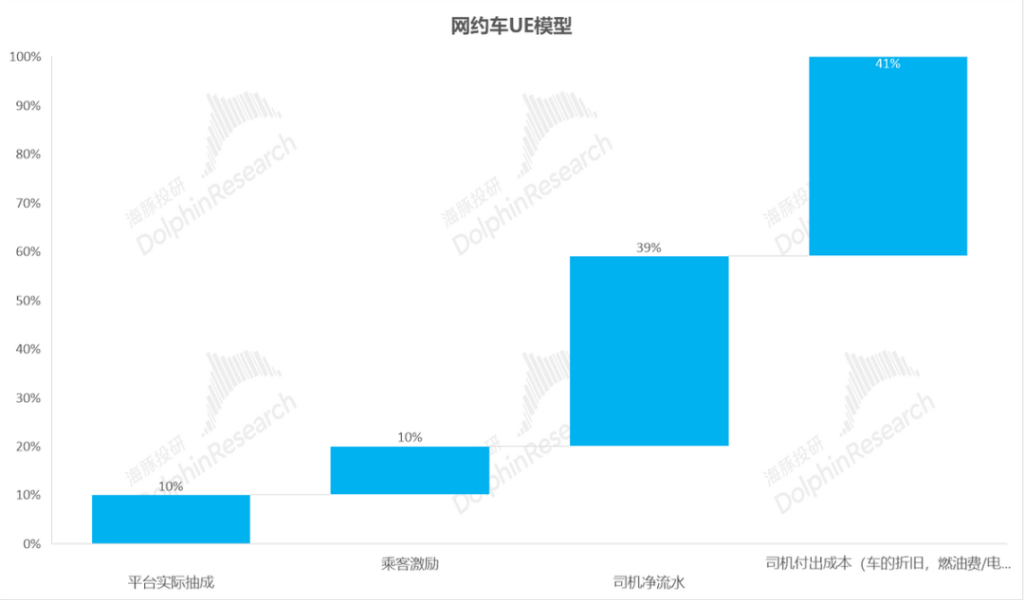

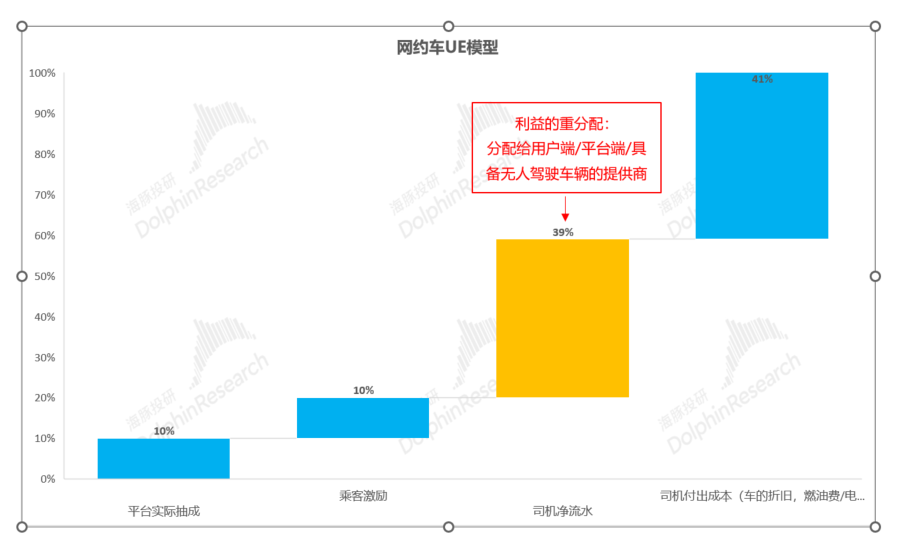

但從網約車的生意模式來看,供給側司機和車輛是提供服務的最核心的資源,所以給司機的分成(包含司機的人力成本+車輛的使用成本)一般能占到GTV的80%左右。

但相比C端私家車用車來看,同樣也需要付出車輛的使用成本,所以核心的差異在于司機的人力成本。

而簡單擬算的UE模型(參考滴滴)來看,乘客每單中除付給司機的用車成本之外(購車成本-車的折舊/租車成本,用車成本-燃油費/電費等費用之外),需要付給司機的人力成本的支出占到每單單價的40%。

除司機成本,網約車用戶還需要付給出行平臺(出行平臺作用主要在于匹配用戶側的出行需求和司機端的運力)占到每單單價的10%,所以這兩部分支出共占到單價的50%上下。

所以這也導致了,如果長周期投入產出比來看,用戶網約車打車相對擁有私家車其實成本更高:按滴滴來說,成本天然的高于自己擁有車的開車成本(自己給自己開車不需要支付人力成本),而海豚君對于這兩者最終的成本做了一個估算:

a. 對于滴滴而言,乘客打車實際費用大約為3元/km;

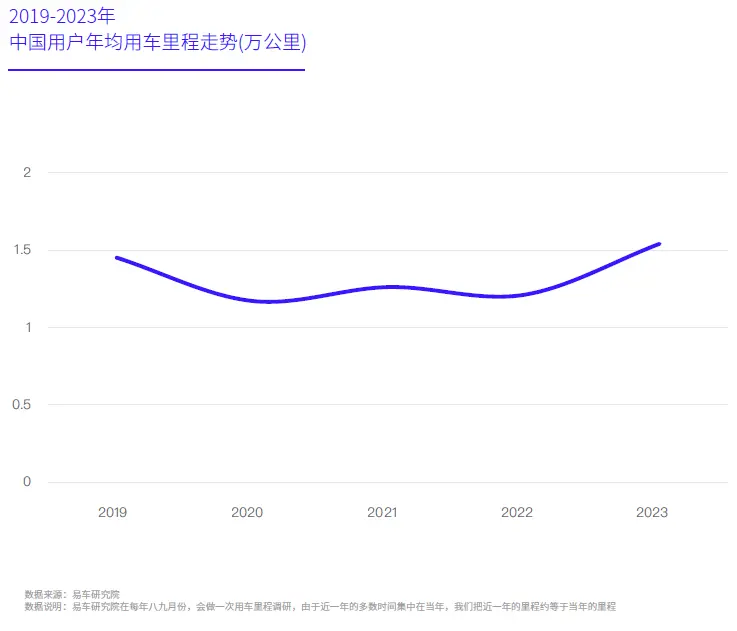

b. 私家車按(每年折舊、燃油/電費、車險等)。按私家車保有量測算,私家車的年均支出在2.2萬元左右,而私家車的每年平均行駛里程在1.5萬公里,折合下來私家車的用車成本在1.46元/km.

目前的私家車用車成本仍比網約車的打車成本便宜50%,也對應了海豚君前面所說的客單價的50%都付給了司機的人力成本和平臺費用。

(注:海豚君對于私家車的用車成本的測算中,由于自己開車的時間成本很難量化,所以不包含在用車成本的測算中)

結合海豚君上文提到的,從私家車最能被網約車替代的工具性屬性來看,用戶以價格敏感性為主(購車多在20萬元以下),而由于網約車的打車成本主要由于司機的人力成本因素,天然的高于自己擁有車的開車成本(高出50%),網約車仍然難對私家車形成替代作用。

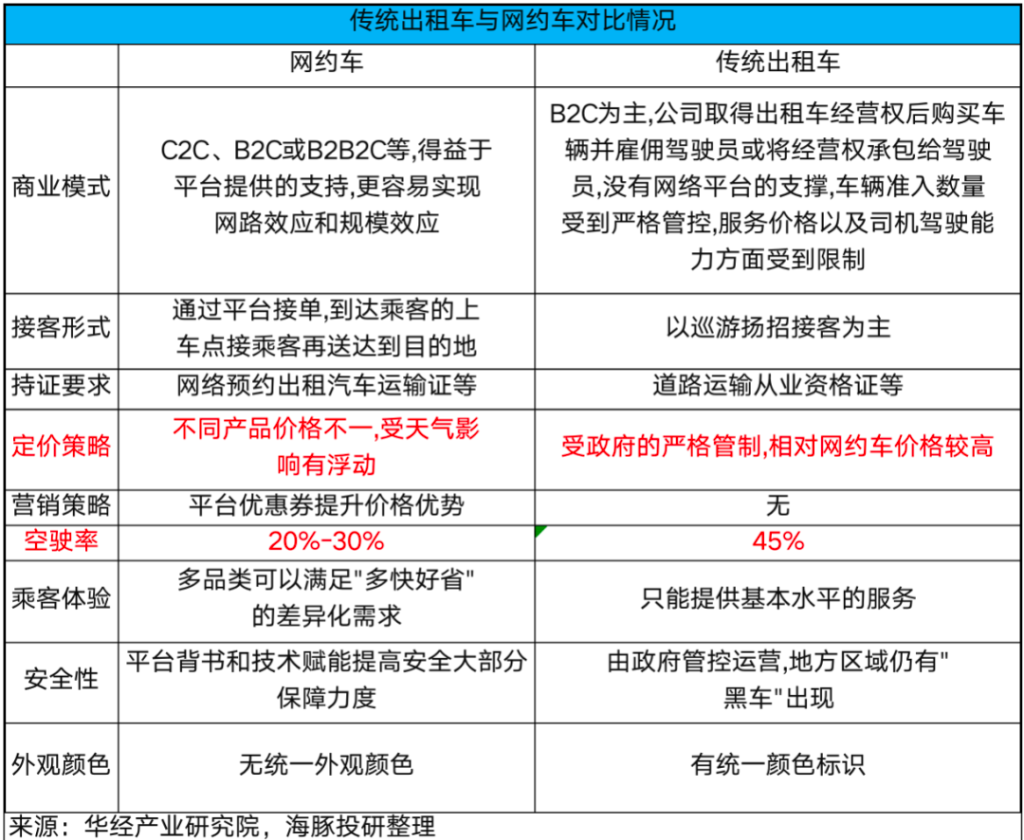

③ 網約車替代出租車:網約車和出租車具有近似相同的成本結構(同樣是司機的人力成本+車輛的購置和使用成本+付給出租車公司/網約車平臺的抽成),只是實際操作中利益分配平臺根據供需靈活調節,同時單平臺運營后更具規模效應。

但核心問題在于,這也是最后呈現出來的:傳統出租車市場確實被網約車搶占了一定的份額,但更多的份額被出行成本更低的私家車出行所搶占。

總結以上①——③可知,無論是面子屬性、工具屬性,其實共享出行都很難替代私家車,只能滲透到一點傳統出租車的份額。

基于以上邏輯,不考慮Robotaxi推出影響,海豚君基于樂觀假設給與中國共享出行市場規模2024-2030年每年平均以10%的增速增長(市場規模=用戶規模*客單價*用戶頻次,假設用戶規模和用戶頻次年平均增速5%,客單價不變),相比2018-2023年平均6.5%的市場規模增速已經偏樂觀,到2030年中國共享出行的市場規模也不過才接近5600億,相比私家車,市場規模仍然有限。

在共享生意規模有限的情況下,共享出行平臺商如滴滴等,本身生意生態壁壘也相對有限(具體論述可參考《扒開滴滴的出行 “理想國”》)

總結來說,共享出行本身是一個市場規模有限,且商業模式的弊端使出行平臺商的利潤率仍保持低位,同時也難以維持市場份額,所以并不算是一個“好生意”。

二、 Robotaxi能根本改變共享出行市場這個生意本質嗎?

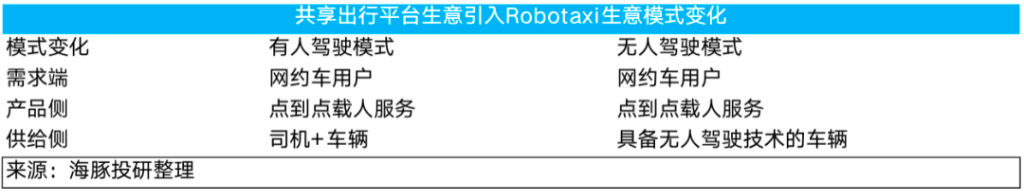

Robotaxi目前推出面臨最大的難題仍是技術和監管問題,我們假設Robotaxi的技術和監管問題都得以解決(隱含Robotaxi的安全性已經遠超人類司機),那么對于Robotaxi引入對生意模式的變化,平臺商在產品側仍提供的仍是點到點載人服務,提供的產品本質上沒有發生變化,最大的變化是來自于供給側,供給端的核心因素從原先的司機+車輛變成了具備無人駕駛技術的車輛。

而具備無人駕駛技術的車輛有兩個來源:

1. 來自B端:與車企合作的無人駕駛技術提供商(例如百度蘿卜快跑),或者具備自研無人駕駛技術的主機廠:如特斯拉自營的Robotaxi,通過自建出行平臺,使用的都是自持車輛參與平臺運營的重資產模式(類似目前的曹操出行);

2. 來自C端:具備自研無人駕駛技術的主機廠-如特斯拉向C端售賣具備無人駕駛技術的車輛,或者現有的特斯拉的存量車通過FSD技術的迭代成熟之后,也能具備無人駕駛能力。

而供給側從司機+車輛變成了無人駕駛技術車的變化,根本上節約的也是司機的人力成本,之前有人駕駛車輛由于原先的用戶的打車費用的40%都用于支付司機的人力成本,Robotaxi能根本上改變的是將這節省下來的40%的部分進行利益的重分配,可能的分配方式如下:

a. 部分讓利給消費者,使Robotaxi的定價比目前有人駕駛車輛更低,做大市場規模;

b. 部分分配給平臺商,改善平臺商的盈利;

c. 部分分配給無人駕駛車輛的提供方,無論車輛是來自B端還是C端提供的。

而Robotaxi的市場規模能做多大,在安全性已經完全保證的前提下,根本取決于這40%的部分愿意讓利多少給用戶端,來加速對于無人駕駛車網約車對有人駕駛網約車/出租車的替代。

但即便假設Robotaxi向傳統出租車+共享出行全滲透,到2030年,基于樂觀預計下,傳統出租車+共享出行也不過8000億元的市場規模,占到出行市場總滲透率也僅達到8%左右,相比于私家車出行市場還是一個小生意。

所以Robotaxi想做大市場規模,根本上還是要向私家車出行市場滲透。換言之,共享出行最好能替代用戶買車的需求,即使用戶擁有私家車之后也優先選擇共享出行作為主要出行方式(但跟特斯拉賣車生意產生利益沖突)。

三. 特斯拉為什么想切入共享出行這個市場?特斯拉真正的目的是什么?

那么,本身Robotaxi的市場體量并不算大,且賣車明顯市場更大,更容易賺大錢的時候,為何特斯拉要強推Robotaxi?海豚君認為可以從兩個方面考慮:

1)從供給方特斯拉自身利益最大化角度來考慮,由于Robotaxi基于的技術是來自FSD技術的迭代,如果Robotaxi能成功推出,也意味著FSD技術能夠成熟。

而手握成熟FSD技術的特斯拉在面臨賣車端和做出行平臺商本質上利益端可能產生沖突時,利益最大化的選擇是什么?

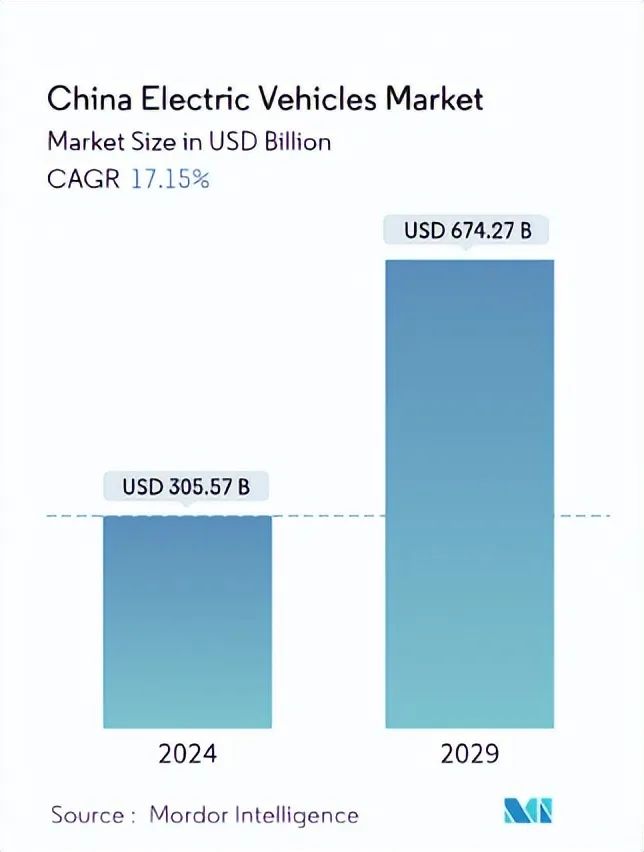

首先我們來看看賣車這個生意,根據Mordor Intelligence預測,到2029年,中國新能源車市場規模能達到6743億美元(折合約4.8萬億人民幣), 在市場規模上,賣車的市場規模遠遠大于做出行平臺商的市場規模。

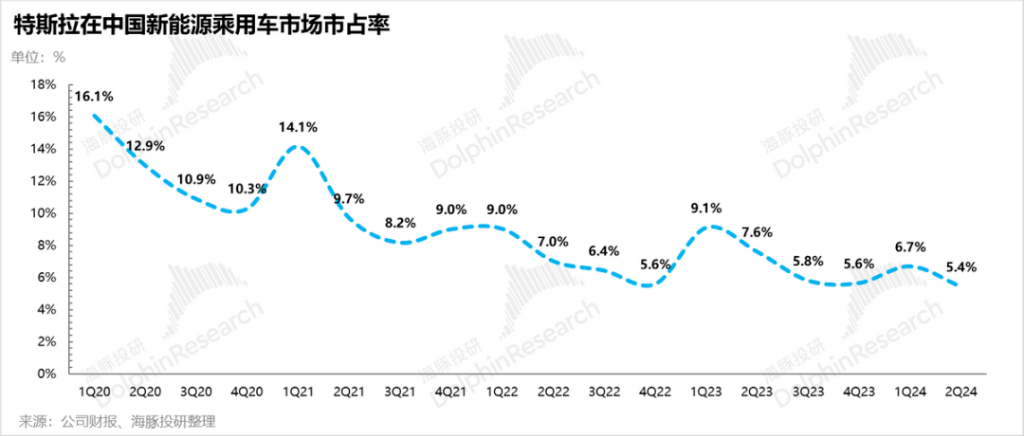

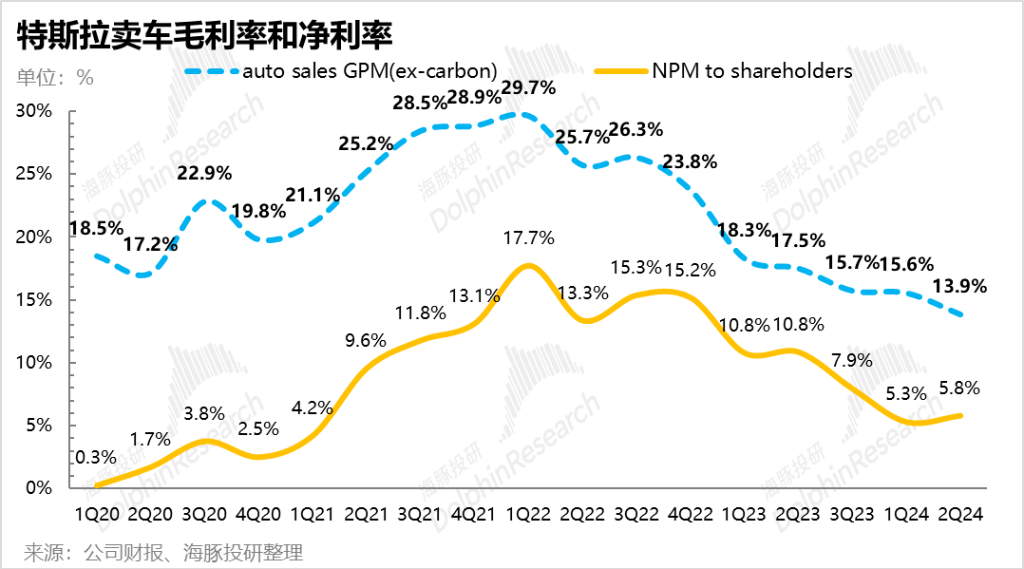

再從特斯拉在中國新能源車的市占率/利潤率上來看,由于新能源車本身的制造壁壘其實并不算高,而特斯拉目前技術領先性也基本被追平甚至反超,導致市占率/利潤率也一直被侵蝕。

而海豚君之前在特斯拉的深度研究《FSD 智駕:撐不起特斯拉下一個估值奇跡》中提到,雖然特斯拉在自動駕駛上(尤其是純視覺路線上)已形成商業生態閉環,但這個高壁壘的生態涉及是圍繞智能化,而智能化在用戶購車中仍然沒有成為第一順位的剛需訴求,也無從說是特斯拉賣車生意的核心壁壘。

而Robotaxi如果成功,首先隱含的前提是FSD技術已足夠成熟,能夠完全無司機的情況下自由全自動行駛在任何路段,而不需要司機輔助。

那這種情況下,FSD等于是全面可用,用戶購買的第一順位需求可能已經升級到了智能化,特斯拉也能夠可以形成類似于蘋果在智能手機上的軟硬一體化生態閉環,從而讓自己的商業形成更高的毛利率檔次

同時從用車經濟性角度,雖然Robotaxi能夠把這40%的用人成本再分配,但根本上還是要付(需付給平臺商+無人駕駛車輛提供商費用),只是跟擁有私家車的成本差距縮小一些(取決于平臺商愿意將那40%部分讓利用戶的比例,也就是特斯拉的角度,如何平衡私家車和網約車的兩個生意)。

而從特斯拉從自身利益化角度而言,在出行平臺商和賣車的利益產生沖突時(出行平臺商由于市場規模有限,真正要做大市場規模需要向私家車出行市場滲透),特斯拉出于利益最大化角度仍然會聚焦于賣車+賣FSD軟件業務。

但對于價格敏感性用戶而言,面臨成本端私家車出行成本仍然比網約車打車成本更低,且買一輛無人駕駛車輛也能節省用戶的時間成本而言,海豚君認為網約車替代私家車出行的可能性仍不大。

所以無論是從供給端-特斯拉自身利益角度,還是從需求端-用戶的選擇而言,Robotaxi可能仍然無法有效滲透私家車市場。

那么分析到這里,海豚君認為特斯拉切入Robotaxi生意的目標就呼之欲出:

特斯拉做Robotaxi無論大餅攤得如何,最終得效果也只是通過做出行平臺商來讓更多的用戶去體驗無人駕駛技術,完成用戶心智培養,反過來促進真正目的——賣車+FSD軟件一體化生意。

四. 400萬產能的Cybercab,真是消滅Uber,拿下網約車市場嗎?

特斯拉為Robotaxi的原型車Cybercab準備了超額產能,每年可以生產200萬輛,在多家超級工廠一起生產,最終的量可以達到400萬!

這在海豚君看來,Cybercab不是做網約車生意,而是真正意義上的下一代真正跑量的全自動駕車輛和“One More Thing”:

① 時間上:量產時間在2026年,為特斯拉下一代車型留足了相對充足的時間準備;

② 產能準備上:特斯拉為這款車最終的產能準備達到了400萬輛,和當時特斯拉對下一代車型Model 2/Q準備的500萬輛產能剛好能對應,完全符合一個“爆款車”的定義。

③ 技術準備上:在電動化技術上,Cybercab在生產技術上采用了新一輪的unboxed manufacturing strategy,可以帶動Cybercab在生產成本上進一步下滑。

同時在智能化技術上,特斯拉的Cybercab能推出,也意味著特斯拉的自動駕駛技術基本趨于成熟的狀態,也剛好符合馬斯克對于下一代車型的定義:馬斯克認為的真正的下一代車型一定是以高階的自動駕駛技術驅動的,具有技術革命性來推進的大產品周期

④ 定價上:Cybercab發布時的定價是在3萬美元以下,而下一代制造技術成本端的降本可能還能讓定價繼續下調,但一旦特斯拉軟硬一體化的閉環形成,技術領先優勢地位鞏固,3萬美元的定價也足以讓用戶買單。

以上討論的基本前提都是FSD能夠真正意義上的全自動駕駛,把接管次數降到最低,這才是特斯拉建立軟硬協同、實現“App store”時刻的關鍵。

本文來源:海豚投研,原文標題:《特斯拉“暗度陳倉”,Robotaxi故事只是“幌子”?》

風險提示及免責條款

市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。

責任編輯:丁文武

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)