共享出行最后一片戰場:共享電單車是門好生意嗎?

歡迎關注“新浪科技”的微信訂閱號:techsina

原標題:共享出行的最后一片戰場

文/蘆依 編輯/羅松松

來源:遠川研究所

認識縣長能有什么好處,哈啰或許可以給你一個答案。

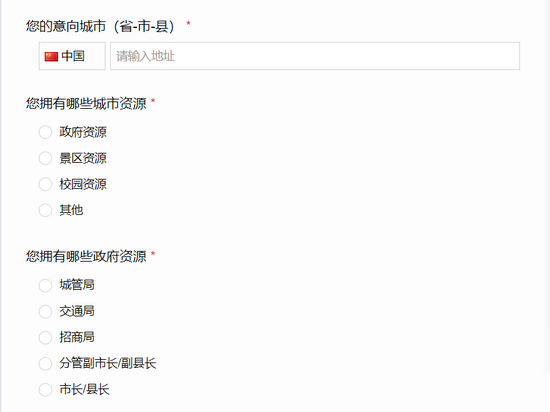

在哈啰出行的官網上,有一個專門用來給共享電單車業務招代理商的頁面,上面赫然寫著,合伙人需要良好的政府資源,而這些資源包括但不限于:城管局、交通局、招商局、分管縣長/副縣長,分管市長/副市長。

哈啰出行助力車代理商招聘頁面

哈啰出行助力車代理商招聘頁面不止是哈啰,美團、滴滴青桔以及一些小公司都在通過這種簡單粗暴的方式“跑馬圈地”,有的為了招攬加盟商,甚至打出“零加盟費”、“半年回本、一年盈利”的口號,有的根本沒把監管放在眼里,稱“三年之內回報率可以達到350%-550%”。

2017年,共享電單車因為安全、市容、占用道路資源等一系列負外部性問題被一線城市拒之門外,現在又有卷土重來之勢,但是這次的主戰場是二三線城市以及小縣城,目前形成了滴滴青桔、哈啰以及美團三足鼎立的格局,這三家公司占據了90%的市場份額。

王興認為共享電單車具有高頻消費場景的特征,可以彌補美團用戶對于平臺業務需求頻次不足的問題。去年上半年,美團發起了專門針對滴滴的”百日大戰“,計劃在100天之內集中投放200萬輛電單車,被青桔CEO視為是“珍珠港偷襲”,對此,滴滴董事長程維下達的指令是:“要頂住”、“必須拿下”,由此可見這項業務的戰略意義。

本文將主要聚焦以下三個問題:

1. 共享電單車是一門好生意嗎?

2. 這些車都去哪兒了?

3. 加盟真的賺錢嗎?

真共享真賺錢,假共享假賺錢

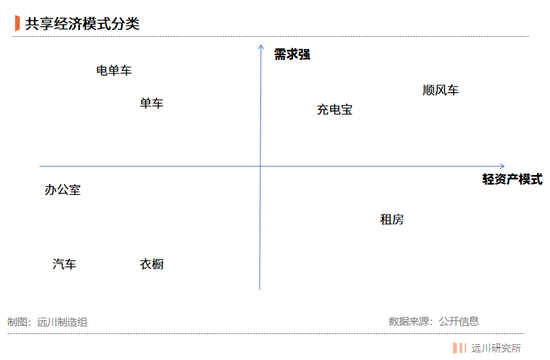

共享經濟分兩種:真的和假的,前者可以盤活社會閑散資源,后者是制造社會多余資源,兩者之間存在天壤之別。

比如,在Airbnb上租空房屬于共享經濟,但當二房東的Wework不是,它賺的是寫字樓裝修之后的差價;在嘀嗒上打一輛順風車屬于共享經濟,但是去神州或者GoFun上租一輛不算。除此之外,單車、充電寶、雨傘、衣櫥、按摩椅都是打著共享幌子的租賃商,它們的商業模式也完全不同,前者抽的是傭金,而后者賺的是租金。

按照資產模式輕重和需求強弱,這些“共享經濟”企業可以大致分為四個象限:

第一象限:輕資產、強需求、毛利率高,比如順風車和充電寶。以嘀嗒為例,2019年的業務收入達到5.8億,凈利潤1.7億,順風車毛利率達到86.3%。另外,怪獸充電去年的毛利率也達到85%(大部分都給了渠道),和白酒不相上下。

第二象限:輕資產、需求一般、有一定盈利空間,比如Airbnb,它一邊向租客收取6%-12%的服務費,一邊向房東收取3%的服務費,收入穩定。2020年第三季度,Airbnb收入為13.4億美元,凈利潤達到2.19億美元。

這兩個象限的共同點在于平臺雙邊效應強、邊際成本低,容易出現贏家通吃的局面。以Airbnb為例,它只是一個交易撮合平臺,不控制房源,兩端分別是房東和租客,兩者相輔相成,房東越多,租客的選擇越多;租客越多,房東的空置率就會降低、收入增加,從而吸引更多房東加入,形成滾雪球效應。

共享經濟分類

共享經濟分類第三象限:需求強、資產較重、盈利空間取決于采購端的話語權和運營效率,典型例子是共享單車和共享電單車,比如哈啰共享兩輪業務(單車和電單車)的毛利率已經在2019年實現轉正,去年是6.7%,但距離扭虧為盈仍需一段時間。

第四象限:需求弱或者是偽需求,資產重、盈利最難,最典型的莫過于共享汽車、共享衣櫥、共享辦公,這些業務對現金流要求極高,只能靠融資輸血,包括途歌、Ezzy、衣二三等明星公司過去兩年都先后宣布破產或者是停止運營。

下面兩個象限不具備明顯的雙邊效應,而且邊際成本也比較高。以共享兩輪車為例,不是供給越多越好,相反,如果過度占用道路資源、影響市容市貌,很可能會遇到政府強制清退;另外,成本也不是隨著規模的增加而遞減,相反,不同政府對于人車運維比都有嚴格規定,人力成本會隨著供給的增加而同步增加。

新國標引發行業洗牌

和共享單車相比,共享電單車的周轉率更高[3],前者大概是一天1-2次,后者在旺季時一天可以達到5-8次,淡季時也有1-3次,而且單價也更高,理論上來說是一門更大的生意,但從實際情況看,兩者面臨的困境其實是類似的,最關鍵的就是監管。

2017年共享電單車剛興起,因為騎行安全、消防、電池污染和違規投放等問題,被交通部“勸退”,雖然沒有一棍子打死,但從那之后,北京、上海、深圳、杭州等一線城市開始陸續清退共享電單車。

轉機出現在2019年3月,“新國標”明確了兩輪電單車“非機動車”的屬性,但是需要符合以下條件:整車質量不超過55kg,必須具有腳踏功能,最高時速不超過25km/h,電機功率不超過400KW,電池電壓不超過48V,任一條件不符合,就會被視為“超標車”。

“新國標”分類(來源:艾瑞咨詢)

“新國標”分類(來源:艾瑞咨詢)截至2019年年底,國內電動兩輪車的保有量約為3億輛,而其中70%需要被替換成符合“新國標”規定的車型,必須在過渡期內更換,具體到共享電單車,這意味著之前投放的大部分車輛都需要被替換,整個市場迎來一次“存量替代”和“增量開發”的機會,對于資本玩家來這說無疑是一次圈地的絕佳機會。

投放電單車這種交通工具,往往需要綜合考慮城市人口密度、公交需求、政策友好度以及通勤時間等等,一線城市雖然看似地廣人多,但因為嚴格的準入制度并非最理想的目標市場。

松果出行的創始人翟光龍曾在2017年創立過一家叫”7號單車”的公司,但是以失敗結局,他反思道,“一線城市的政策和商業模式沒有想象的那么好”。他認為,大城市公共交通過于發達,且有高峰低谷,電單車難以實現高效,而縣域市場讓共享電單車接近公共交通。

三四線及小縣城等地方公共交通不發達,公交車站點少、間隔長、運營時間短,電單車可以成為整個公交系統的有效補充。

2020年,中國共享電單車的投放數量與用戶均集中于二三線及以下城市,投放數量占比合計高達98.5%;用戶占比合計高達98.3%,一線城市的存在感幾乎為零。

警惕加盟騙局

共享電單車主要有兩種運營模式:自營和加盟。

自營對于資金需求量非常大。通常來說,一輛電單車的采購成本價在3000-4000元之內,單輛車的年運維開銷在1095元[4],以100萬輛電單車的投放計算,企業光一年的采購成本和運維開銷就在40億以上,而且這還不包括道路占用費以及線上APP的開發等。

為了輕裝上陣,同時也為了盡可能快地去搶市場,大部分公司都選擇了加盟。筆者找到了湖南一家名為“去選出行”的公司,上面列出了4種合作模式:

01. 資源合作模式:不需出錢,只要搞定城市準入資質,每個月就能從運營企業手中獲得1-3萬中介費,或者一次性可以拿到10-50萬。

02. 加盟模式:零加盟費,但是需要自己出資購車建站,自主運維,能獲得90%以上的營收。

03. 聯營模式:零加盟費,利潤分成可達40%以上,保證金需要至少15萬起(合作期滿才可退)。

04. 合伙人模式:零加盟費、起投,數量在300-600輛(起投額至少在15萬起),按股份比例分利潤。

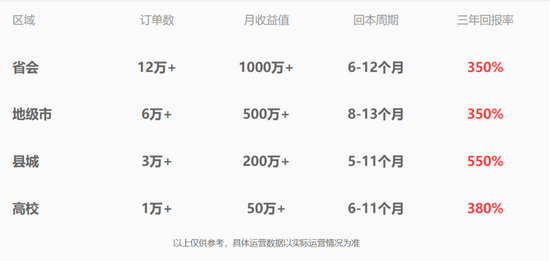

除此之外,這家公司還列出了非常誘人的投資回報率,比如在省會城市,每天的訂單數可以達到12萬以上,月收益達到1000萬元以上,一年之內回本,三年投資回報率可達350%,如果是在縣城,即便每天的訂單量3萬多,也能在一年之內回本,三年內回報率高達550%。

去選出行官網

去選出行官網事實上,除了第一種模式可以保證穩賺不賠之外,其他三種模式雖然都號稱“零加盟費”,但都存在一定風險,比如政府重新招標并且簽獨家協議、競爭加劇、安全事故、平臺破產等等。

至于高額的回報率,據業內人士透露,一個縣城每個月的收益普遍在50萬到100萬之間,能做到200萬的縣城極少,如果能拿到政府批文,并且在保證不錯的運營效率的前提下,加盟商的利潤率大概為10%左右,一年之內回本根本不可能。

尾聲

共享電單車本質上是一門B2G2C生意,從B端采購車輛,從G(政府)端獲得牌照,從C端獲得流量和租金,而在整個鏈條中,最關鍵的無疑就是牌照。

理論上來說,只有拿到政府批文才能在當地投放車輛,但是很多大公司為了搶占市場,同時也仗著財大氣粗,冒著被集中清退的風險,實行“盲投”策略。

以長沙為例,去年長沙共享電單車數量達到40萬輛,有牌照的只有6萬多輛,這其中,小溜共享1.53萬輛、喵走2.7萬輛、哈啰出行7974輛、青桔6782輛、美團6358輛。

哈啰、滴滴和美團的做法本質上體現的是一種先斬后奏的流量邏輯,它的思路是,先燒錢把用戶圈進來,做大規模,把競爭對手搞垮,壟斷整個市場,然后再憑借市場地位,對上游砍價,對下游加價,實現盈利。

但這種邏輯在出行行業里顯然玩不轉。

無論是網約車、共享單車還是共享電單車,都是準公共服務性質,它的特殊性也決定這些行業都會得到監管的特殊照顧,盈利空間不完全取決于里面的玩家們,相關部門也不太可能允許一兩家公司獨大的局面。

想要賺錢,就必須得一個城市一個城市突破,努力提高線下的運營效率,這也是習慣了資本野蠻打法的互聯網公司必須要適應的“新常態”。

(聲明:本文僅代表作者觀點,不代表新浪網立場。)

play

play