安裝新浪財經客戶端第一時間接收最全面的市場資訊→【下載地址】

截至10月29日,美股FAAMG五大科技巨頭已經悉數交出了三季度的財報成績單。其中既有全面增長的,也有形勢不佳的。

綜合來看,科技股巨頭的增長動力來自內生依然是更安全的邊際線。這或許能解釋,為什么巨頭的戰略動向里,有人按兵不動,有人謀求變革。

Facebook(FB.US):用戶和廣告隱憂來臨,改名擁抱元宇宙

10月25日美股盤后,Facebook近三年來首次沒能在收入上達到預期,這一度導致其股價迅速下跌近4%。依靠回購拉起來的股價可能解決不了Facebook的煩惱,其三季度總營收290.1億美元,同比增速35%,大幅低于Q1和Q2的55.6%和47.6%增速。其中,作為營收主力的廣告業務收入同比增長33%至282.8億美元,兩者均低于一致預期。

造成這一結果的原因有兩個。一是廣告市場的結構改變,扎克伯格承認“本季度我們確實遇到了收入逆風,包括蘋果公司的變化……這些變化不僅影響到我們的業務,還影響到數以百萬計的小企業。”

第二個原因則是用戶端。雖然Reels等新產品確實在增長,全應用家族的月活用戶35.8億,同比增12%,但Facebook的三季度日活用戶為19.3億,環比增長創新低。每用戶平均收入(ARPU)為10美元,同樣低于市場預期的10.15美元。

在業績指引上,Facebook預警稱四季度業績指引面臨重大不確定性,原因包括蘋果iOS新隱私規則對廣告的影響以及疫情。預計四季度收入315億至340億美元,低于分析師預期的348億美元。

RBC Capital Markets分析師Brad Erickson警告,明年的在線廣告市場值得“持續擔憂”,廣告商支出放緩可能導致Facebook收入在今年下半年下降22%。這意味著,至暗時刻或許會在下兩個季度到來。畢竟,同樣的Snap因為蘋果隱私新政影響,Q3財報后股價暴跌超過四分之一。

Facebook也意識到了自己面臨的問題,從扎克伯格近幾個月持續高呼轉型元宇宙能看出一些端倪。Facebook的財報架構從今年四季報起將更新,包括與AR和VR相關的硬件、軟件和內容的Facebook Reality Labs(FRL,Facebook現實實驗室)將單獨立項披露業績表現和進行的投資活動。

10月29日的Connect 2021的開幕會上,Facebook宣布公司更名為Meta(產品名稱不變),2021年12月01日起,Meta公司的交易代碼會更改為MVRS。

Facebook預計對FRL的投資將使2021年的整體營業利潤減少約100億美元,并將在未來幾年增加投資。可扎克伯格又坦承:“元宇宙真正對于公司的業績產生貢獻,可能還要以十年左右的眼光來看待。”

財報發出后,高盛將目標價從455美元略微下調至445美元,巴克萊同樣將目標價從430美元下調至420美元,古根海姆則大幅從450美元降至395美元,機構雖然認為Facebook還有成長空間,但短期效果始終令人擔憂。

谷歌(GOOG.US):廣告業務隨大盤增長放緩,云服務虧損收窄

谷歌云和YouTube廣告收入低于預期導致谷歌盤后一度跌超2%,但云業務上,虧損大幅收窄的積極信號還是受到了關注。

谷歌母公司三季度營收651.2億美元,同比大增41%,高于市場預期的633.9億美元,凈利潤189.3億美元。攤薄后每股收益EPS為27.99美元,同比增逾70%,也高于預期的23.50美元。不過,增幅較Q2都有所放緩。

谷歌并沒有受到蘋果隱私新政的太多影響,首席財務官露絲·波拉特(Ruth Porat)表示,iOS的“影響不大”,主要是“直接回應”型廣告。這與它產生收入的業務模塊較為多元有關,而且通過搜索和視頻平臺,谷歌掌握了重要的第一手數據,Snap、Facebook或者Twitter相對的數據主權并不算強,太過依賴用戶的信息。

盡管如此,谷歌搜索、YouTube廣告、整體廣告收入的同比增速均較二季度依然顯著放緩,和Facebook類似的,疫情導致的廣告主預算削減或轉移是主要原因。

而在備受關注的云業務上,云業務三季度收入49.9億美元,同比增45%,未達預期,增速也在放緩。但運營虧損6.44億美元,遠低于預期的虧損9.35億美元,同比去年接近砍半。要知道,全球前三云計算廠商里,只有谷歌是不計成本地激進爭搶大客戶,虧損收窄意味著其云業務或許將迎來新的發展拐點。早在去年Q4,就有分析師預計谷歌云業務將要扭虧。

本季度,谷歌運營利潤210.3億美元,同比增近88%,大超預期的181.4億美元,幾乎是疫情前的三倍,運營利潤率32%。造血能力依然優秀。

微軟(MSFT.US):云計算再發力,穩定增長傲視群雄

微軟已經連續四個季度營收超400億美元,在幾大巨頭中,微軟展現了難以比擬的穩定性增長。今年以來,微軟股價已累漲近40%。

2022財年Q1 微軟實現收入 453 億美元,大幅超過市場預期的439.3 億美元,同比增長 22%,經營利潤202億,遠超市場預期186億。凈利潤205億美元,同比大漲48%。

不過,微軟財報中披露,這一凈利潤增長主要是由于季度內海外一家公司向美國總部轉移了一份無形資產,使得微軟收到了33億美元的稅收減免,因此實際上是GAAP凈利潤同比增長48%,non-GAAP凈利潤增長27%,也依然亮眼。

微軟優異的利潤表現與它目前各項業務都維持了高利潤率和高增長有關。

包含硬件等部分的個人計算業務營收133.1億美元,此項雖然超過預期,但受到了全球缺芯的一定影響,在總體營收中的占比也只有不到30%。

生產力與商業流程營收同比增長22%達150億美元,Office 365本季度銷售額同比增長23%。

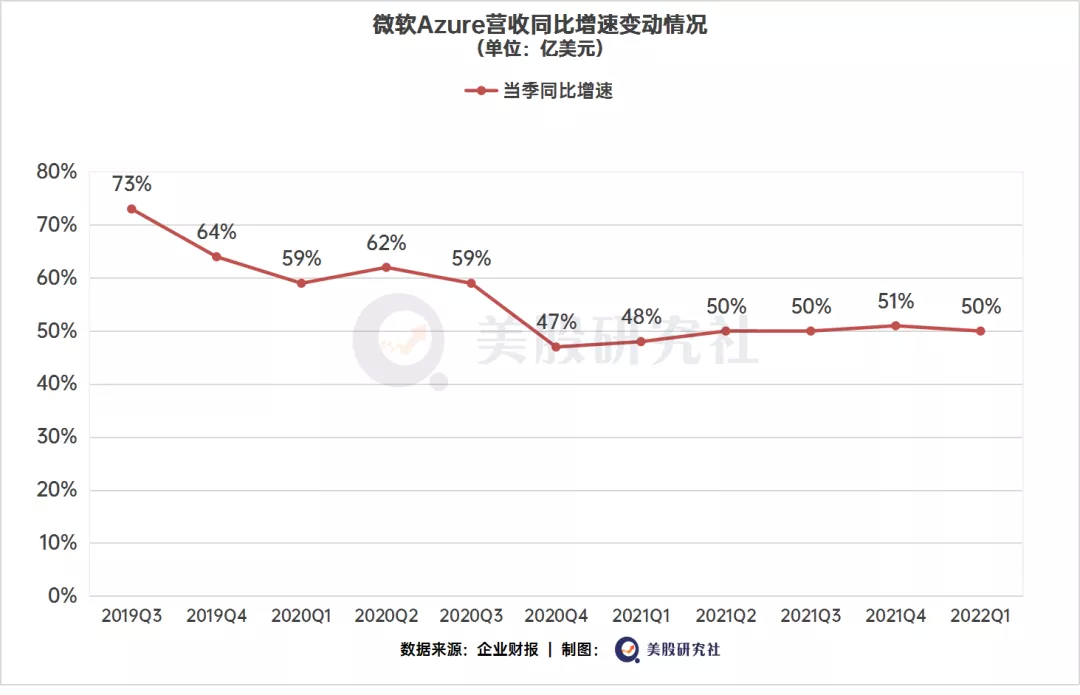

而明星產品Azure云計算本季度的增速高達50%——連續四個季度增速達到或超過50%,它推動智能云業務營收同比增長31%,智能云已經連續三個季度成為微軟三大業務部門中的營收頭牌,微軟的業務結構已然十分穩固。

微軟CEO薩蒂亞·納德拉認為“微軟云提供了組織在這個過渡和變革時期所需的端到端平臺和工具”,而微軟目前正繼續走向“全云端”服務:Windows操作系統云端化,Office365持續SaaS化,智能云PaaS穩定增長。

因此,韋德布什分析師Dan Ives認為:“Azure的云動力在公司龐大的安裝基礎上仍處于起步階段”,“云轉移剛剛開始在全球范圍內進入下一個增長階段。”他將微軟目標價提升到375美元,美國銀行等機構也紛紛將目標價升至360美元上方,較當前有10%-15%的上漲空間。

本季度微軟兩大核心業務部門成績均超過此前的指引上限。考慮到智能云、生產力與商業流程兩大業務的凈利率持續高于整體,美股研究社認為微軟未來一段時間的凈利潤增速將繼續高于營收增速,并二次投入到數據中心擴建等行動中,擴大既有優勢。

蘋果(AAPL.US):四年來首次低于營收預期,芯片荒拖累硬件產能

iPhone的銷售罕見地沒有超過分析師預期,2021財年Q4,蘋果iPhone智能手機收入388.7 億美元,同比增47%,但大幅低于市場預期的416億美元。

iPad平板電腦收入82.5億美元,同比增21.4%。Mac電腦收入91.8億美元,創公司史上最高,同比增1.6%,這是由于M1芯片家族的推動。可穿戴設備、居家用品及配件收入87.9億美元,同比增11.5%。

除iPad外,硬件產品均未達到分析師預期。大中華區依然是蘋果增長主力,83%的營收同比增長領跑全球,而iPhone13的銷售熱潮在四季度,預期還有巨大空間。服務收入連續三個季度創公司史上新高,當季錄得182.8億美元,高于預期的175.7億美元,同比增25.6%。

蘋果Q4總營收833.6億美元,低于分析師預期846.9億美元,自2017年5月以來首次低于預期,蘋果股價盤后一度大跌5%,并帶動博通等供應鏈上企業跟跌。

缺芯依然是主要危機,蘋果CFO Luca Maestri透露,供應鏈問題將導致近60億美元的收入減少,尤其是9-12月季度包含即將到來的假期購物季,“年底前,這種情況無法自行解決”。CEO庫克坦承,2022財年第一財季收入將再創同期新高,但iPad收入同比可能會因供應鏈問題而下滑。此前,蘋果被報道砍掉了近1000萬臺iPhone的產能。

此外,蘋果服務的細分類目里,APP Store收入創歷史新高,通過蘋果商店進行的Apple music等訂閱服務用戶較去年同期增加了1.6億。但蘋果認為發育良好的Apple TV+并不為所有機構看好,市場份額不足5%。而被視為隱私新政后蘋果自己能有所突破的廣告業務,目前依然沒有詳細計劃誕生。

天風國際分析師郭明錤認為iPhone在2022與2023年YoY出貨成長將放緩,不利于推升供應鏈股價。Wedbush分析師Dan Ives表示供應是“一個巨大的問題”。

由于供應鏈問題涉及全球,比如東南亞的制造業已經出現經常性中斷,目前只能肯定需求依然旺盛。美股研究社認為,若下一季度蘋果的供應無法滿足消費者需求,后續產品銷售也將在供應鏈矛盾緩和后迎來反彈,蘋果的長期趨勢未有改變。FactSet統計的43位覆蓋該股分析師中,有32 人評級“買入”,平均目標價漲幅10%左右。

亞馬遜(AMZN.US):成本端壓力陡現,業績進入水逆期

亞馬遜可能是幾大巨頭中最水逆的一個,由于主要業績指標與四季度指引基本都低于市場預期,亞馬遜股價盤后跳水跌超4%。

AWS云服務已經成為亞馬遜的增長極,也是唯一超過預期的部分。三季度AWS營收161.1億美元,同比增長39%,超過市場預期的154億美元。亞馬遜總營收的近15%、經營利潤的101%來自AWS——如果沒有云服務的高利潤率支撐,亞馬遜本季度利潤率將轉負,原因是成本的全面上升。

今年早些時候宣布為50多萬名員工漲工資,由于假日購物季將至,亞馬遜又將招聘計劃大幅提升至12.5萬人,人力成本較疫情前暴增。此外,至2020年底,亞馬遜包裹占美國市場的份額超越聯邦快遞達21%,成為美國第三大物流公司。但代價是人力+物流成本雙增加,疫情帶來的線上購物熱效果基本被成本抵消,北美和國際零售利潤率都大幅下降,在此前三個季度的增長后再次轉為負數。

受此影響,亞馬遜三季度凈銷售1108億美元,低于分析師預期1118.1億美元。三季度運營利潤49億美元,低于分析師預期的 56.2億美元。三季度凈利潤31.56億美元,低于分析師預期46.23億美元。三季度每股收益 EPS 為6.12美元,大幅低于分析師預期8.96美元,較去年的 12.37 美元下降 50.5%。

在第四季度指引上,亞馬遜預計四季度凈銷售1300-1400億美元,低于分析師預期1416.2億美元。預計四季度運營利潤0-30億美元,大幅低于分析師預期74.4億美元。

假日季即將到來,Q4始終占亞馬遜美國市場全年收入的31%至32%。在目前情況下,亞馬遜CEO安迪·賈西表示,由于勞動力短缺、員工成本上升、全球供應鏈限制以及運費和運輸成本的增加,Q4將在消費者業務中承擔“數十億美元”的額外成本。EMarketer分析師Andrew Lipsman表示:“如果亞馬遜在假日季度沒有表現過度的記錄,那么第四季度的成績將更加令人擔憂。”

美股研究社認為,在各方面成本持續高漲的情況下,亞馬遜或許會考慮通過服務的漲價緩沖供應鏈壓力。首席財務官Brian Olsavsky也表示,雖然暫時沒有對Prime會員漲價,但“公司一直在考慮這種選擇”。

結語

雖說FAAMG依然是科技股全明星,但市場對他們的股價表現呈現出不同的態度,比如谷歌今年以來累漲近60%,而Facebook卻幾乎沒能跑贏標普500指數的漲幅。核心原因是預期,尤其是核心業務之外的第二增長曲線,已經成為判斷巨頭未來發展的重要指標。

華爾街的普遍觀點中,由疫情、廣告市場和政策態度等因素帶來的不確定性依然會影響著大部分公司的經營,谷歌首席商務官Philipp Schindler)也表示:“很明顯,不確定性已經成為新常態。”但只要巨頭對外界的反應能力還在,增長或許依舊是長期的主旋律。

本文選編自“美股研究社 ”,作者:美股研究社;智通財經編輯:李均柃

責任編輯:王婷

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)