1.美債收益率創新高

自美聯儲9月加息以來,美債十年期收益率一路高歌,隨著美國中期選舉的結束,美債收益率又逼進前期新高,一度到達3.24%,創2011年4月以來的最高水平。

今年美債收益率攪動全球市場的神經,反反復復好幾次,最明顯的如,2月份、10月份的大跌中,都有美債收益率蹭蹭上躥的身影。

現在市場的共識是認為美國進入信用周期中后期,經濟已經處在強弩之末。

一方面可以看到美國的樓市和車市在放緩,明年按照美聯儲的點圖陣,還很可能加三次息,這會把美債收益率推得更高,而目前的水平已經開始嚇退部分購買房和車的消費者。

另一方面如果中美沒有任何緩沖,明年貿易摩擦的影響會更加明顯。10月份美國許多公司發了三季度報告,上百家CEO強調了貿易摩擦影響了明年的業績指引。

所以,在美債收益率新高之際,韭菜們是不是要顫抖呢?

答案可能是,是的,要顫抖。

2. 復盤美債收益率與美國股市有什么關系呢?

一直以來,十年期美債收益率是風險資產收益率的參照物和對標利率。一提到美債收益率的上升,大家都會將其與股市下跌聯系起來。

一方面,如果十年期美債到期率接近甚至高于市場股息率,則無風險的政府債券相較股票更有競爭力,人們的選擇顯而易見。另一方面,十年國債到期率是企業抵押貸款利率、債務借貸成本、汽車貸款等的先行指標,負債成本的提高將會影響到公司利潤,進而影響股價。

事實也似乎如此,年初至今,美債收益率經歷了兩次趨勢性上行,從1月的2.4%到3月的2.8%,和從9月的2.8%到11月的3.2%,美國股市均有大幅的下跌。

但是這個直觀的道理卻并不是那么簡單。

讓我們先用10年美債收益率和道瓊斯工業指數復盤下美債收益率與美國股市:

總的看來,二者似乎并沒有直觀的關系,但分階段看來,我們能找到點規律。

第一階段:1962-1981不相關階段

80年代前,美國通脹很高,推動美債收益率不斷攀升,由于70年代爆發石油危機,布林頓森林體系崩潰,美債收益率在1981年達到最高點,美股藍籌股PE逐漸回落至10倍至20倍PE的常態區,股指緩慢上升,和美債收益率關系不大。

第二階段:1981-1998 負相關階段

80年代后,十年美債收益率與美股呈負相關。美聯儲對貨幣政策進行調整,最終接受了泰勒規則,以貨幣供應量作為對經濟進行宏觀調控的主要手段。美債收益率的與美聯儲的貨幣政策動向有較強的相關性,與美股呈負相關關系,美債收益率下降,股市步入上行區間。主要是美債利率處于高位,對企業利潤影響深遠,股市對利率的敏感度較高。

第三階段:1998-2018 正相關階段

1998年到2008股市主要由基本面主導,EPS占上風。從圖中不難看出,10年美債收益率大幅上行時期,道指也處于上行時段,反之亦然。主要是因為這段時間股價是以基本面的盈利主導,美股跟GDP同增同減,高盛研究表明,當利率絕對水平較低時,股價對于盈利增長非常敏感。

2008年金融危機之后,貨幣政策(QE等)和財政政策(減稅等)雙管齊下,企業盈利增長加快和美國資產負債表逐步修復,美股走出了長長的牛市,而十年美債收益率一直在低位調整。

2016年之后,美股與美債收益率又表現出正相關性,美股的上揚伴隨了美債收益率的上升。

復盤可以發現,早期的時候受通脹和通脹預期的影響,美債收益率與美股或者沒有相關性,或者負相關,而從1998年開始,在低通脹的環境下,美債收益率與美股基本上保持了同漲同跌的正相關性。

然后從1998年至今,也可以看到,美股見底于美債收益率低位,美股見頂于美債收益率高位。

目前,美債收益率又處于一個階段性較高的位置,并且已經開始影響美國的樓市和債市,進而影響企業的資產負債表。考慮到明年關稅影響可能才會完全顯現,屆時市場對利率會更敏感。

3. 美國的經濟究竟怎么樣?

2015年底美聯儲第一次加息,從之后的經濟表現來看,美聯儲的決策是非常厲害的,它準確地預測到了之后2016年下半年開始的全球經濟復蘇。美債收益率與美股同方向變動的共同驅動因素是經濟的向好。

不過,這種和諧在2018年開始打破,美國與其他國家股市的走勢分化正是經濟走勢分化的體現。

當前美國經濟的基本面仍然健康,雖然樓市和車市在放緩,但整體經濟仍然在快速增長,各種指標都非常好看。

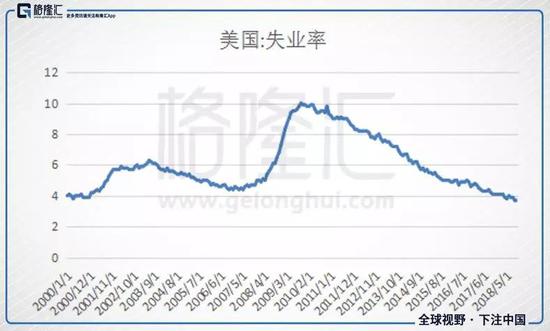

整個美國經濟已經完全復蘇到2008年前的水平。消費上,2018年特朗普稅改落地,個稅降低提升了居民的消費能力,美國密歇根大學消費者信心指數恢復到金融危機前2007年的高位,接近100。 投資上,當前美國ISM制造業PMI以及非制造業PMI處于歷史的較高水平,失業率也達到2000年來的最低點。

但華麗的外表常常隱藏著較高的風險。

但華麗的外表常常隱藏著較高的風險。

2018年,美國的“特朗普景氣”得以延長受益于稅改落地,但減稅并不是一勞永逸的辦法。雖然現在美國企業業績表現很好,但未來的2-3年,企業利潤率將面臨較大挑戰。公司盈利基數增大,想要以后繼續超預期將需要付出加倍的努力,隨著經濟回暖,勞動力成本和原材料成本的上升,利潤率可能將有所下降,而如果企業業績不達預期,投資者將失去信心,錯殺估值。

而在美國經濟向好的背景下,其他經濟體卻出現了不同程度的放緩。比如全球第二大經濟體中國三季度出現非常明顯的放緩,這無論是從三季度業績爆雷的微觀數據,還是公布的宏觀經濟數據,都可以看到這點。中國GDP三駕馬車——投資、消費和出口,目前還只有出口比較好看,但出口部分是受關稅扭曲所致,并不可持續。

作為全球第二大經濟體中國,如果出現放緩,甚至下滑,美國、歐洲、日本這些主要貿易伙伴國不可能不受影響,這進而會影響全球的經濟。

所以,美國明年將面臨的問題是,減稅效應的減弱,高利率的抑制作用,還有關稅以及放緩的外圍經濟。

這種前景之下,美股的估值還在高位水平,是讓人不安的。

對新興市場來說,美股的下跌并不能帶來安慰的。2018年一個很明顯的現象是美股與新興市場的分化,這種分化在2000年也出現過,先是美股上漲,新興市場下滑,之后美股下跌,新興市場進一步撲街。

原因不難理解,美股一定程度上與經濟高度相關,美股下跌,預示著糟糕的經濟表現,全球第一大經濟體表現不好,其他仰賴美國消費的又能好到哪去。

4. 結語

“2017年,IMF 估算,在美國,共擁有近4萬億美元資產(約占美國公司總資產22%)的公司,在借款成本大幅上升、流動性緊張的背景下,資產負債表將變得脆弱。其中,22%公司付息能力處于 2008 年金融危機以來最弱水平,10%公司可能無力用盈利覆蓋利息支出,企業面臨破產重組風險,將制約創新投入和長期經濟增長。”

在這種長期美債利率上行的時代,韭菜應該保持顫抖,拿住現金,尤其是應避免高負債風險的企業。

原創: 格隆匯特約 港股那點事

免責聲明:自媒體綜合提供的內容均源自自媒體,版權歸原作者所有,轉載請聯系原作者并獲許可。文章觀點僅代表作者本人,不代表新浪立場。若內容涉及投資建議,僅供參考勿作為投資依據。投資有風險,入市需謹慎。

責任編輯:郭明煜

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)