安裝新浪財經客戶端第一時間接收最全面的市場資訊→【下載地址】

【碳中和動態分析】四大央企日發千億綠債專項用于碳中和,光伏企業擴產投資持續火熱

【熱點直擊】股神持倉暴露:6000億巨頭暴漲7%!13萬股東狂歡!機構高呼還能漲40%

來源:人民幣交易與研究

在格魯耶爾看來,美聯儲持續不斷的印刷將摧毀美元、摧毀國債市場并最終導致惡性通貨膨脹。因此,未來5-10年全球將出現歷史上最大的財富轉移,由于大多數投資者持有正處于泡沫中的股票和債券,他們的財富將大幅縮水。作為既能從通脹中獲益,又能保持財富的最佳投資,黃金正朝著幾乎“無人能想象”的水平上漲。因此,任何市場修正,都應被視為增持黃金的機會。

曾成功預測量化寬松政策、貨幣歷史波動的傳奇人物,馬特宏峰資產管理公司(MAM)創始人格魯耶爾(Egon von Greyerz)近日撰文警告稱,未來5-10年將出現歷史上最大的財富轉移。由于大多數投資者持有正處于泡沫中的股票和債券,他們的財富將大幅縮水。

格魯耶爾指出,各國央行現在陷入了“西西弗斯式”——即無休止——的印鈔任務。一方面,美聯儲永遠不能自愿停止印鈔,因為這將導致股票市場、債券市場和金融體系的瞬間崩潰。但另一方面,持續不斷的印刷也有其后果,包括摧毀美元、摧毀國債市場并最終導致惡性通貨膨脹。

格魯耶爾分別從大宗商品、貨幣、匯率,以及股票四個方面,來分析在此背景下的市場和世界經濟未來方向。他指出,理解這四個關鍵而又簡單的謎題,投資者就能抓住通往財富的洪流。

1.大宗商品

自從50年前尼克松關閉黃金窗口以來,世界經歷了前所未有的債務增長和印鈔。盡管正常的消費者價格指數僅以極小的百分比上升,盡管大多數人正在經歷更高的通脹。

例如,自去年5月以來,農產品價格上漲了50%。如果從整體上看,當前大宗商品價格比2020年4月的底部上漲了100%。但實際上,如下圖所示,商品價格正處于50年來的低點,因此擁有巨大的上升潛力,這是一個主要通貨膨脹期潛伏的提前警告。

而作為既能從通脹中獲益,又能保持財富的最佳投資,黃金自從突破了每盎司1350美元的馬其諾線(Maginot Line)以來,正朝著幾乎“無人能想象”的水平上漲。因此,任何如當前的市場修正,都應被視為增加黃金的機會

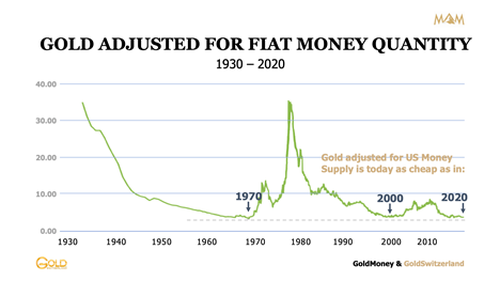

相對于貨幣供應而言,黃金目前也處于歷史低點,與1970年和2000年類似。這意味著黃金價格還遠未反映出過去幾十年大量貨幣的創造。

2. 美元-貨幣

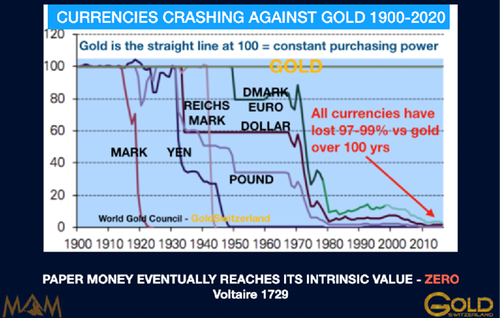

美國不斷加速的赤字和債務將繼續給美元帶來下行壓力。實際上,全球所有貨幣都在競相追底。自2000年以來,所有貨幣相對于黃金的實際價值已經損失了97-99%。格魯耶爾預計,在未來幾年,剩下的1-3%也將消失。

“我們需要明白,這最后的幾個百分點的下跌意味著從今天起100%的下跌,以及馮·米塞斯所預言的現行貨幣體系的消亡。” 格魯耶爾寫道,“記住,黃金才是唯一存在了5000年的貨幣。”

3.利率

世界范圍內的利率正處于歷史低點,但近期的通貨膨脹將推高收益率。技術和周期指標證實,2020年7月美國十年期國債收益率的月度收盤底部可能是長期底部。

如果這是正確的,格魯耶爾指出,那么自1981年9月以來的收益率熊市和國債牛市已經結束。

沃爾克在1979年8月成為美聯儲主席時,10年期國債收益率為9%,1981年迅速升至16%。1987年8月沃爾克離職時,10年的回報率又回到了9%。接著,格林斯潘進入了舞臺。實際上,格林斯潘之后的每一任主席都只有一個政策,“即無休止的印鈔和降低利率”。這就是美國10年期國債利率的40年傳奇——從1981年的16%上升到2020年的0.4%。

格魯耶爾指出,顯然,美國收益率管理似乎更像是絕望,而非政策。

在一個自由而不受操縱的債券市場中,供求關系將決定借貸成本。隨著對貨幣的需求上升,借貸成本也會上升,從而減少需求。當需求很少時,成本下降,刺激借貸。但凱恩斯主義政策和現代貨幣理論(MMT)已經廢除了健康的貨幣理論。

格魯耶爾認為,當前的低利率政策有兩個目的。首先是保持股價上漲,這將給人們一種經濟強勁和領導力強大的錯覺。其次,在美國背負28萬億美元債務的情況下,自由資金是美國生存的問題。10%的市場利率意味著2.8萬億美元的債務成本,這將使本已災難性的預算赤字增加一倍。

不過,格魯耶爾預計,利率周期很可能已經觸底,這將是一個重大的沖擊。通貨膨脹將在最初推高利率,隨后,美元貶值將導致更高的利率。恐慌階段將隨著美元崩潰和債務市場違約而到來,這將導致惡性通貨膨脹。

4.股票

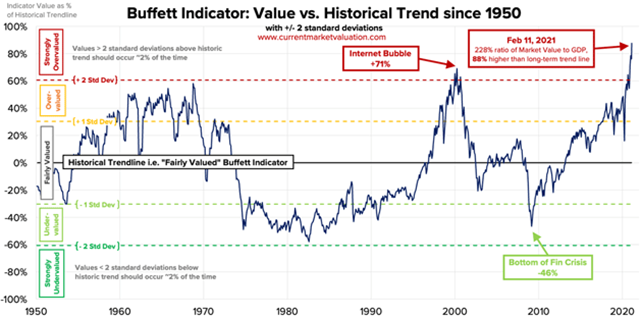

巴菲特指標已經給投資者發出了一個非常強烈的警告信號。美國市場現在占GDP的228%。這比長期趨勢線高出88%,也大大高于1999-2000年納斯達克指數暴跌80%時的估值。

此外,道指與黃金價格的比率也是衡量真實貨幣和股票之間相對價值的一個非常重要的指標。這一比率的下一步走勢將達到與1980年類似的1:1,這意味著道指相對于黃金將下跌94%,這是一個非常現實的目標。

因此,格魯耶爾提醒稱:“股市的長期牛市很可能在2021年結束。這個轉折隨時都可能發生。就像2000年一樣,這一切都將很快發生,而這一次將是一個長期惡性熊市的開始。黃金、白銀和鉑金等實物資產將成為投資者的人壽保險。一直持有股票和債券會徹底毀掉你的財富和健康。”(編輯:臻臻)

免責聲明:自媒體綜合提供的內容均源自自媒體,版權歸原作者所有,轉載請聯系原作者并獲許可。文章觀點僅代表作者本人,不代表新浪立場。若內容涉及投資建議,僅供參考勿作為投資依據。投資有風險,入市需謹慎。

責任編輯:郭明煜

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)