炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會!

來源:讀數一幟

伴隨今年上半年全面注冊制落地,“有進有出”“優勝劣汰”的市場化新生態正在加速構建

2023年上半年已收官,又有一批上市公司退出A股市場,其中不乏一些此前知名的公司。

《財經》記者根據Wind(萬得)數據統計,今年上半年完成退市的上市公司有17家,包括昔日的A股“4S店之王”*ST龐大(601258.SH)、銷售額曾超千億元的房企*ST藍光(600466.SH)等。2022年上半年則有39家上市公司的退市,創下A股退市數量新高。

盡管在退市數量上不及2022年上半年,但2023年實施全面注冊制后,A股市場的退市又較以往有了更多新特點。不僅退市的衡量標準增加,面值退市的上市公司也較以往大大增加,同時與上市公司相關的其他證券品種也難以幸免。

6月9日,深交所與全國中小企業股份轉讓系統(下稱“三板市場”)相繼發布了《關于可轉換公司債券退市整理期間交易安排的通知》《退市公司可轉換公司債券管理規定》兩個文件。根據文件,含有可轉債的上市公司退市,其可轉債也一同退市并劃入三板市場交易。同時,即將退市的可轉債也設有退市整理期。

可轉債退市新規發布后,藍盾轉債(123015.SZ)與搜特轉債(128100.SZ)已經發布了可轉債品種即將進入退市整理期或終止上市的公告。

據了解,目前上交所尚未發布相應的通知。截至發稿,并沒有在上交所發行的可轉債涉及退市。

一位接近監管部門的人士對《財經》記者表示:“上交所的可轉債退市新規正在緊鑼密鼓地修訂過程中。”

隨著退市逐漸常態化,不少金融信息服務商也針對退市提供了風險預警。《財經》記者根據Wind數據統計,目前徘徊在退市邊緣的上市公司超過百家,其中有些上市公司更是一連觸發了多條退市標準。

其中,涉及財務類退市風險的公司有98家:扣非后凈利潤、營業收入均低于1億元的上市公司有31家;最近一個會計年度經審計的凈資產為負值的上市公司有39家;最近一個會計年度被出具無法表示意見或否定意見的上市公司有28家。涉及規范類退市風險的上市公司則有60家,這些公司大多數收到了證監會出具的警示函或行政處罰。

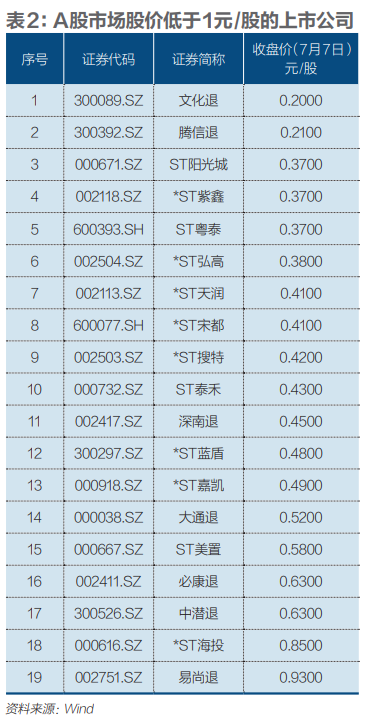

此外,另有19家上市公司最新收盤價低于1元面值,可能觸及交易類退市標準中的面值退市,還有1家公司涉及“連續20個交易日市值低于3億元”,該公司為旭杰科技(836149.BJ)。

面值退市的公司在今年的退市公司中占比大幅提升,一些僅觸及面值退市的上市公司開始了花樣自救。金科股份(000656.SZ)便是其中的“佼佼者”。該公司高管通過增持進行自救,成本在0.97元/股-0.99元/股之間。同時,該公司接連宣布資產注入與簽訂戰投協議,股價已經站上1.5元/股,此前“抄底”的高管浮盈逾50%。

盡管一些瀕臨退市的公司在展開花樣自救,但伴隨今年上半年全面注冊制落地,“有進有出”“優勝劣汰”的市場化新生態正在加速構建。

上海季勝投資管理有限公司董事總經理金洋對《財經》記者表示,“退市是正常的市場機制,反映市場效率提高。”

上半年17家公司退市

6月30日上交所對*ST龐大(原“龐大集團”)股票予以摘牌,公司股票終止上市。這家昔日被稱為“4S店之王”的上市公司,其長達12年的A股之路,最終還是走到了盡頭。

該公司退市的原因是“連續20個交易日的每日股票收盤價均低于1元”,屬于交易類退市情形。

此外,這家以汽車經銷為主營業務的上市公司,2022年年報被會計師事務所出具“無法表示意見”的審計報告,觸發了財務類的退市標準。

*ST龐大的衰落令人扼腕。該公司2017年曾經實現新車銷售48.17萬輛,營業收入高達704.85億元的數據巔峰。其因此也在“2018中國企業500強榜單”中位列第240位,同時連續14年躋身中國企業500強榜單。

2018年,該公司公告收到證監會《行政處罰決定書》。其具體的違規事項為:一是公司原實控人龐慶華、公司未如實披露權益變動情況;二是未按規定披露其及子公司與冀東物貿、中冀貿易的關聯交易;三是未披露自身涉嫌犯罪被司法機關調查。此后,龐大集團的聲譽與社會信任感急轉直下,融資渠道也日漸收窄,最終在五年后退市。

昔日的明星公司被強制退市并非個例。今年有不少知名的上市公司退市,如在今年6月初退市的*ST藍光,曾被視為四川“房企一哥”,其2019年銷售金額突破千億元大關,在川系房企中位列前茅。其退市原因與*ST龐大類似,均為“股票連續20個交易日的每日收盤價均低于1元”。

此外,當年一度被稱為“中國版優衣庫”的*ST搜特(維權)(002503.SZ)已經被深交所裁定為終止上市,一同被要求退市的還有該公司的可轉債品種。*ST搜特全名搜于特,曾經依靠押中韓風服飾,旗下品牌“潮流前線”一度占領二、三線城市商圈的主要位置。2010年該公司IPO(首次公開募股)時發行價為75元/股,歷史上最高沖至106.49元/股,退市停牌前股價只剩0.42元/股。

根據Wind數據,2023年上半年完成退市的上市公司共計17家。這些上市公司中有6家因面值不達標退市,同期,因觸發面值規定而退市的新股也創下了歷史新高。

按照2023年2月修訂的滬深交易所上市規則,上市公司終止上市(也即退市)主要分為兩類:強制終止上市(下稱“強制退市”)和主動終止上市(下稱“主動退市”)。

強制退市又分為交易類強制退市、財務類強制退市、規范類強制退市和重大違法類強制退市等四類情形。

交易類退市標準包括:“連續20個交易日每日收盤價低于1元(股票面值)”“連續120個交易日累計股票成交量低于500萬股”“股東數量連續20個交易日每日均低于2000人”“連續20個交易日在交易所的每日股票收盤總市值均低于3億元”等條件。

今年進入退市整理期的上市公司股價大幅下跌,亦讓投資者頗為關注。

比如退市輔仁在退市整理期首日下跌32.14%,股價僅剩0.57元/股;退市未來下跌80.54%,收盤價報0.65元/股;退市運盛下跌89.18%,收盤價報0.45元/股;退市中昌下跌37.78%,收盤價報0.28元/股。

可轉債退市新規落地

深交所近期發布的文件明確,正股進入退市整理期交易的,可轉債同步進入退市整理期交易。

目前,藍盾轉債已進入退市倒計時,其將成為首只進入退市整理期的轉債。

*ST藍盾(300297.SZ)近日公告,公司已收到深交所下發的關于公司股票及可轉換公司債券終止上市的決定。公司股票及可轉債進入退市整理期的起始日為2023年7月10日,退市整理期為十五個交易日,預計最后交易日期為2023年7月28日。

無獨有偶。5月29日晚間,*ST搜特公告,深交所擬決定終止公司股票及可轉債上市交易。*ST搜特股票及衍生品種可轉換公司債券搜特轉債已于2023年5月23日起停牌。其停牌前最后一個交易日的報價分別為0.42元/股和18元/張,搜特轉債相比可轉債面值,已經打了兩折。

按照進入退市整理期個股的首日表現來看,預計退市的轉債也有可能出現較大的跌幅。藍盾轉債與搜特轉債將是可轉債市場首批退市的轉債品種。深交所與三板市場也出臺了對應的可轉債退市新規,解決了可轉債在退市整理期和退市后的交易場所、規則等銜接問題。

新規顯示,可轉債的退市整理期交易期限為十五個交易日,退市整理期間,可轉債證券簡稱后冠以“退”標識。可轉債進入退市整理期首日不實行價格漲跌幅限制,次日起漲跌幅限制比例為20%。

退市整理期間,可轉債進入退市整理期首日,開盤集合匹配期間的有效申報價格范圍為即時行情顯示的前收盤價的900%以內,連續匹配、盤中臨時停牌、收盤集合匹配期間的有效申報價格范圍為匹配成交最近成交價的上下10%,收盤集合匹配在有效申報價格范圍內進行撮合。

三板市場的通知則規定了可轉債退市后在三板的交易細則。退市可轉債將和正股一起進入老三板(證券代碼“400”開頭)交易,退市的可轉債適用的相關交易細則框架與存續在滬深市場的可轉債大致相同,但也有不一致的地方。

首先就是投資者準入門檻將變高。退入三板市場的可轉債投資者門檻將提升至與北交所股票、科創板一致。即擁有兩年股票交易經驗,同時名下證券賬戶在權限開通前20個交易日日均資產達到50萬元。假如投資者在退市整理期并未賣出該可轉債,也不符合投資者適當性要求,那么在三板市場,投資者只能賣出該可轉債。

其次,交易者范疇縮小,公募基金、QFII、RQFII等機構投資者不能買賣退市的可轉債。

在轉讓規模方面,退入三板的可轉債轉讓申報數量應為10張或其整數倍,且單筆轉讓數量不低于1000張或者轉讓金額不低于10萬元。賣出時余額不足1000張且轉讓金額低于10萬元的,應當一次性申報賣出。

可轉債在三板市場交易時依然可以實現“T+0”,但交易的撮合方式從競價交易變成了協議轉讓交易。基于上述規定,退入三板市場的可轉債交投活躍度將大大下降。

可轉債的退市新規將倒逼市場生態的凈化。據了解,目前的可轉債市場投資者越來越關注發行人的信用資質。

近兩年,市場上出現了不少利用可轉債“T+0”制度套利的短線投資者。該類投資者的收益率曾一度高居各類投資實盤比賽榜單的前列,可轉債的“股債聯動”模式也成為了市場上資金利用效率最高的投資模式,曾有投資者通過可轉債獲得一年超10倍的投資收益。

但隨著可轉債交易新規以及退市可轉債的出現,這類短線暴利投機模式逐步淡出了市場。通過控制可轉債或正股進行套利的資金大大減少,市場投資者也開始關注可轉債本身正股的信用資質。一旦正股信用資質遭質疑,相應的可轉債將面臨更為嚴重的下跌。

6月12日,美錦能源(000723.SZ)2022年年報遭深交所問詢。翌日正股下跌7.53%,可轉債卻下跌了13.24%。可見正股的信用資質存疑時,可轉債的下跌可能要大于正股,以往不顧基本面熱炒的狀況,無論是正股層面還是可轉債層面都得到了大大改善。

國融證券對此表示,以后投資可轉債時投資者需關注ST板塊的股票,評級下調的股票,以及具有負面新聞的股票,包括收到年報問詢函、被出具保留意見審計報告、被出具帶強調事項段的無保留意見審計報告、連續三年出現虧損以及收到證監會立案告知書等。

上交所目前尚未發布可轉債退市的通知文件,據《財經》記者了解,這是因為截至發稿,在上交所發行的可轉債并未涉及退市,與此同時,上交所正在緊鑼密鼓地修訂相關規則。

上百家公司面臨退市

在退市標準擴展后,部分在此前不涉及退市的上市公司未來也將進入退市的范圍。針對2023年2月最新的規定,市場上主流金融數據分析服務商都更新了退市風險的數據。據《財經》記者不完全統計,踩中各類退市紅線的上市公司有上百家。這些公司中有些是踩中一條紅線,有些是踩中數條紅線。

這里面觸及交易類退市標準的公司數量,相較之前有所減少,目前19家上市公司面值低于1元,而且這些公司中有不少是因為觸及其他退市標準而遭市場資金拋棄。另外,“連續20個交易日在交易所的每日股票收盤總市值均低于3億元”的上市公司僅有旭杰科技一家。

觸及其他退市標準的上市公司危險也并未解除。

根據Wind數據,截至發稿,觸及財務類退市標準的公司有近百家,其中,“2023年扣非后凈利潤、營業收入及去年該組合指標均低于一億元”的有31家上市公司;觸及“最近一個會計年度審計凈資產為負值”的有39家上市公司;觸及“最近一個會計年度被出具無法表示意見或否定意見”的有27家上市公司。

此外,觸及規范類退市風險——“近一年信息披露、運作存在重大缺陷”的有 60家上市公司。

在已經被ST(特殊處理)的上市公司中,處于“可能暫停上市”狀態的上市公司則有53家,這些公司被納入退市名單的理由都是“連續兩年虧損且最新一期續虧”,這些公司同時也觸及一項或多項退市標準,可以說是防范后續進入退市流程的重點公司。

由于退市標準范圍擴大,有僅觸及交易類退市的上市公司開始了“自救”行動。不斷對外宣布資產注入與戰略投資的金科股份,其股價一度跌破1元面值,最低報0.77元/股。

金科股份先是宣布高管增持。根據公開信息,高管增持的成本在0.97元/股-

0.99元/股附近。隨后,金科股份公布了發行股份購買資產暨關聯交易的預案,并立即停牌。該公司擬通過發行股份的方式購買大股東旗下科易小貸持有的重慶恒昇大業建筑科技集團有限公司20%股權。

復牌后的金科股份股價大漲,但該公司的自救行動并未終止。6月30日,金科股份公告表示,中國長城資產管理股份有限公司的全資子公司長城國富置業有限公司(下稱“長城國富”)與該公司簽訂了《戰略投資框架協議》。

公告顯示,長城國富有意向獨立或與其他合作方組成投資聯合體作為重整投資人參與金科股份的預重整程序。如金科股份進入預重整或重整程序,在公開招募戰略投資人階段,長城國富及/或其指定關聯主體有意向作為戰略投資人報名參與競爭遴選。

值得注意的是,此時金科股份的股價已經來到了1.50元/股附近,前期宣布增持的高管賬面浮盈已逾50%左右,該公司也成功遠離了跌破1元面值瀕臨退市的窘境。

但其他觸及更多退市標準的上市公司命運就不如金科股份這般“峰回路轉”。從納入退市整理期的上市公司,以及已經完成退市程序的上市公司來看,股價鮮有大于1元面值者,不少上市公司還在進入退市整理之后錄得超過50%的下跌幅度。

金洋認為,業績差的瀕臨退市公司“如果能資產重組還有看頭,只是重組的難度比從前大”。

“我們不會刻意參與退市股或三板市場的交易,”金洋稱,“如果拿著的股票退市了,也只能等著三板重新上。”

責任編輯:楊紅卜

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)