安踏,一漲遮百丑:營收利潤雙新高,大股東套現百億港幣,信披質量不佳,債務融資存疑點

市值風云

作者 | 紫楓

流程編輯 | 小白

“

既然控股股東已經宣告“高位套現”116億了,那么這場以“國潮”為名的炒作盛宴,還能狂歡多久呢?

”

李寧著力提升自身的品牌力和產品力,借助國潮興起的機會從虧損泥潭中爬出來,業績重拾增長,股價也增長了數倍。

那么,安踏體育(02020.HK)的表現又如何呢?

從營收規模看,安踏體育已經成為世界第三、國內第一的體育鞋服行業龍頭,遠超曾經的對手李寧,僅次于耐克和阿迪達斯。

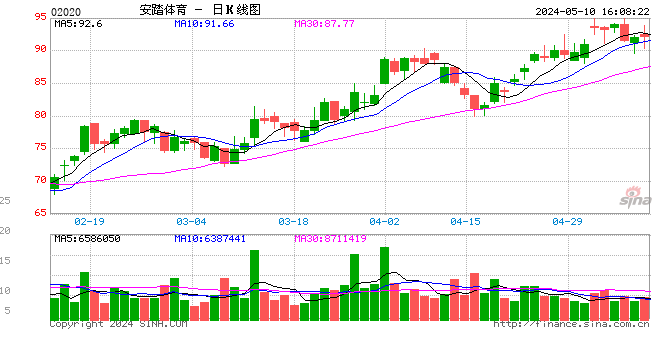

股價表現更是驚艷:從2019年初至今年的7月4日收盤,股價累計漲幅達3.79倍,總市值高達4755億港元。

(注:安踏體育周K線圖)

然而,股價大漲不能掩蓋安踏體育存在的問題——在研究其年報時,風云君確確實實遭遇了不小的挑戰。

果然老司機也有翻車的時候……

老司機哦不對,風云君的困擾主要體現在:相比李寧,安踏體育在2018年及以前的年報沒有披露許多重要的經營和財務數據,雖然自2019年起信披質量有所提升,但已影響了經營數據的延續性。

這讓倚重公開數據進行公司研究的風云君來說,安踏體育像一家藏在迷霧里的公司。

一、董事會和管理層非常穩定

與李寧多次發生高層人事“地震”、頻繁更換管理層團隊不同,安踏體育的董事會和管理層團隊非常穩定。

先看股東結構。

根據公開資料顯示,丁氏家族,包括董事長丁世忠、丁世家(丁世忠哥哥)、王文默(丁世忠表兄)、丁雅麗(丁世忠妹妹)和吳永華以家族信托的形式,通過受托人匯豐信托控制Shine Well和Talent Trend兩家機構,而這兩家機構全資持有安踏國際,而后者全資持有安達控股和安達投資。

因此,安踏體育的58.17%股權由丁氏家族間接持有,擁有絕對控股權,“公眾及其他”持有剩余的41.83%股權。

(來源:興證國際證券)

而自2007年上市至今,丁世忠、丁世家、賴世賢(丁雅麗丈夫,首席財務官)、王文默、吳永華和鄭捷(2009年加入)一直在安踏體育擔任董事,架構非常穩定。

(從左到右依次為賴世賢、鄭捷、丁世忠、吳永華)

而且,與李寧堅持由職業經理人擔任行政總裁不同,董事長丁世忠堅持擔任首席執行官,管理自己的商業帝國,再聘請職業經理人負責品牌運營、設計和研發等業務。

二、營收高速增長,但距離TOP2仍較遠

安踏體育的營收從2004年的3.11億增長至2020年的355.12億,復合增速高達34.46%,表現相當優秀。

在“庫存危機”中,安踏體育的營收僅在2012-2013年出現下滑,2014年就突破前高繼續增長。而李寧直至2018年才完成突破。

(數據來源:Choice)

安踏體育的營收僅次于耐克和阿迪達斯,后兩者2020財年的營收高達445.38億和244.06億美元,折合人民幣約達2872億和1575.3億。

安踏與“雙雄”的差距仍非常明顯。

即使在中國,安踏體育與耐克大中華區仍有一定差距:后者在2020財年的營收達82.9億美元(約553億人民幣),同比增長24%。

不過,從營收增速看,2011-2020年,安踏體育的復合增速為16.61%,相對最快,同期耐克和阿迪達斯的增速僅為7.05%和3.97%。

(數據來源:Choice,Wind)

同期歸母凈利潤從-810.3萬增長至51.62億,2005-2020年的復合增速達36.6%,表現堪稱卓越。

受國潮興起和“新疆棉”等事件影響,安踏體育預計2021年H1歸母凈利潤不低于34.86億,同比增長不少于110%。

三、安踏體育的三大品牌群

安踏體育正在走李寧之前嘗試但不成功的路,即多品牌運營。

李寧曾經運營紅雙喜、樂途、凱勝、艾高和新動等國內外體育品牌,但自2012年起因效果不佳,停止了部分品牌的運營,重新聚焦“李寧”品牌。

而安踏體育拿到國外品牌的大中華區運營權,隨后在國內市場孵化壯大,實現多品牌矩陣,最成功的例子莫過于FILA中國(以下簡稱“FILA”)。

鑒于FILA的成功經驗,自2015年起,安踏體育制定的戰略是“單聚焦、多品牌、全渠道”。

“單聚焦”是指聚焦體育用品市場,緊貼市場潮流趨勢。

“多品牌”是指運營多個定位不同的品牌,去搶占各細分市場的份額。

目前,安踏體育旗下分為三大品牌群,分別為專業運動品牌、戶外運動品牌和時尚運動品牌。

下圖為安踏體育的主要品牌矩陣:

(一)安踏營收正被李寧追趕

專業運動品牌群主要是指安踏、安踏兒童和SPRANDI品牌,由于安踏體育未公布SPRANDI的相關數據,這里主要討論安踏。

安踏是公司安身立命的根本,定位為大眾專業體育品牌,聚焦跑步、綜合訓練和籃球等體育領域,注重性價比。

該品牌群由公司元老吳永華管理,根據公開資料顯示,他在2003年加入安踏體育,一直負責安踏的營銷。

值得注意的是,由于安踏體育在2019年以前未公布安踏和FILA等品牌的營收數據,因此后續安踏和FILA的營收、毛利率等數據分析均從2018年起。

2018-2020年,安踏的營收分別為143.27億、174.5億和157.5億,2020年受疫情影響同比下滑9.7%。

而且,同期營收占比從59.45%逐年下滑至44.35%。

相比之下,李寧的營收規模正在迎頭趕上,2020年達144.57億,非常接近安踏的157.5億。

在產品上,年報著重提到了跑鞋和籃球鞋。

跑鞋方面,安踏主推氫跑鞋、C37和一些聯名款,熱銷跑鞋的價格區間基本在300-500元之間。

(來源:京東)

籃球鞋方面,安踏簽約NBA球員克萊·湯普森和戈登·海沃德等人,分別推出KT系列和GH系列籃球鞋,定價在600-1000元之間。

(左為KT6-高山流水,右為GH2藍粉色-----)

此外,安踏的代言人有武大靖、張繼科和谷愛凌等運動員,并長期贊助20多支中國體育代表隊,為東京奧運會設計了冠軍龍服。

(二)FILA成第一大收入來源

時尚運動品牌群就是FILA及其孵化的FILA FUSION和FILA KIDS。

公開資料顯示,FILA在1911年誕生于意大利,走時尚運動風格。

2007年,百麗國際以4800萬美元購入FILA大中華區所有權。第二年,FILA中國約有50家門店,虧損近4000萬港元。

2009年,安踏體育以不超過4.6億人民幣向百麗國際收購 FILA 中國的商標使用權和專營權,由姚偉雄出任FILA大中華區和時尚運動品牌群的CEO。

姚偉雄是職業經理人,曾先后在賽諾菲、法國歐萊雅、法國鱷魚服飾任職。

安踏體育對FILA的運營相當成功:2018-2020年的營收分別為84.92億、147.7億和174.5億,同比增長73.9%和18.1%。

此消彼長,FILA的營收在2020年反超安踏,成為安踏體育第一大收入來源,收入占比上升至49.14%。

但之前的營收數據缺失,無法獲知FILA營收的年均增速和增長趨勢。

與安踏、李寧等體育品牌贊助體育賽事和代表隊的營銷手段不同,FILA完全是時尚圈的玩法。

例如,參與眾多時尚營銷活動、與知名設計師合作推出聯名款、與KOL合作營銷等,從而塑造高端時尚運動品牌的形象。

走高端路線,價格自然比其他品牌高,一雙時尚女鞋的價格接近700元,襯衫和長褲的價格也在400元以上。

(來源:京東)

(三)戶外品牌的營收占比低,但發展迅速

戶外運動品牌群主要指DESCENTE(迪桑特)和KOLON SPORT(可隆)。

迪桑特創立于1935年,主要產品是滑雪裝備,是瑞士、西班牙、加拿大等國家滑雪隊的官方贊助商,目前產品已拓展至跑步、女子健身等。

2016年底,安踏體育設立迪桑特中國,目前持股54%。

截止2020年末,迪桑特在中國的線下門店有175家,安踏體育預計2021年末將擴張至約210家。

打著高端戶外品牌的旗號,迪桑特的價格明顯較高。一套衣服鞋子,再配一個雙肩包,價格直逼4000元,完全不是風云君這等代客泊車的小屁民消費得起的品牌。

(來源:京東)

可隆創立于1973年,定位為專業登山服飾品牌,產品多為功能性較強的戶外襯衫和防風夾克。

2017年,安踏體育獲得可隆的中國經營權,截止2020年末,可隆在中國的線下門店有157家,預計2021年末將增加至約160家。

可隆的價格基本與迪桑特接近,夾克的價格基本超1500元。

(來源:京東)

戶外運動品牌群CEO由董事鄭捷擔任,其同時負責集團企業戰略、國際事務及營銷事務。

根據公開資料顯示,鄭捷于2008年加入安踏,此前曾在寶潔、阿迪達斯等擔任要職,最高職務是阿迪達斯的中國區總經理。

公司把除了安踏和FILA以外所有品牌的營收一起統計和披露。

2018-2020年,其余品牌的營收分別為12.82億、17.08億和23.13億,同比增長33.3%和35.4%,增速較快,主要由迪桑特和可隆兩個品牌推動。

不過,對公司整體營收的占比仍較低,2020年僅為6.6%。

簡單介紹完三大品牌群的情況,我們接下來聊聊安踏的渠道。

四、眼饞FILA的高坪效,安踏開始DTC轉型

安踏體育在渠道發展情況的披露上同樣存在嚴重的數據缺失。

(一)安踏體育的電商營收占比低于李寧

安踏體育的戰略包含“全渠道”,但在2018年以前沒有公布經銷商、直營店和電商等相關數據,我們無法得知安踏和FILA各渠道的營收占比、營收增長趨勢表現等。

2020年年報有所改善,在不起眼的注釋中“偷偷”披露了公司營收的電商占比為26%,去年為18%,是貢獻營收的重要渠道。

照此計算,2019-2020年,安踏的電商收入分別約為61.07億和92.33億,同比大幅增長53%。

而同期李寧的電商營收占比為22.5%和28%,安踏的占比相對較低。

按理說,參照李寧電商營收的優秀表現,安踏體育的電商表現大概率不會差,為什么選擇不披露呢?

(二)安踏的DTC改革

安踏及安踏兒童的門店數從2011年的8665家下滑至2015年的8489家,隨后重拾增長至2019年的1.05萬家,大部分年份維持個位數增長。

2020年受疫情影響,部分低效門店關閉,門店數減少至9922家,同比減少5.65%。

安踏門店的坪效分別約為142.5萬、165.9萬和158.7萬元,呈先升后降的趨勢。

(注:由于營收包含了線上收入,因此實際坪效會更小)

安踏此前以經銷模式為主,最近開始向DTC模式轉型,逐步擴大直營店的比例。

2020年,安踏在長春、長沙、昆明等地區的3500多家門店開展混合營運模式,其中60%改造為直營店,40%由經銷商按照新營運標準執行。

直營模式有利于安踏掌握門店的實時運營數據,提高對市場趨勢和消費者偏好變化的反應速度,并把握渠道庫存狀況,提高產品周轉效率。

另外,DTC模式對收入的影響如下:

1、由于無須讓利給經銷商,毛利率明顯提升,但需承擔門店運營成本;

2、DTC模式轉型中經銷商退貨金額約18億,2020年計提存貨減值損失1.72億,占存貨均值的比例為3.48%,相比2019年上升了2.55個百分點;

(三)FILA驚人的坪效

FILA的店鋪主要集中在一二線城市,以商場和百貨大樓為主。

門店數從2011年的220家逐年上升至2020年的2006家,復合增速高達27.84%。

其中2018年的增速高達52.12%,隨后逐年回落,2020年僅為2.82%,創歷史新低,大概率受疫情影響。

FILA用如此少的門店創造出超百億的收入,其坪效表現自然相當驚人。

2018-2020年,FILA門店坪效分別為514萬、757.1萬和869.9萬,呈持續上升態勢。

(注:由于營收包含了線上收入,因此實際坪效會更小)

雖然安踏體育的年報沒有具體提到FILA的經營模式,不過結合公開資料分析,坪效高的一個重要原因是FILA是以直營模式為主,甚至是全直營模式。

直營模式下,門店進貨成本相對經銷模式更低,毛利空間自然更高。

但也需要背負較為沉重的租金和人員成本等門店運營成本。

五、盈利能力提高,但仍不及耐克的暴利

安踏體育的毛利率從2012年的37.95%逐年上升至2020年的58.15%,是可比公司中最高,且上升速度相當快。

50%似乎是這些公司毛利率的一道大檻,阿迪達斯曾多次攀上50%,但2020年出現回調,而李寧同期已達49%,離50%僅一步之遙。

(數據來源:Choice,Wind)

為什么安踏體育毛利率的增長速度如此快?

和FILA營收的快速增長有很大關系。

與營收類似,FILA和安踏的毛利率僅披露了最近三年。

安踏的毛利率維持在40%以上,與其他以經銷模式為主的品牌較為接近。

而FILA的毛利率高達約70%,遠高于所有體育鞋服品牌。

這印證了FILA實行以直營模式為主的結論,否則如此高的毛利率幾乎是不可能的。

安踏體育的營業利潤率長期在20%以上,并且呈緩慢上升趨勢,2020年達到25.77%,增長速度明顯不如毛利率。

(數據來源:Choice,Wind)

耐克近年來營業利潤率僅在10%上下徘徊,但大中華區的表現相當亮眼,經營利潤率常年在35%以上,比安踏體育還高出10個百分點,是耐克盈利能力最強的地區。

耐克近年來在中國賺得盆滿缽滿,難怪耐克CEO在“新疆棉”事件后說出“耐克屬于中國,服務中國”的奇葩言論。

而安踏體育的凈利率呈緩慢下滑趨勢,2020年跌至15.68%,仍長期高于可比公司。

2020年,李寧和耐克的凈利率創下近年新高,分別為11.75%和12.86%,而阿迪達斯長期不及10%。

(數據來源:Choice,Wind)

為什么安踏的毛利率增長快速,但經營利潤率和凈利率反而增長緩慢甚至下跌?

原因是來自直營模式的收入不斷增長下,毛利空間和承擔店面運營成本的銷售費用均出現大幅提高。

安踏體育的銷售及分銷成本從2012年的10.38億一路飆升至2020年的107.67億,復合增速達34%,高于同期營收增速,占比上升至30.61%。

阿迪達斯仍以經銷模式為主,僅披露最近3年數據,2020年為25.01%。

而李寧隨著收入回升,其比例逐漸下滑至30.61%,與安踏體育接近。

限于安踏體育的經營數據缺失,對其商業模式以及對應的盈利能力的研究帶有一定程度上的揣測。希望安踏體育的年報日后能披露更多更完整的經營數據,方便普通投資者及分析師更深入地了解公司。

六、運營效率下滑

截止2020年末,安踏的總資產達518.67億。

主要的資產科目如下表所示:

截止2020年末,安踏的貨幣資金多達203.46億,非常充足,相比2019年大增超6成,資產占比多達39.23%。

主要原因是當期發行了可換換債券和中期票據,合計獲得86.76億現金,后面還會提到。

另外,應收賬款及票據為37.31億,占比僅為7.19%。

安踏體育給予經銷商的信貸期是30至90日,然而安踏體育僅列出一年內及超過一年賬款的賬齡分布。

相比之下,李寧會披露信貸期內和逾期賬齡分布,信披質量更好。

此外,前文提及,2020年安踏體育的存貨規模達54.86億,其中超9成為制成品。

安踏體育的存貨周轉速度明顯減慢,周轉天數從2013年的59天上升至2020年的122天,多于耐克,僅略少于表現不佳的阿迪達斯。

2020年周轉天數的快速上升大概率與DTC改革產生的銷售退貨有關。

(數據來源:Choice,Wind)

安踏體育的現金循環周期從2013年的32天上升至2020年的95天,資金使用效率明顯下降,目前基本與耐克和阿迪達斯處于同一水平。

(數據來源:Choice,Wind)

七、安踏為何仍籌劃大手筆融資?

綜合來看,風云君認為安踏體育2020年的融資和分紅行為存在疑點。

安踏體育的資產負債率在2018年以前處于相對最低水平,自2018年起上升至2020年的50.21%,高于李寧。

(數據來源:Choice,Wind)

其中,有息負債率從2017年的0.8%快速上升至2020年的27.8%,似乎表明安踏體育比較缺錢,自身經營活動賺來的錢不太夠用。

具體來看,2019年和2020年的有息負債分別達92.03億和144.24億。

(注:包含短、長期借款)

2019年銀行貸款的飆升與安踏體育的一項大動作有關。

當時,安踏體育與多家投資機構組成財團,完成了中國服裝行業史上最大的一筆海外收購案,即收購芬蘭運動品牌Amer Sports。

安踏體育的注資額起初達117.07億元人民幣,隨后出售部分權益,持股下降至53.82%。

根據股東協議,該品牌的母公司Mascot JVCo為安踏體育的合營公司。

經過多輪交易,截止2019年末,該合營公司的賬面價值為105.51億。

截止2019年6月末,安踏體育的現金及等價物為83.37億,根本拿不出一百多億現金,因此找銀行借了77億,自己從褲袋里掏出近40億完成收購。

安踏體育這次一擲百億的豪爽態度似乎是非常看好戶外運動的未來,寧愿舉債度日也要把Amer Sports拿下。

然而,2020年的操作就有些可疑了。

截止2020年末,安踏體育的有息負債再度增長至144.24億,銀行貸款規模減少至48.01億,但分別發行了可換股債券和中期票據,募資合計達86.23億。

其中,可換股債券是零息債券,募資額達10億歐元(約為人民幣76.81億),2025年到期,其中29.4億人民幣已經用于償還購買Amer Sports的部分銀行貸款。

考慮到可換股債券募資額剛好等于其2019年的銀行借款,推測這筆可轉股債券實際上將大部分用于償還該筆借款,從而優化負債結構。

目前換股價為104.05元港幣,只要安踏體育的股價維持目前位置,投資者一般會選擇債轉股,公司無須償還本金。

但是,安踏體育還在2020年注冊了總額不超過80億人民幣的計息中期票據和總額不超過40億人民幣的計息超短期融資券,擬將用于償還貸款和補充營運資金。

目前,公司已經發行了約10億元的中期票據,票面利率為3.95%,將在3年后到期,已經全部用于補充營運資金。

發可換股債券的行為尚可理解,但多達120億元的票據和融資券注冊的舉動就有些可疑了。

常理而言,僅3.95%的資金成本其實非常低,和白送錢區別不大,足以讓眾多房地產企業羨慕得口水打濕腳后跟。

不過,風云君瞧了一眼安踏體育的現金及現金等價物,2020年末金額高達203.46億,相比2019年又增加了61.44%。

2020年安踏體育產生自由現金流將近70億,再創新高。即使不發債,應付現有負債規模綽綽有余。

況且,截止2019年和2020年末,公司超過三個月的銀行定期存款達41.83億和49.22億,表明賬上資金相當寬裕。

公司去年沒有任何大的收購動作,僅僅是在安踏內部施行DTC改革而已。

不管從哪個角度看,安踏體育在2020年資金非常充足,不需要進行大額融資。

因此,需要密切關注后續這110億元票據和融資券的發行節奏。

由于利息支出大幅增加,利息保障倍數從249.31倍大幅下滑至34.8倍,但是仍無償債壓力。

八、自由現金流創新高,分紅額不升反降

最近10年,安踏體育的經營性現金流凈額從14.48億上升至2020年的74.58億,累計達331.62億,自由現金流累計達295.01億,表現相當好。

自2014年起,安踏體育每年拿出超10億元現金用于分紅,2017年分紅額最高,達21.78億,2020年下降至15.63億,且無回購記錄。

2011-2020年,公司累計分紅額為146.04億,占同期自由現金流的49.5%,基本把一半現金分給股東。

然而,仔細看每年的數據可發現,安踏在2018年以前會把近7成的自由現金流用于分紅,而自2018年起自由現金流雖然屢創新高,分紅金額不升反降,把大部分自由現金流留存在公司賬上。

安踏體育為什么不考慮向耐克學習,把自由現金流全部用于分紅和回購上,提高對投資者的吸引力,反而仍在債券市場大手筆募資,補充看似非常充足的營運資金呢?

九、股價大漲后控股股東百億套現

正當安踏體育的股價達到歷史新高、投資者幻想安踏體育的美好未來時,丁氏家族露出“獠牙”,把百億港幣落袋為安。

2021年4月21日,安踏體育發布公告,控股股東安踏國際將把持有的8800萬股(占總股本的3.26%)賣給美林、JP摩根和摩根士丹利三大投行,每股作價131.48元港幣,套現金額高達115.7億元港幣。

減持完成后,安踏國際的持股比例下降至47.56%,丁氏家族仍持有58.17%股權。

既然控股股東已經宣告“高位套現”了,那么這場名為“國潮”的炒作盛宴,還能狂歡多久呢?

后記

近年來,隨著國潮興起,安踏和李寧高歌猛進,營收和凈利潤均創下歷史新高,盈利能力有所提高,股價表現也非常出色。

但是,安踏體育的信披質量相當差,以至于連風云君這樣的老司機也無法通過年報等公開資料,深入挖掘和解釋安踏的經營模式和相應的財務數據。

另外,安踏體育2020年的募資和分紅行為也存在疑點:在資金寬裕,自由現金流創新高的情況下,分紅金額連續下滑,仍打算向市場籌資。

責任編輯:陳悠然 SF104

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)