炒股就看金麒麟分析師研報,權威,專業(yè),及時,全面,助您挖掘潛力主題機會!

出品:上市公司研究院

作者:阿甘

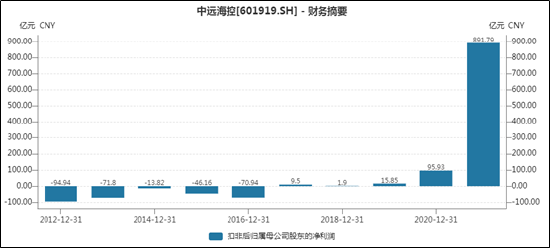

近日,中遠海控公布2021年年報,2021年營收為3336.9億元,同比增長94.8%;歸母凈利892.96億元,同比增長799.5%;扣非歸母凈利891.8億元,同比增長829.6%。

然而,中遠海控分紅方案與第四季度增收不增利的財報特征引發(fā)部分投資者較為不滿。

在某股吧社區(qū)有大V直接質疑公司管理層對四季度財報進行了利潤調(diào)節(jié)。對公司沉淀巨額的現(xiàn)金使用效率,甚至引發(fā)部分投資者對公司財務公司向集團進行利益輸送的質疑。甚至網(wǎng)友呼吁讓新上任董事長下課,并稱其沒有茅臺的命卻有茅臺的病。

來源:股吧平臺

來源:股吧平臺投資者如此不滿,究竟是某大V帶節(jié)奏,還是另有其他原因?作為普通投資者,我們又該如何能夠理性客觀去辨別投資中可能的噪音?基于以上疑問,我們需要搞清楚以下四方面疑問:

第一,投資者失落背后是什么?

第二,分紅多少才合理,與同行對比,公司分紅到底有沒有積極作為?

第三,財報有沒有調(diào)節(jié),管理層究竟有沒有動機?

第四,在資金安全與資金效率下,我們又該如何看待中遠海控的財務公司?

投資者失落背后是管理層有意壓低分紅?萬敏被網(wǎng)友呼吁下課

根據(jù)2021年董事會的通過的分紅預案顯示,公司計劃每股派發(fā)現(xiàn)金紅利0.87 元(含稅),公司派息率15%左右。按截至 2021 年末公司總股本 16014125710股計算,合計派發(fā)現(xiàn)金紅利139.32億元,為公司2021年度實現(xiàn)的歸屬于上市公司股東凈利潤的15.6%,為母公司報表 2021 年度可供分配利潤的 50.15%。

此次部分投資者主要質疑其低分紅,那中遠海控分紅是否低呢?

首先,從自身承諾看,公司2020年9月29日,公告了《未來三年(2020年-2022年)股東分紅回報規(guī)劃》,其主要內(nèi)容如下:

公司最近三年以現(xiàn)金方式累計分配的利潤原則上不少于最近三年實現(xiàn)的年均可分配利潤的百分之三十。公司采取現(xiàn)金方式分配股利的,應當按照下列規(guī)定進行:

第一檔,公司發(fā)展階段屬成熟期且無重大資金支出安排的,進行利潤分配時,現(xiàn)金分紅在本次利潤分配中所占比例最低應達到 80%;

第二檔,公司發(fā)展階段屬成熟期且有重大資金支出安排的,進行利潤分配時,現(xiàn)金分紅在本次利潤分配中所占比例最低應達到 40%;

第三檔,公司發(fā)展階段屬成長期且有重大資金支出安排的,進行利潤分配時,現(xiàn)金分紅在本次利潤分配中所占比例最低應達到 20%。

從中遠海控目前分紅預案看,目前屬于第二檔。按照分紅規(guī)則,這就是說公司將會重大資金支出安排。根據(jù)規(guī)則,公司未來十二個月內(nèi)擬對外投資、收購資產(chǎn)(含土地使用權)或者購買設備等的累計支出達到或者超過公司最近一期經(jīng)審計凈資產(chǎn)的 10%,則視為重大。2021年凈資產(chǎn)為1788.61億元,即中遠海控2022年資本性支出或超過178.86億元。

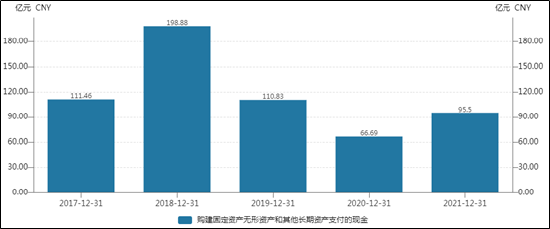

然而,我們對比中遠海控投資戰(zhàn)略規(guī)劃,其似乎與往年相差不大。近五年,其資本性支出平均在116億元水平上下,2021年為95億元。

來源:wind

來源:wind如果2022年,公司資本性支出延續(xù)歷史水平,那公司管理層或存在壓低分紅比例之嫌。但是,由于2022年實際資本性支出還未發(fā)生,管理層是否有意壓低分紅比例我們目前無法給出結論。

顯著低于同行分紅水平?

有投資者曾預期中遠海控將會全部利潤用來分紅,顯然預期已經(jīng)大大落空。值得一提的是,中遠海控控股的東方海外國際其分紅率顯著較高。

2021年東方海外國際實現(xiàn)營業(yè)收入168.32億美元,同比增長105.0%;歸母凈利潤71.28億美元,同比增長689.63%,凈利率由去年同期的11.0%增至42.3%。2021年全年股息率為27.6%,全年派息率70%,超出公司承諾的40%底線。值得一提的是,公司2019、2020和2021年中派息率分別為90%、100%和100%,具有歷史高分紅傳統(tǒng)。

需要指出的是,此前國資委曾要求央企董事長原則上參加業(yè)績說明會以及較多央企2020年報告期分紅比例大幅提升。這背后折射了國資委對于央企市場管理能力要求提升。由于央企所處傳統(tǒng)行業(yè)或周期性特征明顯行業(yè),相關標的難以獲得較高估值溢價,而提升央企估值有效手段就是提高分紅、加強回購等工具或手段。

一方面是,中遠海控子公司東方海外國際已經(jīng)有全部利潤分紅的操作;另一方面,國資委有市值管理能力等需求。當中遠海控2021年實現(xiàn)了正向利潤時,這一系列因素疊加中遠海控自身承諾,是不是讓部分投資者形成了可能全部利潤用來派息的預期呢?

我們再對比海外同行分紅派息情況看看。

全球排名第二的丹麥馬士基航運公司(A.P. Moller - Maersk),2021年全年營收為620億美元,同比增長55%, EBIT為196億美元;而中遠海控實現(xiàn)息稅前利潤(EBIT)1315億元(折合約203.8億美元),其中集裝箱航運業(yè)務息稅前利潤(EBIT)達到1277億元(折合約197.9億美元)。

我們可以看到,兩者盈利水平差不多,但是,中遠海控2021年分紅預案派息率約15%左右,而根據(jù)馬士基的股息政策,2021年起派息比例為基本利潤的30?50%。根據(jù)2021年財報,馬士基董事會提議2021財年派發(fā)每股2500 丹麥克朗的普通股息(2020年為每股330丹麥克朗股息),派息率約40%,2021年擬議股息總計將達470 億丹麥克朗(約71億美元)。

值得一提的是,一般來說派息率介乎于30%至50%之間,令股票持有者可即時分享企業(yè)盈利,同時亦可保留部分盈余。對于一些公用股,例如中電和港股,由于公司發(fā)展較為穩(wěn)定,故派息率會較其他股票為高,可達到60%至70%左右。

此外,馬士基巨額回購也與中遠海控形成鮮明對比。

2021年5月5日馬士基決定啟動高達320億丹麥克朗(約50億美元)的兩年內(nèi)股票回購計劃。股票回購計劃第一階段從2021年11月3日持續(xù)到2022年5月3日,最多收購股票總市值在80億丹麥克朗(約12.5億美元)以內(nèi)。2021年第三季度,董事會批準了2024和2025年額外的320億丹克朗(約50億美元)的股票回購計劃。2022-2025年流通股回購計劃總額將達到640億丹麥克朗(約100億美元),平均每年回購金額為160億丹麥克朗(約25億美元)。

值得一提的是,去年作為周期之王的中海遠控,股價經(jīng)歷了過山車行情。在股價低迷之際,有中小股東甚至向管理層提出回購倡議。而對于回購回應,公司相關負責人對媒體則表示,“提出這樣的要求,這是股東合法權益,但目前公司未有相關計劃。”需要強調(diào)的是,去年年四季度,公司存在大股東增持和高管減持并存情況。

來源:wind

來源:wind百億利潤消失之謎?

而2021年第四季度,中遠海控營收為1022.2億元,同比增長90.9%,環(huán)比增長10.85%;而歸母凈利217.1億元,同比增長257.8%、環(huán)比竟然大幅下滑28.8%;扣非歸母凈利217.6億元,同比增長262%、環(huán)比大幅下滑28.4%。

中遠海控第四度營收較第三季度增加100億元,但是利潤總額卻比第四度少103億元。這種增收不增利現(xiàn)象,一度被部分投資者質疑存在利潤調(diào)節(jié)嫌疑。

新浪財經(jīng)鷹眼預警系統(tǒng)顯示,中遠海控的收入成本增速似乎變動存在較大差異。報告期內(nèi),營業(yè)收入同比變動94.85%,營業(yè)成本同比變動31.05%,收入與成本變動差異較大。

來源:新浪財經(jīng)APP-個股-財務-鷹眼預警

來源:新浪財經(jīng)APP-個股-財務-鷹眼預警中遠海控收入成本差異原因,一方面是,由于新冠疫情等因素影響,全球供應鏈緊張,運費大幅上升使得其收入2021年大幅上漲;另一方面,由于中遠海控主要為集裝箱業(yè)務成本,成本相對剛性。

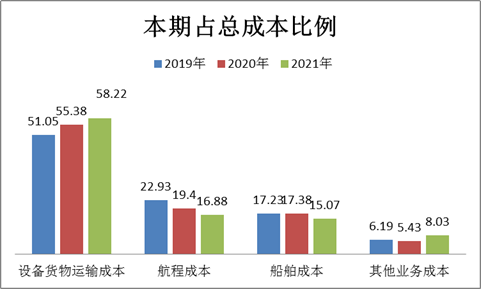

然而,我們在拆分公司主要成本結構發(fā)現(xiàn),公司2021年可變成本變動較為明顯。中遠海控集裝箱航運業(yè)務的成本占比在98%左右,其主要為設備及貨物運輸成本、航程成本、 船舶成本及其他成本構成。

設備及貨物運輸成本占比最大,既包括集裝箱的折舊與租金、集裝箱維修費等相對固定的成本,也包括集裝箱在港口碼頭的堆存費、裝卸費等變動成本;其次為航程成本,主要為燃油費用,與船舶相關的碼頭和運河費等;再次為船舶成本,主要為船舶的折舊與租賃費用;最后為其他成本,還包括集裝箱陸上物流成本、信息化和網(wǎng)點投入、管理人員費用等,不同集運企業(yè)統(tǒng)計口徑有所差異。

從近三年成本明細結構占總成本之比發(fā)現(xiàn),航程成本與船舶成本占總成本之比呈現(xiàn)下降趨勢,而設備及貨物運輸成本、其他成本呈現(xiàn)上升趨勢,具體如下表:

來源:新浪財經(jīng)公告整理

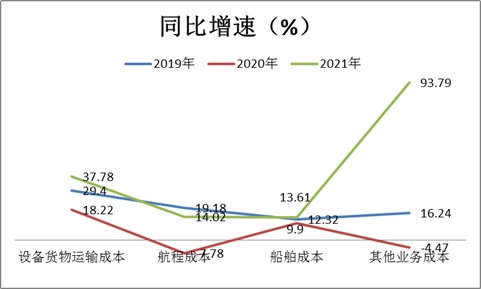

來源:新浪財經(jīng)公告整理同時從增速看,我們發(fā)現(xiàn),中遠海控的其他成本2021年顯著大于以前年份,其增速超過93%;設備貨物運輸成本增速也顯著高于其他年份,2019年至2021年,對應增速分別為29.4%、18.22%、37.78%。

來源:新浪財經(jīng)公告整理

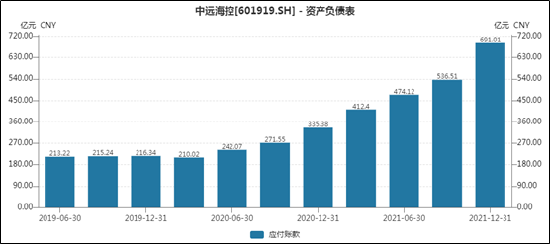

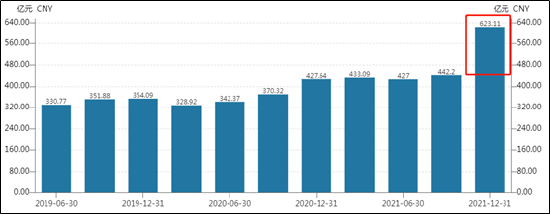

來源:新浪財經(jīng)公告整理截至2021 年末,公司應付賬款余額 691.01 億元,比上年末增加 355.62 億元,增幅106.04%。我們發(fā)現(xiàn),公司第四季度應付賬款與營業(yè)成本呈現(xiàn)同步遞增情況。公司第四度的應付賬款增長也尤為突出,較三季報增長154億元。與此同時,四季度營業(yè)成本較三季度增加超過180億元。

來源:wind

來源:wind 來源:wind

來源:wind對于應付賬款的巨額增加,公司稱:“報告期內(nèi)受到港口擁堵、集裝箱短缺、 內(nèi)陸運輸遲滯、 供應鏈紊亂等多重因素影響, 船舶和艙位租金、集裝箱租賃費率、碼頭裝卸費率、集裝箱內(nèi)陸運輸和堆存費率、燃油價格等均大幅攀升。為全力保障客戶供應鏈的穩(wěn)定,本集團積極采取措施,加大資源投入,在業(yè)務規(guī)模持續(xù)增長、相關商品和服務采購價格明顯上升的情況下,應付賬款余額也相應增長。此外, 受新冠疫情反復的影響,貨運發(fā)票等單據(jù)流轉變慢,應付款項支付周期延長。”

那公司報表四季度到底有沒有隱藏利潤?或者公司相關費用有沒有高估呢?我們分兩個技術操作層面與管理層動機兩個維度去看。

新上任領導平滑業(yè)績?yōu)閬砟隃蕚洌?/strong>

僅從應付賬款分析,如果虛列應付款高估相關成本費用,完全可以達到調(diào)節(jié)利潤目的。當然,對于央企的中遠海控,完全去虛增應付賬款可能性不大,但是人為估計這操作空間就很大。從公司披露信息看,公司存在貨運單等票據(jù)還未達情況,換言之,公司存在相關暫估入賬情形。人為暫估的成本費用,有可能公司將相關利潤藏在報表里。

在業(yè)績好的年景,公司為何要通過高估應付款進而高估成本費用達到平抑制利潤?這動機在哪?

公司所處行業(yè)周期特征過于明顯。集裝箱海運貨物結構以工業(yè)品(機電設備、化工品、交通設備、紡織品)、終端消費品(家具家居、家電、服裝)等產(chǎn)成品、半成品為主,運輸需求與全球進出口貿(mào)易、宏觀經(jīng)濟變動高度相關。自1990年起,全球集裝箱化率步入成熟期,集運需求隨經(jīng)濟貿(mào)易增速呈現(xiàn)周期性波動。我們觀測中國出口集裝箱運價指數(shù)CCFI,這兩年價格波動尤為突出,這種價格波動也間接說明了這個行業(yè)較為波動性。

從中遠海控歷年扣非凈利我們發(fā)現(xiàn),其近10年間,大部分屬于虧損年景。這說明,一旦行業(yè)供需匹配歸位,其盈利也將回歸均值水平。換言之,對于國企管理層有動機為不好的年景做準備,即存在平滑業(yè)績的動機。

來源:wind

來源:wind值得一提的是,2021年年底,剛好是中遠海控一把手新領導上任時間。

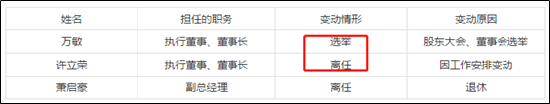

2021 年12月6日,公司召開第六屆董事會第十一次會議,接受許立榮辭任董事長、執(zhí)行董事職務,即日生效。提名委任萬敏先生為公司第六屆董事會執(zhí)行董事候選人,推薦其為董事長候選人。

2021 年12月29日,公司召開 2021 年第二次臨時股東大會選舉,批準委任萬敏先生為公司第六屆董事會執(zhí)行董事,即日生效。

2021年12月29日,經(jīng)公司第六屆董事會第十二次會議選舉, 批準萬敏先生擔任本公司第六屆董事會董事長,即日生效。

來源:公告

來源:公告對于2021年,其整體業(yè)績?yōu)榕f領導的,新上任的領導更關心中遠海控的未來。換言之,新上任領導對未來中遠海控業(yè)績富有主要責任,如果將部分利潤預留在不好的年景釋放,顯然有助于減緩其業(yè)績壓力。當然,需要提醒投資者的是,公司有沒有對四季度財報動手腳我們不得而知,但是確實存在平滑業(yè)績的動機。

值得一提的是,由于疫情等持續(xù)影響,航運景氣度目前還在。2022年一季度業(yè)績預告顯示,預計報告期內(nèi)公司息稅前利潤( EBIT) 約人民幣 393 億元, 同比增加約人民幣 194.5 億元, 同比增長約 98%。

此外,鷹眼預警顯示,公司資金使用效率相對較低。甚至有投資者質疑公司財務公司低資金使用效率存在大股東利益輸送之嫌。

來源:新浪財經(jīng)APP-個股-財務-鷹眼預警

來源:新浪財經(jīng)APP-個股-財務-鷹眼預警對于此類質疑,首先,由于公司2021年運價飛漲,時點數(shù)不能真正代表資金使用效率;其次,對于央企財務公司架構,其很好平衡了資金安全與使用效率。央企的財務公司能夠加強資金集中管理及歸集,可以嚴格進行風險管理,保證相關資金安全。對于央企,在資金安全與資金效率上,安全顯然是第一位。上海電氣(維權)暴雷就是一個典型的反面案例,未來我們將在公司治理系列文章中進行相關梳理。

責任編輯:公司觀察

投顧排行榜

收起

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費問股

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費問股

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費問股

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費問股

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費問股

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費問股

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)