公募基金的下一個二十年,將圍繞著養老、科創、智能投資等展開,對此,“養老與基金高峰論壇”4月23日啟幕,多位行業大咖齊聚共議未來,思辨如何更好的建設第三支柱養老金、夯實資產管理、支持科技創新!【詳情】

天風證券:4月下旬到5月可能迎來調整 6月成長股迎接全年第二波大機會

摘要

核心觀點:

經濟數據確實超預期,但大概率難以彈起來,外部還有隱憂;同時信用和貨幣的閥門雖然不會關,但已經擰緊了一些;于是市場進入非常糾結的階段,4月下旬到5月可能迎來較大的波動或者調整。在此背景下,Q2大類板塊應當如何選擇勝率更高?成長主線何時重整旗鼓?

1、周期:具備超額收益的條件,但需要“快”,賺周期股的錢不容易

1.1 從信用結構的角度,本輪信用擴張中,周期股具備實現超額收益的條件

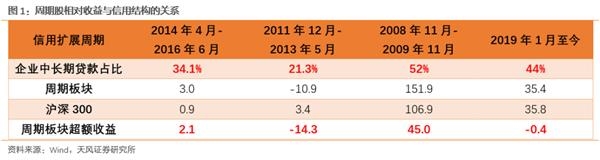

周期板塊在信用擴展階段的表現,取決于盈利改善的幅度,而盈利改善的幅度則有賴于信用的結構。

我們以信貸中企業部門中長期貸款占比,來衡量信用結構的優劣,和盈利未來改善的力度。

(1)2009年的信用擴展周期中,企業部門中長期貸款的整體占比為52%,信用結構非常不錯,對應盈利改善幅度較大,從而順周期板塊相對表現較好。

(2)2012年的信用擴展周期中,企業部門中長期貸款的整體占比為21.3%,信用結構非常差,對應盈利改善幅度較小,從而順周期板塊相對表現較差。

(3)2014-2015年的信用擴展周期中,企業部門中長期貸款的整體占比為34.1%,信用結構一般,對應盈利改善力度一般,從而順周期板塊相對表現也一般。

2019年的信用擴張中,截至目前,企業部門中長期貸款的整體占比為44%,介于14-15年和09年的情況之間。

從上面的情況可以看到,目前介于14-15和09年之間的信用結構,從邏輯上來看,對應周期板塊應當有一些超額收益,疊加目前市場對于當前經濟企穩的樂觀預期,短期來看,周期板塊有一定補漲和交易性的機會。

1.2 但是當前環境,賺周期股的錢不容易,需要“快”

回到當前環境,周期股取得超額收益,需要有流動性和工業品價格兩方面的配合。我們以16-18年周期股運行的環境為例,回溯取得超額收益的短期條件:

(當然,類似06、07、09經濟過熱或者經濟大幅復蘇的環境,需要另做討論)

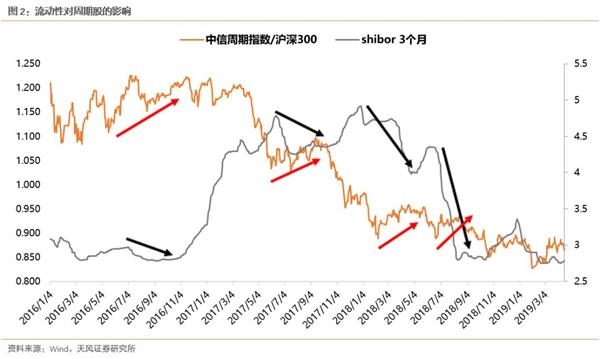

第一,流動性對周期股的影響,我們以shibor3個月衡量流動性的情況

由于大部分周期股難有長期配置價值,因此市場交易行為較多,周期股的交易環境自然也需要流動性和風險偏好的配合。過去幾年,市場流動性預期改善,是周期股能夠取得超額收益的一個必要條件。

但是二季度來看,央行一季度貨幣執行報告措辭的變化、MLF減量續作、降準推遲,都表明了未來流動性環境會進入一個承壓的階段,事實上,shibor 3個月近期的抬頭向上,已經在反映這個問題。

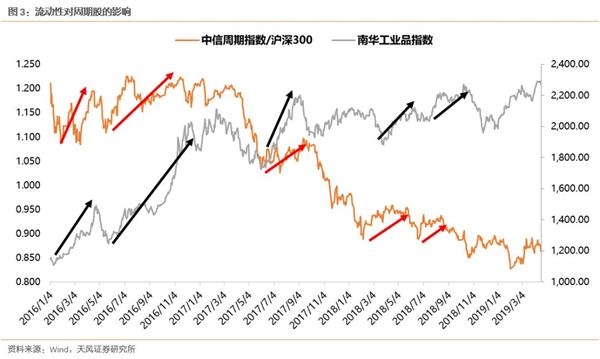

第二,工業品價格對周期股的影響,我們用南華工業品指數來衡量價格的因素

從下圖中可以觀察到,作為最易高頻跟蹤的數據,工業品價格對于周期股在交易性機會中能否獲取超額收益影響較大。工業品價格上漲的階段,周期股不一定取得超額收益,但是價格下跌的階段,取得超額收益非常困難。

考慮到二季度信用剎車同時外部經濟風險加大,以及目前已經大幅反彈的工業品價格,后期價格下跌的風險已經在積累。

因此,從流動性和工業品價格兩個維度來看,進入5月份會更加不利,賺周期股的錢不容易,要“快”,不宜戀戰。

2、金融+消費:4月下旬到5月的避風港

進入5月份,情況將變得非常糾結。

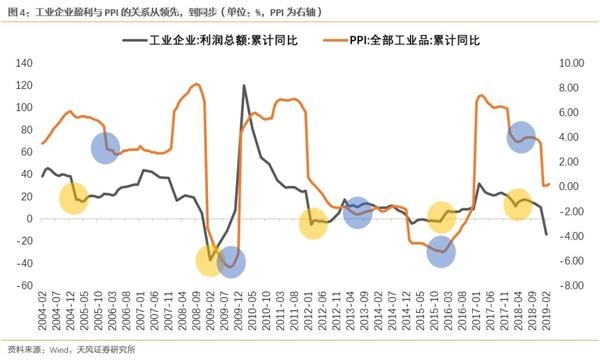

一方面,企業盈利的數據很大可能會由于價格(PPI通縮)的因素而二次探底(2012年之后,“量”的因素波動大幅收窄,企業盈利與PPI的拐點幾乎同步)。

另一方面,貨幣和信用的擴張力度較Q1仍然在邊際收縮。

這意味著流動性推動的估值提升暫時休息,但盈利不但沒有拐頭向上,反而出現二次探底。這個階段可能導致市場出現大幅波動或者調整。

在此調整階段,我們建議核心配置除了可能受益政策刺激的汽車家電外,重點關注銀行、醫藥等金融+消費板塊,作為避風港。

原因有三:

其一,從估值角度,在年初的估值修復中,銀行(+24%)和醫藥(+35%)都不同程度跑輸滬深300(36%)。后期如果市場調整,風險相對較小。

其二,從基本面角度,經濟下行幅度沒有此前預期那么悲觀,使得銀行的基本面預期也有修復的空間;另外,醫藥板塊去年一季度基數很高,預計今年Q2醫藥板塊業績在同比和環比層面較Q1都應當有所改善。

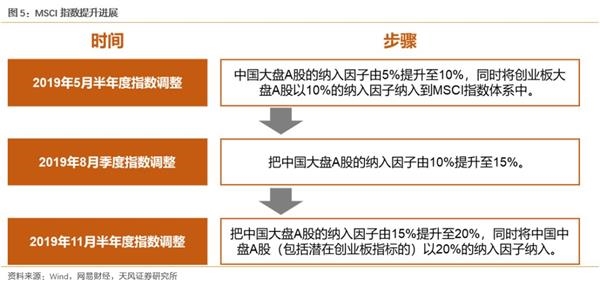

其三,從資金面角度,MSCI將在6月1日完成指數跟蹤的變更,納入比例從5%提升到10%,從去年經驗來看,主動型外資將在5月開始增加配置,被動型外資將在5月最后幾天完成換倉以保證對指數跟蹤的準確度。因此,5月市場的增量資金也更偏好于金融+消費。

3、成長:6月重整旗鼓,迎接全年第二波大機會!

1月29日,我們曾聯合天風TMT團隊,在創業板最底部、同時商譽爆雷的至暗時刻,率先堅定看多成長。

隨后2月開始成長板塊迎來波瀾壯闊的反彈,截至目前已經積累了不少漲幅。

二季度后半段,我們判斷市場將回歸主線,成長股也將重整旗鼓,迎來全年第二波重要機會。

主要理由有以下三點:

第一, 科創板的開閘和流動性再次寬松的預期,將推動創業板估值提升。

前期我們在報告《科創類企業如何估值?科創板與當年創業板是否可比?》中,詳細對比了09年創業板開閘前后的宏觀環境和交易規則、定價機制等,與目前科創板的可比性較強。

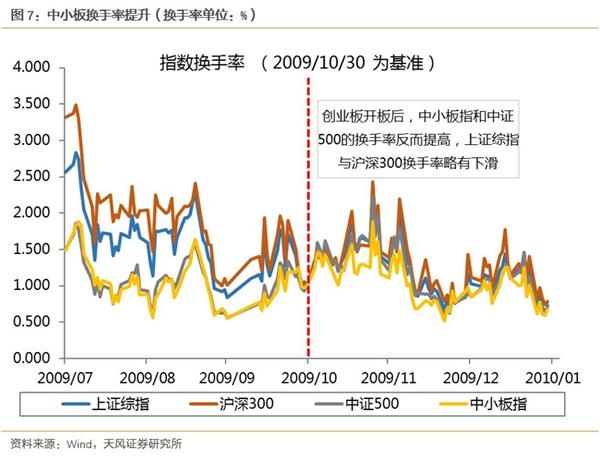

從創業板上市前后的情況來看,中小板趨勢性戰勝主板(創業板開閘后半年,中小板相對主板有超過30%超額收益)、且中小板的換手率不斷上臺階而主板的換手率下臺階。

除了科創板對成長股的估值有帶動作用外,信用和流動性環境的預期也有望在二季度末開始改善,同樣利于成長股的估值提升:

其一,通脹對貨幣政策的制約主要是在二季度,從基數角度來看,進入Q3通脹情況在較大程度緩解。

其二,6月美聯儲議息會議紀要將更加明確寬松的態度。

其三,5、6月企業盈利二次探底的概率較大,同時外圍經濟回落的風險也在積累,在“托底”經濟的思維下,信用和貨幣具有再次加碼的必要性。

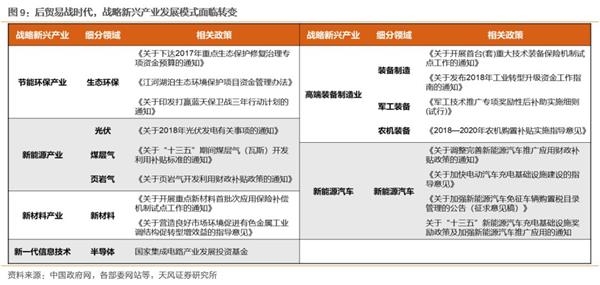

第二,中美“后貿易戰”的G2競爭格局下,全面國產化替代和科研轉化,成為不可逆轉的趨勢。

2018年,中美雙方的談判集中在貿易領域本身更多,但今年以來開始聚焦核心問題——一是工業補貼、二是強制性技術轉移、三是市場導向問題。

這背后實質上是中美G2格局下的科技競賽,是誰都輸不起的產業戰爭,特朗普對5G的表態已經表明事情的本質與核心。

在中美“后貿易戰”的G2競爭格局下,一方面,我們加大科技領域的支持和投入是必然選擇;另一方面,類似于工業補貼和非競爭中性的支持手段會因中美貿易協議而被弱化。

這樣一來,意味著對中國的戰略新興產業而言,會發生兩個質的變化:

一是這些產業的發展將由依靠補貼等的政策,轉向更多依靠市場化的直接融資;具體可以參考我們前期的報告《2019年哪些政策最值得期待?——兼論金融供給側改革的內涵》。

二是技術的獲取不再像此前那么容易,中國科技企業將面臨全球供應鏈的不穩定性,未來更多依靠國內自主研發和生產已經迫在眉睫,全面國產化替代和加快科研轉化的進程已經開始。

這是非常明確的“產業趨勢”,也是誰也輸不起的科技競賽。

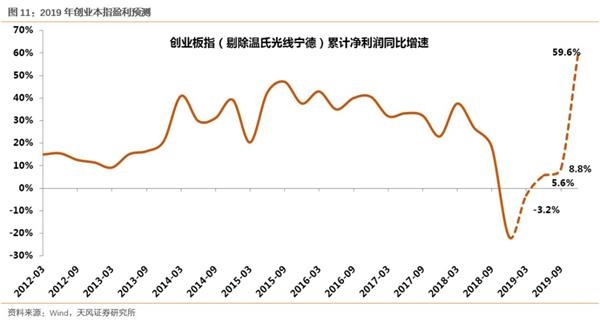

第三,業績層面,至暗時刻已過,全年來看,創業板盈利將連續加速。

除了估值提升階段,分母端更有利于成長之外,今年創業板的業績也大概率連續加速。

4月10日創業板一季報預告全部強制披露完畢,我們對創業板指19年的盈利增速判斷如下:

(1)剔除q4大規模洗報表的2018年,過去每年四個季度,創業板公司利潤分布情況非常穩定:Q1占比15.7%、Q2占比25.6%、Q3占比23.9%、Q4占比33.3%。

(2)根據19Q1全部披露的業績預告和上述業績分布情況,推算全年各季度創業板指(剔除溫氏、光線、寧德)累計凈利潤同比增速:Q1 -3.2%、Q2 5.5%、Q3 8.7%、Q4 59.6%。

注:計算19Q4增速時,已經將18Q4的利潤基數加回商譽減值。18年報正式公布后,利潤基數中還應加回大量計提的存貨跌價減值、壞賬減值等其它洗報表因素。另外,經過測算,商譽減值壓力的高峰在18年,19年邊際改善,20年大幅改善。

4、主題層面:關注一帶一路、上海及周邊地區、國企改革

4.1 一帶一路

一帶一路4月取得多項進展,積極信號不斷積累,繼續重點關注建筑央企(中國交建、中鋼國際等)、東盟橋頭堡(云南城投等)。

4.2 上海及周邊地區

我們在前期報告《七大主題復盤:上升為國家戰略后,區域概念如何表現》曾經論述,七項區域規劃上升為國家戰略后,京津冀一體化和上海自貿區漲幅最為可觀,行情持續性較好。

當前環境下,需要重點關注的上海自貿區擴容,和剛剛被升級為國家戰略的長三角一體化。具體報告和投資建議,歡迎關注天風交運團隊近期的研究,3月下旬以來,天風交運團隊領先推薦并持續跟蹤了該主題。

4.3 國企改革

國企改革今年以來出現重要變化,一系列此前停滯的案例,開始有突破性進展,包括上海醫藥的股權激勵、汽車領域的外資入股、軍工集團的整合、科研院所的改制,以及格力的股權轉讓。

之所以會有這一系列變化,背后是內因和外因的疊加。內因地方和中央財政、社保急需輸血、外因是中美貿易戰背景下我們被迫開放市場、競爭格局惡化,因此國企肩負著做大做強的重任。

具體報告可以參考《一個關于國企改革的全新視角——兼論如何篩選標的》。

推薦方向上,我們建議關注三個主線:

第一、關注“雙百計劃”和很快公布的第四批混改試點名單,是今年國企改革自上而下的緊要任務。

第二、關注混改提升公司效率的邏輯——尋找同等資產質量下,凈利率和ROE相對更低的國企。

第三、關注地方國企“做大做強”的邏輯——債務風險較高地區的單一上市平臺。

風險提示:海外不確定因素,宏觀經濟風險,公司業績不達預期風險等。

新浪聲明:新浪網登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。

責任編輯:張恒星 SF142

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)