經(jīng)濟(jì)L型筑底調(diào)整,18年風(fēng)險(xiǎn)來(lái)自金融收緊,機(jī)遇來(lái)自供改推進(jìn) ——點(diǎn)評(píng)2月中采PMI數(shù)據(jù)

來(lái)源:澤平宏觀

事件:2月官方制造業(yè)PMI為50.3%,預(yù)期51.1%,前值51.3%;2月官方非制造業(yè)PMI為54.4%,預(yù)期 55%,前值55.3%;2月官方綜合PMI產(chǎn)出指數(shù)為52.9%,前值54.6%。

1、核心觀點(diǎn):2月制造業(yè)PMI短期大幅回落至50.3%,主因春節(jié)擾動(dòng)、去庫(kù)存、金融條件收緊、房地產(chǎn)調(diào)控等,3月15日短期擾動(dòng)因素消退后生產(chǎn)將恢復(fù)到周期自身軌道。連續(xù)19個(gè)月位于擴(kuò)張區(qū)間,表明經(jīng)濟(jì)L型韌性強(qiáng)。符合我們“2018年中國(guó)經(jīng)濟(jì)還將經(jīng)歷一年的L型筑底期和調(diào)整期,以開啟新周期”的判斷,與重回衰退的過(guò)度悲觀論和馬上復(fù)蘇的過(guò)度樂(lè)觀論不同。生產(chǎn)指數(shù)下滑超過(guò)新訂單指數(shù),表明春節(jié)、環(huán)保限產(chǎn)等短期因素?cái)_動(dòng)大。

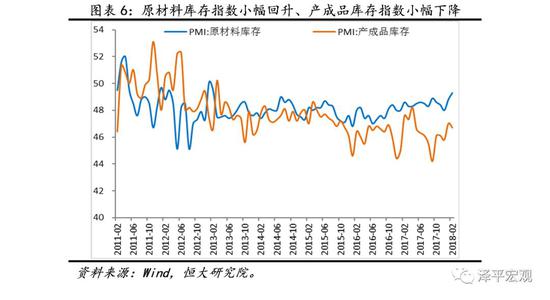

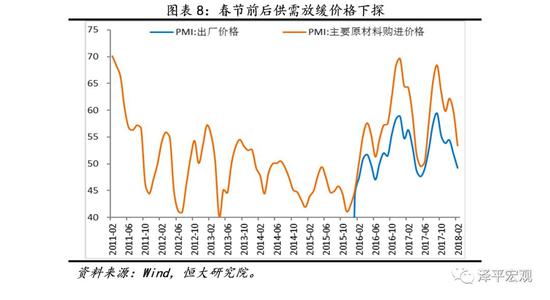

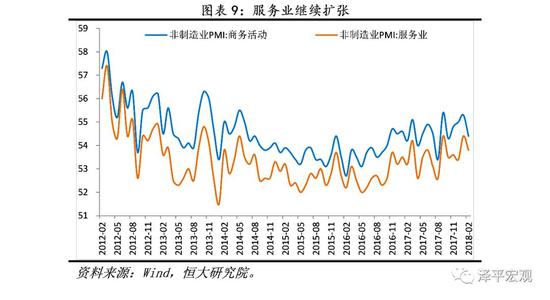

分行業(yè)看,高技術(shù)和裝備制造業(yè)快速發(fā)展。分企業(yè)規(guī)模看,大企業(yè)好于小企業(yè),行業(yè)集中度繼續(xù)提升。從價(jià)格看,主要原材料價(jià)格和出廠價(jià)格漲幅回落。原材料庫(kù)存指數(shù)略升,產(chǎn)成品庫(kù)存指數(shù)略降,MINI去庫(kù)存周期對(duì)經(jīng)濟(jì)拖累有限。在非制造業(yè)方面,建筑業(yè)商務(wù)活動(dòng)指數(shù)高位回落但企業(yè)預(yù)期樂(lè)觀。非制造業(yè)商務(wù)活動(dòng)指數(shù)稍降但連續(xù)6個(gè)月處于54%以上的擴(kuò)張區(qū)間,消費(fèi)升級(jí)加快。

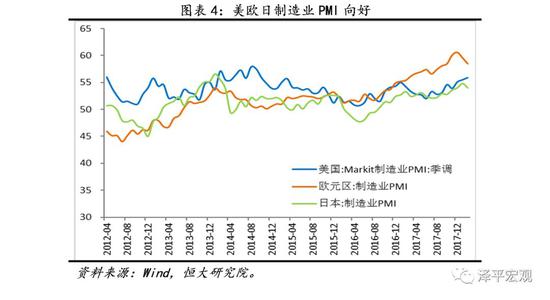

我們判斷:供給側(cè)繼續(xù)出清,但需求側(cè)有所弱化(庫(kù)存、基建和地產(chǎn)),經(jīng)濟(jì)略有回調(diào)但幅度不深,經(jīng)濟(jì)L型韌性(消費(fèi)、出口和產(chǎn)能投資),通脹有預(yù)期但壓力不大。向下的力量來(lái)自財(cái)政清理整頓拖累基建、金融監(jiān)管加強(qiáng)影子銀行縮表、房地產(chǎn)調(diào)控銷售下滑、MINI去庫(kù)存周期,同時(shí)向上的力量來(lái)自美歐日經(jīng)濟(jì)復(fù)蘇改善外貿(mào)、供給側(cè)去產(chǎn)能企業(yè)盈利改善為新一輪高質(zhì)量產(chǎn)能擴(kuò)張周期積蓄力量、房地產(chǎn)去庫(kù)充分后再度補(bǔ)庫(kù)存支撐投資、美好生活的新一輪消費(fèi)升級(jí)等。

2018年最大的風(fēng)險(xiǎn)來(lái)自金融收緊,最大的機(jī)遇來(lái)自供改推進(jìn)。金融條件收緊將導(dǎo)致經(jīng)濟(jì)短期承壓并沖擊金融市場(chǎng)波動(dòng)放大:美國(guó)貨幣政策正常化、國(guó)內(nèi)財(cái)政整頓、影子銀行縮表、表外回表消耗資本、信貸上升社融下降。機(jī)遇來(lái)自供給側(cè)改革推進(jìn)、消費(fèi)升級(jí)和產(chǎn)業(yè)升級(jí):健康、娛樂(lè)、互聯(lián)網(wǎng)消費(fèi)、三四五六線、二胎、新時(shí)代四大發(fā)明、科技創(chuàng)新。大類資產(chǎn)配置,17、18年炒有基本面的股票,19、20年買人口流入地方的房子。

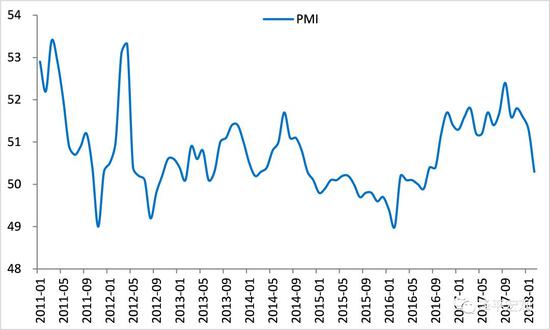

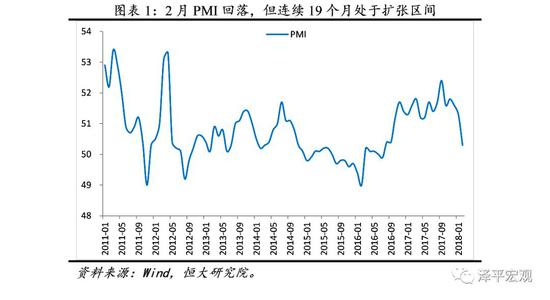

2、因春節(jié)擾動(dòng)、環(huán)保升級(jí)及監(jiān)管趨嚴(yán)等,2月制造業(yè)PMI回落,但連續(xù)19個(gè)月處于擴(kuò)張區(qū)間。

2月PMI較上月下降1個(gè)百分點(diǎn)至50.3%,與去年同期相比下降1.3個(gè)百分點(diǎn),但仍連續(xù)19個(gè)月處于擴(kuò)張期間,顯示經(jīng)濟(jì)L型韌性強(qiáng)。

具體來(lái)看:

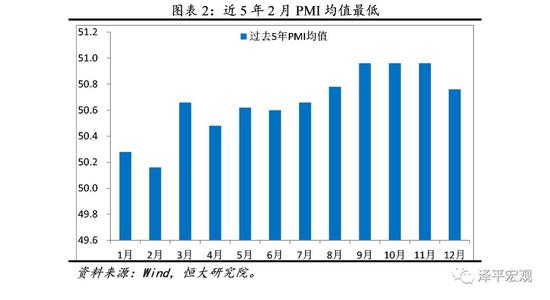

1)春節(jié)擾動(dòng)。從過(guò)去5年情況看,1-2月PMI均值顯著低于同年其他月份,特別是2月PMI均值為全年最低。去年春節(jié)假期為1月27日至2月2日,今年春節(jié)假期為2月15日至2月21日,今年2月工作日去年少3天。雖然中采PMI為季調(diào)數(shù)據(jù),但春節(jié)擾動(dòng)仍無(wú)法避免。春節(jié)前后為制造業(yè)企業(yè)傳統(tǒng)生產(chǎn)淡季,企業(yè)員工返鄉(xiāng)過(guò)節(jié),用工也較為短缺。調(diào)查結(jié)果顯示2月有18.3%的企業(yè)反映勞動(dòng)力供應(yīng)不足,高于上月的17.2%和去年同期水平。

2)環(huán)保升級(jí)。污染防治是三大攻堅(jiān)戰(zhàn)之一,2月初全國(guó)環(huán)境保護(hù)工作會(huì)議提出2018年將全面啟動(dòng)打贏藍(lán)天保衛(wèi)戰(zhàn)三年作戰(zhàn)計(jì)劃。同時(shí),“兩會(huì)”召開在即,環(huán)保執(zhí)行力度趨嚴(yán)。

3)金融監(jiān)管加強(qiáng)。防范化解重大風(fēng)險(xiǎn)被放在三大攻堅(jiān)戰(zhàn)之首,在強(qiáng)監(jiān)管下表外融資收縮,對(duì)實(shí)體經(jīng)濟(jì)特別是中小企業(yè)有一定影響。

4)MINI去庫(kù)存周期。2017年三季度至2018年上半年,進(jìn)入MINI去庫(kù)存周期。

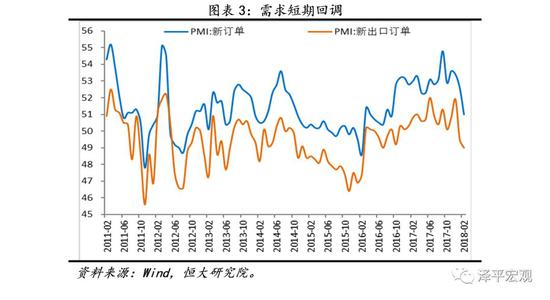

3、供需季節(jié)性放緩但仍處擴(kuò)張區(qū)間,內(nèi)外需短期回調(diào),美歐持續(xù)復(fù)蘇。

從供需看,2月制造業(yè)PMI生產(chǎn)指數(shù)和新訂單指數(shù)分別為50.7%、51%,分別較上月回落2.8、1.6個(gè)百分點(diǎn),但仍處于擴(kuò)張區(qū)間。春節(jié)前后是制造業(yè)傳統(tǒng)生產(chǎn)淡季,企業(yè)普遍停工減產(chǎn),市場(chǎng)活躍度減弱,生產(chǎn)活動(dòng)放緩,需求增速放慢。生產(chǎn)指數(shù)較新訂單指數(shù)回落更多可能主要受春節(jié)前后用工不足影響,2月從業(yè)人員指數(shù)為48.1%,較上月和去年同期分別下降0.2、1.6個(gè)百分點(diǎn),為2016年3月以來(lái)新低。特別是中小企業(yè)競(jìng)爭(zhēng)激烈、利潤(rùn)較微薄,對(duì)春節(jié)加班成本更為敏感,生產(chǎn)受影響最大。2月大、中、小企業(yè)生產(chǎn)指數(shù)分別為53.7%、49.1%、41.5%,分別較上月下滑1.6、3.4、6.9個(gè)百分點(diǎn)。從企業(yè)預(yù)期看,2月生產(chǎn)經(jīng)營(yíng)活動(dòng)預(yù)期指數(shù)為58.2%,較上月上升1.4個(gè)百分點(diǎn),處于較高景氣區(qū)間,表明隨著春節(jié)因素的消退,企業(yè)生產(chǎn)活動(dòng)將逐步恢復(fù)正常,企業(yè)對(duì)市場(chǎng)發(fā)展信心有所增強(qiáng)。

從進(jìn)出口看,2月新出口訂單指數(shù)和進(jìn)口指數(shù)回落至49%和49.8%,分別較上月下滑0.5、0.6個(gè)百分點(diǎn)。其中,新出口訂單指數(shù)連續(xù)2個(gè)月處于榮枯線以下,主因生產(chǎn)季節(jié)性放緩、近期人民幣升值,但在外需持續(xù)復(fù)蘇下短期波動(dòng)無(wú)礙。進(jìn)口訂單指數(shù)在連續(xù)15個(gè)月擴(kuò)張后首次降至50%以下,內(nèi)需的季節(jié)性放緩造成月度數(shù)據(jù)短期波動(dòng)也勿需過(guò)度擔(dān)憂。

全球經(jīng)濟(jì)處于新一輪增長(zhǎng)周期。2月美國(guó)Markit制造業(yè)PMI為55.9%,再創(chuàng)新高;日本、歐元區(qū)制造業(yè)PMI分別為54%和58.5%,雖出現(xiàn)小幅回落,但仍保持較高的景氣度。我們認(rèn)為,這一輪美歐經(jīng)濟(jì)復(fù)蘇,主要是基于自身資產(chǎn)負(fù)債表修復(fù),具備可持續(xù)性。美國(guó)2008年金融危機(jī)以來(lái)寬貨幣+嚴(yán)監(jiān)管的政策組合在推動(dòng)經(jīng)濟(jì)復(fù)蘇的同時(shí)避免了金融結(jié)構(gòu)脆弱性,造就了這一輪美國(guó)超長(zhǎng)的經(jīng)濟(jì)復(fù)蘇,未來(lái)政策組合從“寬貨幣+中性財(cái)政+嚴(yán)監(jiān)管”轉(zhuǎn)向“緊貨幣+寬財(cái)政+松監(jiān)管”。

3、高技術(shù)和裝備制造業(yè)快速發(fā)展,行業(yè)集中度繼續(xù)提升大企業(yè)好于中小企業(yè)。

分行業(yè)看,高技術(shù)和裝備制造業(yè)繼續(xù)加快發(fā)展。2月高技術(shù)制造業(yè)PMI為54.0%,分別高于上月和制造業(yè)總體0.8和3.7個(gè)百分點(diǎn);裝備制造業(yè)PMI為51.0%,分別高于上月和制造業(yè)總體1.0和0.7個(gè)百分點(diǎn)。根據(jù)國(guó)家統(tǒng)計(jì)局?jǐn)?shù)據(jù),2017年高技術(shù)制造業(yè)和裝備制造業(yè)增加值分別比上年增長(zhǎng)13.4%和11.3%;占規(guī)模以上工業(yè)的比重分別為12.7%和32.7%,表明工業(yè)向價(jià)值鏈中高端延伸。

分企業(yè)規(guī)模看,大企業(yè)明顯好于中小企業(yè),產(chǎn)能出清行業(yè)集中度提升。2月大型企業(yè)PMI為52.2%,較前值回落0.4個(gè)百分點(diǎn),自2016年9月開始連續(xù)18個(gè)月高于52%。2月中型、小型企業(yè)PMI分別為49%、44.8%,比上月下滑1.1、3.7個(gè)百分點(diǎn);其中,中型企業(yè)在連續(xù)三個(gè)月擴(kuò)張后轉(zhuǎn)為50%以下,小型企業(yè)PMI連續(xù)8個(gè)月位于50%以下,為近兩年來(lái)最低點(diǎn)。從需求看,盡管整體新訂單指數(shù)下滑,但2月大企業(yè)新訂單仍上升0.4個(gè)百分點(diǎn)至55.1%。

4、庫(kù)存繼續(xù)去化,但MINI去庫(kù)存周期對(duì)經(jīng)濟(jì)拖累有限。

2月原材料庫(kù)存指數(shù)為49.3%,較上月上升0.5個(gè)百分點(diǎn),連續(xù)兩個(gè)月上升,達(dá)近五年高點(diǎn)。因生產(chǎn)回落幅度大于需求,2月產(chǎn)成品庫(kù)存指數(shù)為46.7%,較上月下降0.3個(gè)百分點(diǎn)。2017年3季度-2018年上半年步入MINI去庫(kù)存周期,屬于中期產(chǎn)能周期向上的短期庫(kù)存回調(diào)。由于合意庫(kù)存水平低,2016-2017年2季度的此輪補(bǔ)庫(kù)周期力度淺、時(shí)間短,未來(lái)去庫(kù)周期對(duì)經(jīng)濟(jì)的拖累較弱。

5、價(jià)格指數(shù)繼續(xù)回落但仍處高位,通脹溫和壓力不大。

2月采購(gòu)量指數(shù)連續(xù)第二個(gè)月下滑至50.8%,較上月下滑2.1個(gè)百分點(diǎn)。2月主要原材料購(gòu)進(jìn)價(jià)格指數(shù)和出廠價(jià)格指數(shù)分別為53.4%和49.2%,連續(xù)第二個(gè)月下滑,分別比上月回落6.3和2.6個(gè)百分點(diǎn),較去年同期分別下滑10.8、7.1個(gè)百分點(diǎn)。其中主要原材料購(gòu)進(jìn)價(jià)格指數(shù)大幅回落,或與前述原材料庫(kù)存指數(shù)上升、達(dá)五年高點(diǎn)有關(guān);出廠價(jià)格指數(shù)自2017年7月份以來(lái)首次跌入榮枯線以下。

2月唐山、邯鄲相繼出臺(tái)非采暖季限產(chǎn)規(guī)定,不排除周邊城市跟隨非采暖季限產(chǎn)。唐山市《鋼鐵行業(yè)2018年非采暖季錯(cuò)峰生產(chǎn)方案》(征求意見稿)要求,各鋼鐵企業(yè)限產(chǎn)比例在10%-15%;邯鄲市《2018年二、三季度大氣污染防治強(qiáng)化措施》(征求意見稿)要求,鋼鐵企業(yè)存在“未完成倉(cāng)化、棚化改造、未達(dá)到超低排放”等問(wèn)題的,限產(chǎn)20%。

各界對(duì)2018年通脹形勢(shì)分歧較大,有的認(rèn)為重回通縮,有的在2017年底上調(diào)通脹預(yù)測(cè)。我們判斷通脹溫和、壓力不大,經(jīng)濟(jì)L型筑底調(diào)整相符:貨幣政策穩(wěn)健中性;金融去杠桿,社融收縮;經(jīng)濟(jì)L型筑底期和調(diào)整期;房地產(chǎn)長(zhǎng)效機(jī)制,租賃房推出。

6、非制造業(yè)商務(wù)活動(dòng)指數(shù)連續(xù)六個(gè)月高于54%,產(chǎn)業(yè)升級(jí)、消費(fèi)升級(jí)勢(shì)頭持續(xù)

2月非制造業(yè)商務(wù)活動(dòng)指數(shù)為54.4%,較上月回落0.9個(gè)百分點(diǎn),但高于去年同期0.2個(gè)百分點(diǎn),連續(xù)6個(gè)月處于54%以上的擴(kuò)張區(qū)間。其中,服務(wù)業(yè)商務(wù)活動(dòng)指數(shù)為53.8%,較上月回落0.6個(gè)百分點(diǎn),但高于去年同期0.6個(gè)百分點(diǎn)。在節(jié)日效應(yīng)和消費(fèi)升級(jí)的影響下,假日消費(fèi)市場(chǎng)旺盛,生活性服務(wù)業(yè)商務(wù)活動(dòng)指數(shù)為59.1%,連續(xù)兩個(gè)月上升。

分行業(yè)看,零售、餐飲、鐵路運(yùn)輸、航空運(yùn)輸、電信、互聯(lián)網(wǎng)軟件以及旅游相關(guān)行業(yè)等商務(wù)活動(dòng)指數(shù)均位于56.0%以上的較高景氣區(qū)間,消費(fèi)對(duì)經(jīng)濟(jì)增長(zhǎng)的拉動(dòng)作用進(jìn)一步增強(qiáng)。證券、保險(xiǎn)、房地產(chǎn)、居民服務(wù)及修理等行業(yè)商務(wù)活動(dòng)指數(shù)位于臨界點(diǎn)以下,業(yè)務(wù)總量有所回落。從市場(chǎng)需求和預(yù)期看,服務(wù)業(yè)新訂單指數(shù)和業(yè)務(wù)活動(dòng)預(yù)期指數(shù)為50.7%和60.4%,分別較上月回落1.1、0.8個(gè)百分點(diǎn);其中,業(yè)務(wù)活動(dòng)預(yù)期指數(shù)連續(xù)9個(gè)月處于60%以上的高景氣區(qū)間,市場(chǎng)需求繼續(xù)改善,企業(yè)預(yù)期繼續(xù)向好。

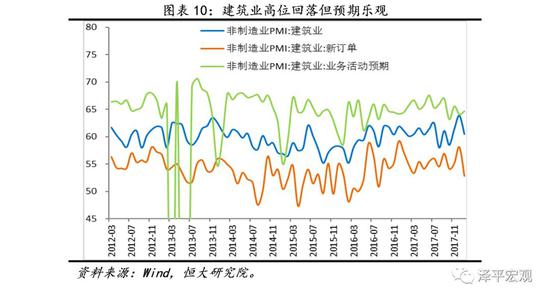

7、建筑業(yè)景氣度高位回落,市場(chǎng)預(yù)期樂(lè)觀。

受寒冷氣候和春節(jié)因素雙重影響,建筑業(yè)雖高位回落,但總體保持增長(zhǎng)。2月建筑業(yè)商務(wù)活動(dòng)指數(shù)為57.5%,較上月回落3個(gè)百分點(diǎn),但仍處于較高的景氣區(qū)間。2月建筑業(yè)新訂單指數(shù)為49.5%,較上月回落3.3個(gè)百分點(diǎn),但建筑業(yè)業(yè)務(wù)活動(dòng)預(yù)期指數(shù)較上月繼續(xù)上升1個(gè)百分點(diǎn)至65.7%,表明隨著氣候的轉(zhuǎn)暖,建筑工程開工率將逐漸上升。

我們預(yù)計(jì),2018年基建投資可能下滑明顯:2017年高增長(zhǎng)高基數(shù),財(cái)政清理整頓,PPP規(guī)范,高質(zhì)量發(fā)展減少無(wú)效投資。

同時(shí),補(bǔ)庫(kù)存、棚改實(shí)物安置和租賃房建設(shè)支撐房地產(chǎn)投資,但也將略有放緩:2015、2016、2017年商品房銷售額同比分別為14.4%、34.8%,而房地產(chǎn)開發(fā)投資增速僅1.0%、6.9%、7%,銷售大幅超過(guò)投資,庫(kù)存去化充分,待售面積同比從2015年初的24.4%迅速下降至2016年底的-3.2%和2017年底的-15.3%。隨著房地產(chǎn)調(diào)控和棚改貨幣化比例下降,預(yù)計(jì)2018年銷售大降,但補(bǔ)庫(kù)、棚改實(shí)物安置和租賃房建設(shè)支撐房地產(chǎn)投資,2018年房地產(chǎn)開發(fā)投資同比4.5%。

8、2018年風(fēng)險(xiǎn)來(lái)自金融條件收緊,機(jī)遇來(lái)自供給側(cè)改革推進(jìn)

1)2018年經(jīng)濟(jì)形勢(shì):L型筑底期和調(diào)整期,新周期起點(diǎn)。

2)政策組合:貨幣中性+財(cái)政整頓+監(jiān)管加強(qiáng)+改革推進(jìn)。

3)潛在風(fēng)險(xiǎn):

金融條件收緊:美國(guó)貨幣政策正常化、國(guó)內(nèi)財(cái)政整頓、影子銀行縮表、表外回表消耗資本、信貸上升社融下降。

資金變緊變貴:去庫(kù)存房?jī)r(jià)漲、去產(chǎn)能商品價(jià)格漲、去杠桿資金價(jià)格漲。

中小房企資金鏈斷裂風(fēng)險(xiǎn):地產(chǎn)調(diào)控+金融監(jiān)管。

金融行業(yè)格局重寫:影子通道業(yè)務(wù)全面收縮,服務(wù)實(shí)體、加強(qiáng)主動(dòng)管理能力才有未來(lái)。金融去杠桿相當(dāng)于金融行業(yè)去產(chǎn)能和擠水分。

加強(qiáng)金融監(jiān)管:短期經(jīng)濟(jì)承壓,長(zhǎng)期正本清源有利于持續(xù)健康高質(zhì)量發(fā)展。

沖擊金融市場(chǎng):股債市場(chǎng)波動(dòng)性放大。

4)未來(lái)機(jī)遇:

消費(fèi)升級(jí)和產(chǎn)業(yè)升級(jí):健康、娛樂(lè)、互聯(lián)網(wǎng)消費(fèi)、三四五六線、二胎、新時(shí)代四大發(fā)明、科技創(chuàng)新。

大企業(yè)兼并小企業(yè):回收現(xiàn)金流,才能在年底-2019年收割市場(chǎng)。

大類資產(chǎn)配置:17、18年炒股,炒有基本面的股票,19、20年買房,買人口流入地方的房子。

商品:價(jià)格高位調(diào)整但幅度不深,供求格局改善繼續(xù)修復(fù)企業(yè)盈利和資產(chǎn)負(fù)債表。

房市:調(diào)整到2018下半年-2019年。城鎮(zhèn)化率58.5%,空間很大。人往城市群都市圈流入。

股市:緊緊擁抱業(yè)績(jī),堅(jiān)守價(jià)值投資。

債市:有配置價(jià)值。

人民幣匯率:中期強(qiáng)勢(shì)。

責(zé)任編輯:張恒

熱門推薦

收起

24小時(shí)滾動(dòng)播報(bào)最新的財(cái)經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)