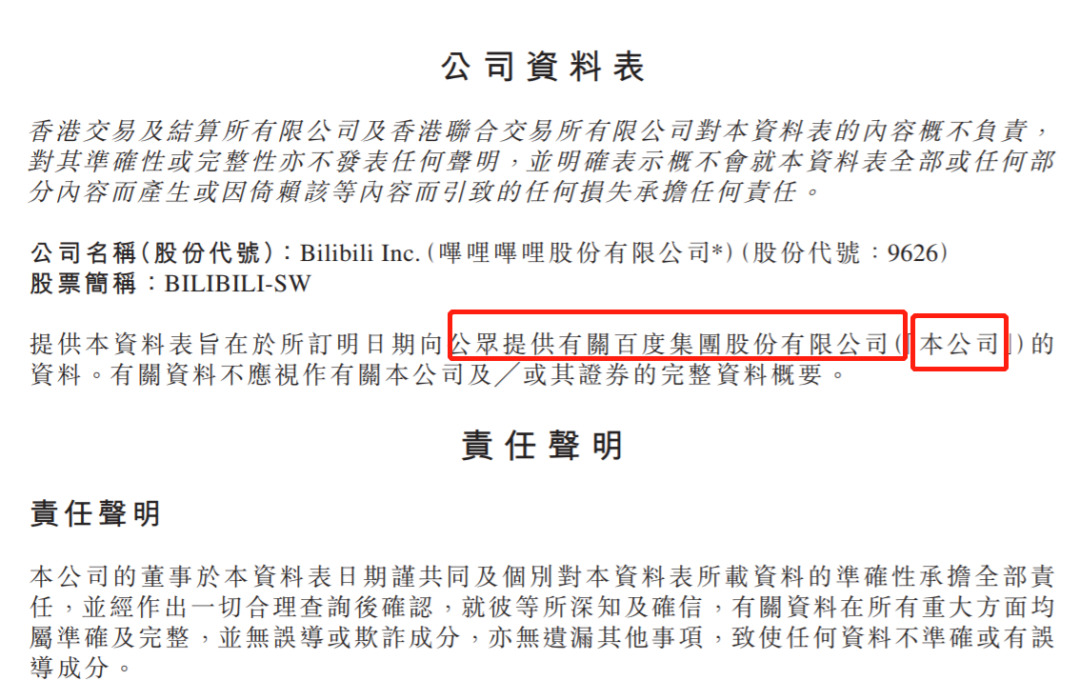

3月26日消息,B站赴港上市臨近,今日公布配售結果,公司定價808港元,募資29.96億港元,公開發售超購173倍,觸發回撥機制至12%,香港公開發售占比12%,即300萬股。不過,今日早間,公司疑似抄作業,將“本公司”寫成了“百度”,今日中午再度更新公司資料表。

事情發生后,網友紛紛表示,“券商的錢真好賺”,那么,在B站赴港上市過程中,券商們共計賺了多少錢呢?

根據公司招股書,大摩、小摩、高盛、瑞銀為公司聯席保薦人、全球協調人、賬簿管理人及聯席牽頭經辦人,中金公司、美林、瑞幸、中信、海通國際、招銀國際、建銀國際、國泰君安國際等為公司賬簿管理人及聯席牽頭經辦人,此外公司還包括只做聯席牽頭經辦人的富途證券和惠靈頓金融。

公司的包銷商主要包括大摩、高盛、小摩、中金公司、美林、瑞信、中信里昂、海通國際、建銀國際、國泰君安香港、富途香港、惠靈頓金融。

根據公司全球發售書,不計超額配股權,2020年12月31日后,公司預計將產生上市開支3.094億元,折合3.67億港元。

不計超額配股權,隨著定價完成,公司上市募資198.73億,相當于上市開支為3.27億港元。

B站表示,本次大約3億元人民幣用權益支付。其中,包銷費用為發售總額的0.8%,以此計算為1.616億港元。如果配發額外獎勵費0.2%,包銷費用將達到2.02億港元。

某上市公司人士對新浪財經表示,一般港股上市開支根據復雜程度,包括包銷費、保薦費、審計費、律師費四大板塊,占到上市開支的大頭(如果特別復雜或特殊的企業會有額外的費用如盡調,上市前財務融資和審計前財務整理等)。投行和券商收入根據角色不同主要是包銷費和保薦費。即使只算包銷收費標準也有所不同。比如只需要“盡力”銷售的,往往就會少一點;如果需要包銷商承諾銷售數目的,收費也會比較貴。上市公司是否受到市場歡迎,包銷商的客戶質量(機構還是個人,長線還是短線,基石還是配售),也會直接影響包銷的費用比例。整體而言,保薦人,審計和法務的費用相對而言會有天花板,包銷費用則直接和發行規模關聯。

責任編輯:張海營

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)