作者:楊一鳴

來源:華爾街見聞

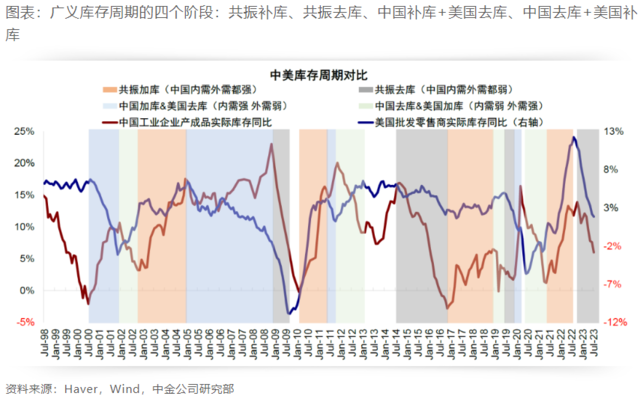

油價上漲和罷工不足以逆轉美國核心通脹下行趨勢。中美庫存周期的聯動性自2008年金融危機后逐漸加強,最近一輪中美共振補庫始于2021年5月,2022年11月轉為共振去庫至今。

一:美國通脹下行趨勢趨緩

油價、罷工會推升美國核心通脹嗎?(華泰宏觀)

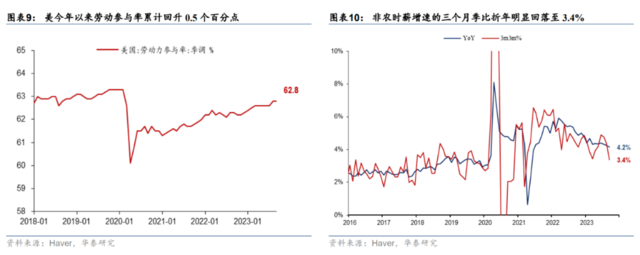

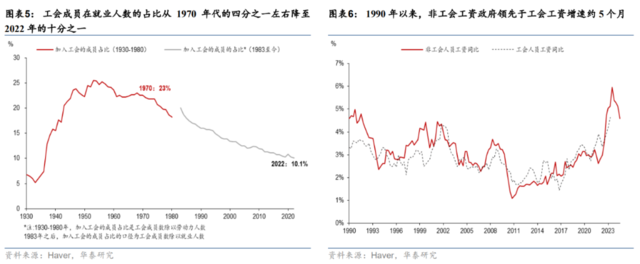

華泰宏觀指出,目前能源價格向核心通脹的傳導可能總體偏弱,罷工對工資增速的推升作用有限,耐用品價格趨勢總體偏弱,四季度美國增長或明顯減速,為勞動需求和整體通脹降溫。

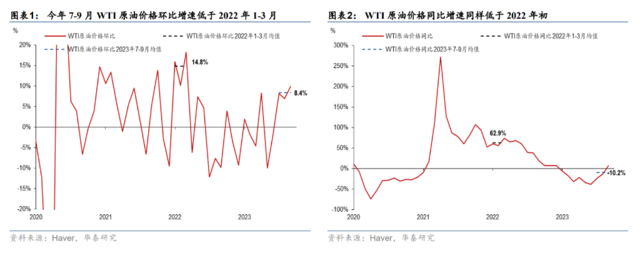

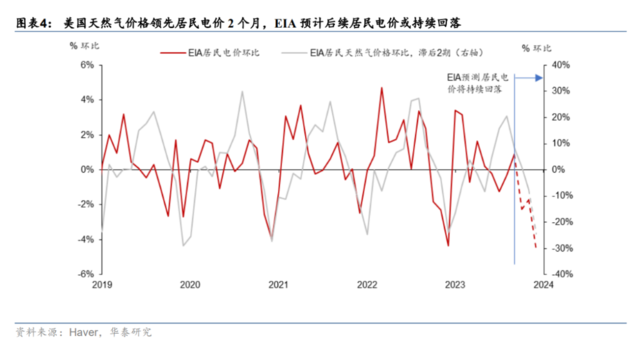

1)從能源端看,與2022年相比,本次油價上漲幅度明顯弱于2022年,目前為止對核心通脹的傳導可能總體偏弱。天然氣供應相對2022年顯著緩解,天然氣價格位于低位,有望壓低電價和燃氣價格,抑制能源價格向核心通脹的傳導。

-

本輪油價漲幅更低,預計對核心CPI的傳導幅度更小。

-

天然氣供應相對2022年顯著緩解,天然氣價格位于低位,有望壓低電價和燃氣價格,抑制能源價格向核心通脹的傳導。

-

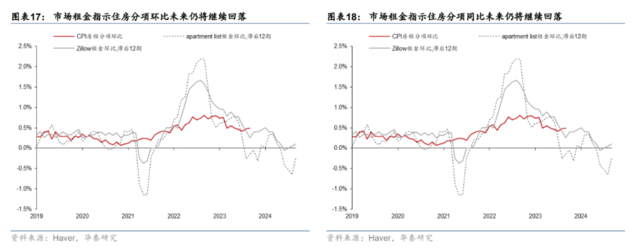

住房分項9月雖然有所反彈,但市場租金指示反彈不可持續,未來仍有望繼續降溫。

-

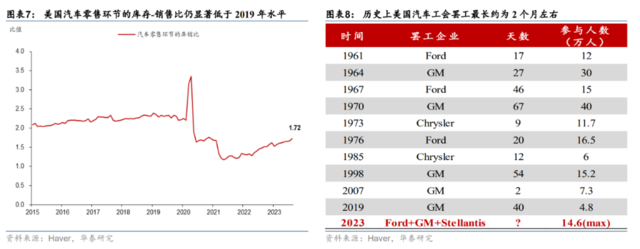

從工資增速來看,罷工延緩工資增長的“正常化”過程,但美國就業中工會工人占比較低,且工會成員工資增速滯后于非工會工資,因此對工資增速的推升作用有限。

5)展望未來,四季度美國增長或明顯減速,為勞動需求和整體通脹降溫。原因包括金融條件收緊(FCI)收緊、夏季旅游高峰等因素消退、學生貸款利息償還以及美國政府在11月17日面臨關門風險。

二:中美庫存去庫或接近尾聲

美國庫存周期去庫或持續至明年二季度,但各環節差異很大,也存在“滾動”特征;中國庫存周期或處于去庫尾聲但也可能持續低位徘徊,除非需求大舉發力。

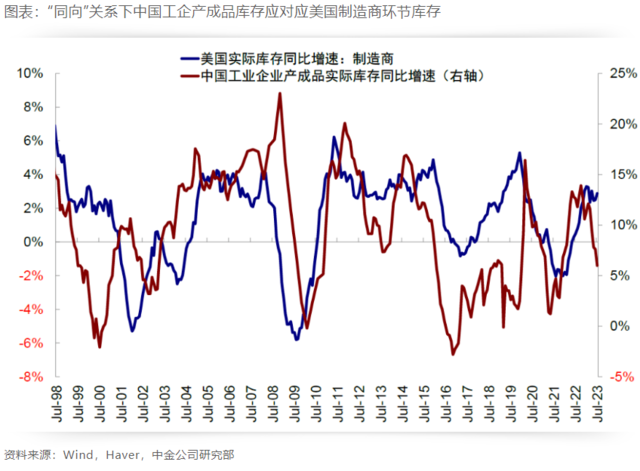

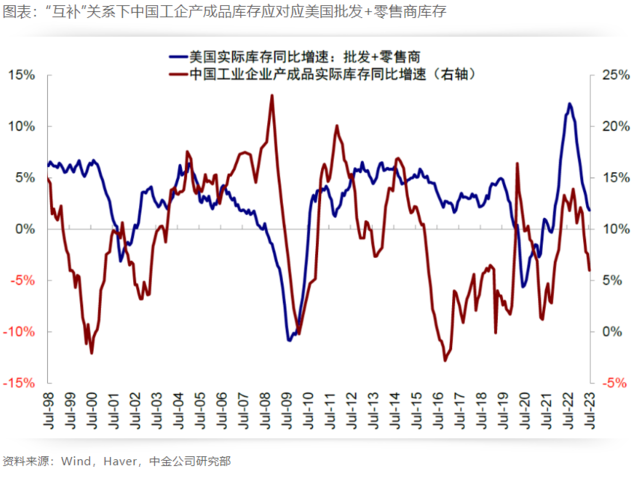

中美庫存關系由于經濟結構和庫存數據的差異,中國(工企產成品庫存)與美國制造商庫存更多呈現“同向”關系,中國(工企產成品庫存)與美國需求側庫存(批發+零售環節庫存)則更多體現“互補”關系。

當前中國實際庫存可能并不算低,來自美國補庫存的外需拉動可能要到明年一二季度,因此中國庫存的回補更多需要看內需發力的強度和時點。

中美庫存周期的錯位與共振(中金宏觀)

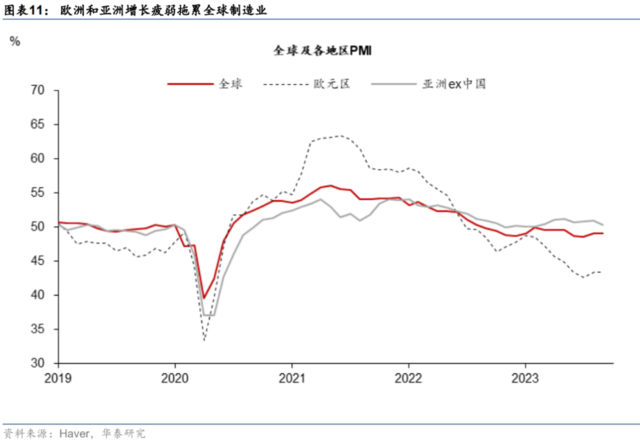

中金宏觀指出,三季度以來,美國經濟出現“再加速”跡象,制造業PMI筑底回升;中國7月后密集政策出臺也推動基本面有邊際改善,PPI和工業品庫存環比修復。往前看,中美各自庫存周期是否能重新補庫甚至走向共振,作為對價格和需求更敏感的指標,對判斷未來周期走向和資產價格尤為關鍵。

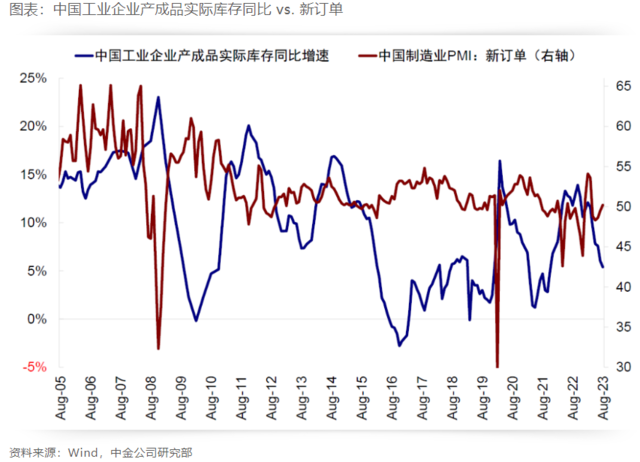

1)中國或處于去庫存尾聲但也可能持續低位徘徊。

-

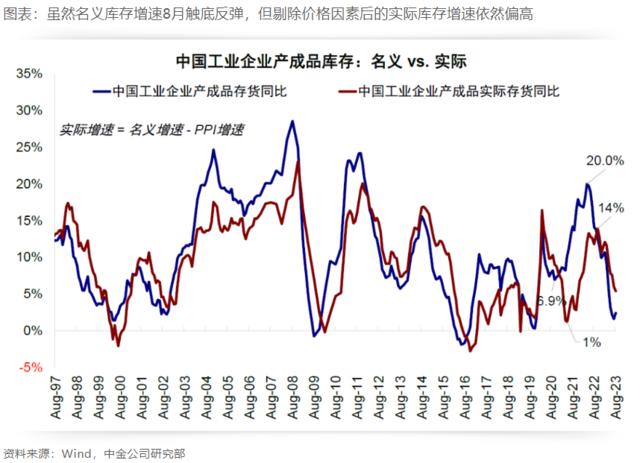

中國本輪補庫周期始于2021年6月,并于2022年11月轉為主動去庫,持續至今。結合需求和庫存走勢來看,當前實際庫存增速仍在下行階段,反映需求的PPI指標8月雖觸底反彈,但趨勢性拐點還待驗證。

-

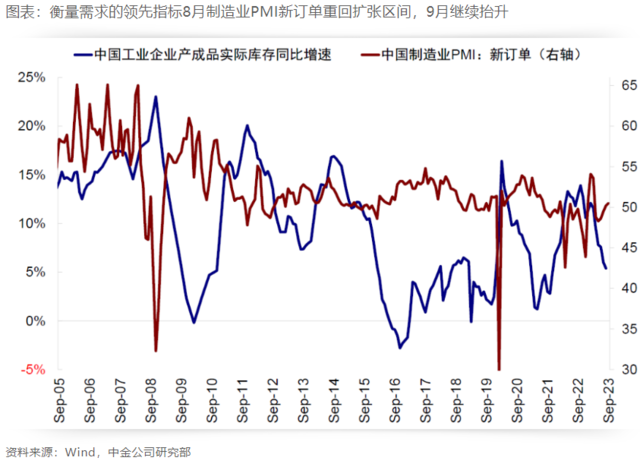

從需求端來看,需求修復或有助于去庫存。新訂單角度,今年初以來美國制造業PMI新訂單分項在收縮區間持續震蕩,中國新訂單分項自今年6月以來有所抬升并于8月開始進入擴張期間。銷售方面,美國實際銷售同比增速自今年二季度以來持續抬升,中國工企營收同比增速自今年6月見底以來持續收窄;但中美需求拐點的確立仍有待驗證。終端環節庫存上,當前美國批發+零售商實際庫存增速仍在持續回落,尚未見到拐點。

-

需求“底”或已出現,后續修復的持續性有待驗證。從2000年以來工企營收增速拐點領先實際庫存增速拐點的時間規律來看,歷史上收入拐點領先庫存拐點平均需要1年左右。當前環境下,提振需求的主要抓手來自中央政府加杠桿和一線房地產。

-

分環節靜態來看,制造商去庫存周期或將持續至明年二季度末、批發商一季度末、零售商除汽車或已處于底部。因此我們預計本輪美國整體庫存的去庫存周期或將持續到明年二季度中。

2)從中美宏觀關系來看。

-

由于經濟結構和庫存數據的差異,中國(工企產成品庫存)與美國制造商庫存更多呈現“同向”關系,中國(工企產成品庫存)與美國需求側庫存(批發+零售環節庫存)則更多體現“互補”關系。本輪美國強勁需求和國內供給受阻所主導的補庫存周期中,這一特征尤為典型。

-

從供需角度,將中國制造業庫存當成供給,美國消費庫存看作消費,構建更廣義的庫存周期(中國工企產成品庫存 vs. 美國批發+零售商庫存)。回顧2000年以來的歷史經驗,我們發現中美兩國庫存周期的聯動性自2008年金融危機后逐漸加強,體現為共振補庫、共振去庫,周期錯位階段較短。最近的一輪中美共振補庫始于2021年5月,2022年11月轉為共振去庫至今。

-

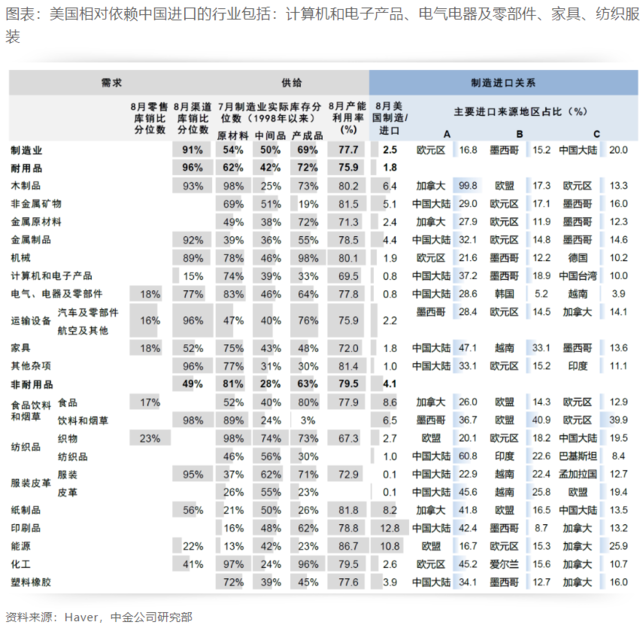

美國消費拉動中國制造。美國消費端需求拉動出口,進一步帶動出口導向的中國補庫。反過來,如果美國需求疲弱,那么中國庫存的改善則更多需要依賴內需。目前看,可以關注美國電子電器、家具、紡織服裝等未來補庫下對中國出口的拉動。

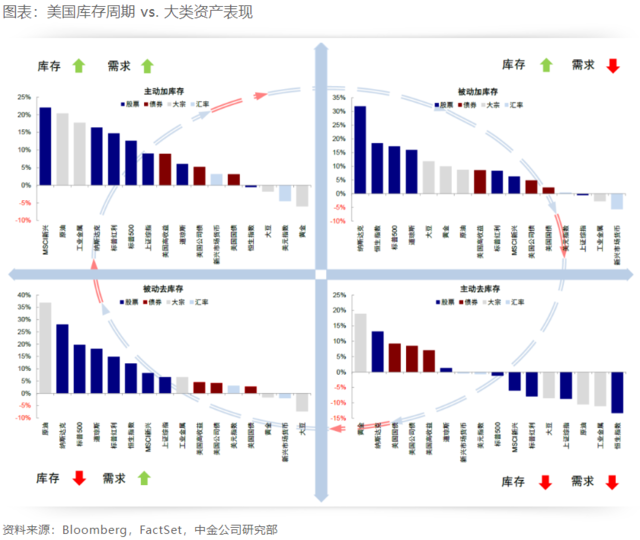

3)從庫存狀態看資產表現。

-

主動補庫存階段:原油、工業金屬等對經濟彈性最高的資源品表現最好,股票也有較好表現,僅次于大宗商品。被動補庫存階段:股票尤其是納斯達克表現最好,大宗商品回落。主動去庫存階段:黃金、納斯達克及債券表現最好,工業金屬和原油最差。被動去庫存階段:原油再度領先,股票也表現較好,避險資產落后。當前美國庫存周期仍處去庫存階段(預計持續到明年二季度)。

-

結合庫存及需求所處周期方向,我們發現交運設備、專用設備、化纖制造、醫藥制造、煙草制品、儀表儀器、家具制造等庫存景氣度(庫存相對更低、需求修復更快)較高。

4)總結與展望

-

歷史經驗:共振補庫時利率上行,股票和商品反彈;其他多為結構行情,中美庫存周期在疫情后的表現為:疫后外需改善驅動中國補庫;中美從共振補庫到共振去庫。

-

我們認為“V”型修復更多意味著更為“對癥”的政策可以一攬子和盤托出式的出臺,中國庫存周期也可以順利進入被動去庫。其中的抓手可能來自1)更大力度引導融資成本的下行,(可類比2014年流動性驅動的行情,成長領先,科技類板塊如TMT等行業表現更好);2)進一步寬信用,對應地產和中央政府加杠桿(可類比2019年基本面逐漸改善的行情,此時周期領先,順周期板塊如建材消費等表現更好)。但相比來看,結合當前宏觀環境和政策路徑,我們預計本輪庫存和增長修復路徑有可能更多是“U”型而非“V”型;這也意味著全局性的補庫存和價格上漲可能性不大。

-

股市層面,仍以結構性機會為主也意味著啞鈴型配置依然適用,穩定現金流板塊(高分紅比例,如電信、公用事業和能源)以及預期現金流改善板塊(對經濟增長修復或政策支持敏感板塊,如汽車、耐用消費品、科技和部分互聯網等)可能仍然更具確定性。

研報來源:

-

華泰宏觀,油價、罷工會推升美國核心通脹嗎?

-

中金宏觀,中美庫存周期的錯位與共振

-

風險提示及免責條款

市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。

責任編輯:周唯

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)