估值低、股息高、經營穩健的銀行估值修復迎來良機。

近期,中央匯金罕見增持四大行股份,讓市場再度關注長期處于低估值的銀行股。

10月17日,銀行股再度上漲。截至收盤,同花順銀行板塊(881155)42只個股中有32只錄得上漲,6只個股平收。瑞豐銀行漲超4%,西安銀行、渝農商行等中小銀行領漲板塊。不過,目前A股上市銀行仍處于大面積“破凈”狀態,41只銀行股市凈率低于1倍,11家低于0.5倍。

上市銀行,作為我國銀行業的重要組成部分和支持實體經濟發展的主要金融力量,雖然資本回報水平不低,但市值表現卻不達預期。銀行業在國內資本市場上無法得到合理認可,長期處于低估值的狀態,嚴重影響銀行的再融資和資本補充,限制了其社會融資功能的發揮。

10月16日,由《中國銀行業》雜志社主辦、浙商銀行承辦的“2023年中國上市銀行發展論壇暨銀行業公司治理四季講堂第三講”在杭州召開,會上發布了《中國上市銀行分析報告2023》(下稱《報告》)。

記者注意到,《報告》就重塑上市銀行資產定價邏輯等熱點話題進行探討,聚焦加強和完善銀行業公司治理,為上市銀行提升估值提供建議。《報告》指出,未來,估值低、股息高、經營穩健的銀行估值修復迎來良機,具有國資背景的銀行,更有望在中國特色估值體系建設中實現估值重塑。

A股上市銀行高利潤與低估值背離

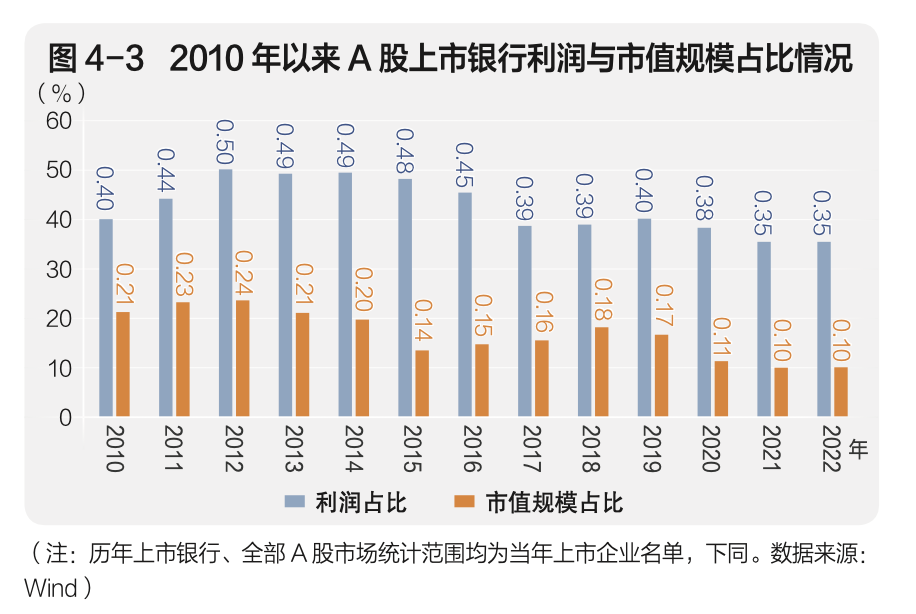

《報告》稱,上市銀行作為高業績企業的代表,在國內資本市場上認可程度不高,估值水平長期與高利潤的表現不匹配。截至2023年5月31日,A股42家上市銀行2022年實現總利潤2.43萬億元,貢獻了全部上市公司利潤總額的35.5%,總市值9.34萬億元,占全市場10.5%。2010年至2022年,A股上市銀行貢獻的利潤占比始終保持在35%以上,但市值規模占比卻已縮小至原來的一半。

(圖源:《中國上市銀行分析報告2023》)

(圖源:《中國上市銀行分析報告2023》)對比其他行業來看,2022年上市銀行凈資產收益率(ROE)為11.19%,在31個行業分類中排名第五,遠高于所有行業平均水平4.27%,但市凈率僅為0.61倍,為所有行業中的最低估值,遠低于所有行業市凈率平均水平3.8倍。

上市銀行盈利能力強大,整體上卻表現出明顯價值低估的情況,這種高利潤與低估值背離的背后邏輯是什么?《報告》從行業整體發展趨勢和對利潤的財務結構來看,從規模擴張能力、盈利能力、風險管理能力三個維度得出結論。

一是市場對商業銀行資產規模增速預期下滑。《報告》認為,隨著近些年全球貿易環境惡化、世界經濟的持續走弱,國內經濟也逐步進入深度轉型期,出口需求放緩,基礎設施建設投資的邊際收益率下降和對經濟的拉動作用不斷減弱,房地產市場也進入深度調整期,有效信貸需求不足,商業銀行規模擴張遇到瓶頸。具體來看,國內GDP由2010年10%以上增速下滑至2022年3%左右,金融機構人民幣貸款增速由20%降至10.9%,A股上市銀行資產規模增速的平均值也由 32.9%降至10.9%。

二是市場對商業銀行盈利能力預期下滑。作為商業銀行的利潤之源,凈息差近些年呈顯著下降趨勢。近十年來,人民幣貸款加權平均利率整體呈現下滑趨勢,從2011年最高7.57%下降至2023年一季度的4.34%,同樣,42家上市銀行的凈息差平均值也由2012年最高2.99%,下降至2023年一季度1.85%,降幅114BP。《報告》還指出,從國際商業銀行的發展實踐來看,凈息差縮窄將會是長期的發展趨勢。

三是市場對商業銀行風險把控能力存在擔憂。《報告》提到,2010年至2022年,上市銀行平均不良貸款率自2016年達到1.54%的高點后,呈持續下降趨勢,2022年降至1.21%,數據顯示資產質量穩步提升,但同時,國內銀行業不良貸款余額呈增長趨勢,2022年底達到2.98萬億元,年均增長17.4%。此外,國內商業銀行還面臨著信貸需求增速下降、盈利空間縮窄、同質化競爭激烈等不利的市場趨勢,銀行適應未來經營環境變化的風險駕馭能力可能還未得到市場確認。

形成公司治理與市場估值的良性互動

上市銀行高盈利能力與低估值水平的背離現象受到業內人士的關注,如何提升上市銀行估值成為此次論壇討論的焦點。

“有時候人們會疑惑,我國上市銀行的盈利能力究竟怎樣,為什么上市銀行的市場估值一直上不去呢?”原銀保監會國際咨詢委員會委員、中國工商銀行原行長楊凱生表示,關注上市銀行的投資價值,除了關注它的價格波動和不確定性,以求在市場波段操作中獲利之外,也不能忽視它長期收益的穩定性和安全性。

提升上市銀行估值,業內人士從加強和完善公司治理的角度提出建議。中國建設銀行董事會秘書胡昌苗提到三個關鍵詞:科學、規范、高效。他建議,要切實提升公司治理的科學性和有效性,緊抓公司治理的重點領域和關鍵環節,創新公司治理運行機制,依托科技推進公司治理體系和治理能力現代化。

浙商銀行黨委副書記、行長張榮森提出立足于服務實體經濟 “壘好經濟周期弱敏感資產壓艙石”的經營策略。“上市銀行要把握住金融工作規律和基本特性,積極融入服務經濟社會發展的大局中,努力提升股價估值,堅定不移服務實體經濟。”他表示。

形成上市銀行公司治理、資本結構與市場估值的良性互動,在中國光大銀行董事會秘書、首席業務總監張旭陽看來,需要三大“法寶”:做強基本面與客戶結構的“硬實力”、提高與資本市場良好互動的“軟實力”以及推出配股權轉讓機制等“實政策”。他認為,伴隨著金融改革的不斷深入,我國上市銀行公司治理架構日益完善。在保持銀行合理盈利和資本內生性補充能力的同時,也需要關注銀行資本的外源性補充路徑,以保持銀行資產負債表以及資本結構的穩健。

關注銀行資產負債表及資本結構的穩健,德勤中國副主席、金融服務業主管合伙人吳衛軍提出,站在當前時點,中國上市銀行必須維持必要的盈利能力,且改變“信貸密集型”的發展模式。“無論在什么時候,都不能以放松信貸審核和風險管理的標準來實現資產規模的增長。”他認為,應如實地反映、揭示信貸資產的潛在風險;改變對于息差收入的過度依賴,逐步提升非息收入在收入總額中的比重,降低收入和利潤相對于經濟周期的敏感性。

“可以明確的是,一家銀行如能夠按照市場化法治化的原則,不斷提升公司治理水平,并在市場上展現出更好的公司治理形象,對于提升投資者信心,改善市場預期,具有積極作用。”楊凱生表示。

責任編輯:曹睿潼

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)