研究結(jié)論

菲律賓受到臺風與疫情影響,船運受阻,下游利潤豐厚礦山尋求利潤再分配,貿(mào)易商惜售,價格重心穩(wěn)步抬升

國內(nèi)電解鎳產(chǎn)量受檢產(chǎn)影響暫有回落,庫存仍在低位,挪威大板等進口有所下降,鎳豆進口較多,升水下降

國內(nèi)鎳鐵產(chǎn)量增長,企業(yè)利潤雖有下降但仍有贏利,四季度新產(chǎn)能投產(chǎn)積極,從印尼進口量受印尼疫情與本土不銹鋼產(chǎn)業(yè)發(fā)展影響,高鎳鐵供應(yīng)仍會比較少

不銹鋼300系產(chǎn)量維穩(wěn),庫存出現(xiàn)了反彈。300系冷軋庫存連續(xù)五周上升,供需格局與前期有所轉(zhuǎn)變

青山高冰鎳事件落實前,對于10合約有一定壓制情緒

三元電池占比下降,中長線對鎳需求有待考量

風險點:

1、宏觀面發(fā)生改變

2、新能源汽車政策改變以及產(chǎn)銷數(shù)據(jù)不及預(yù)期

3、不銹鋼產(chǎn)量異常變化

4、疫情等不確定因素影響

一、行情回顧

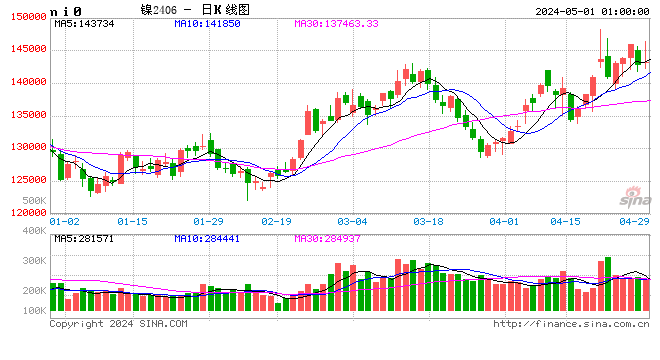

圖1:最近走勢回顧

資料來源:大越期貨

進入7月以后價格再有上探,從技術(shù)面上來說隨著上行通道向右移,上方壓力位有所上升,上方空間慢慢被打開。從基本面來說,7月本來是消費淡季,但下游不銹鋼表現(xiàn)比較旺,淡季不淡,鋼企傳出滿單的情況。新能源汽車數(shù)據(jù)良好,二條生產(chǎn)線均表現(xiàn)出需求較好的情況。而電解鎳自身,7月生產(chǎn)線有檢修,產(chǎn)量出現(xiàn)一定回落,所以價格在需求支撐,供應(yīng)暫減以及技術(shù)壓力位抬升的前提下,走出了一波不小的上漲行情。

進入8月,價格已經(jīng)靠近前高,但不銹鋼的需求好像變得不這么堅挺,產(chǎn)量并沒有太明顯的增產(chǎn),但庫存則開始出現(xiàn)回升,供需偏強的格局有所改變,出現(xiàn)了一波較大級的回調(diào)。隨著價格下行,由于鎳鐵價格堅挺,如果價格進一步下行,那么鎳鐵升水電解鎳會比較多,引發(fā)替代效應(yīng),所以價格在138000一線得到支撐反彈,同時基本面上新能源車數(shù)據(jù)再創(chuàng)新高,助推上漲,價格再次回到前高附近。但獨臂難支,從不銹鋼來看,庫存累加的比較多,需求疲軟明顯,同時宏觀數(shù)據(jù)上體現(xiàn)消費不佳,價格再次下行,回到138000-140000的區(qū)間得到支撐。下旬隨著宏觀面的變化,以及金九的預(yù)期,價格再次走高。總體8月走出了寬幅震蕩的表現(xiàn)。

二、鎳產(chǎn)業(yè)分析

1.鎳礦:臺風與疫情疊加,船運受阻,現(xiàn)貨貨源少,貿(mào)易商惜售

圖2:紅土鎳礦價格

數(shù)據(jù)來源:我的有色

圖3:鎳礦海運費(美元/噸)

數(shù)據(jù)來源:我的有色

圖4:菲律賓鎳礦成本(美元/濕噸)

數(shù)據(jù)來源:我的有色

圖5:鎳礦港口庫存

數(shù)據(jù)來源:我的有色

圖6:鎳礦砂及精礦進口量

數(shù)據(jù)來源:我的有色

鎳礦價格:

價格自從6月初反彈開始一直向上,截止8月底1.5%Ni鎳礦價格為87美元/濕噸,1.4%Ni鎳礦價格為80美元/濕噸,創(chuàng)了近六年來的新高。連云港港口報價同樣一直上漲,至8月底前報價867元/噸。新一輪礦山報價在上周已經(jīng)報出,價格再次有所抬升,礦山、貿(mào)易商看漲情緒不變。

海運費上升趨勢不改,雖然近期原油下跌。蘇里高-連運港的海運費漲至26美元/濕噸,三貓禮士-連云港的海運費上漲至23美元/濕噸。

鎳礦進口量:

2021年7月中國鎳礦進口量518.72萬噸,環(huán)比增加34.89萬噸,增幅7.21%;同比增加30.15萬噸,增幅6.17%。其中,中國自菲律賓進口鎳礦量477.45萬噸,環(huán)比增加41.84萬噸,增幅9.60%;同比增加39.25萬噸,增幅8.96%。

鎳礦庫存:

2021年8月27日鎳礦港口庫存總量為798.76萬濕噸,較7月末增加31.81萬濕噸,增幅4.15%。其中菲律賓鎳礦為783.76萬濕噸,較7月末增加34.51萬濕噸,增幅4.61%。

鎳礦小結(jié):

從目前來看,礦山必然還是會挺價,今年量本來提升就不多,如果價格再下行,那么會影響礦山或貿(mào)易商的利潤。從時間點來看,接下來就是金九銀十,原料價格更不太會下行。11月又是雨季,供應(yīng)減少。所以從周期或時間來考慮,個人認為鎳礦價格會保持堅挺,對產(chǎn)業(yè)鏈成本形成有力支撐。

2.鎳鐵:國內(nèi)產(chǎn)量增長,鎳鐵進口維持低量繼續(xù)提振鎳板需求

圖7:鎳鐵價格

數(shù)據(jù)來源:我的有色

圖8:鎳鐵產(chǎn)量

數(shù)據(jù)來源:上海有色

圖9:鎳生鐵進口量

數(shù)據(jù)來源:我的有色

圖10:鎳鐵進口

數(shù)據(jù)來源:我的有色

圖11:印尼鎳鐵產(chǎn)量

數(shù)據(jù)來源:我的有色

圖12:鎳鐵企業(yè)盈虧

數(shù)據(jù)來源:我的有色

圖13:鎳鐵庫存

數(shù)據(jù)來源:我的有色

鎳鐵價格:

截止8月底,國內(nèi)山東高鎳生鐵價格已報至1450元/鎳,比上個月末上漲了10元/鎳。低鎳生鐵價格報于4850元/噸,比7月持平。鎳生鐵價格堅挺。

鎳鐵產(chǎn)量:

2021年7月全國高鎳生鐵產(chǎn)量環(huán)比上漲7.63%至4.19萬鎳噸。高鎳鐵產(chǎn)量為3.37萬鎳噸,環(huán)比上升4.9%。低鎳鐵產(chǎn)量為0.83萬鎳噸,環(huán)比上升20.55%。8月份全國鎳生鐵產(chǎn)量預(yù)期環(huán)比降低0.95%至4.15萬噸,分品位看,高鎳生鐵8月份產(chǎn)量為3.37萬鎳噸,低鎳生鐵為0.79萬鎳噸,8月份預(yù)計高鎳生鐵產(chǎn)量維持穩(wěn)定,增速減緩主因鎳礦供應(yīng)偏緊及不銹鋼限產(chǎn)預(yù)期。低鎳鐵產(chǎn)量小幅下降與廣西限電預(yù)期有關(guān)。

印尼鎳鐵產(chǎn)量繼續(xù)保持上升趨勢,6月印尼鎳鐵產(chǎn)量為54.31萬噸,折合7.34萬鎳噸。雖然數(shù)據(jù)上看產(chǎn)量還在上升,但是由于疫情影響,印尼對于海外務(wù)工人員進行了嚴禁措施,一些即將投放的鎳鐵新產(chǎn)能受影響已經(jīng)延遲至四季度,短期增速放緩。

鎳鐵進口情況:

2021年7月中國鎳鐵進口量28.11萬噸,環(huán)比增加0.81萬噸,增幅2.98%;同比增加1.4萬噸,增幅5.25%。其中,7月中國自印尼進口鎳鐵量22.99萬噸,環(huán)比減少0.05萬噸,降幅0.21%;同比增加2.8萬噸,增幅13.9%。

2021年1-7月中國鎳鐵進口總量214.36萬噸,同比增加31.82萬噸,增幅17.43%。其中,自印尼進口鎳鐵量180.43萬噸,同比增加32.97萬噸,增幅22.36%。

2021年二季度鎳鐵(20%以上鎳含量)進口量均在1萬鎳噸以下,同比下降較多。鎳鐵進口量的減少則使得不銹鋼企業(yè)不得不使用鎳板作為增鎳劑,從而提升了電板的需求量。

鎳鐵庫存:

鎳鐵的庫存7月份比6月份繼續(xù)回落,可流通6.32實物噸,環(huán)比下降19.5%。高鎳鐵可流通5.52實物噸,環(huán)比降19.4%。

國內(nèi)鎳鐵企業(yè)盈虧:

目前國內(nèi)鎳鐵企業(yè)的利潤比前期高值來說有一定回落,但總體仍保持贏利狀態(tài),山東RKEF的毛利達到了220元/鎳,最高時可以達到331元/鎳。成本最高的內(nèi)蒙EF目前利潤仍還有48元/鎳。利潤回落主要是由于鎳礦價格上升,成本上行所致。總體仍有贏利的情況下,后期新產(chǎn)能投放的節(jié)奏不太容易改變。

鎳鐵小結(jié):

鎳鐵對于滬鎳的影響主要在兩個方面。第一個方面就是由于鎳鐵進口下降,對于鎳板在不銹鋼生產(chǎn)中作為“增鎳劑”使用的量會有一定提升。另一方面就鎳鐵價格堅挺,對于鎳價如果升水過大,會引起鎳板替代效應(yīng),所以對鎳價下方空間有所限制。

3.不銹鋼:300系產(chǎn)量穩(wěn)定,庫存回升

圖14:國內(nèi)304/2B不銹鋼價格

數(shù)據(jù)來源:我的有色

圖15:國內(nèi)不銹鋼粗鋼產(chǎn)量

數(shù)據(jù)來源:我的有色

圖16:國內(nèi)不銹鋼表觀消費量

數(shù)據(jù)來源:我的有色

圖17:不銹鋼庫存

數(shù)據(jù)來源:我的有色

圖18:不銹鋼生產(chǎn)成本

數(shù)據(jù)來源:我的有色

不銹鋼價格:

近期不銹鋼價格沖高回落,無錫不銹鋼交易中心304不銹鋼現(xiàn)貨平均價格報于19000元/噸。無錫現(xiàn)貨價格19650元/噸,佛山現(xiàn)貨報價20000元/噸,杭州現(xiàn)貨報價20000元/噸,上海現(xiàn)貨報價19750元/噸。

不銹鋼產(chǎn)量:

7月份不銹鋼粗鋼產(chǎn)量283.02萬噸,其中200系產(chǎn)量80.49萬噸;400系產(chǎn)量50.48萬噸;300系產(chǎn)量152.05萬噸,環(huán)比下降0.7%。

不銹鋼庫存:

截止8月27日,無錫庫存為35.33萬噸,佛山庫存18.51萬噸,兩地總和53.84萬噸,環(huán)比上升1.95萬噸,庫存繼續(xù)反彈。無錫300系冷軋庫存為12.05萬噸,佛山庫存4.61萬噸,兩地總和16.66萬噸,環(huán)比增加0.12萬噸。這已經(jīng)是連續(xù)五周上升。

不銹鋼表觀消費量:

中國的不銹鋼表觀消費量2021年二季度為681.41萬噸,同比增長7.24%。從表觀消費量來看,總體的供應(yīng)量還是比較大,如果四季度上新產(chǎn)能,那么這個數(shù)值還會提高,考驗消費持續(xù)提升的能力。

不銹鋼產(chǎn)生成本:

目前不銹鋼利潤非常可觀,冷軋成本在月底在17862元/噸。主力期貨價格已經(jīng)與其接近,成本支撐慢慢體現(xiàn)。

不銹鋼小結(jié):

國內(nèi)不銹鋼供需格局可能轉(zhuǎn)變,淡季反應(yīng)有所體現(xiàn)。產(chǎn)量小幅下降,但同時庫存有所回升,特別是300冷軋庫存連續(xù)四周上升。所以當下來看,前期由于不銹鋼供需偏緊而去做多鎳的邏輯已經(jīng)不正確,目前反而由于供需偏弱而下拉鎳價。但這都屬于正常的淡季反應(yīng),后面要看金九銀十的消費情況。同時四季度隨著新產(chǎn)能投產(chǎn)以后,供應(yīng)會提升較快,到時就考驗需求的增長速度,個人對此一直保持擔憂的態(tài)度。

4.電解鎳:電解鎳產(chǎn)量受檢產(chǎn)影響,庫存再創(chuàng)新低,新能源汽車數(shù)據(jù)亮眼,電池存一定擔憂

圖19:電解鎳月產(chǎn)量圖

數(shù)據(jù)來源:我的有色

圖20:精煉鎳及合金進、出口量

數(shù)據(jù)來源:我的有色

圖21:國內(nèi)精煉鎳庫存

數(shù)據(jù)來源:我的有色

圖22:LME庫存變化

數(shù)據(jù)來源:大越期貨

圖23:鎳豆價格與升貼水

數(shù)據(jù)來源:我的有色

圖24:新能源電池產(chǎn)量

數(shù)據(jù)來源:中國電動車創(chuàng)新聯(lián)盟

圖25:新能源汽車產(chǎn)銷情況

數(shù)據(jù)來源:中汽協(xié)

電解鎳產(chǎn)量:

2021年7月中國精煉鎳產(chǎn)量12335噸,環(huán)比減少12.87%,同比減少15.75%。7月甘肅、新疆地區(qū)廠家進行了常規(guī)檢修,產(chǎn)量都略有減少,檢修已在月內(nèi)結(jié)束;吉林地區(qū)正常生產(chǎn);天津、山東、廣西等地區(qū)仍處于停產(chǎn)當中。2021年8月,甘肅、新疆地區(qū)生產(chǎn)廠家檢修都已完畢,預(yù)計產(chǎn)量將有所恢復(fù)。預(yù)計8月國內(nèi)總產(chǎn)量13500噸,環(huán)比增加9.44%,同比減少6.44%。(來源:我的有色)

精煉鎳及合金進口:

2021年7月中國未鍛軋的非合金鎳(即精煉鎳)進口量22463.783噸,環(huán)比增加5082.47噸,增幅29.24%;同比增加9232.35噸,增幅69.78%。其中報關(guān)后進入國內(nèi)市場為20237.662噸,流入保稅區(qū)2226.121噸。7月國內(nèi)報關(guān)凈進口量為20237.662噸,環(huán)比增加10426.63噸,增幅106.27%。2021年1-7月,中國未鍛軋的非合金鎳進口總量為108909.781噸,同比增加35070.53噸,增幅47.50%。(來源:我的有色)

從品種來看,鎳豆進口量激增,7月進口量達13778噸,環(huán)比上漲125%。俄鎳環(huán)比基本持平,挪威大威與日本住友進口有所下降,主要是歐州與日本經(jīng)濟恢復(fù),出口下降。

鎳庫存:

截止8月底,LME的庫存為195252噸,比7月末下降了19380噸,LME庫存一直維持向下運行。

截止8月底,滬鎳交易所庫存為4455噸,而倉單更少只有2718噸,低倉單情況一直存在,前幾個月都沒有出現(xiàn)擠倉風險,但仍作為一個不定時炸彈影響著看漲情緒。現(xiàn)貨鎳板庫存0.69萬噸,現(xiàn)貨鎳豆庫存0.39萬噸,保稅區(qū)庫存0.78萬噸。所以社會總庫存量為2.22萬噸,再次創(chuàng)了新低。

硫酸鎳情況:

2021年7月全國硫酸鎳產(chǎn)量2.42萬噸金屬量,實物量為11.01萬實物噸,環(huán)比增2.35%,同比增110.46%。其中,電池級硫酸鎳產(chǎn)量為10.25萬實物噸,電鍍級硫酸鎳產(chǎn)量為0.76萬實物噸。濕法中間品延續(xù)緊張的狀態(tài),純金屬以及廢料生產(chǎn)硫酸鎳比例有所提升,部分用戶鎳豆溶解產(chǎn)能釋放,7月份鎳豆及鎳粉自溶占比達到53.11%,鎳粉6月份進口量大增也是該部分占比提升的原因。回收料產(chǎn)硫酸鎳占比約為32.4%。

近期鎳價低位,鎳豆到貨增加,貼水縮小,鎳豆自溶經(jīng)濟性目前較好。該狀態(tài)刺激了鎳豆自溶產(chǎn)線新增的動力。同時也使得部分廢料生產(chǎn)硫酸鎳的企業(yè)將目光轉(zhuǎn)向鎳豆/粉自溶。另外據(jù)調(diào)研了解,8月中間品回國量有所增加,Goro及力勤濕法中間品也將陸續(xù)到貨,供應(yīng)情況也有望好于7月。因此,預(yù)計2021年8月全國硫酸鎳產(chǎn)量環(huán)比增0.66%,至2.44萬金屬噸。

下游消費:

新能源汽車產(chǎn)情況:

2021年7月,新能源汽車產(chǎn)銷分別達到28.4萬輛和27.1萬輛,環(huán)比增長14.3%和5.8%,同比增長1.7倍和1.6倍。

新能源電池產(chǎn)量:

7月,我國動力電池產(chǎn)量共計17.4GWh,同比增長185.3%,環(huán)比增長14.2%。其中三元電池產(chǎn)量8.0OGWh,占總產(chǎn)量46.0%,同比增長144.0%,環(huán)比增長8.6%;磷酸鐵鋰電池產(chǎn)量9.3GWh,占總產(chǎn)量53.8%,同比增長236.2%,環(huán)比增長20.0%。

1-7月,我國動力電池產(chǎn)量累計92.1GWh,同比累計增長210.9%。其中三元電池產(chǎn)量累計44.8GWh,占總產(chǎn)量48.7%,同比累計增長148.2%;磷酸鐵鋰電池產(chǎn)量累計47.OGWh,占總產(chǎn)量51.1%,同比累計增長310.6%。

5.供需平衡表:供應(yīng)缺口持續(xù)且有所擴大

圖26:全球供需平衡圖

資料來源:大越期貨、國際鎳業(yè)研究組織

國際鎳業(yè)研究組織(INSG)布數(shù)據(jù)顯示,2021年5月全球鎳市場供應(yīng)缺口擴大至21,300噸,4月供應(yīng)缺口為20,400噸。今年前五個月,全球鎳市供應(yīng)短缺61,200噸,2020年同期為過剩61,000噸。

三、期貨市場表現(xiàn)及技術(shù)面

1、資金有所增加,持倉筑底反彈

圖27:滬鎳指數(shù)持倉

資料來源:大越期貨

從持倉來看,疫情之后滬鎳指數(shù)持倉最高至37萬,2021年最高的持倉是26萬多,說明資金在滬鎳上的關(guān)注度并不是太高,可能是由于鎳價過高,上方空間有限,操作難度加大。近期來看,20萬持倉可能是個發(fā)起點,前幾次價格發(fā)生波段行情,都是持倉下降至20萬左右開始啟動。近日持倉開始上升,行情已經(jīng)展開。

2、遠月繼續(xù)貼水

圖28:主力合約-10月合價差

資料來源:大越期貨

近期表現(xiàn)來看,10月與9月的差價有擴大表現(xiàn)。同時合約從近至遠呈現(xiàn)了熊市的表現(xiàn),近強遠弱。這種情況上次文章中已經(jīng)與大家說過,主要是10月青山高冰鎳引發(fā)的預(yù)期,如果事件落實,那么這種形態(tài)還會保持下去,甚至價差還會擴大。

3、鎳期貨庫存仍很低,價格向上彈性大

圖29:滬鎳倉單庫存

數(shù)據(jù)來源:博易大師

圖30:不銹鋼倉單庫存

數(shù)據(jù)來源:博易大師

截止8月底,上期所滬鎳的庫存為4455噸,而倉單數(shù)量更只有2718噸。目前交易所低庫存好像已經(jīng)成為常態(tài),擠倉效應(yīng)一直存在,但沒有發(fā)生,保持一個敬畏的態(tài)度。庫存對于價格向上彈性更充足。

不銹鋼由于現(xiàn)貨升水較大,倉單外流也比較正常。

4、技術(shù)面上有突破,向上趨勢不變

圖31:滬鎳主力K線

資料來源:大越期貨 博易大師

從K線上來看,價格延著上行通道運行,近期突破了前高期高,隨著右移,高點還在抬升。138000一線有較強支撐。

四、總結(jié)

1.長期邏輯

新能源的發(fā)展,以及不銹鋼產(chǎn)業(yè)鏈的擴張,從量的角度會給鎳帶來需求的提升。

10月青山高冰鎳是否如期落實,從時間窗口上來說比較關(guān)鍵。同時鎳鐵、不銹鋼新產(chǎn)能投產(chǎn),可能會給不銹鋼產(chǎn)業(yè)鏈帶來壓力。國內(nèi)需求的增速以及出口退稅影響,均會引發(fā)供需平衡發(fā)生轉(zhuǎn)變,中線對這條產(chǎn)業(yè)線存擔憂。

2.短期邏輯

產(chǎn)業(yè)鏈上原料端偏強,下游偏弱或需要注意。

鎳礦價格可能依然保持堅挺。首先,疫情與臺風近期影響了船運,礦山遲遲不報價,直到8月中旬礦山才有新一輪報價,且報價抬升。從目前的時間點來看,金九銀十是需求旺季,而11月開始又會進入雨季供應(yīng)下降,所以從供需兩端綜合來看,鎳礦價格很難出現(xiàn)大幅回落的情況,高位運行的可能性較大。

鎳鐵國內(nèi)產(chǎn)能提升概率較大,目前鎳鐵利潤雖有一定縮減,但總體利潤情況良好,新產(chǎn)能投產(chǎn)的可能性極大。但國內(nèi)產(chǎn)品偏向于鎳含量較低的鎳生鐵,而20%鎳含量以上的鎳鐵還是要依靠進口,二季度進口數(shù)據(jù)來看,同比下降較多,那么從“增鎳劑”角度來說,可能會繼續(xù)提升鎳板的需求。

不銹鋼產(chǎn)量目前增加并不明顯,四季度或有新產(chǎn)能投放。庫存由降轉(zhuǎn)升,預(yù)示著整個不銹鋼的供需格局有所轉(zhuǎn)變。

電解鎳國內(nèi)7月已經(jīng)有常規(guī)檢修,接下來國內(nèi)產(chǎn)量恢復(fù)后變化可能不會太大。主要還是要看進口的情況,俄鎳、挪威大板或鎳豆進口量是否滿足市場需求。鎳豆經(jīng)濟性仍然受到新能源企業(yè)青睞,對鎳價形成支撐。

新能源車產(chǎn)銷數(shù)據(jù)良好,但從電池端來看,三元電池的占比仍然不足50%,同比環(huán)比上漲幅度不如磷酸鐵鋰。

所以從短期來看,原料成本支撐,下游需求轉(zhuǎn)弱。8月價格調(diào)整。

3.后市預(yù)期

進入9月,金九銀十的行情再次會考驗需求的情況。但在9月底之前,個人認為做多的情緒會相對更足一點,一方面這波下行回到138000左右已經(jīng)把空間有所打開,上方再次有8000-10000點左右的空間。另一方面基本面消費提升或刺激消費的可能性不小,旺季如果不旺,價格反應(yīng)也要在9月底之后,做多的安全系數(shù)較高。

10月或四季度來說,個人更傾向于做空,一方面10月青山高冰鎳事件可能落實,影響產(chǎn)業(yè)鏈的結(jié)構(gòu)。另一方面鎳鐵、不銹鋼新產(chǎn)能投產(chǎn)可能性較大,供應(yīng)增加之后,供需可能偏弱,從終端向上傳導(dǎo),可關(guān)注不銹鋼價格變化而定。

個人認為接下的行情可能會先揚后抑,但同時下方空間受到成本或替代效應(yīng)制約并不會太大。

五、操作策略

滬鎳主力:9月回落做多為主,期待金九銀十行情。同時注意拋儲,青山高冰鎳等時間節(jié)點,如果價格上漲至通道上延,則多頭要控制好倉位。

大越期貨 祝森林

責任編輯:宋鵬

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)