文:南華期貨研究所 夏瑩瑩

摘 要

2022年一季度以來,內外盤鋁價走勢均較為強勢,倫鋁一季度漲幅超25%,滬鋁一季度以來漲幅也達到13%以上。鋁價走強的核心驅動在于市場對全球鋁市供給端的擔憂。21年下半年歐洲地區遭遇的能源短缺問題遺留至今,造成當前海外近端鋁錠供應緊張;22年春節后俄烏沖突升級,進一步加深了對鋁供給端的沖擊。

展望二季度,我們認為市場交易重心將回歸國內基本面,預計供需兩端均有增量,金三銀四旺季仍有缺口,國內外庫存大概率維持去庫。

供給端:國內供給放量確定性較強,二季度運行產能有望突破4100萬噸;海外方面,歐洲地區進一步減產可能性較低,但是前期減產復產難度也較大。

需求端:內需方面,受政策支撐,地產板塊需求大概率不會崩塌,而新能源汽車、光伏裝機、特高壓項目均有亮點;出口方面,利潤空間大,海外缺口短期難補充,鋁材出口可期。

成本端:國內電力價格穩定運行,氧化鋁產能釋放,價格有望進一步下行。

操作上,預計二季度價格區間在2w1-2w5,單邊逢低布局多單,跨品種多配為主。

風險點:需求遠不及預期 能源價格崩塌 疫情大面積爆發。

第1章 行情回顧

2022年一季度以來,內外盤鋁價走勢均較為強勢,倫鋁一季度漲幅超25%,滬鋁一季度以來漲幅也達到13%以上。鋁價走強的核心驅動在于市場對全球鋁市供給端的擔憂。21年下半年歐洲地區遭遇的能源短缺問題遺留至今,造成當前海外近端鋁錠供應緊張;22年春節后俄烏沖突升級,進一步加深了對鋁供給端的沖擊。一方面,俄烏局勢造成能源短缺擔憂增強,歐洲天然氣基準價TTF飆升,帶動電力價格暴漲,對電解鋁成本形成強支撐。另一方面,俄羅斯是世界第二大鋁生產國,歐盟地區鋁錠進口約有23%來自俄羅斯,若俄鋁遭受歐美國家制裁,短期內歐洲地區鋁錠供應短缺問題必將加重。而隨著多國對俄羅斯航運、電解鋁生產原料方面的制裁,全球電解鋁供應正面臨著更為嚴峻的挑戰。

圖表 1.1:內外盤鋁價走勢

資料來源:上期所 LME 南華研究

第2章 供給:內外現分化

2.1. 海外:前有減產影響,后有制裁擔憂

2022年1-2月全球電解鋁市場面臨供給緊缺問題。截至2022年2月底,據國際鋁業協會統計,全球電解鋁累計產量為1075.5萬噸,同比減少2.28%,其中1月產量564.1萬噸,同比下降2.24%,2月產量511.4萬噸,同比下降2.33%。分地區來看,歐洲地區減產明顯,1-2月產量均位于近5年最低水平,其中西歐地區電解鋁產量1月同比下滑8.07%,2月同比下滑11.20%。

圖表 2.3:歐洲鋁企減產情況

資料來源:公開資料 南華研究

21年年末歐洲地區電解鋁冶煉廠因成本壓力過大,出現性規模性減產,影響今年年初產量。截至3月末,據公開數據統計,歐洲地區減產產能已達到97萬噸。多數冶煉廠產能減產集中在21年12月,少量冶煉廠于22年1-2月進一步擴大減產規模。據海外咨詢構了解,上述減停產的電解鋁廠大部分位于中歐和東歐,受電力價格沖擊較大原因在于其沒有對電力合同進行對沖,或者對現貨價格的敞口太大。而歐洲地區其他的電解鋁冶煉廠主要位于冰島、挪威或法國,這些鋁廠具備有效的對沖,或者受到國家保護,因此面臨關閉的風險相對較低。

俄烏沖突爆發,市場開始擔憂俄鋁出口受限,從而沖擊全球鋁供應鏈。22年春節過后俄烏局勢一觸即發,最終演變為全面開戰,歐美各國紛紛加大對俄制裁,隨著俄羅斯某些銀行被禁止使用SWIFT系統,市場對制裁風波是否會涉及俄羅斯鋁業擔憂加深。俄羅斯作為除中國外,全球最大的鋁生產國(有時略落后于印度),其境內原鋁生產均來自俄羅斯鋁業聯合公司(俄鋁)。據俄鋁季報顯示,21年該公司原鋁年產量為376.3萬噸,約占全球5.7%,其中363.9萬噸由位于俄羅斯本國的鋁冶煉廠生產,剩余12.4萬噸由位于瑞典的冶煉廠生產。

由于當前全球整體原鋁供應偏緊,且18年美對俄鋁制裁傷敵一千自損八百,從理性角度分析,我們認為俄鋁被全面制裁的可能性較低(隨著俄烏和平協議簽署的推進這種可能性在進一步降低)。不過就如俄羅斯入侵出人意料一般,也不能徹底排除這種可能,若俄鋁真的被制裁,短期內無疑將使得歐洲地區本就脆弱的鋁錠供應雪上加霜。據歐洲鋁業公司統計,歐盟原鋁供應分為原生鋁生產、再生鋁回收和進口,凈進口量占總供給比重接近50%。聯合國貿易數據顯示,歐盟對俄電解鋁進口依賴性較大,雖然近年來這一比重一直在下降,但21年歐盟進口鋁錠中仍約有21%來自俄羅斯。

事實上,據海外咨詢機構了解,雖然明面上的制裁尚未涉及俄鋁電解鋁出口,但一些買家已經要求不再從俄羅斯進口貨物,另一些買家已決定不再與俄羅斯同行簽訂新合同,馬士基(Maersk)和MSC等主要航運公司也已停止從俄羅斯港口發貨。雖然LME現貨/三個月升水在2月末升至45美元/噸以上后逐步回落,但并未代表現貨市場迅速得到緩解,主要是市場提前交易了俄烏沖突對全球原鋁供應的影響。海外現貨溢價驗證歐美市場鋁錠供應依舊緊張,美國中西部現貨升水已漲至約795美元/噸,歐洲現貨升水漲超500美元/噸,并可能進一步抬升。

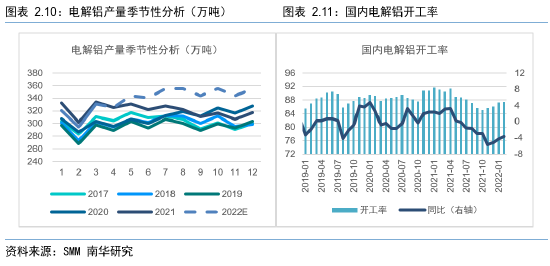

2.2. 國內:復產加速,新投開啟

當前來看,電解鋁產量仍不及去年同期,樂觀預計進入二季度后國內產量有望實現同比增長。據上海有色數據顯示,國內電解鋁1月產量320.4萬噸,同比下降3.58%,2月產量294.6萬噸,同比下降2.35%。從開工率看,1月電解鋁開工率87.05%,環比增加1.2pct,同比下降4.3pct;2月開工率87.5%,環比增加0.2pct,同比下降3.6pct。

22年以來,能耗雙控糾偏,西南枯水期水電供應充足,電解鋁冶煉利潤豐厚,三重因素刺激鋁廠復產。據路透數據顯示,一季度云南等地降水充足,高于歷史正常值,且進入4月后降水量有望進一步增加。同時,云鋁股份也表示目前云南省電力供應情況逐步好轉,公司正加快電解鋁復產進度。因此我們認為當前看,云南電力供應不成問題,可以為鋁企復產提供有利客觀條件。此外,22年以來電解鋁企平均生產利潤可觀,即時利潤季度平均值在4200元/噸左右,由此推斷鋁企復產主觀意愿也較強。

圖表 2.12:云南地區降水量

資料來源:路透 南華研究

圖表 2.13:電解鋁成本利潤(元/噸)

資料來源:SMM 南華研究

雖然春節期間廣西疫情導致約42萬噸電解鋁產能突發減產,但節后國內電解鋁產能復產加速進行,進入3月新投項目逐漸啟動。截至3月底,據百川盈孚統計,國內電解鋁實現復產168萬噸,新投產能達到32萬噸。預計二季度國內電解鋁運行產能有望突破4000萬噸,電解鋁開工率達到90%以上。

圖表 2.14:國內電解鋁復產情況

資料來源:百川盈孚 南華研究

圖表 2.15:電解鋁新投產能

資料來源:百川盈孚 南華研究

2.3. 進口:比價長期終回歸,進口短期難打開

回顧22年一季度,市場主要的交易點錨定在供給端,內外供給表現的分化造成滬倫比年初以來一路走低。即使剔除匯率影響,從歷史數據看,滬倫比值也已運行到了極低水平。而內外比價的下移也造成了國內鋁錠進口面臨較大虧損的現象,按理論值計算一季度以來鋁錠進口虧損最高達到過4000元/噸以上,最夸張的時候甚至出現保稅區鋁錠重新流出的現象。

緊閉的進口窗口,疊加并不充裕的海外鋁錠供給,使得我國2月鋁錠凈進口量甚至變為負值。展望二季度,俄烏局勢不確定性仍存,內外比價修復尚需時間,短期進口窗口難打開,但長期看隨著全球鋁元素供應再平衡,我們認為比價終會回歸。

第3章 成本:海外擾動加劇,整體仍可盈利

2022年一季度,全球電解鋁生產成本增量主要來自電力和氧化鋁兩個方面。不過由于鋁價也在同步走高,對沖了成本端的上移,因此絕大部分鋁企仍可維持盈利狀態。而隨著俄烏局勢的不斷發展,海外鋁企成本端變數正在加強。

圖表 3.1:全球電解鋁成本產能

資料來源:CRU 南華研究

3.1. 電力:氣價飆升,電價高企

電力成本方面,國內方面22年一季度以來較為穩定,而歐洲地區則面臨著不小的考驗,尤其是對于那些未能成功簽訂長期電力協議的冶煉廠。分地區看,法國電價一季度均值約為241EUR/MWh,環比增長3%,同比增長341%;西班牙電價一季度均值約為236EUR/MWh,環比增長8%,同比增長387%;捷克和斯洛伐克電價一季度均值約為229EUR/MWh,環比增長17%,同比增長309%。假設歐盟地區冶煉耗能14000KWh/t,折算得到22年一季度區域內冶煉廠理論成本環比上漲約300美元/噸,同比上漲接近3000美元/噸。而LME鋁現貨價格才不到4000美元/噸,這也解釋了為何21年12月至22年年初以來會出現歐洲地區鋁廠集中減產。同時,我們也可以推測在巨大成本漲幅背景下,仍能維持正常的生產的鋁廠在電力成本方面敞口較小,未來即使電力繼續飆升,其加入減產的可能性也較低。

圖表 3.2:歐洲地區電價(EUR/MWh)

資料來源:彭博 南華研究

歐洲地區由于電力交易高度市場化,能源價格的波動向電價傳導順暢。自21年三季度以來,以天然氣價格為代表的的化石能源價格均出現較大漲幅,反映歐洲遭受能源危機現狀。起先是北海地區風力發電掉了鏈子,然后是法國的核反應堆停堆,在此背景下天然氣需求驟增,但庫存卻處于低位,而本可救歐洲于水火之中的“北溪二號”項目則因俄烏沖突不斷升級,經歷了從不斷受阻到破產。種種因素疊加,TTF荷蘭天然氣基準價不斷飆升,最高沖破200EUR/MWh,而往年正常價格僅為20EUR/MWh。

歐洲能源格局正面臨重要轉折點,天然氣價格預計難回前期水平。俄烏沖突可以說這是一場被安排在歐洲的美俄之爭。這場戰爭的起源與爆發所折射出的除了美俄能源出口的利益沖突外,還有美、俄、歐三方關于能源定價權、貨幣體系、霸權地位等等經濟及政治領域的刀光劍影。21年三季度以來,俄羅斯對歐洲的天然氣輸送流量明顯降低,而近期歐洲多國也表示將要主動降低對俄天然氣的依賴程度,因此無論俄烏局勢未來的走向如何,歐洲天然氣的供給格局恐怕都將發生改變,其后果則是天然氣價格難回低位。

3.2. 氧化鋁:內有減產,外有禁令

22年一季度氧化鋁供給端國內外先后出現擾動,推動氧化鋁價格低位反彈。國內氧化鋁均價1-2月走勢強勁,最觸及3300元/噸以上,2月中旬后逐漸回落企穩;海外氧化鋁價格則維持漲勢不變,澳洲FOB價格3月底已超過500美元/噸,國內外氧化鋁價格強弱反轉。

1-2月國內氧化鋁價格領漲主要系國內北方氧化鋁廠大量減產,而海外產量穩定且處于歷史高位。據SMM了解,2月北方采暖季疊加嚴格的環保政策,山東地區的氧化鋁廠焙燒產能受影響相對有限,但對于山西和河南地區的氧化鋁廠的影響遠超預期,其中山西地區產量環比減少21%,河南減少32%,廣西地區受疫情影響兩家氧化鋁廠生產受限,廣西產量環比減少24%。

俄烏沖突不斷推進,市場關注的重心逐漸向歐美對俄影響。3月1日,俄鋁公告顯示,由于黑海及周邊地區不可避免的物流及交通挑戰,將暫時關閉位于烏克蘭的氧化鋁精煉廠的生產。3月20日,澳大利亞宣禁止對俄出口鋁土礦和氧化鋁,作為對莫斯科的制裁。根據俄鋁年報,其在俄羅斯境內的電解鋁產能在360萬噸/年左右,約需要700萬噸/年氧化鋁原料供給,而其在境內的氧化鋁產能僅為300萬噸/年左右,因此推測俄鋁需要進口氧化鋁作為補給。據UN Comtrade數據顯示,俄羅斯從澳大利亞和烏克蘭進口的氧化鋁分別約為140萬噸/年和170萬噸/年,因此推斷一些列事件將會造成俄鋁本土生產約300萬噸氧化鋁原料缺口。由于俄羅斯航運也遭受制約,推測這部分缺口短期難找到辦法進行補充。

不過,中國氧化鋁復產及新投產能量充足,長期來看供給將有剩余,氧化鋁成本或將承壓回落。此外,預計一季度后,只要礦石供應充足,國內陸續增加的氧化鋁產能(包括復產和新投)約為600萬噸,在出口利潤刺激下,國產氧化鋁出口有望提升,可對海外氧化鋁缺口進行補充。

圖表 3.13:國產氧化鋁減產明細及復產預期

資料來源:百川盈孚 南華研究

圖表 3.14:國產冶金級氧化鋁在建、已投產能明顯

資料來源:百川盈孚 南華研究

第4章 需求:政策支持,并不悲觀

雖然一季度1-2月經濟數據略不及預期,但是政策端信號明確,國務院金融委召開專題會議,強調要積極出臺對市場有利的政策,慎重出臺收縮性政策。受益于政策托底,預計電解鋁中長期需求并不悲觀。

4.1. 地產:平穩著陸,不會崩潰

建筑領域是鋁下游消費的重要板塊,全球占比約22%,國內占比近30%。建筑領域需求主要集中在房地產中,而地產板塊對于鋁的需求又主要產生在后期,因此竣工面積的變化一定程度可以反應地產板塊鋁需求的景氣度。不過,由于推測竣工面數據存在較大誤差,一般通過后置新開工面積2-3年來推斷實際竣工情況。

22年一季度地產板塊表現低迷。統計局數據顯示,1-2月房屋新開工面積14,966.74萬平方米,同比減少12.15%,房屋竣工面積12,199.53萬平方米,同比減少9.8%。一方面是開發商資金鏈緊張,投資意愿較差,另一方面則是消費對樓市信心下滑,購房意愿不佳。

建筑鋁型材市場春節后復工進度尚可,但一季度受到國內疫情拖累。SMM數據顯示,下游建筑鋁型材2月行業平均開工率30.22%,同比上升1.61pct,但仍處于近6年較低水平;下游型材龍頭企業周度開工率3月下旬以來弱于近3年同期水平,主要系國內多點爆發疫情,其中鋁加工大省廣東、山東等地情況一度較為嚴重。

隨著多地開始下調首付比例,或是下調房貸利率,均在傳遞一個信號——地產次輪下行的政策底已過。有各地政策跟進,地產板塊預計可以實現平穩著陸,但距離見底預計還需要一段時間。不過基于疫情的不確定性,疊加6月以后天氣轉熱為工地開工淡季,預計二季度地產用鋁整體表現大概率不會太理想,真正好轉或許要等到金九銀十旺季。同時,我們將地產用鋁22年弱增長預期下調為無增長。

4.2. 汽車:新能源板塊亮眼,警惕芯片問題

受益于21年四季度以來東南亞疫情好轉,馬來西亞等地有序恢復工廠運營,汽車電子供應鏈逐步恢復,“缺芯”問題得到邊際改善。22年一季度新能源汽車表現亮眼。1-2月汽車產量423.50萬輛,同比增長8.8%,銷量426.80,同比增長7.8%,其中新能源汽車82.00萬輛,同比增長158.68%,銷量76.50萬輛,同比增長164.71%。俄烏局勢推升油價,燃油汽車相對性價比下滑,也是新能源汽車產銷均大幅增長的一個原因。

汽車用鋁以鋁合金鑄件為主,近年來鋁型材的用量也在增加。22年2月原生鋁合金開工率51.09%,同比處于近6年偏低水平,但環比回升明顯,表明隨著汽車產量的復蘇,車用鋁合金的需求也在提升。不過,從龍頭企業周度開工率看,3月疫情同樣也對鋁合金行業造成了沖擊。

為了提升續航能力,新能源車對于輕量化的需求高于傳統燃油車。新能源汽車市場的蓬勃發展,將對汽車領域用鋁形成明顯帶動作用。根據CM Group數據,至2022年燃油乘用車、電動乘用車、混合動力乘用車、燃油客車、新能源客車、貨車的單車耗鋁量分別為153.9kg/188.2kg/215.5kg/75.7kg/247.7kg/146.7kg。根據1-2月中汽協汽車產量數據,我們將22年汽車產量預期調整至2712萬輛,而新能源汽車產量有望突破600萬輛。綜上,22年汽車用鋁增量調整為55萬噸(21年年報預測增量34萬噸)。不過需警惕俄烏沖突對全球芯片產業鏈的負面影響,烏克蘭主要生產氖、氪和氙,它們是半導體行業曝光和蝕刻工藝的關鍵材料,若出現供應鏈完全中斷的極端情況,全球缺芯問題緩和節奏恐被打亂,汽車產量受此掣肘或不及預期。

圖表 4.9:汽車耗鋁量預測

資料來源:CM Group 中國汽車業協會 南華研究

4.3. 電力:光伏裝機發力,特高壓需求崛起

地產下行背景下,電力電網作為基建板塊重要領域,成為托舉經濟重要抓手。22年一季度,電網及電源工程投資發力。其中,1-2月電網工程完成額313.00億元,同比增加37.60%;1-2月電源工程完成額471.00億元,同比減少1.9%,主要系21年基數較大。

鋁在電網領域的具體應用場景為特高壓輸電,主要以鋼芯鋁絞線形式出現,而在電源工程領域則主要用于光伏裝機。22年一季度鋁線纜需求啟動,光伏裝機發力。據SMM數據,2月鋁線纜行業開工率33.18%,為近五年最高水平;2月新增光伏裝機量10.86GW,同比增加234%,僅次于2018年水平。

鋁在光伏裝機中具體運用為光伏組件邊框和支架,主要以鋁合金型材為原料。根據中國光伏業協會預計,樂觀情況下22年光伏新增裝機量或將達到約75GW,保守情況為60GW,而據中國電力企業聯合會統計,21年國內光伏新增裝機量為55GW。據Wood Mackenzie研究,每KW光伏系統需要約2.1kg鋁。因此,按樂觀預期計算,22年光伏領域用鋁需求增量為37萬噸,高于21年年報預測的19萬噸,主要系21年光伏裝機不及預期,基數降低。

圖表 4.14:光伏裝機用鋁預測

資料來源:中國光伏業協會 南華研究

此外,今年1月初,有消息傳2022年國網計劃開工‘10交3直’共13條特高壓線路,特高壓板塊超預期發力。目前根據公開數據搜集,已知共7個特高壓直流項目,6個特高壓交流項目將在22年開工或維持施工,共涉及13128公里線路。預計22年,將鋪設4562公里直流電線路,和1012公里交流線路,按特高壓直流電項目耗鋁量55.17噸/公里,特高壓交流電項目耗鋁量63.43噸/公里計算,共耗鋁33萬噸,新增用鋁需求12萬噸。

圖表 4.15:22年特高壓項目梳理(預測)

資料來源:公開資料 南華研究

圖表 4.16:特高壓耗鋁量預測

資料來源:公開資料 南華研究

4.4. 出口:利潤刺激,出口放量

俄烏沖爆發后,國內和海外鋁基本面出現分化,滬倫比走低,出口窗口打開。鋁材出口出現高利潤,刺激出口放量。據海關署數據統計,22年1-2月未鍛造的鋁及鋁材累計出口103.39萬噸,同比增長22.8%。據測算,當前鋁板帶箔出口利潤接近1000美元/噸,鋁型材出口利潤接近800美元/噸。國內鋁材性價比走高,出口訂單激增,預計上半年鋁材凈出口量可實現227萬噸。下半年受海外加息影響,疊加全球經濟下行壓力,預計出口需求同比下滑,全年預測凈出口鋁材數量達433萬噸,遠高于21年年報預測值。

圖表 4.17:鋁材出口季節性分析(萬噸)

資料來源:海關總署 南華研究

圖表 4.18:鋁材出口利潤(美元/噸)

資料來源:SMM 南華研究

第5章 行情展望

展望二季度,我們認為市場交易重心將回歸國內基本面,預計供需兩端均有增量,金三銀四旺季仍有缺口,國內外庫存大概率維持去庫。

供給端:國內供給放量確定性較強,二季度運行產能有望突破4100萬噸;海外方面,歐洲地區進一步減產可能性較低,但是前期減產復產難度也較大。

需求端:內需方面,受政策支撐,地產板塊需求大概率不會崩塌,而新能源汽車、光伏裝機、特高壓項目均有亮點;出口方面,利潤空間大,海外缺口短期難補充,鋁材出口可期。

成本端:國內電力價格穩定運行,氧化鋁產能釋放,價格有望進一步下行。

操作建議上,預計二季度價格區間在2w1-2w5,單邊逢低布局多單,跨品種多配為主。

圖表 5.3:國內原鋁供需平衡表

資料來源:南華研究

圖表 5.4:海外原鋁供需平衡表

資料來源:CRU 南華研究

責任編輯:李鐵民

投顧排行榜

收起

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)