西部宏觀 | 美國經濟會衰退嗎?

張靜靜 西部宏觀首席分析師

摘要

近期有兩點變化讓市場擔憂明年美國經濟存在衰退風險:一是財政補貼結束;二是Q3美國實際GDP環比折年率驟降至2%。此外,10月美國曾出現“滯脹交易”,理論上滯脹過后就是衰退。美國真的會發生經濟衰退嗎?

Q3美國經濟:疫情與“缺芯”掣肘增速;服務消費仍是亮點。1)疫情反彈打壓了美國中低收入群體的就業意愿。8-9月美國因新冠疫情死亡人數大幅反彈掣肘了就業進而約束了經濟中的供給端并加劇內生性通脹。2)“缺芯”掣肘汽車制造;颶風阻礙能源采掘與產品加工。8月底颶風艾達登陸美國導致采掘業產能利用率下滑、石油煤炭產品生產指數回落;“芯片短缺”又掣肘了Q3汽車生產。2020年汽車、石油天然氣開采、石油煤炭產品生產與化學產品生產合計行業增加值占比為3.6%,進而上述行業生產的放緩對美國工業乃至經濟產生較明顯的增長掣肘。3)Q3經濟數據中服務消費仍是亮點。2003年至疫前美國個人服務消費不變價環比折年率高點僅為4.2%,在Q3疫情反彈的背景下該指標仍高達7.6%實屬不易。

“滯脹交易”結束了嗎?1)此前美國出現了短暫的“滯脹交易”。國慶期間油價大漲令通脹預期升溫,疫情反彈、缺芯等因素又對經濟形成掣肘。進而,實際利率下行、通脹預期攀升,美國出現“滯脹交易”。2)“滯脹交易”結束了嗎?起碼不會持續太久。隨著疫情略有降溫、儲蓄被快速消耗,進入10月美國中低收入群體的就業意愿明顯升溫。Q4美國經濟大概率明顯好于Q3。此外,短期內油價進一步加速走高的概率偏低。且在財政轉移支付陸續結束、服務消費場景恢復對耐用品消費形成擠出等因素影響下,Q3美國CPI與PCE環比升幅已較Q2回落,預計Q4通脹環比壓力亦不大。但受基數影響,11-12月美國PCE與CPI同比未必(明顯)回落。3)最值得關注的是仍是拜登新政,一旦加稅靴子落地,美股大概率受威脅。

財政轉移支付退出會導致明年美國經濟衰退嗎?1)結束財政補貼利大于弊。疫后財政補貼雖穩定了美國經濟,但并未對經濟增長產生顯著提振,而是形成了較大的外溢效應且加劇了通脹壓力。2)假若基建無法落地,明年美國經濟還有哪些亮點?個人服務消費回升將成為明年美國經濟增長的基本盤;疫情降溫,美國企業大概率將進入擴產階段;基建是否落地,明年美國實際增速都有望超過3%。3)按預估的經濟讀數看,明年美國經濟或為“過熱”特征。盡管實際GDP增速與CPI同比都將低于今年,但以美國的經濟特點來說,高于3%的實際增長與大約3.2%的CPI。同比應該被定義為“經濟過熱”而非“經濟衰退”。

正文

一、Q3美國經濟:疫情與“缺芯”掣肘增速;服務消費仍是亮點

(一)Q3美國經濟增長放緩與疫情及“缺芯”等因素有關

Q3美國實際GDP同比為4.9%,前值12.2%;同期實際GDP環比折年率為2.0%,高于2019年Q4,但大幅低于前值6.7%,為去年Q3以來最低水平。假若我們將Q3美國經濟總量數據與今年Q1-Q2對比,確實不佳,但與2019年各個季度相比也還說得過去。但是我們在8月15日報告《怎么看美國主客觀數據的背離?》中指出,Q3美國實際GDP同比或高達6.9%、環比折年率或高達10%,是什么因素使得美國Q3經濟數據低于我們的預期呢?供給約束:勞動力供給;“芯片”等原材料供給。

1.疫情反彈打壓了美國中低收入群體的就業意愿

6月12日當周至9月6日當周美國各州陸續結束疫后的額外失業補貼,其中9月6日當周共有27個州結束補貼。理論上,隨著各州相繼結束疫后補貼、儲蓄率被進一步消耗,美國中低收入群體的就業意愿應該持續升溫,就業數據改善加速。但表1顯示了兩點信息:1)越早結束疫后補貼的州就業改善越好;2)6月結束疫后補貼的各州續請失業人數在8月仍有兩位數的環比降幅,但9月6日結束疫后補貼的各州9月續請失業金人數僅有個位數的環比降幅。表明過去幾個月美國就業數據恢復的快慢雖與財政補貼因素有關,但也受到了其他因素干擾。圖3可進一步印證這一結論,在部分州結束疫后補貼后7月美國續請失業金人數下降了46.8萬人,但在更多州結束疫后補貼的情況下8-9月美國續請失業金人數降幅卻大幅收斂了。

我們認為這與在中低收入群體仍有一定積蓄的背景下的疫情持續反彈有關。盡管美國疫情反彈始于7月,但7月新增死亡人數仍在低位對就業者的心理影響有限。8-9月新增死亡人數卻大幅反彈,同期不僅就業改善進程放緩,消費者信心指數也再度斷崖式下滑,表明此間疫情反彈對民眾產生了極大的心理沖擊。就業改善放緩約束經濟中的供給端并加劇了內生性通脹,這是Q3美國經濟增長放緩、通脹仍處高位的原因之一。

2.“缺芯”掣肘汽車制造;颶風阻礙能源采掘與產品加工

8-9月美國制造業與采掘業產能利用率均有所下滑。其中,制造業產能利用率較7月下滑0.9個百分點至75.9%,采掘業產能利用率較7月下滑2.3個百分點至73.9%。此外,9月汽車、石油煤炭與化工三大制造業子行業生產指數分別較6月下滑2.3%、2.2%與1.6%。盡管就業恢復進程放緩,但美國就業數據并未惡化,因此8-9月制造業與采掘業產能利用率下滑理應與勞動力供給因素關系不大。

我們認為采掘業產能利用率下滑以及石油煤炭產品生產指數回落或與8月底颶風艾達登陸美國有關。但汽車生產指數回落大概率是全球“芯片短缺”的結果。截至2020年美國汽車、石油天然氣開采、石油煤炭產品生產與化學產品生產合計行業增加值占GDP比重為3.6%,進而上述行業生產的放緩對美國工業乃至經濟產生較明顯的增長掣肘。

(二)Q3經濟數據中服務消費仍是亮點

如圖9可知,與Q2相比,私人投資是美國經濟中的積極因素、但貿易逆差過大對經濟形成較大掣肘,此外個人消費極為疲軟。但結合圖11-12可知,Q3私人投資增速回升主要源于兩個動力:一是知識產權價值大幅攀升;二是與Q2相比Q3美國私人存貨降幅收斂。進而,私人投資雖為Q3美國經濟的積極因素,但算不上亮點。真正的亮點反而還是個人服務消費。

Q3美國個人消費支出實際環比折年率為1.6%,低于總量增速。其中,個人耐用品消費不變價環比折年率為-29.2%,非耐用品消費不變價環比折年率為2.5%,服務消費不變價環比折年率為7.6%。我們在此前的報告中多次表示,今年5月以前在財政轉移支付、服務消費受約束等因素共振下美國居民部門曾過度消費耐用品,因此隨著防疫措施結束服務消費可獲得、財政轉移支付結束耐用品需求將顯著降溫。也就是說,Q3美國個人耐用品消費驟降是此前過度消費的結果,在預期內。盡管Q3美國個人服務消費不變價環比折年率低于Q2,但如圖14可知,2003年至疫前該指標高點也僅為4.2%,在Q3疫情反彈的背景下美國個人服務消費不變價環比折年率仍高達7.6%實屬不易。

二、“滯脹交易”結束了嗎?

(一)此前美國出現了短暫的“滯脹交易”

我們在10月6日報告《滯脹交易再起;中美貿易緩和》中指出,國慶期間美債走勢反映出投資者對于美國經濟滯脹的擔憂。拜登政府宣布11月8日全面取消對于擁有疫苗護照群體的出入境限制,強化了國際航空加速恢復并進一步提振原油需求的預期。此外,10月OPEC+會議未能進一步增產,國慶期間油價大漲、也令通脹預期升溫。同時,疫情反彈、缺芯等因素又對經濟形成掣肘。進而,10年期美債收益率走高的同時、10年期TIPS收益率(實際利率)反而走低,說明實際利率下行、通脹預期攀升,呈現出“滯脹交易”。

與此同時,Q3美國經濟增長放緩,9月PCE同比與核心PCE同比分別較6月回升0.4個百分點與0.1個百分點,確實有一定經濟滯脹的味道,雖然不太典型。正因為這種組合并非典型的滯脹狀態,因此Q3國際黃金并無太多表現。

(二)“滯脹交易”結束了嗎?起碼不會持續太久

首先,Q4美國經濟大概率好于Q3。截至10月16日當周美國續請失業金人數較9月底已經下降48.4萬人,顯著高于8-9月降幅。可見,隨著疫情略有降溫、疫后財政轉移支付增加的儲蓄被快速消耗,進入10月美國中低收入群體的就業意愿明顯升溫。假若勞動力供給增速保持當前勢頭,Q4美國經濟大概率明顯好于Q3。當然,預計Q4個人耐用品消費仍將對經濟產生負貢獻,但服務消費、企業資本開支仍將保持加速,并且隨著個人耐用品消費放緩貿易逆差對美國經濟的負貢獻也將變小。

其次,通脹同比壓力大、環比壓力小。我們在報告《原油貴了嗎?有沒有衡量油價的標尺?》中提到,需求恢復到2019年水平前原油仍存在調整風險,加上近期國際油價已然突破80美元/桶,短期內進一步加速走高的概率確實偏低。因此,原油或不會對Q4美國乃至全球通脹形成過多威脅。另外,由圖19-20可知,盡管Q3美國CPI同比仍處高位、PCE同比進一步攀升,但這兩個口徑通脹的環比增幅均較Q2回落。我們認為Q3通脹環比中樞下移或與財政轉移支付陸續結束、服務消費場景恢復對耐用品消費形成擠出等變化有關。隨著就業供需矛盾緩解,美國內生性通脹壓力逐步降溫,Q4各口徑通脹環比大概率不會重回Q2高點水平。但受基數影響,11-12月美國PCE與CPI同比未必(明顯)回落。

進而,即便“滯脹交易”尚未結束,但起碼不會持續太久。亦如報告《滯脹交易再起;中美貿易緩和》所強調的,11-12月最值得關注的是拜登新政,一旦加稅靴子落地(即便縮水),勢必會對高估值美股產生威脅。

三、財政轉移支付退出會導致明年美國經濟衰退嗎?

近期市場對明年美國經濟產生衰退擔憂,理由是:一來拜登新政受阻,二來疫后財政轉移支付退出。疫后財政補貼雖穩定了美國經濟,但并未對經濟增長產生顯著提振,而是形成了較大的外溢效應且加劇了通脹壓力。財政轉移支付結束,不僅會加速就業改善,更有望緩解通脹壓力,對經濟反而是利大于弊。根據我們預計的經濟讀數,明年美國經濟可能會“過熱”。

(一)疫后財政轉移支付對美國經濟增長提振有限,但加劇通脹壓力

與去年1月相比,截至今年4月美國個人耐用品消費支出增長38.7%,而2010-2019年均增速僅為4.1%。可見,疫后補貼在為美國中低收入群體提供基本生活保障的同時也令民眾出現了“搶購耐用品”的任性消費行為。同時,2010年以來美國個人耐用品消費金額與美國商品進口金額的相關性高達79.4%。假若按照年均4.1%的增速估計,疫后在財政補貼等因素推動下,今年1-9月美國個人耐用品消費多增4444.0億美元,同時令貿易逆差額外擴張2431.0億美元,再剔除通脹因素,財政補貼對同期美國實際GDP增長的拉動率僅為18.6%。

當然,耐用品消費強勁也與服務消費求而不得引發的替代效應有關。2010-2019年美國個人服務消費年均增長4.0%,若按此增速推算,今年該消費金額少增2.2萬億美元。換言之,若服務消費正常化,基于財政補貼提振的個人耐用品消費對美國經濟的貢獻會更加微弱。

相反,財政補貼掣肘了就業意愿、推升勞動力成本,并加劇輸入型通脹形勢。基于前文可知,財政補貼對于中低收入群體的就業意愿影響極大,特別是在疫情嚴重的階段,進而該因素加劇了疫后美國就業市場供需矛盾,推升人力成本。此外,耐用品需求飆升,疊加勞動力供給不足,國際海運和內部運輸成本都顯著攀升,加劇了美國輸入型通脹形勢。

總體而言,疫后財政轉移支付雖然緩解了防疫期間喪失工作機會的中低收入群體的生活壓力,但也對今年美國經濟造成了諸多負面影響,財政補貼退出不僅會加速就業改善,更有望緩解通脹壓力,對經濟反而是利大于弊。

(二)假若基建無法落地,明年美國經濟還有哪些亮點?

1.個人服務消費回升將成為明年美國經濟增長的基本盤

我們在美聯儲9月議息會議點評《美聯儲距離Taper或僅差一期恰到好處的非農》中指出,美聯儲雖在經濟展望中下調了今年全年經濟增長、但卻上調了明年的經濟增速,意味著美聯儲認為Q3疫情反彈對美國經濟的影響僅在節奏方面并無長期的實質掣肘。

對中低收入群體而言,財政轉移支付相當于替代了疫情期間的工資性收入,財政轉移支付退出后,隨著就業加速恢復工資性收入也會重新對該群體的消費支出形成常態支持。基于前文,盡管Q2-Q3美國個人服務消費加速回升,但今年1-9月個人服務消費支出與無疫情場景相比仍低了2.2萬億美元,表明美國服務業尚有極大的恢復空間,明年有望保持較疫前(年均4.0%)更為強勁的增長水平。服務消費占美國個人消費支出比重極高,疫前約為70%,進而該指標回升本身就將對明年美國經濟形成支持。

2.疫情降溫,美國企業大概率將進入擴產階段

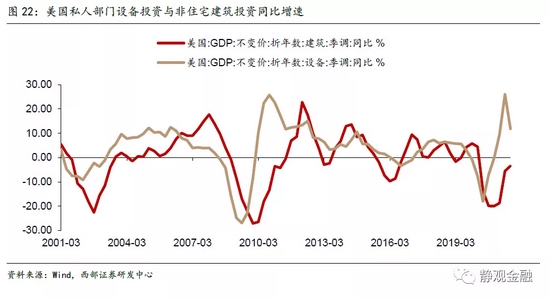

如圖22所示,歷次經濟復蘇階段設備投資都先于非住宅建筑投資企穩,表明私人部門會先增加設備購置隨后再擴建廠房。去年Q4美國私人部門設備投資同比已然轉正,但截至今年Q3非住宅建筑投資同比仍為負,說明疫情反復對廠房擴建產生拖累。隨著美國加速疫后對外開放,疫情對經濟約束逐步消退,廠房擴建也將成為明年美國私人企業部門的重要動作。就方向來看,我們在報告《疫情對美長期影響:制造回升、服務“年輕化”、通脹上移》中已經指明:新能源、機械等領域與房地產產業鏈(美國)企業將有更多擴建需求。

3.基建是否落地,明年美國實際增速都有望超過3%

基于前文,若年內基建與加稅靴子落地,則明年美國實際GDP增速或約3.7%,若未落地,增速或僅降至3.5%。此外,美聯儲9月經濟展望認為明年美國實際GDP為3.8%。

(三)按預估的經濟讀數看,明年美國經濟或為“過熱”特征

此外,我們在8月24日報告《明年美國通脹壓力大嗎?》中給出了對于明年美國通脹估計。盡管實際GDP增速與CPI同比都將低于今年,但以美國的經濟特點來說,高于3%的實際增長與大約3.2%的CPI同比應該被定義為“經濟過熱”而非“經濟衰退”。

2022年美國內生性通脹壓力有望緩解。站在當下,職位空缺與續請失業金人數的回落或表明隨著補貼結束就業市場勞動力供給的增加已令就業市場供需矛盾得到邊際緩解。往后看,隨著儲蓄被耗盡、服務消費得到充分滿足后,明年服務需求會進入類似疫前的平穩狀態,同時也將進一步刺激勞動力的就業意愿,進而美國就業市場的供需矛盾將在明年顯著緩解。此外,美國通脹中居住、房租或保持上升態勢,但時間與空間或均可控。

基于四因子通脹模型,預計明年美CPI中樞或約3.2%。美國CPI包括四個分項:能源分項、食品分項、剔除能源和食品的商品性分項以及剔除能源和商品的服務性分項。我們依據各分項的傳導邏輯構建了四因子模型。基于四因子模型和三點假設,預計2022年美國CPI高點大概率在Q1,Q2-Q3回落后,Q4再小幅反彈;全年中樞大約在3.2%,顯著低于當前水平。此外,在全球新能源戰略背景下,2-3%的溫和通脹或為未來數年美國CPI常態:既不是持續高通脹,亦明顯高于金融危機后到疫前的低通脹水平。

風險提示

(一)美國經濟基本面超預期

(二)美國疫情超預期

(三)美國財政與貨幣政策超預期

責任編輯:郭建

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)