《投資者網》丁琬瓔

編輯 湯巾

12月初,吉林省內唯一一家省級城商行——吉林銀行股份有限公司(下稱“吉林銀行”) 因“投資資金未按約定用途使用”被處以罰款50萬元,且在一周內,吉林銀行及相關主體共收到罰單12張,罰款合計440萬元。

幾乎同期,該行新任行長任職資格獲得中國銀保監會批復核準。今年以來,該行董事長與行長之位陸續塵埃落定,而擺在新領導面前的,不只是接踵而至的罰單,還有前三季度不容樂觀的業績表現。

數據顯示,今年前三季度,吉林銀行營收、凈利出現雙降,歸母凈利潤更是下降近四成。另據該行半年報,截至今年6月末,該行不良貸款余額82.01億元,半年內增加20億元,增幅32.25%;期末該行不良率再次回升至2.23%,較上年末增加0.44個百分點。

01

資產質量下行拖累業績

官網顯示,吉林銀行的前身是長春市商業銀行,2007年10月在吸收合并吉林市商業銀行、遼源市城市信用社的基礎上設立。2008年11月,吉林銀行完成了對吉林省白山、通化、四平和松原等四個地區城市信用社的吸收合并,成為吉林省內唯一一家省級城市商業銀行。

吉林銀行在吉林省內9個市州和大連、沈陽擁有387個機構,發起設立10家村鎮銀行、1家貸款公司,參股一汽汽車金融有限公司。

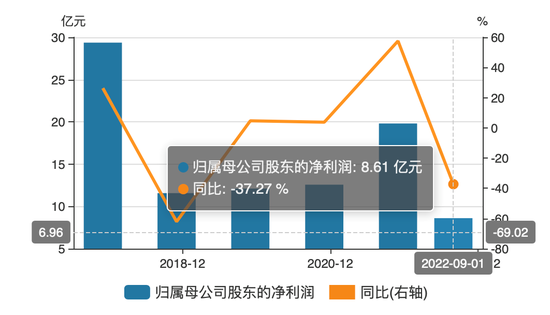

數據顯示,今年前三季度,吉林銀行營業收入由上年同期的82.58億元降至79.27億元,下降4%;歸母凈利潤同比減少37.3%至8.61億元。

吉林銀行近年營收凈利趨勢

數據來源:Wind

資產質量下行是拖累吉林銀行業績的重要因素。聯合資信對吉林銀行出具的2022年跟蹤評級報告指出,該行信用減值損失規模較大,整體盈利水平處于較弱水平。并且,考慮到貸款撥備仍面臨較大計提壓力,針對違約投資資產的減值計提有待提升,未來盈利水平仍將持續承壓。

根據年報,2017年至2019年末,吉林銀行不良率分別為1.72%、2.82%、4.31%。2019年快速攀升至最高點后,2020年和2021年,該行不良率回落至1.89%、1.79%。

然而,截至今年6月末,吉林銀行不良貸款余額為82.01億元,半年內增加20億元,增幅32.25%;期末該行不良率再次回升至2.23%,較上年末增加0.44個百分點;撥備覆蓋率140.79%,僅高于監管最低標準20.79個百分點。

吉林銀行不良貸款率、資本充足率相關指標 單位:%

數據來源:Wind

除了不良貸款之外,截至今年6月末,吉林銀行關注類貸款余額536.59億元,較上年末增加95.1億元,占比也由上年末的12.77%提升至14.55%。

受資產質量變化影響,今年上半年,吉林銀行信用減值損失合計24.6億元,同比增長8.07%。其中貸款類減值損失32.13億元,同比增長69%,從而對業績造成沖擊。

半年報中,吉林銀行表示,該行凈利潤減少的原因之一是“不良貸款略有上升,為增強該行抵御風險能力,信用減值損失計提金額同比增加”。

而今年前三季度,該行信用減值損失共計39.18億元,同比增長11.23%,是當期利潤總額的5.57倍。

02

頻收罰單折射內控隱憂

據不完全統計,吉林銀行今年以來累計收到罰單21張。

12月6日,銀保監會發布處罰通告,對吉林銀行“投資資金未按約定用途使用”的違法違規行為處以罰款50萬元。

而一周之內,吉林銀行已經連領4張罰單,合計被罰390萬元。值得一提的是,4張罰單中,“貸款資金未按約定用途使用”和“資產風險分類不準確”均兩次出現,成為吉林銀行被罰的重要原因。

12月2日,吉林銀行長春東盛支行因“貸款資金未按約定用途使用”收到50萬元罰單。11月30日,長春瑞祥支行同樣因該案由被罰款50萬元。兩名相關責任人也被予以警告。

12月1日,吉林銀行總行因“監管意見整改落實不力;對股東入股資金審查不盡職,股東以非自有資金入股;非信貸資產風險分類不準確”3項違法違規事實,受到140萬元的處罰,長春分行因“信貸資產風險分類不準確”遭罰150萬元。

11月30日,銀保監會發布的《銀行保險機構公司治理監管評估辦法》提到,對于合規性或有效性指標存在問題持續得不到整改的機構,可視情況加大扣分力度。存在“股東虛假出資、出資不實、循環注資、抽逃出資或變相抽逃出資”“通過提供虛假材料等方式隱瞞公司治理重要事實、資產質量等方面的重大風險”情形的可直接評定為最低級,限制其開展部分業務。

而吉林銀行一周內所收罰單,存在的是“整改落實不力及股東以非自有資金入股”問題。今年6月,該行延邊分行還因“違規通過以貸還貸方式掩蓋資產質量”“隱瞞不良貸款真實水平”遭罰。

03

董事長、行長相繼更迭

近年來,吉林銀行高層動蕩也引發外界的關注。

根據銀保監會今年12月5日的公告,秦季章擔任吉林銀行行長的任職資格獲得批復核準。近一年內,吉林銀行董事長與行長雙雙變更。今年3月,該行原董事長陳宇龍因工作變動離任;4月,彼時的行長王立生接任董事長同時兼任行長;6月,王立生辭去行長職務,原副行長秦季章升任行長獲董事會審議通過。

資料顯示,秦季章現年54歲,博士研究生學歷。2001年加入招商銀行,先后出任招行總行辦公室副主任、主任,黨委宣傳部副部長、部長,招商銀行總行業務總監兼總行辦公室主任、總行運營管理部總經理、總行流程辦主任等職務。

2016年,秦季章被調去參與招商局仁和人壽保險股份有限公司的籌建,后任該公司黨委副書記、黨委書記、副總經理等職。2020年4月,他掛職出任吉林銀行黨委副書記、副行長,并負責推進該行的零售轉型。

董事長方面,在此前的2019年11月,吉林銀行原董事長張寶祥被通報接受紀律審查和監察調查。隨后,原行長陳宇龍火速接棒升任董事長。直至現任董事長王立生“掌舵”,時間尚不足三年。

不僅高管層頻生變動,吉林銀行近年來更有多名高管“落馬”。除原董事長張寶祥外,該行4位原副行長王安華、楊盛忠、邰戈及王俊翔,先后于2019年7月、2020年12月、2021年4月及2021年11月被“雙開”。今年2月18日,該行信貸與投資評審部原總經理陳洪波與個人金融部原副總經理王志剛雙雙被通報接受紀律審查和監察調查。

有市場觀點認為,屢收罰單折射出該行的內控隱憂。而高管頻變之下,新任領軍者如何加強管理,扭轉資產質量承壓的現狀,從而提升業績水平,是吉林銀行首先要面對和解決的重要問題。(思維財經出品)■

(本文僅供參考,不構成投資建議,市場有風險,投資須謹慎)

責任編輯:韋子蓉

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)