全面牛市啟動!如何跟進大反彈?破凈股、地產股、消費股……買什么?【一鍵告訴你(八五折優惠,速搶!)】

來源:銀行家雜志

養老金融作為“五篇大文章”的重要組成部分,是金融服務高質量發展的重要力量。目前我國養老金融體系已經基本形成,但在人口老齡化趨勢下,仍存在養老金資產規模偏低、“三支柱”結構失衡,養老金融產品適配性不高、適老服務能力有待提升,養老產業融資渠道受限等問題。為做好養老金融大文章,建議銀行機構發揮客戶多、渠道廣、產品豐富等優勢,助力企業年金、個人養老金補短板,加強養老投資產品供給、完善養老咨詢服務、優化適老金融服務,圍繞重點區域、關鍵細分領域強化債權、股權、REITs等多渠道金融服務供給,為做好養老金融大文章作出更大貢獻。

我國養老金融體系發展現狀

目前,我國養老金融體系已經基本形成,養老金金融、養老服務金融和養老產業金融都得到明顯發展,但也存在一定不足。

“三支柱”養老保障體系基本建成,但養老金資產規模偏低、發展結構失衡

2022年,我國“三支柱”總資產約為15.54萬億元,其中,第一支柱達到較高水平。截至2022年末,基本養老保險基金總資產達到9.87萬億元(含社會保障基金),占養老總資產比例超過60%(見表1);覆蓋人口10.66億人,參保率超過90%。第二支柱取得一定發展。企業年金和職業年金資產規模合計4.98萬億元,占養老總資產比例超過30%。其中,職業年金參保人數超過4300萬人,占參保基本養老保險的機關事業單位人員比例超過80%;企業年金共有12.8萬戶企業、3010萬人參加。第三支柱初步建立。個人養老金制度于2022年建立,截至2023年末,總資產僅有數千億元,占養老資產比例不足5%;開戶人數約5000萬人,占參保基本養老保險人數的4.7%。

表1 我國與美國、日本“三支柱”發展情況比較

數據來源:人力資源和社會保障部等

數據來源:人力資源和社會保障部等注:我國第一支柱中養老保險基金、全國社會保障基金規模分別為6.99萬億元、2.88萬億元。第二支柱中企業年金、職業年金規模分別為2.87萬億元、2.11萬億元。關于個人養老金,根據公開信息,2023年底開戶數約為5000萬人,假設每個賬戶達到繳費上限的1.2萬元,保守估計得到第三支柱資產最高約為0.6萬億元。

但“三支柱”發展也存在一定問題:一是整體規模偏低。我國“三支柱”資產占GDP的比重約為12.82%,相比之下,美國、日本“三支柱”占GDP的比重分別達到136.13%、78.99%(見表1)。二是“三支柱”結構失衡。第一支柱承擔壓力過大,根據中國社會科學院發布的《中國養老金精算報告2019—2050》,據測算,若保持現有養老金結構不變,預計2035年城鎮職工基本養老基金將面臨枯竭;第二支柱中企業年金覆蓋率偏低,參保企業、職工數量分別占全部企業、參保基本養老保險城鎮職工數量的0.24%、5.98%①;第三支柱繳存力度不足,根據《中國養老金發展報告(2023)》,在2023年一季度開戶的3000多萬人中,僅有三成約900萬人繳費。

養老儲蓄產品較為豐富,但適配性不高

近年來,在政策推動和需求作用下,金融機構紛紛推出養老投資專屬產品,為養老財富儲蓄提供更加豐富多元的選擇(見表2)。個人養老金制度建立后,政策面鼓勵個人養老金賬戶投資各類養老金融產品②,截至2024年2月底,個人養老金信息管理服務平臺上可投資產品共有741只,包括儲蓄產品465只、理財產品23只、保險產品70只、基金產品183只。

表2 金融機構各類養老金融產品概況

養老財富儲蓄的問題在于:金融產品適配性不高,對投資者的吸引力不強。根據《中國養老金發展報告(2023)》,截至2023年一季度末,個人養老金繳費資金中約40%以活期存款形式留存于賬戶,沒有購買任何養老金融產品。

養老產業發展空間大,部分融資渠道受限

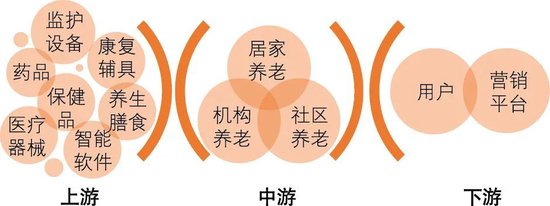

“十四五”規劃強調,“構建居家社區機構相協調、醫養康養相結合的養老服務體系”。近幾年各部委陸續出臺配套政策支持擴大養老產業供給,支持完善“三位一體”(社區、居家、機構)的老年護理服務網絡,優化養老服務產業鏈(見圖1)。

圖1 養老產業鏈基本結構

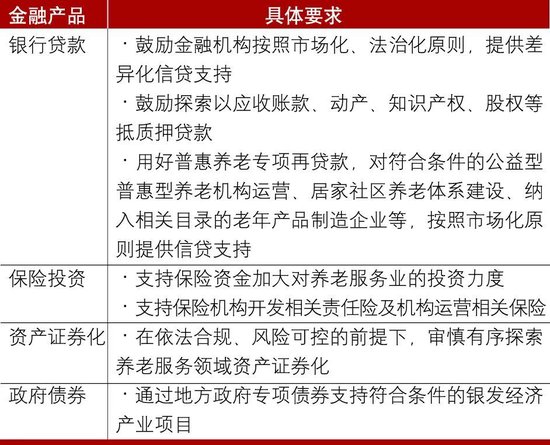

圖1 養老產業鏈基本結構政策面鼓勵金融機構以多種方式服務養老產業(見表3),金融機構也在積極探索。一是重資產項目。主要由大型險企投建養老社區,并配套醫療康養、老年娛樂等綜合服務,解決高凈值人群養老需求。二是輕資產項目。例如,銀行系險企依托母行客群優勢,引入外部養老服務機構打造“一站式”康養服務方案。

表3 政策面對金融支持養老產業發展的相關要求

資料來源:《“十四五”國家老齡事業發展和養老服務體系規劃》《關于發展銀發經濟增進老年人福祉的意見》等。

資料來源:《“十四五”國家老齡事業發展和養老服務體系規劃》《關于發展銀發經濟增進老年人福祉的意見》等。但由于金融機構整體重視程度不夠,加之政策、市場環境等客觀因素限制,養老產業的部分融資渠道受限。其中,重資產項目資金需求大,但受房地產等外部政策影響,債權、股權等傳統融資渠道受限,REITs渠道在政策層面則尚未打通。輕資產項目由于缺乏土地、房產等重資產抵押物,難以獲得充分的債權支持;由于盈利依賴規模化發展,風險較高,股權投資圍觀者眾、投入者少。

養老金融體系的發展方向

隨著我國人口老齡化程度不斷加深,養老金融需求將不斷擴大。國家統計局數據顯示,截至2023年末,中國60周歲及以上老年人口占比21.1%,65歲及以上占比15.4%。在不斷增長的養老需求帶動下,養老金融體系將迎來快速發展,對金融機構創新服務方式、提高服務能力提出要求。

養老金資產快速增長,企業年金、個人養老金加快補足短板

發達國家家庭財富中較大比例配置于養老金、壽險等長久期資產,其中養老金占比約為15%。相比之下,我國家庭不動產等實物資產占比約為56%,儲蓄、資管、股票、保險等金融資產占比分別為20.1%、13.2%、2.8%、2.9%,養老金資產占比幾近為0③。對照發達國家,我國家庭養老金資產占比低、增長空間大。通過對家庭財富增長率、養老金資產占比做合理假設,測算得到未來10年我國養老金規模將至少增長至30萬億—40萬億元,甚至可能達到百萬億級(見表4)。

表4 2035年家庭養老金資產規模測算(萬億元)

注:參考《Global Wealth Report 2023》,截至2022年底我國家庭總財富84.5萬億美元。

分“三支柱”看,第一支柱和職業年金覆蓋率已經達到較高水平,未來將在現有基礎上穩步增長。養老金資產的主要增長空間在企業年金和個人養老金,具體表現在以下幾個方面。

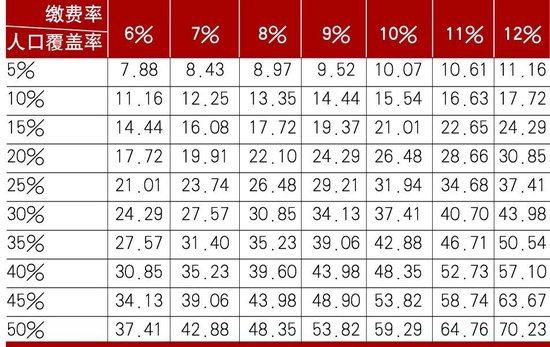

企業年金加快向大中型企業覆蓋。美國、日本第二支柱的人口覆蓋率分別約為50%、30%,我國企業年金人口覆蓋率若達到30%,約需要4.2億人參保④。通過對繳費率、人口覆蓋率做合理假設,測算得到截至2035年的企業年金規模(見表5)。保守情景下,若年均繳費率達到10%、人口覆蓋率達到15%,年金基金規模預計將達到21萬億元。

表5 截至2035年企業年金規模測算(萬億元)

注:1.據聯合國人口署預測,2035年我國人口總量約為13.99億人,人口總數波動不大,因此假設人口為14億人。

2.根據《企業年金辦法》,企業和職工個人合計繳費不超過本企業職工工資總額的12%。

3.2023年全國居民平均工資收入約為2.2萬元,換算到就業人群的平均工資約為4.2萬元,預計未來10年工資穩步增長,保守估計平均工資為5萬元。

4.保守假設企業年金年化投資收益率為4%。

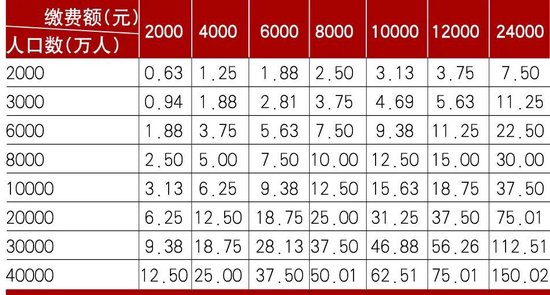

個人養老金加快向中高收入群體覆蓋。根據《2023年中國養老金調查報告》調研,月收入5000元以上人群是購買主力。為了測算個人養老金的潛在客群,我們基于家庭金融調查數據庫(CHFS),對全國居民收入分布進行分析,根據分析結果對繳費人數、年均繳費額做合理假設,測算得到截至2035年個人養老金規模(見表6)。保守情景下,若年均繳費額達到1.2萬元、繳費人數達到1億人,個人養老金規模預計達到18.75萬億元。

表6 截至2035年個人養老金規模測算(萬億元)

注:1.保守假設企業年金年化投資收益率為4%。

2.OECD國家第三支柱平均覆蓋率為25%,基于我國人口數量,設置人口數最高的情景為4億人。

養老財富儲備需求呈多元化發展狀態

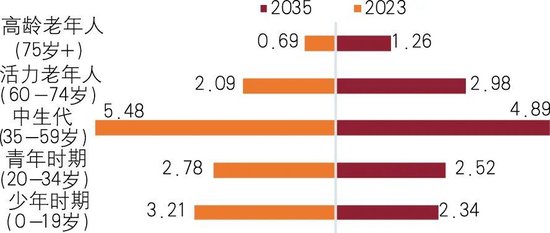

根據聯合國人口署測算,2035年我國活力老年人、高齡老年人數分別為2.98億人、1.26億人,相比2023年增幅分別為42%、83%(見圖2)。

圖2 不同年齡階段人群變化趨勢(億人) 數據來源:聯合國人口署

圖2 不同年齡階段人群變化趨勢(億人) 數據來源:聯合國人口署老齡人口的增多帶來更大的養老財富儲備和消費需求,加之不同人群的特征逐漸分化,對金融產品和服務的需求逐漸向多元化發展,具體表現在以下幾個方面。

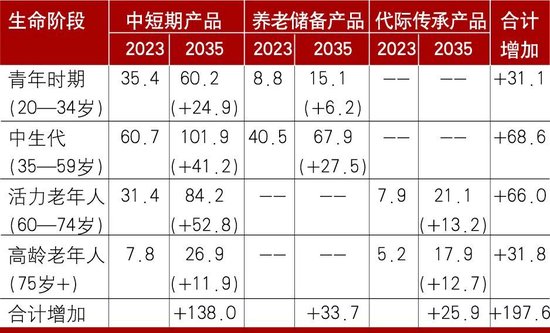

不同的金融產品需求。基于聯合國人口署人口預測、CHFS等數據庫,測算得到2023年、2035年不同年齡階段的資產配置情況(見表7)。保守估計,當前對養老儲備、代際傳承產品需求約有60多萬億元,到2035年至少還將產生約60萬億元的增量需求。

表7 各年齡階段對不同金融產品需求(萬億元)

數據來源:CHFS、《Global Wealth Report 2023》等

數據來源:CHFS、《Global Wealth Report 2023》等注:1.根據《Global Wealth Report 2023》,當前我國家庭金融資產合計占比約為45%,假設2035年達到發達國家55%左右的水平。

2.將個人持有的金融產品分為中短期(存款、理財、證券等中短久期產品)、養老儲備(特定養老儲蓄、養老理財、養老目標基金、壽險等長久期產品)、代際傳承(家族信托等)三類。

3.假設不同階段個人對三類資產的配置比例不同,其中,青年時期對三類產品的配置比例分別為80%、20%、0;中生代配置比例分別為60%、40%、0;活力老年人配置比例分別為80%、0、20%;高齡老年人配置比例分別為60%、0、40%。在這一假設下,養老金資產占家庭資產的比重約為15%,相當于發達國家平均水平,部分驗證了假設具備合理性。

4.假設家庭金融資產年平均增長率為4%。

綜合財務規劃需求。在一般金融產品之外,部分銀發人群對養老咨詢、遺產規劃等智力服務存在迫切需求。在美國、英國等成熟市場,客戶對于養老規劃更加重視,受托、咨詢等業務在市場價值中占比較高。貝恩咨詢的調研也反映,可投資產超過1000萬元的家庭,對養老規劃的需求非常旺盛。

適老服務需求。養老財富積累和消費帶來大量金融活動,將帶動金融機構推進適老化改造,打造專屬于老年人群的服務體系,更好滿足備老、老年群體的投資、消費、資產傳承等需求。銀行機構作為綜合金融服務提供商,適老金融服務是其重要發力方向,需要持續改進銀發客群的金融服務體驗,增進金融服務的便利度。

三大養老模式帶動產業規模快速擴張,重點區域發展潛力突出

產業快速增長帶動更大金融需求。基于日本老年群體消費結構⑤、CHFS數據庫中老年人群消費數據等資料,估算得到銀發人群在服裝、食品、居住、交通、家庭設備與服務等領域消費比例,并按照居家、社區、機構三類養老模式⑥適當調整。在此基礎上,按照50%和80%兩類養老資產替代率⑦,測算得到2023年、2035年的養老產業規模(見表8):總體看,2023年的養老產業潛在規模約為4.58萬億元,到2035年,樂觀情景、中性情景下產業規模分別為31.94萬億元⑧、19.96萬億元,年復合增長率分別為18%、13%。分模式看,2035年,樂觀情景下三類養老模式規模將分別達到28.75萬億元、2.24萬億元和0.96萬億元,中性情景下將分別為17.79萬億元、1.4萬億元和0.6萬億元。分領域看,首要是食品、醫療保健消費較大,占比分別約為45%和20%;文化娛樂與教育、家庭設備與服務、老年服飾等產業規模占比分別為10%、9.1%和5%。

表8 2023—2035年養老消費規模測算(萬億元)

注:1.假設企業庫存銷售比為20%,則可以將消費規模粗略轉化為產出規模(保守口徑)。

2.2023年的人均可支配收入約為3.9萬元,假設2035年的人均可支配收入相比2023年翻一番。

養老產業規模的快速增長將帶動金融需求的顯著增長。按照2023年社會融資規模占GDP的比例粗略估算,截至2035年,樂觀情景、中性情景下養老產業的融資規模將分別達到9萬億元、5.6萬億元。

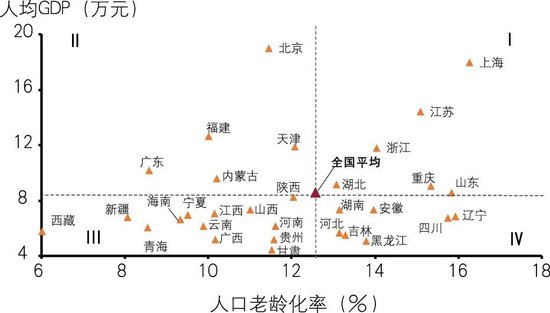

部分地區養老產業金融需求較為突出。養老產業作為服務行業,客群、場地、人員具有明顯的區域屬性。為了對比各省(區、市)養老產業發展潛力,選擇兩個量化指標:一是老齡化率(65歲以上人口占比),代表養老服務需求;二是人均GDP,代表發展養老產業的經濟稟賦。按照全國平均水平將各地區分為四類:一是高老齡化、高GDP地區(情景Ⅰ),包括上海、江蘇、浙江、山東、重慶、湖北6個省(市)。二是低老齡化、高GDP地區(情景Ⅱ),包括北京、廣東、天津、福建、內蒙古5個省(區、市)。三是低老齡化、低GDP地區(情景Ⅲ),包括陜西、河南、貴州、甘肅等13個省(區)。四是高老齡化、低GDP地區(情景Ⅳ),包括遼寧、吉林、黑龍江、四川、安徽等7個省(見圖3)。

圖3 各地區養老產業金融發展潛力分析 數據來源:國家統計局。其中,各地區老齡化率取自第七次人口普查數據。

圖3 各地區養老產業金融發展潛力分析 數據來源:國家統計局。其中,各地區老齡化率取自第七次人口普查數據。對比發現:情景Ⅰ地區的養老需求最迫切、經濟支撐最強,是養老金融服務的首要選擇;情景Ⅱ地區雖然老齡化略低,但經濟支撐較強,也是養老金融服務的重要方向;情景Ⅲ、Ⅳ地區經濟支撐都較弱,開展養老金融服務可能需要更多考慮政策支持等因素。

輕重資產結合逐漸成為主流模式。不管是重資產為主的高端養老社區,還是輕資產為主的康養護理等業務,都在謀求輕重結合的業務模式,康養結合是其典型代表。這為養老產業帶來更多融資選擇:一是重資產項目盤活需求,帶動REITs等業務機遇;二是輕資產業務規模化發展,或重資產項目并購,帶動權益融資需求;三是輕資產項目向輕重結合轉型,有利于打通債權融資通道。

關于銀行做好養老金融服務的幾點建議

銀行作為我國金融體系的重要組成部分,是養老金融的重要參與者。本章在前文分析基礎上,將研究視角聚焦到銀行業,為銀行機構做好養老金融服務提供策略和建議。

以企業年金和個人養老金為重要突破口,強化養老金全價值鏈金融服務

由于第一支柱和職業年金的市場發展較為成熟,針對性的金融服務也相對飽和。未來,銀行機構可錨定企業年金和個人養老金兩大潛力市場,打造覆蓋養老金全價值鏈的綜合金融服務。

分層分類開展企業年金營銷服務。一是爭取大中型優質客戶。針對央企、國企、上市公司以及大型民企等頭部企業,通過貸款、債券、股權、投資等綜合服務深化銀企關系,爭取企業年金受托、托管、投資管理等業務資格。二是拓展以中小企業為主的增量市場。在發力拓展中小企業年金市場的同時,緊盯可能出臺的自動加入、簡易辦理等政策,前瞻做好制度、流程、產品等準備工作,確保及時抓住政策機遇。

聚焦重點地區,著力營銷中高群體的個人養老金業務。一是全力營銷個人養老金賬戶。個人養老金賬戶是第三支柱的扎口,對開展個人養老金業務至關重要。建議緊盯中高收入群體,加大養老金賬戶營銷力度,確保在市場擴張中占得先機。二是拓展第三支柱綜合服務。以個人養老金賬戶為基礎,做好賬戶管理、產品開發、投資管理、咨詢服務等全方位金融服務,打造第三支柱綜合服務方案。

強化第二、第三支柱聯動服務,打造一體化服務優勢。第三支柱客戶與第一、第二支柱有較大重合度,加之未來政策面可能打通第二、第三支柱,實現養老金資產在不同賬戶間流通,需要推動針對各支柱的單一服務向綜合金融服務轉換。建議強化第二、第三支柱的交叉營銷,以第二支柱的優質金融服務,批量帶動第三支柱的開戶、繳費、支付結算等各項服務。

以加大差異化金融產品供給、優化適老金融服務為兩大抓手,扎實做好養老服務金融

針對活力青年人、中生代、老年人、高齡老年人等不同年齡階段,以及普通人群、高凈值人群等不同財富水平群體的養老金融服務需求,提高差異化產品供給能力,深化適老金融服務,提升養老服務金融的適配度。

分層分類開展產品創新。針對進入備老階段的中生代群體,強化特定養老儲蓄、養老理財、養老目標基金、商業養老保險等產品供給,加大市場優質養老產品代銷推廣力度,打造廣泛覆蓋的養老金融產品體系。針對活力老年人群體,加強存款、理財等高流動性產品供給,滿足老年人消費需求。針對高齡老年人群體,積極創新財富傳承類金融產品。

積極開展養老咨詢業務。針對具有較強咨詢類需求的群體,加大養老顧問類服務供給。建議強化與備老、養老客戶互動,建立集客戶年齡、健康、風險偏好、養老資產等信息于一體的養老客戶畫像,有效挖掘客戶養老服務需求。在此基礎上,基于財富水平、年齡階段、風險承受能力等要素,為客戶提供投資規劃、遺產規劃等定制化服務方案。

推進服務渠道適老化、無障礙化改造。加強網點渠道適老化改造,打造敬老服務專區,完善柜臺、座椅、業務系統等軟硬件設施,優化老年客戶現場、上門服務流程,不斷做優老年客戶服務體驗。推動網絡終端、智能設備適老化改造,通過開發關愛模式,增加大字模式、語音輔助、一鍵求助等功能,提升老年群體數字化適應能力。

聚焦重點區域、重點細分產業,創新服務方式支持養老產業重點領域的發展

針對居家、社區、機構三類養老模式,以及服裝、食品、居住、交通、家庭設備與服務等養老細分產業,針對性地做好金融服務供給。

突出對重點養老場景的金融服務。從不同模式看,居家養老未來可能覆蓋90%的老年人群,是養老產業的主流模式,建議聚焦居家養老,及其上下游的監護設備制造、基本照護、餐飲服務、醫療保健等金融服務。同時有效滿足社區養老改造、養老機構建設等金融需求。從細分領域看,聚焦老年膳食、照護、保健品、養老機構建設、老年教育娛樂等重點場景,優先選擇規模化的頭部企業加強金融合作。

聚焦重點區域進一步深化金融服務。優先選擇高老齡化、高GDP地區,以及低老齡化、高GDP地區開展養老產業金融服務。對于其他地區,綜合考慮地方政策支持等因素,有序做好養老產業金融供給。

多渠道支持養老產業的各類融資需求。一是加大債權融資支持力度。對重資產項目,通過銀團貸款、債券等方式加大債務資金支持。對輕資產項目,開發應收賬款、動產、知識產權、股權等抵質押貸款等創新產品,打通債務融資通道。二是通過REITs等業務支持養老資產盤活。在養老資產尚未納入REITs政策試點的情況下,圍繞重點地區、大型企業的核心養老社區資產,創新開展類REITs等業務,助力盤活存量資產。三是以多渠道權益融資支持重點企業規模化發展。聚焦康養結合等戰略新興產業,開展股權直投、產業基金、并購重組、投貸聯動等融資服務,支持優質企業規模化發展。針對企業上市融資需求,開展上市顧問、戰略配售、定增直投等服務。四是以綜合服務打造養老金融生態。立足銀行客戶優勢,以保險、信貸、理財、基金、顧問等綜合服務為抓手,接入外部養老社區、健康管理、居家養老等養老服務提供商,打造銀行系養老金融生態。(本文僅代表作者個人觀點,與所在單位無關)

① 目前參與的主要是大型企業,小企業因流程復雜、財務負擔重等原因,參與意愿較低。

② 《關于推動個人養老金發展的意見》規定:個人養老金賬戶資金購買符合規定的銀行理財、儲蓄存款、商業養老保險、公募基金等產品,金融機構和金融產品由監管部門篩選確定,個人自主選擇。

③ 數據來源:《Global Wealth Databook 2022》、中國人民銀行《2019年中國城鎮居民家庭資產負債情況調查》等數據。

④ 由于現有參保人數只有約3000萬人,增長空間巨大,需要政策面的強力推動。

⑤ 日本作為東亞國家,與中國在養老文化等方面較為接近,故將其作為參照系。

⑥ 按照國家衛健委的數據,我國養老產業呈“9073”格局,即居家、社區、機構養老的老年人占比分別為90%、7%、3%。

⑦ 我國當前養老金替代率約為35%,美國替代率約為80%。假設2035年養老金替代率至少達到50%,樂觀情況下可達到80%。

⑧ 這一估計與國家信息中心經濟預測部的預測較為接近。

作者:中國農業銀行辦公室 段志明

責任編輯:曹睿潼

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)