原標題:中國獨角獸報告:2020

來源:澤平宏觀

文:恒大研究院 任澤平 連一席 謝嘉琪

獨角獸企業代表著新經濟的活力,行業的大趨勢,國家的競爭力。2019年全球經濟復蘇動能減弱、融資環境趨緊,投資人為獨角獸企業慷慨融資的時代已經結束。疊加2020年新冠肺炎大流行,全球獨角獸面臨前所未有的生存壓力,同時在線辦公、新能源汽車、人工智能、醫療健康等領域異軍突起,新基建帶來新機遇。

2020年獨角獸榜單有哪些重大變化?透露出哪些科技趨勢和投資機會?

1 全球獨角獸數量創新高

全球獨角獸數量創新高,中美保持領導力。據CB Insights數據統計顯示,截至2019年12月31日,全球獨角獸總數達到436家。按地域劃分,數量排名前五依次為美國、中國(包括中國香港)、英國、印度和韓國,分別為214家、107家、22家、19家、12家。中美兩國獨角獸數量占比高達73.6%。

2019年全球共有25家估值超過100億美元的超級獨角獸。從地域來看,美國和中國數量最多,分別為11家和8家,合計占比76%;印度排名第三、共2家;英國、新加坡、印度尼西亞、巴西數量各為一家。螞蟻金服以1500億美元估值維持第一。

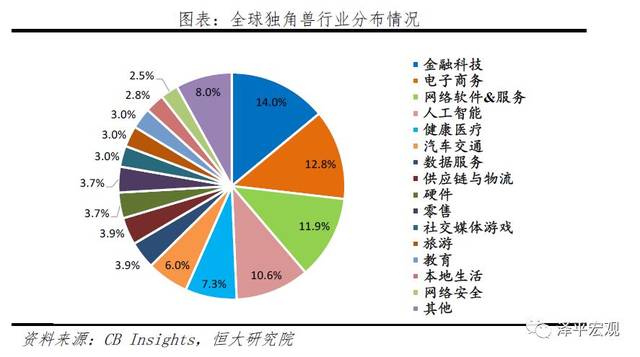

金融科技、電子商務和網絡軟件與服務領域獨角獸最多,人工智能與醫療健康兩大領域獨角獸數量快速增長。從行業分布來看,獨角獸數量分布前三行業為金融科技、電子商務和網絡軟件與服務,分別為61家、56家、52家。與上期對比,人工智能和醫療健康領域的企業數量快速增長,分別為46家和32家,主要由于醫學檢測、細胞基因、計算機視覺、深度學習等技術迅速發展。2019年人工智能和醫療健康行業的新生企業共29家,同比增長近30%,其中美國共19家、占比超過65%,包括自動駕駛公司Argo AI、數據管理公司DataRobot、細胞免疫療法公司Lyell Immunopharma等。

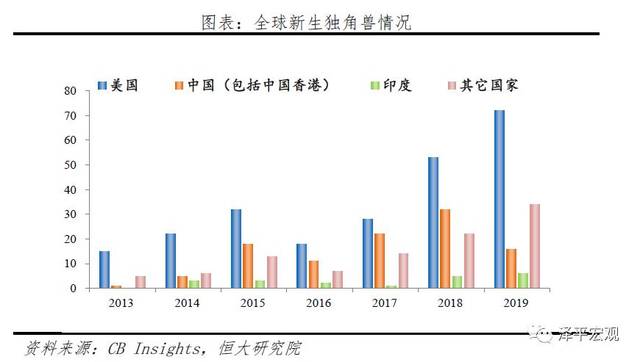

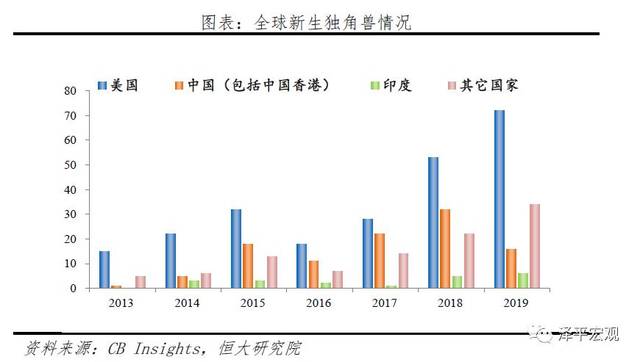

中美印位列新生獨角獸數量前三。2019年全球新生獨角獸共128家,美國、中國、印度為新生數量前三,分別為72家、16家、6家。中國經濟增速放緩、互聯網和移動互聯網市場格局逐漸固化,2019年中國新生獨角獸數量較2018年減少50%。

印度成為近年全球投資熱點。1)印度經濟發展較快、人口基數大且結構年輕、互聯網用戶滲透空間大,因而成為投資機構和互聯網企業出海的重點布局對象。2018年印度GDP總量2.7萬億美元、同比增速7%,總人口13.5億、65歲以上人口占比僅約6%,2019年互聯網月活用戶4.5億人、滲透率約36%。2)各大投資機構主要考慮印度可能成為與中國同等體量的龐大市場,未來經濟進一步發展、人均可支配消費提高、消費升級,因此被投資行業集中于電子商務、本地生活(外賣、生鮮)、快遞、支付等與中國發展歷程相似的互聯網服務領域。3)中國大型互聯網企業、國際創投機構是促進印度獨角獸誕生的主力軍,包括阿里巴巴、騰訊、軟銀、紅杉等。不過盡管全球投資者、印度初創企業、國內出海企業希望復制中國互聯網行業的成功,但是由于印度基礎設施欠發達、語言語種眾多、社會階層差異大、產業鏈不完備、勞動力市場效率較低,印度企業未來是否能盈利做大尚存疑,大部分印度獨角獸存在估值過高現象。

注:當期獨角獸總數=上一期總數+新生數量-上市、兼并收購等退出數量。因此,新生數量不一定等于同比增加數量。

2 中國獨角獸數量居全球第二,新生數量下滑

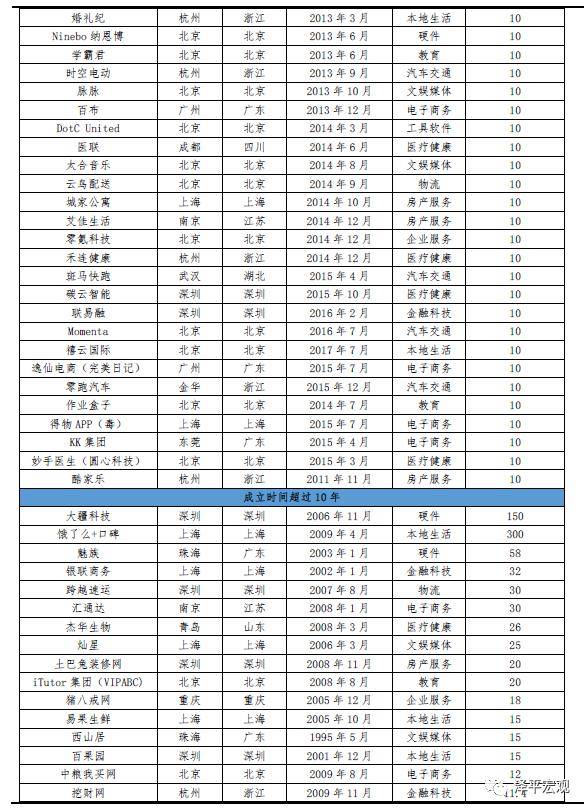

結合CB Insights、PitchBook、桔子IT等數據和榜單梳理,截至2019年12月31日,中國地區廣義獨角獸共166家、總估值7921.3億美元,其中狹義獨角獸141家、總估值7052.9億美元,分布在15個城市14個行業。

注:廣義獨角獸即成立時間不限,狹義需不超過十年。在選擇對象時,我們主要考察以下4點:1)企業產品或者提供的服務的核心價值;2)企業產品或者提供的服務的流量價值;3)企業產品或者提供的服務所能帶動的輻射價值;4)商業模式價值。在測算估值時,由于獨角獸未上市且大部分為互聯網企業,主要采取乘數估值法(包括市盈率與市銷率)、可比公司法、融資投資法(詳情參考《 中國獨角獸報告:2019 》)。

2.1 地域分布:北京獨角獸總量第一,杭州獨角獸平均估值最高

從地域分布來看,獨角獸集中于北、上、深、杭,2019年四城獨角獸數量占整體比例達82%、估值占比達93.3%。其中北京獨角獸共69家、數量占比41.6%、為全國第一,上海、杭州、深圳為第二、三、四名,企業數量依次為35家、20家、13家,數量占比分別為21.1%、12%、7.8%。杭州獨角獸平均估值最高、達到106.7億美元,主要因為杭州擁有螞蟻金服和菜鳥網絡兩大阿里系超級獨角獸。北京、深圳、上海獨角獸平均估值分別為48.7億美元、41.5億美元、38.8億美元。

北、上、杭、深以外城市新生獨角獸企業數量下滑。2019年新生獨角獸的城市主要集中在北、上、杭、深。盡管其他城市重視培育初創企業,出臺稅收減免、平臺資源嫁接、人才和業務對接等政策,然而融資渠道和工具不完善、融資難貴、人才吸引力不足等劣勢在經濟下行期被放大,四城以外城市擁有新生獨角獸企業的僅南京、廣州、東莞、合肥、金華、益陽,數量均為一家。

2.2 行業分布:汽車交通行業獨角獸數量最多

從行業分布來看,汽車交通、文娛媒體、電子商務領域獨角獸數量分列第一、第二和第三名,企業數量分別為25家、21家、20家,代表企業依次為估值516億美元的滴滴出行、估值750億美元的字節跳動、估值為70億美元的美菜網。 電動化、智能化、網聯化、共享化浪潮下,汽車交通行業創業與融資活躍度有所提升,包括電動汽車整車、自動駕駛、車載操作系統、汽車后市場等細分領域,代表企業有自動駕駛企業Momenta、操作系統企業斑馬智行、二手車交易企業大搜車等。

2.3 投資機構:互聯網巨頭是獨角獸重要推手

互聯網巨頭企業成為中國獨角獸誕生的重要推手,企業服務領域是巨頭目前關注重點。在當前互聯網生態化的趨勢下,獨角獸企業已經成為巨頭生態的重要構成。通過自孵化或戰略投資等方式,眾多巨頭企業開始搭建生態系統,并逐漸完善。從榜單中可以看出,大約50%的企業或多或少與阿里巴巴、百度、騰訊、京東、美團等相關聯。其中,企業估值越高,巨頭對其影響力更強。從估值前十企業來看,與巨頭關聯程度高達100%。 從投資策略來看,阿里巴巴、百度、騰訊、京東、美團是基于各自主營業務和重點布局領域而展開,例如電子商務之于阿里巴巴,搜索和廣告之于百度,游戲之于騰訊等。但企業理念影響各自對待被投企業的方式,出于對阿里系生態整體戰略的嚴格控制要求,阿里巴巴26.4%投資事件為戰略投資,百度、騰訊、京東、美團投資事件基本集中早期的天使輪和A輪。 從投資行業來看,各大互聯網企業均加強對包括大數據、云計算等在內的企業服務行業投資力度,企業服務行業是阿里巴巴、百度、京東所投數量最多的領域,分別占各自投資總事件的14%、17.7%、14.2%,是騰訊、美團所投第二多領域,分別占各自投資總事件的11%、12.2%。

宏觀經濟承壓、優秀標的減少,2019年各大互聯網巨頭投資行為均有所收緊。2019年阿里巴巴及相關企業共進行71件全球投資行為,較上期下降52%;百度及相關企業共進行39件投資行為,較上期下降47.3%;騰訊及相關企業共進行107件投資行為,較上期下降36.3%;京東及相關企業共進行28件投資行為,較上期下降42.9%;美團及相關企業共進行6件投資行為,較上期下降53.8%。

2.4 變現上市:美股是首選,2019年上市數量減少

中國獨角獸上市頻率降低,主要選擇美股市場。據統計,2019年全年,中國內地共13家獨角獸實現上市,較去年減少6家。 從上市企業類型來看,主要為中小型獨角獸,61.5%上市前估值在10億-15億美元區間,主要因為獨角獸企業短期普遍無法盈利,中小型獨角獸較超級獨角獸企業和行業頭部企業承受更大的融資和運營壓力,上市需求更急迫。 從上市地點來看,2019年中國獨角獸在納斯達克共上市8家,其次為紐交所2家。2019年3月科創板推出也對獨角獸上市造成分流,眾多獨角獸企業目前處于觀望狀態。2019年港交所上市的獨角獸企業從2018年8家下滑至1家,其余深交所主板、創業板各有1家獨角獸上市。截至2020年5月6日,市值較上市前估值上漲共5家、下跌共8家,36氪跌幅最大、縮水86.3%,第三方支付企業拉卡拉漲幅最大、上漲145.7%。

3 挑戰與建議

3.1 三大挑戰:投資減少、運營壓力增加、上市渠道受限

隨著全球疫情爆發、經濟下行壓力加大,全球資本、人才、貿易、產業鏈均受到不同程度影響,對于中國創新企業來說,也將在供應鏈、訂單、融資等方面承受多重壓力。

1、新冠肺炎疫情疊加經濟下行、金融危機,此次危機影響或遠超2003年非典和2015年塞卡(Zika)時期。私募股權投資一直是初創企業重要的資金來源,經濟下行、全球資本市場劇烈波動以及疫情全球蔓延加重投資端恐慌情緒,投資機構在受災當年和下一年將提高投資條件、收緊投資窗口、減少投資行為,創新企業可能缺乏重要的資金來源。從2003年非典時期來看,受災最嚴重的亞洲地區私募股權市場受非典影響較大,2003年疫情當年市場投資金額較2002年下降27%,直至2005年投資行為有所恢復。2015年塞卡疫情表現出類似情況,受災最嚴重的南美地區2016年私募股權市場投資金額較2015年下降49%,直至2017年恢復。從此次疫情的高傳染性和全球經濟情況來看,預計2020年全球風投市場投資可能大幅收縮,直到2021年才能有所好轉。

2、初創企業運營可持續性和盈利壓力增大。大部分獨角獸初創企業的成長路徑相似,在投資風口中快速積累資本,海量宣傳擴大企業知名度,通過降價、補貼等行為吸引用戶,再次吸引資本用于擴充疆土,規劃盈利目標進行上市。然而無論傳統還是新經濟企業,企業內部結構是否優化、產品或服務是否貼合用戶需求、商業模式是否可持續才是企業長久運營的關鍵點,單純通過資本支撐估值并非長久,例如2019年共享辦公行業龍頭WeWork陷入上市無望、估值大幅下滑的困境。海外疫情沖擊加劇國內經濟下行壓力,訂單需求下滑、部分原材料面臨斷供風險,尤其在未來1-2年資本市場投資行為縮減的情況下,初創企業運營壓力驟增。

3、美股市場盈利惡化、估值大跌,獨角獸企業海外上市渠道受影響。3月9日起,美國金融市場出現顯著的流動性危機,股票、債券、黃金同步大幅下跌,市場恐慌性追逐流動性,現金為王,美元指數快速上漲。10天內美股四次熔斷,恐慌指數超過2008年金融危機最高點,技術性熊市。以低利率、企業高負債支撐的美股高估值不再出現,獨角獸美股上市渠道可能受影響。此外,受瑞幸財務造假事件影響,中概股和欲往美股上市的國內初創企業還將面臨投資者信任問題。

3.2 建議

1、以注冊制改革為抓手,完善多層次資本市場五大配套制度,為科創企業獨角獸企業創造更加健康的融資環境。1)豐富并購支付工具,拓寬并購貸款、并購基金、公司債、高收益債等融資渠道。2)簡化事前審批流程,強化事中事后監管與部門協調。3)建議適當給予并購相關稅收制度優惠。通過適度擴大對免稅并購類型的認定范圍、適當減免并購企業資本利得稅的方式,降低并購成本。4)加強多層次資本市場建設,促進主板、科創板、中小板等共同發展、協同發力,實體經濟供給側改革、尋找新的增長點需要金融市場同步甚至領先改革作為支撐。

2、推動“新基建”,重視5G、人工智能、數據中心、互聯網等科技創新領域基礎設施,以及教育、醫療、社保等民生消費升級領域基礎設施,加強研發投入維持技術高地。對于其他類型企業,突出自身優勢,通過例如共享經濟、共享員工、線上直播等商業模式創新、產品創新、跨界創新等多種形式區別其他競爭對手形成差異化優勢。

3、地方政府加強當地企業的人才吸引、資源平臺搭建、稅收減免等相關扶持措施。建立高新園區提供優質創新環境,促進企業、高校、政府的知識、技術、人才傳播流通,傳統產業升級與新興產業培育相結合,促進區域新經濟活躍程度。

免責聲明:自媒體綜合提供的內容均源自自媒體,版權歸原作者所有,轉載請聯系原作者并獲許可。文章觀點僅代表作者本人,不代表新浪立場。若內容涉及投資建議,僅供參考勿作為投資依據。投資有風險,入市需謹慎。

責任編輯:梁斌 SF055

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)