文/新浪財經意見領袖(微信公眾號kopleader)專欄作家 蔡凱龍

消費金融是促進消費發展的重要手段。消費金融對中國經濟結構轉型和消費升級有著極其重要的作用。加強對現金貸及消費貸監管的同時,監管層也應避免過度和非合理的監管。

扒光現金貸和它扔出去的鍋

扒光現金貸和它扔出去的鍋最近現金貸成為各界熱議的焦點。

在眾多對現金貸的討論中,消費貸由于和現金貸千絲萬縷的關系,多次被提及。其中不乏有“中國居民應該去杠桿,降低債務負擔”,“科技金融公司引領消費貸”這樣乍一聽有道理,卻又經不起仔細推敲的謬論。看來大眾對消費貸的誤會不小。

我們不妨跳出對現金貸的爭論,往大的方向全面認識一下消費貸。

消費貸全家照

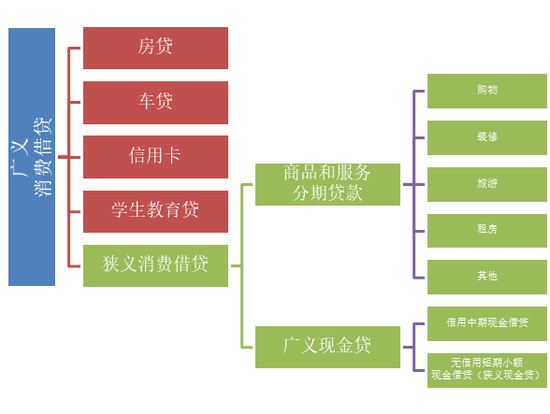

消費貸有廣義和狹義之分,廣義的消費貸(以下不特別說明,簡稱“消費貸”),包括傳統的房貸、車貸、信用卡、學生教育貸,也包括新興的商品和服務購買的分期貸款,以及廣義現金貸。廣義的現金貸,包括有信用的中期現金貸款,也包括無信用的短期小額現金貸款,即狹義的現金貸(以下不特別說明,簡稱“現金貸”)。狹義的消費貸,僅包含分期貸款和現金貸。

另一種分類是根據貸款有無抵押物,分為抵押性消費貸款(包括房貸和車貸)和無抵押消費貸款。

消費貸款市場在中國經濟的發展中起著舉足輕重的作用。中國經濟進入新常態,拉動經濟增長的三駕馬車中,投資和出口都呈現疲軟之態,只有消費還獨當一面,拉動內需成為當下中國經濟的命脈。消費貸款直接刺激消費需求,有助于經濟穩定持續發展,是中國金融體系中脫虛向實進程中重要的輔助手段,亦成為人們滿足美好生活需要的方式之一。

現金貸的鍋,消費貸不背

雖然現金貸屬于消費貸大家庭中的一員,可是現金貸屬于消費貸中的異類。它“三無一高“:無抵押,無信用,無場景,高利率。特別是利率高這一點,讓現金貸和高利貸有著糾纏不清的曖昧關系。由于現金貸口碑不佳,引發滔天爭議,很多消費貸家族成員都不愿意認這位奇葩的遠房親戚,極力撇清關系。為了劃清界限,消費貸羅列出3點有別于現金貸的理由:有背景,有潛力,有牌照。

有背景即有場景。消費貸除廣義的現金貸外,都有應用場景,房、車、信用卡、學生教育、購物和服務無一不是實際的消費需求。貸款的壞賬風險可控性大大增強。

首先,風險大幅下降。貸款的應用場景決定了貸款的實際用途。這些借款,被嚴格地限定于特定的消費領域,不易被挪用于非法領域。對于大額抵押類貸款(例如房貸和車貸),至少還有抵押物的保障,萬一借款人還不了貸款,這些作為抵押物的房和車可以收回變賣。由于這些特點,消費貸的逾期壞賬率一般在1%~5%之間。但現金貸的壞賬率則普遍偏高,有信用中期現金貸的壞賬平均在10%~15%左右,狹義現金貸逾期壞賬率甚至經常高于30%。

風險是金融產品的本質。作為風險較低的金融產品,消費貸的風控、利率定價、逾期催收方式和高風險的現金貸迥然不同。由于有特定的消費場景,風控部門可以根據場景提供的數據,依靠成熟的模型來預估壞賬率,控制好成本,從而提供給消費者較低利率。并且消費貸公司大多連上央行的個人征信系統,消費貸的借款人都是有信用記錄,因此逾期催收也相應很簡單,一個電話,幾個短信就能達到目的。

有潛力指的是消費貸在中國還有巨大的發展空間,不像現金貸,由于前期過度擴展,目前遇到了瓶頸。

根據國家金融與發展實驗室在今年4月發布的《中國消費金融創新報告》的數據顯示,當前中國消費金融市場規模近6萬億元,如果按照20%的增速預測,消費貸的規模到2020年可超過12萬億元,中國將成為全球最大的消費金融市場。

增長如此快速的主要原因,首先是城市化和飛速發展的房地產行業。中國的城市化進程加速,常住人口城鎮化率從2000年的36%提高到2016年的57%。相應地,房地產市場面臨旺盛的需求,房貸增量迅猛,目前中國消費貸中,房貸占了72%的絕大比例。其次是科技讓消費更加便捷,隨著網購和移動支付的普及,網絡消費實現爆發式增長,培育出淘寶和京東這樣的電商大平臺。最后是年輕族群消費觀的改變。80后和90后的年輕群體已逐漸成為主流消費群體,而這些人成長于互聯網和移動互聯網時代,也有著更為強烈的超前消費意愿。

從結構和模式上,我國消費貸滲透率都以線性方式快速上漲。居民信貸占GDP的比重從2007年的18.7%上升到2017年年初的45.5%。但是這個比例放在國際視角來看并不高,中國居民負債水平不僅低于世界發達國家(58.2%),而且低于世界平均水平(59.2%)。

在這相對低的負債水平中,72%是房貸,剔除房貸后的消費貸,僅僅占GDP的28%,仍有巨大的發展空間。相比之下,中國政府負債是GDP的180%,企業負債是GDP的166%。

2016年除房貸以外的消費貸占總消費支出的比例僅為20%,低于韓國的41%、日本的32%和美國的31%。所以我們在提去杠桿的時候,決不能眉毛胡子一把抓。要降低政府和企業的負債,但對于消費貸,尤其是除房貸以外的消費貸,應大力鼓勵和支持。

最后,有牌照是指消費貸的運營主體為正規持牌金融機構,根正苗紅,絕不像現金貸里魚龍混雜。

消費貸運營主體有銀行、消費金融公司、電商消費金融平臺和分期購物平臺等其他金融科技公司。銀行和消費金融公司在狹義消費貸發放中是絕對主力,占比85%,金融科技公司所占比例為15%。螞蟻金服、騰訊金融、京東金融和百度金融在2016年底貸款余額總共約為390億美元,市場占比不到5%。雖然金融科技公司長期占據新聞頭條,吸引大多數人的眼球,但其消費貸的體量規模和影響遠不及銀行和消費金融公司。

現金貸終究屬于消費貸

現金貸不樂意了。在現金貸如日中天大賺錢的時候,這些親戚都眼紅,爭先恐后地巴結關系,開展業務合作,甚至染指現金貸業務。現在形勢急轉直下,大家紛紛開始落井下石,撇清關系。現金貸說,沒那么容易。于是也羅列了它和消費貸不可分割的關系證明。

第一,同源同根,共同成長。現金貸是消費貸中的一種,雖然場景和形式不同,但本質是相同的,都是滿足不同層次的個人借貸需求。正如人的職業無高低之分,現金貸和其他類型的消費貸也無貴賤之分。正因為現金貸服務的對象是廣大無信用記錄的民眾,因此現金貸反而在踐行和推廣普惠金融方面更具優勢。

第二,同樣具備很強的經濟影響和社會外部性。現金貸和其他類型的消費貸一樣,服務對象是個人,而且服務覆蓋面廣。兩者除經濟方面的影響巨大之外,還有社會和道德方面的外部影響。

比如,現金貸的暴力催收和債務陷阱最為讓人詬病。消費貸雖然少見暴力催收,但是歷史上也曾因過度放貸引發經濟和社會危機。在1998年亞洲金融危機后,韓國為了提振內需,出臺了扶持消費金融、促進信用卡消費的政策,但2003-2004年出現了信用卡過度發展的局面,形成信用卡泡沫,壞賬率急劇上升,2003年年底韓國信用不良人數超過370萬人,占當時經濟活動人口的18%,在此期間,自殺人數大幅增長,而這些因經濟問題而自殺的人中,大多是因為飽受多重債務問題的困擾。

臺灣的信用卡公司在1999年后推出現金卡,可以憑信用循環提現。由于競爭過于激烈,現金卡給個人的額度越來越高,普通民眾手上的卡越來越多,最終失去控制,造成卡債危機,又稱“臺灣的雙卡風暴”。2005年臺灣地區壞賬超過300億元臺幣,過度借貸人口約30至40萬人(約占總人口的1.7%、成年人口的2%),平均借貸金額超過190萬元臺幣,2006年發卡機構壞賬金額已超過其收入的1.5倍。

2008年的金融風暴,根源在于美國房貸市場過度膨脹。銀行大幅降低房貸標準,給不合格的借貸人發放房屋貸款,并通過復雜金融衍生品把不良貸款放大并到全球金融系統,造成了百年來最大的金融危機。

第三,資金來源相同。包括現金貸在內的消費貸,其資金來源無外乎三種:企業自有資金或者銀行存款,通過金融機構借款間接融資,發行金融債券和資產證券化(ABS)直接融資。雖然資金來源相同,但是由于運營主體的資質不同,選擇的方式和比例大相徑庭。銀行作為允許吸收儲蓄的金融機構,有大量的存款可以用,而且可以通過銀行間借貸市場,或者利用證券市場融資,因此其資金來源多樣且充足,資金雄厚且成本低。消費金融公司主要通過股東資金、同業拆借及金融機構借款,部分通過發行債券或者資產證券化融資,其資金來源比較廣泛,資金成本低。資金上處于劣勢的是金融科技公司,它們與傳統金融機構相比資金來源有限,因此需要大量融資,而且融資成本都不低。

資產證券化(ABS)解了金融科技公司的燃眉之急。作為一種特殊的債權直接融資方式,ABS能夠在不增加發行主體杠桿率(即不提高資產負債率)的情況下改善發行主體資產端的流動性。ABS通過設置特殊目的載體(SPV),在真正意義上實現了基礎資產的收益、風險和償還債務義務的轉移。

除房貸以外的ABS引發中國金融系統風險的可能性小。

首先,現今ABS體量還不夠大。盡管發展較快,ABS在國內債券市場中占比仍然很低。中國公募ABS規模在中國債券市場占比僅為2%,仍有巨大的發展空間。從發行量證券化率來看,2016年美國狹義消費貸ABS發行量占狹義消費貸發行量的比例為6%,而中國的這一比例不到1%。

其次,ABS本身風險低。消費借貸的還款來源是個人或家庭的收入或財產,而企業融資的還款來源是其經營收入或利潤。相比企業的收入或者利潤,個人和家庭收入相對穩定,波動比較小,風險也較低。從ABS表現看,1993至2011年期間,美國狹義消費貸ABS的累計資損率僅為0.7%,處于可控較小范圍。

最后,除房貸以外的消費貸主要是為了滿足短期的應急性需求,額度小而分散,與房地產、股票市場投資所需的大額資金不符,對房地產和股市滲透較少。

消費貸和現金貸有相似性卻又有明顯區別,因此監管層在近期整頓現金貸時,要考慮監管政策的外延影響。既要考慮加強對現金貸的監管會不會影響到消費貸的發展,又要考慮限制資金來源有無必要,避免因設置過多融資障礙造成實質上的政策歧視,從而推高資金成本。

總之,消費金融是促進消費發展的重要手段。消費金融對中國經濟結構轉型和消費升級有著極其重要的作用。加強對現金貸及消費貸監管的同時,監管層也應避免過度和非合理的監管。

(本文作者介紹:點石資本創始人,財經專欄作家。)

責任編輯:賈韻航 SF174

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。