安裝新浪財經客戶端第一時間接收最全面的市場資訊→【下載地址】

來源:Wind萬得

// 日本央行17年來首次加息 //

周二,日本央行自2007年以來首次加息,結束了全球最后一個負利率機制,原因是今年有初步跡象顯示工資增長強勁。

日本央行在3月為期兩天的政策會議結束時發表聲明,將短期利率從-0.1%上調至0%-0.1%左右。日本自2016年以來一直實行負利率制度。

日本央行還宣布取消其激進的10年期日本國債收益率曲線控制政策。日本央行一直采用該政策,在必要時通過買賣債券來瞄準長期利率。

日本央行表示,將停止購買交易所交易基金(ETF)和日本房地產投資信托基金(J-REITS),并將緩慢減少購買公司債券,目標是在大約一年內停止這種做法。

不過,日本央行將繼續以與之前大致相同的規模購買日本政府債券。數十年來,日本一直在以資產購買和量化寬松的形式進行激進的政策修補,以推動全球第四大經濟體的通貨再膨脹。

盡管“核心通脹率”(不包括食品和能源價格)一年多來一直超過2%的目標,但日本央行幾乎沒有改變其超寬松的貨幣政策姿態,因為政策制定者認為價格上漲主要是進口的。

日本最大的工會聯合會聯合會(Rengo)上周五數據稱,日本企業與其工會成員之間正在進行的春季工資談判迄今已達成基本工資加權平均上漲3.7%的結果。這比去年的漲幅還要強勁,去年的漲幅是30年來最大的。

在許多國家,通貨膨脹的飆升一直困擾著消費者和政策制定者,但在日本,大多數經濟學家都對最近的價格上漲表示歡迎,因為日本經常要與損害經濟增長的通貨緊縮作斗爭。

從負利率中抽身的舉動,被投資者視為日本經濟復蘇的又一重要步驟。負利率應該有助于日本疲弱的貨幣走強。

日本央行行長Kazuo Ueda曾多次表示,今年年度薪資談判的結果將是物價持續上漲的關鍵。日本央行預計,工資上漲將導致內需推動通脹的良性循環。

日本央行在周二的一份聲明中表示,它得出的結論是,經濟正處于工資和物價之間的“良性循環”,這意味著工資的上漲足以彌補物價上漲,但還沒有漲到影響企業利潤的程度。日本1月份的主要通脹數據為2.2%。

對政策制定者來說,工資增長加速是一個關鍵信號,表明經濟強勁到足以產生一定程度的通脹,并能夠承受更高的利率。與其他主要央行一樣,日本央行的目標是將年通脹率控制在2%;近兩年來,這一比率一直處于或高于這一水平。

// 金融市場迎來“慢颶風” //

更高且積極的日本利率,不會在一夜之間重塑市場。但長期影響可能是深遠的,特別是如果美國經濟增長因任何原因在結構上放緩,從而進一步縮小許多美國資產的收益率優勢。

日本股市從去年以來不斷拉升,今年更是攀上近34年新高水平。

日本是美國國債的最大海外持有者,是美國政府的“主要的海外貸款機構”。同時,日本也是一家出口重量級企業,其企業收益和股票都受到超廉價日元的大力支持。日本央行開始加息,最終可能會影響從美國抵押貸款,到發展中國家基礎設施融資的所有產品的價格。

越來越多的證據表明,日本經過多年的工資增長停滯,就業市場的基礎越來越穩固。日本工會聯合會上周表示,根據日本年度春季工資談判的第一輪結果,工會確保了5.28%的平均工資增長。作為對比,在截至2022年的整個十年中,最終的年增長率從未超過2.4%。

日本債券收益率有所回升,但仍遠低于美國。目前,美國和日本10年期政府債券的利率差為3.5個百分點。這明顯低于幾個月前4.2%的差距,但仍遠高于三年前的1.5個百分點。即便如此,利率差距的縮小,尤其是如果美聯儲今年晚些時候降息,這似乎很可能將支撐日元,即日元即將升值。

這可能會抑制日本股市的熱情。對于外國投資者來說,以美元計算,日股將變得更加昂貴,而外國投資者一直是日本股市上漲的重要推動者。日元走強,也將打擊一些日本公司的利潤,尤其是大型出口商。

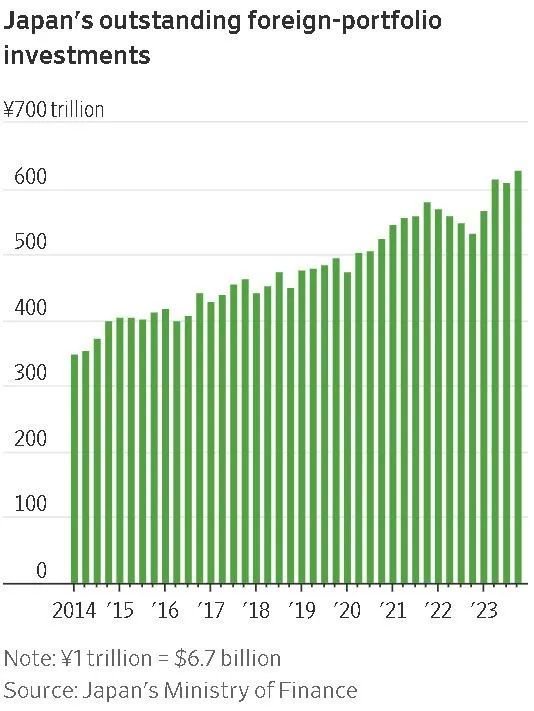

幾十年來,日本個人和公司一直是尋求更高收益的海外大投資者。截至2023年年底,日本的外國投資組合相當于4.2萬億美元。其中很大一部分來自日本養老基金和保險公司,他們在國內會突然有更具吸引力的選擇。例如,日本投資者持有約1.1萬億美元的美國國債,是最大的外國投資者。

// 日元抽水對誰影響大? //

“這是日本貨幣政策正常化的又一個里程碑,”荷蘭基金管理公司Robeco的投資組合經理Arnout van Rijn說,他設立并管理Robeco的亞洲辦事處已有十多年。“作為一個長期關注日本市場的人,這意義重大。”

巴菲特最新一封致股東信中表示:“我們在去年增加了對所有五家公司的持股。伯克希爾現在對這五家公司的每一家都擁有約9%的持股。伯克希爾還向他們承諾,持股比例未來不會超過9.9%。”

2023年4月,巴菲特以92歲高齡造訪日本,并表示將繼續增加對日本股票的投資。同時,多位華爾街大鱷及資管巨頭紛紛表示看漲日本股市。

五星資產管理公司高級投資組合經理Hideo Shimomura表示,我們看到大量散戶資金流入外國債市和股市,我不認為日本央行負利率政策的結束會改變這一趨勢。即使在對日本央行政策變化的猜測越來越多的情況下,日本投資者在今年頭兩個月仍購買了3.5萬億日元的外國債券,近幾個月來,個人購買海外股票的數量也有所增加。

國金證券首席經濟學家趙偉表示,日股前期上漲有盈利的支撐,當前部分行業估值相對合理,仍具有一定的上行空間。

日企或將在未來2年繼續實現盈利增長,日本經濟正常化或驅動日股盈利更廣泛地修復,2024-2025年,日經225分別有67%和86%上市公司預期盈利增長。

日本加息必然會造成大量資本回流。日元抽水,對誰影響較大?

港幣是跟美元硬綁定,日本加息,日元對港幣升值,對港股略有影響。

歐盟會深受影響。據機構數據,2016-2022 年間,日本對歐洲的投資規模占比31.8%,對美國投資規模占比29.1%。日本對歐洲的投資規模已經超越美國,成為日本對外投資的首要目的地。

影響較大的還有東南亞國家——印尼、泰國、越南等。這些國家近年來吸收的日本資本比較多,本國儲備也有限,一旦日資撤出,很可能會遭到空頭狙擊。

不過,告別負利率并不意味著日本央行會退出寬松貨幣政策,投資者仍需理性看待。

責任編輯:韋子蓉

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)