關于存量房貸利率是否調整的話題,近期持續發酵。

近日有傳聞稱,國內考慮進一步下調存量房貸利率,允許高達38萬億的存量房貸尋求轉按揭,而且是分2步下調存量住房貸款利率。

央行9月5日明確表態稱,降準有空間,而存貸款利率進一步下行面臨約束。

//? 央行:存貸款利率下行面臨約束? //

9月5日,國新辦舉行新聞發布會,人民銀行副行長陸磊、國家外匯管理局副局長李紅燕等來自央行、國家外匯局的有關負責人出席發布會,并就貨幣政策、外匯市場、數字人民幣等熱點話題作出最新回應。具體參見《央行表態,未來政策將這樣走!》

對于外界廣泛討論的降準降息話題,央行貨幣政策司司長鄒瀾回應稱,降準降息等政策調整還需要觀察經濟走勢。年初降準的政策效果還在持續顯現,目前金融機構的平均法定存款準備金率大約為7%,還有一定的空間。

談及利率方面,鄒瀾指出,今年以來,1年期和5年期以上貸款市場報價利率分別累計下降了0.1和0.35個百分點,帶動了平均貸款利率持續下行;同時也要看到,受銀行存款向資管產品分流的速度、銀行凈息差收窄的幅度等因素影響,存貸款利率進一步下行還面臨一定的約束。

鄒瀾同時表示,央行將密切觀察政策效果,根據經濟恢復情況、目標實現情況和宏觀經濟運行面臨的具體問題,合理把握貨幣政策調控的力度和節奏。

//? 招行行長:存量房貸轉按揭,對銀行不利? //

(圖片來自海洛)

(圖片來自海洛)此前Wind發布的《行長回應存量房貸傳言》一文曾披露,招商銀行行長王良9月2日公開表示,目前招商銀行沒有收到監管部門針對個人存量房貸轉按揭的相關意見,相關監管部門也并未就此征求過商業銀行的意見。

王良表示,如果相關政策推出,可能會對銀行業存量按揭利率帶來一定的負面影響。

業內認為,銀行核心訴求點在于維持“凈息差”,凈息差過低,銀行存在一定壓力。

Wind數據顯示,銀行凈息差最近十年整體呈現下行態勢,具體參見下圖:

招行副行長也表示:目前銀行的凈息差只有1.54%,非常低,未來監管層可能會更多兼顧資產、負債兩端的平衡。

//??廣州已有首套房貸利率2.89%? //

新舊房貸之間利差持續擴大,新一輪存量房貸利率下調的呼聲一浪蓋過一浪。

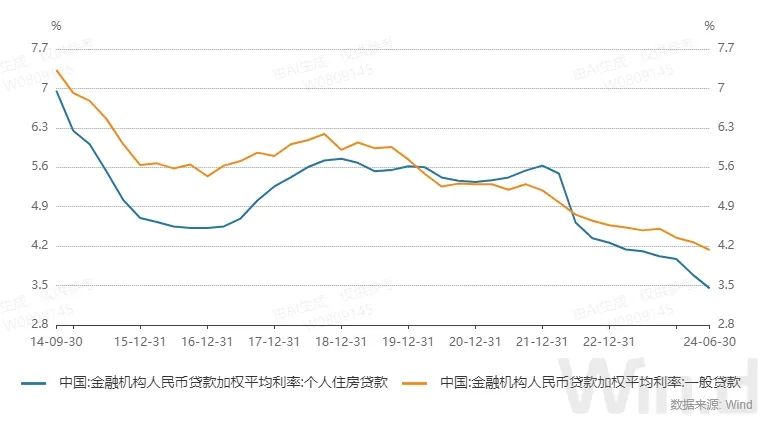

通過Wind數據查詢,可以看到房貸利率和一般貸款利率在最近十年內的變化趨勢。房貸利率在2022年3月達到最高點5.49%,之后逐漸下降。

2024年8月全國首套房平均利率已經跌到了3.25左右,二套房貸款平均利率為3.6%。

最近,廣州有外資銀行將首套房貸款利率下調至2.9%。廣州還有銀行的首套房利率已經降至2.89%。

//??機構:房貸利率再下調仍有空間? //

機構人士認為,未來,商貸轉公積金貸款、轉按揭操作、存量房貸利率再下調仍有空間。

野村中國首席經濟學家陸挺近日分析指出,中國央行再一次降低存量按揭貸款利率的可能性比較大,且降幅可能在40bp(即0.4%)左右。

中指研究院市場研究總監陳文靜則表示:“從下調方式上看,當前各地存量房貸利率執行情況不一,下調存量房貸利率的方式中,在當前的市場環境下,借款人與原商業銀行內部置換或原商業銀行直接下調存量房貸利率的方式或許更為合適,而通過不同銀行之間轉按揭的方式,或造成更大市場競爭,對預期的穩定將形成擾動。”

7月央行發布《中國區域金融運行報告(2024)》,指出存量房貸利率下調對減少提前還貸、拉動消費增長起到顯著作用,在下一步工作中強調要“督促金融機構繼續將降低存量房貸利率的成效落實到位,理順增量和存量房貸利率關系,有效減輕居民利息負擔,釋放公眾投資和消費動力,激發市場活力,推動經濟持續回升向好”。

值得注意的是,央行數據顯示,2024年上半年,居民中長期貸款累計新增1.18萬億元,同比少增2800億元,其中6月居民中長期貸款新增3202億元,同比少增1428億元。

此外,公開數據顯示,19家大中型銀行中14家房貸余額減少。

天風證券認為,增量貸款利率調降后,增、存量貸款利差加大引發提前還貸,或是居民中長期貸款增量持續收窄的原因之一。

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)