【線索征集令!】你吐槽,我傾聽;您爆料,我報道!在這里,我們將回應你的訴求,正視你的無奈。新浪財經爆料線索征集啟動,歡迎廣大網友積極“傾訴與吐槽”!爆料聯系郵箱:finance_biz@sina.com

監(jiān)管層給銀行設立理財子公司不少“福利”,理財子公司的落地也將進入快車道。

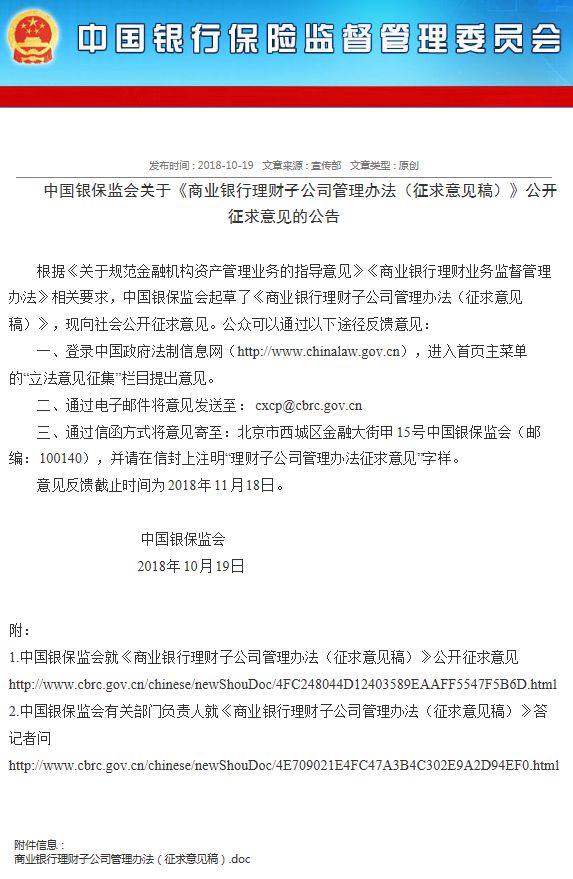

10月19日,銀保監(jiān)會發(fā)布《商業(yè)銀行理財子公司管理辦法(征求意見稿)》,并向社會公開征求意見。

理財子公司為商業(yè)銀行下設的從事理財業(yè)務的非銀行金融機構,業(yè)務范圍主要為發(fā)行公募理財產品、私募理財產品、理財顧問和咨詢等,不允許吸收存款、發(fā)放貸款。

目前銀行資管業(yè)務的主要監(jiān)管制度有三項——資管新規(guī)、理財新規(guī)和理財子公司管理辦法。這三者是怎樣的關系?

首先,“資管新規(guī)”為各類資產管理產品的統(tǒng)一監(jiān)管標準,“理財新規(guī)”為“資管新規(guī)”的配套實施細則,銀行自身開展理財業(yè)務需同時遵守“資管新規(guī)”和“理財新規(guī)”。

其次,《理財子公司管理辦法》為“理財新規(guī)”的配套制度,理財子公司開展理財業(yè)務需同時遵守“資管新規(guī)”“理財新規(guī)”和《理財子公司管理辦法》。

不少業(yè)內人士認為,《理財子公司管理辦法》在業(yè)務范圍方面的要求與現有的公募基金相像,監(jiān)管規(guī)定的嚴格程度則介于資管新規(guī)和理財新規(guī)之間。

也就是說,相比于理財新規(guī),《理財子公司管理辦法》有諸多調整和放松,主要體現在以下六方面:

1、監(jiān)管不設置理財銷售起點硬性要求,銀行自行設置;

2、擴大銷售渠道和理財投資合作機構范圍;理財新規(guī)中規(guī)定,理財產品所投資資管產品的發(fā)行機構、受托投資機構和投資顧問為持牌金融機構。相比之下,理財子公司可將依法合規(guī)、符合條件的私募投資基金納入理財投資合作機構范圍,此舉將利于擴大理財產品的銷售渠道;

3、不強制要求個人首次購買理財產品在銀行營業(yè)網點進行面簽,可通過網上面簽;

4、允許發(fā)行分級理財產品;

5、理財子公司發(fā)行的公募理財產品可直接投資股票;

6、放松非標債權投資限額管理;理財子公司獨立經營理財業(yè)務后,根據理財子公司特點,僅要求非標債權類資產投資余額不得超過理財產品凈資產的35%。

此外,銀行理財子公司應當遵守凈資本監(jiān)管要求,但相關監(jiān)管規(guī)定將另行制定。

關鍵點一:非標投資限額放松利好有多大?

實際上,上述針對理財子公司的六項“福利”,銀保監(jiān)會方面此前就有向市場透露。只不過,相比此前所透露的內容,此次正式頒布的《理財子公司管理辦法》中,又新增了一條“福利”——放松非標債權投資的限額管理。

理財新規(guī)中規(guī)定,商業(yè)銀行全部理財產品投資于單一債務人及其關聯企業(yè)的非標準化債權類資產余額,不得超過本行資本凈額的10%;商業(yè)銀行全部理財產品投資于非標準化債權類資產的余額在任何時點均不得超過理財產品凈資產的35%,也不得超過本行上一年度審計報告披露總資產的4%。

因此,對比之后可以發(fā)現,《理財子公司管理辦法》只保留了35%的紅線要求,而對非標債權投資資產與金融機構的資本凈額(10%的紅線要求)和上一年總資產(4%的紅線要求)之間的限額管理不再設監(jiān)管要求。

“這意味著未來理財子公司和銀行理財部門投資非標債權資產時,在限額管理方面實行兩套標準。理財子公司的規(guī)定更類似于基金公司,只是控制非標投資的比例,非標投資規(guī)模與公司自身的凈資本和總資產沒關系。”上海一資管業(yè)務研究人士對券商中國記者稱。

一國有大行資管部人士則對券商中國記者表示,4%的紅線要求是基于銀行總資產規(guī)模設置的,當理財子公司是獨立法人機構后,非標投資限額自然不再需要與母行的總資產規(guī)模掛鉤。至于10%的紅線要求,因為是針對全部理財產品投資于單一債務人及其關聯企業(yè)的,這個標準比較寬松,銀行理財本來就很難突破紅線。

“銀行理財投資非標之前更看重4%和35%的限額要求,但這兩個標準究竟哪一個對銀行理財實際投資非標規(guī)模的約束更大?這還與銀行理財規(guī)模占該行總資產規(guī)模的比例有關。”上述大行資管部人士稱,一般來說,如果銀行理財規(guī)模占該行總資產規(guī)模的比例超過11.4%,4%的約束性就比35%更強;低于11.4%的占比,則是35%的約束性更強。但好歹是對理財子公司取消了兩個指標要求,總歸是對非標投資有利的。

對不少銀行理財從業(yè)者來說,放松非標投資限額要求并不是最主要的,整個行業(yè)真正迷茫的是,理財子公司成立后,子公司和母行分支機構該如何聯動做非標項目?項目分成如何確定?這或許才是更為實際的問題。

“以前銀行理財做非標投資,基本都是分行推薦項目給總行資管部,且一般由分行為該項目兜底;相應的,分行從中賺取一定比例的推薦費。”另一國有大行資管人士稱,一旦成立理財子公司,作為獨立的法人主體,理財子公司與母行分支機構如何分配中收?理財子公司以什么名目將推薦費支付給分行?這些都是需要研究的。

“作為獨立的SPV,理財子公司如果每次發(fā)行投資于非標資產的理財產品,都要與分行簽訂一份財務顧問協議,這樣是否可行,是否合規(guī)?這些都是需要進一步明確的。”該人士稱。

正是由于整個行業(yè)對未來非標投資的困惑,據記者了解,自從去年底資管新規(guī)正式頒布以后,不少銀行就已暫停了對新非標項目的投資,采取保守的觀望態(tài)度。即便有銀行還在做非標業(yè)務,要么就是發(fā)新產品,按照期限匹配、不設資金池的要求來執(zhí)行,但產品的客戶接受度不高;要么是用老產品對接新非標資產,但通常會將非標項目的期限壓縮到1年以內。

關鍵點二:理財子公司可直接投股票短期影響有限

在前期已允許銀行私募理財產品直接投資股票和公募理財產品通過公募基金間接投資股票的基礎上,《理財子公司管理辦法》進一步允許子公司發(fā)行的公募理財產品直接投資股票。

這已在市場預期之內,前不久中國結算還發(fā)布修訂后的《特殊機構及產品證券賬戶業(yè)務指南》(簡稱“業(yè)務指南”)。從內容上看,業(yè)務指南按照資管新規(guī)的要求對資管產品開戶作出全面調整,特別是允許銀行理財直接開立股票賬戶,并明確了一層嵌套的開戶要求,這對于銀行理財通過委外投資股票的開戶問題有了明確說法。

亦有不少銀行理財從業(yè)人士認為,新規(guī)對銀行理財資金投資股市最大的改觀,在于給銀行理財平等的身份直接開戶投資股市,這只是投資渠道的便利化,但對于理財資金投資股市的本質并沒有太多調整。以前理財資金要通過委外、FOF等嵌套的方式進入股市,現在只是可以直接入市。更為重要的是,銀行理財自身的股權投研團隊能力有限,短期內大量理財資金涌入股市并不現實。

不過,相比于理財新規(guī),理財子公司投資股市等權益類資產還是有諸多利好。如理財子公司理財產品投資權益類資產無需計提風險資本,僅對股票集中度進行了限制(持有單一上市公司發(fā)行的股票,不得超過該上市公司可流通股票的15%)。此外,放開理財子公司選擇私募投資基金管理擔任理財投資合作機構,同時取消了“不得由投資顧問直接執(zhí)行投資指令”的限制。

關鍵點三:真正的福利:這些條款利于“寶寶類”理財產品

實際上,業(yè)內普遍認為,《理財子公司管理辦法》最大的利好來自于銷售門檻、銷售渠道和投資者適當性方面的放松。

相比于理財新規(guī),《理財子公司管理辦法》規(guī)定:

1、參照其他資管產品的監(jiān)管規(guī)定,不設理財產品(包括公募和私募)銷售起點金額。

2、子公司理財產品可以通過銀行業(yè)金融機構代銷,也可以通過銀保監(jiān)會認可的其他機構代銷。

3、參照其他資管產品監(jiān)管規(guī)定,不強制要求個人投資者首次購買理財產品進行面簽。

上述政策被市場認為直接利好銀行理財子公司發(fā)展現金管理類理財產品的大爆發(fā)。

湖南三湘銀行資深研究員譚松珩稱,不設置理財產品銷售起點金額是大殺器,意味著現金管理類產品可以1元起賣,加上銀行能給現金管理類/貨幣基金墊資,意味著這個品種的優(yōu)勢被無限擴大,銀行理財子公司要轉型,先做現金管理類產品是最優(yōu)路徑。

代銷渠道的放松和首次購買理財不需要面簽則被看作是利好產品的線上銷售,這恰好也契合“寶寶類”現金管理類產品的特點。

華東地區(qū)一城商行資管部總經理認為,盡管銀行理財朝著凈值化方向轉型是大勢所趨,但完全與其他類資管機構拼凈值化管理能力,無疑面對的是一個異常激烈的市場。銀行理財應如何與其他資管產品競爭?保持銀行特有的競爭優(yōu)勢是關鍵。

“銀行理財擅長做流動性管理和債權類資產的投資,因此,未來短期流動性管理的產品將是銀行理財的重要品種,此外,以配置債權類資產的中長期理財產品也是較好的選擇。”該總經理說。

關鍵點四:允許發(fā)行分級產品和允許與私募基金合作符合預期

《理財子公司管理辦法》規(guī)定,允許發(fā)行分級產品,但分級理財產品不得投資其他分級資產管理產品,不得直接或間接對優(yōu)先級份額投資者提供保本保收益安排。

華泰證券研報稱,這對于降低理財產品銷售難度,穩(wěn)定理財產品規(guī)模將起到明顯的促進作用。

在合作機構方面,“資管新規(guī)”一致,規(guī)定子公司發(fā)行的公募理財產品所投資資管產品的發(fā)行機構、受托投資機構只能為持牌金融機構,但私募理財產品的合作機構、公募理財產品的投資顧問可以為持牌金融機構,也可以為依法合規(guī)、符合條件的私募投資基金管理人。

不過,私募投資基金管理人有一定的條件要求:

一、在中國證券投資基金業(yè)協會登記滿一年、無重大違法違規(guī)記錄的會員;

二、擔任銀行理財子公司投資顧問的,應當為私募證券投資基金管理人,其具備三年以上連續(xù)可追溯證券、期貨投資管理業(yè)績且無不良從業(yè)記錄的投資管理人員應當不少于三人;

三、銀行理財子公司投資顧問及其關聯方不得以其自有資金或者募集資金投資于該銀行理財子公司發(fā)行的分級理財產品的劣后級份額。

關鍵點五:不一定要新設理財子公司,可以整合到其他現有子公司

銀保監(jiān)會相關負責人表示,目前,商業(yè)銀行通過設立理財子公司開展理財業(yè)務的時機基本成熟。

與此同時,越來越多銀行公布了成立理財子公司的計劃。截至8月底,A股上市銀行中目前有11家銀行正式公告,擬設立理財子公司。其中包括7家股份制銀行:招商銀行、華夏銀行、光大銀行、平安銀行、民生銀行、興業(yè)銀行、浦發(fā)銀行;3家城商行:北京銀行、寧波銀行、南京銀行;以及唯一一家國有大行——交通銀行。

在理財子公司的股東資質方面,《理財子公司管理辦法》并未要求必須是銀行全資,只是要求應當由在我國境內注冊的商業(yè)銀行作為控股股東發(fā)起設立。注冊資本為一次性實繳貨幣資本,最低金額為10億元人民幣或等值自由兌換貨幣。

股權結構上可以由商業(yè)銀行全資設立,也可以與境內外金融機構、境內非金融企業(yè)共同出資設立。只是境內外金融機構、境內非金融企業(yè)股東需要滿足“最近2個會計年度連續(xù)盈利”、“承諾5年內不轉讓所持有的股權,不將所持有的股權進行質押或設立信托“等條件。

更為重要的是,銀保監(jiān)會明確,按照商業(yè)自愿原則,商業(yè)銀行可通過設立理財子公司開展資管業(yè)務,也可以選擇不新設理財子公司,而是將理財業(yè)務整合到已開展資管業(yè)務的其他附屬機構。商業(yè)銀行通過子公司展業(yè)后,銀行自身不再開展理財業(yè)務(繼續(xù)處置存量理財產品除外)。

這也就意味著,銀行將理財業(yè)務以獨立法人主體形式經營的,不一定要通過設立新子公司的方式來實現,讓相關的現有子公司承接也可以。

不少受訪人士預計,此條可能主要針對四大國有銀行。截至目前,四大行均未公告擬設立理財子公司的計劃,主要原因就是四大行旗下均有公募基金,如工銀瑞信、農銀匯理、中銀基金和建信基金。如果再設立理財子公司,則面臨著同質化競爭和資源浪費的問題。

不過,上述國有大行資管部人士也透露,目前,有外資股東背景的公募基金在一些特殊敏感的行業(yè)中(如軍工等)會有一定的投資限制。記者通過天眼查發(fā)現,工銀瑞信有45%的瑞士信貸銀行股份、中銀基金有16.5%的貝萊德投資管理公司的股份。

責任編輯:陳悠然 SF104

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)