美國科技企業(yè)創(chuàng)業(yè)者說:“創(chuàng)業(yè)者可謂進(jìn)入了近十年來最差創(chuàng)業(yè)期。”

初創(chuàng)企業(yè)“大金主”硅谷銀行(SVB)爆雷沖擊美國創(chuàng)投圈,令本就遭遇首次公開發(fā)行(IPO)市場冰封、獨角獸數(shù)量驟降的硅谷雪上加霜。

1983年成立于美國的硅谷銀行,一度被認(rèn)為是初創(chuàng)公司的“命脈”, 伴隨著高科技產(chǎn)業(yè)高速發(fā)展,該行憑借低息募資、面向大銀行尚未重視的中小企業(yè),成功投資過臉書、推特等明星企業(yè),可謂與科技企業(yè)相互成就。

成立40年之際的這場流動性危機,令硅谷銀行被依法接管和清算。硅谷知名科技投資人、Fusion Fund創(chuàng)始管理合伙人張璐在接受第一財經(jīng)記者專訪時表示,事件對創(chuàng)業(yè)生態(tài)影響非常顯著。“對初創(chuàng)企業(yè)來講,尤其是增長期的公司,絕對是一個很壞的消息。”

十年來最差的一年

“2022年至今風(fēng)投市場猶如一潭死水,創(chuàng)業(yè)者可謂進(jìn)入了近十年來最差創(chuàng)業(yè)期。”社交軟件紅角本創(chuàng)始人蔣旭霞對第一財經(jīng)記者感慨道,“創(chuàng)業(yè)圈甚至開玩笑說,眼下最安穩(wěn)的就是給人打工,每月領(lǐng)取固定工資,現(xiàn)在真不是創(chuàng)業(yè)的好時候。”

蔣旭霞攜另外兩位合伙人于2020年8月共同出資成立了一款名人專屬短視頻定制APP“紅角本”,用戶只需支付一定費用,就可在該平臺選擇喜歡的明星名人為其錄制生日祝福等定制化短視頻內(nèi)容。2021年6月這款A(yù)PP正式上線。

過去兩年,蔣旭霞嘗試了各種融資渠道,包括游說硅谷早期風(fēng)投機構(gòu)UpHonestCapital在內(nèi)的基金、高凈值投資人群、獨立投資顧問平臺(IFA),甚至參加過哈佛大學(xué)商學(xué)院的創(chuàng)新創(chuàng)業(yè)大賽,以期獲得資金支持。不過,上述努力收效甚微,蔣旭霞目前仍然依靠自有資金維系公司日常運行。

在線社交平臺創(chuàng)始人李然(化名),于今年2月入職了一家科技金融公司,成為創(chuàng)始人口中的“上岸者”。她告訴第一財經(jīng)記者,“去年11月我在硅谷尋找融資時,看到許多創(chuàng)始人都在找全職工作,希望尋求過渡,因為他們也需要養(yǎng)家糊口。”

2022年年初時,李然接觸了兩家資方,已經(jīng)開始洽談投資細(xì)節(jié),但夏天之后風(fēng)向突變,“當(dāng)時資本市場行情震蕩,投資人不愿意押注初創(chuàng)企業(yè),覺得賭的成分較大。”因融資情況不理想,李然所在團隊從高峰時的26個員工裁到目前的五六人,并且全部轉(zhuǎn)為合同工。“目前計劃是等融資環(huán)境改善,再重新招人。”李然說。

蔣旭霞和李然只是在風(fēng)投市場碰壁的眾多創(chuàng)業(yè)者中的其中兩個。

2021年曾是風(fēng)投市場有史以來最好的一年。據(jù)數(shù)據(jù)公司Crunchbase的統(tǒng)計,2021年全球風(fēng)險投資總額達(dá)到創(chuàng)紀(jì)錄的6810億美元,較2020年近乎翻番。然而,受累于衰退擔(dān)憂、上市冰封、股市巨震等利空因素,短短一年行業(yè)就經(jīng)歷大起大落。2022年,全球風(fēng)險投資額下滑35%,至4450億美元。

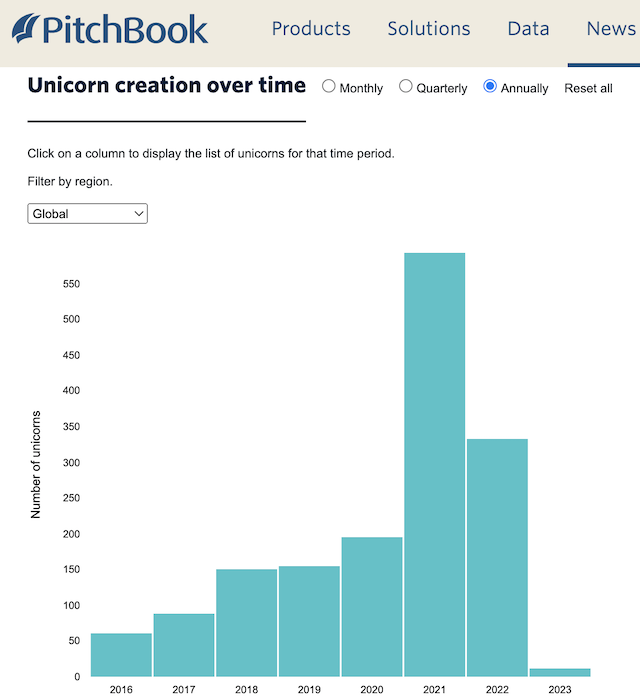

全球“獨角獸”數(shù)量也在經(jīng)歷了2021年的爆發(fā)式增長后急劇減少,2021年,成立時間少于10年、估值逾10億美元的未上市企業(yè)數(shù)量增加593個,總估值高達(dá)1.5萬億美元;2022年則僅新增“獨角獸”332只,同比近乎腰斬,估值也大幅縮水至5976億美元。

據(jù)市場調(diào)研公司Pitchbook的數(shù)據(jù),目前全球估值最高的四家獨角獸企業(yè)分別是字節(jié)跳動、螞蟻集團、支付公司Stripe以及太空探索技術(shù)公司SpaceX,估值分別為3600億美元、2000億美元、1520億美元和1000億美元。

美國市場的表現(xiàn)頗具代表性。據(jù)美國風(fēng)險投資協(xié)會(National Venture Capital Association)和Pitchbook聯(lián)合發(fā)布的最新年度報告,去年美國風(fēng)投基金交易總額為2380億美元,同比下降31%;上市和并購活動冰封,風(fēng)投退出也幾乎停滯,去年全年退出總價值僅為714億美元,同比銳減90.5%,也是自2016年以來該指標(biāo)首次跌破1000億美元。

張璐向第一財經(jīng)記者解釋了市場收縮的幾點原因:“目前全球正在經(jīng)歷經(jīng)濟低潮期,地緣局勢增加了技術(shù)和貿(mào)易成本,上述兩項因素又反映在股市層面,后者本就在為此前幾年的瘋狂估值買單。”她表示,2020~2021年市場對科技股熱情空前,令許多公司估值倍數(shù)虛高,因此來到2022年,整體估值大打折扣。

Fusion Fund總部位于硅谷,管理多只上億美元基金,投資重點主要聚焦醫(yī)療、企業(yè)和工業(yè)等2B屬性強烈的初創(chuàng)科技企業(yè),成立八年間,其投資的多家公司成功上市或被并購 ,項目包括SpaceX、來福車(Lyft)等等。

“資本市場并非百分之百理性,很容易從一個極端走向另一極端。目前一些公開市場交易的公司估值反而被低估了。”張璐說。

投資現(xiàn)在VS押注未來

融資環(huán)境急轉(zhuǎn)直下,曾經(jīng)如火如荼的創(chuàng)業(yè)盛宴變成了一場幸存者游戲。

蔣旭霞向第一財經(jīng)記者回憶道,2015~2017年期間,只需一份像樣的商業(yè)計劃書,創(chuàng)業(yè)者就能成功游說投資人,基本很難空手而歸,不過這樣的創(chuàng)業(yè)黃金期已經(jīng)一去不復(fù)返。“現(xiàn)在如要獲得資本垂青,處于行業(yè)風(fēng)口、產(chǎn)品數(shù)據(jù)支持、團隊實力出眾——三個條件缺一不可。如果初創(chuàng)企業(yè)無法同時滿足,基本沒有機會拿到融資。”蔣旭霞感慨道,“以前,資本愿意押注你的未來,當(dāng)前,他們更傾向于投資你的現(xiàn)在。”

張璐證實了上述現(xiàn)象。“許多硅谷大型基金已經(jīng)對內(nèi)明確了投資紅線,初創(chuàng)企業(yè)收入如果不能達(dá)到四五百萬美元,哪怕產(chǎn)品技術(shù)再強、團隊背景再牛,風(fēng)投也不會出手,這種情況在前幾年是不存在的。”

同樣位于硅谷的風(fēng)險投資機構(gòu)Vertex Ventures創(chuàng)始人及合伙人海利格(Jonathan Heiliger)在接受第一財經(jīng)記者采訪時表示,資本評估企業(yè)和市場的標(biāo)準(zhǔn)發(fā)生了較大調(diào)整。“以A輪融資為例,這一階段初創(chuàng)企業(yè)開始產(chǎn)生可觀營收,我們不僅關(guān)注收入的‘量’,更關(guān)心收入的‘質(zhì)’,盈利模式、規(guī)模效應(yīng)、業(yè)務(wù)的成熟度和效率,這些都是我們會考量參投與否的指標(biāo)。”

這一情況下,去年初創(chuàng)企業(yè)融資形勢凸顯馬太效應(yīng),頭部企業(yè)不愁獲得資金支持,但大多數(shù)企業(yè)面臨更艱難的融資周期。

張璐認(rèn)為,“長線而言,這樣的調(diào)整有利整體創(chuàng)投圈。我常和創(chuàng)業(yè)者說,估值只是幻想,不能真正代表公司價值,但當(dāng)你把商業(yè)基礎(chǔ)打得較為扎實,就能具備厚積薄發(fā)的潛力,獲得更快成長。”

海利格同樣認(rèn)為行業(yè)正處健康調(diào)整。“過去幾年,行業(yè)普遍追求速度和增長、營銷和花活,雖然很多時候可行,但就像快餐式約會通常不會帶來長久的婚姻,創(chuàng)業(yè)也是一樣。現(xiàn)在許多創(chuàng)始人和投資者開始注重關(guān)系的建設(shè)和培養(yǎng),這是喜聞樂見的。兩者在合作之前,應(yīng)投入更多時間建立了解和信任。”

2023年資本會否回暖?

在市場繁榮期,全球最大的科技投資機構(gòu)軟銀愿景基金(SoftBank Vision)曾在一個季度內(nèi)投資90多家創(chuàng)業(yè)公司,參與價值300億美元的融資。然而,據(jù)彭博社援引一位知情人士的說法,去年四季度,愿景基金部門對初創(chuàng)公司的投資低于3.5億美元。而在過去五年半的時間里,愿景基金投資總額超過1440億美元,單季投資額平均超過60億美元。

無獨有偶,老虎環(huán)球基金、紅杉資本等大牌風(fēng)投機構(gòu)都在去年遭遇大幅回撤后收緊了口袋。科技企業(yè)估值暴跌,導(dǎo)致利潤豐厚的退出機會減少,那些財大氣粗的出資人紛紛撤出,導(dǎo)致近年來司空見慣的數(shù)十億美元融資成為稀有物種。

展望2023年,風(fēng)投市場的前景尚不清晰。

分析人士表示,硅谷銀行關(guān)閉凸顯美國聯(lián)邦儲備委員會激進(jìn)加息的負(fù)面影響。硅谷銀行業(yè)務(wù)集中在科技、風(fēng)險投資等領(lǐng)域,相對傳統(tǒng)銀行更少依賴個人儲戶存款。美聯(lián)儲激進(jìn)加息,導(dǎo)致債券價格下跌,商業(yè)銀行存款流失過快、融資成本增加。在這種背景下,硅谷銀行并沒有做好準(zhǔn)備,導(dǎo)致眼下的困境。而面臨這種困境的,并非只有硅谷銀行一家。

經(jīng)濟大背景難言樂觀。海利格表示,過去一年縈繞市場的逆風(fēng)因素仍令投資人倍感壓力,“我不想太快作出投資決定,希望以最好的價格投得最好的公司,因為效率很重要。”

張璐則看法積極,主要基于三點原因:第一,市場仍有很多優(yōu)質(zhì)資本聚集,靜待出手時機;第二,許多優(yōu)秀創(chuàng)始人開始把握機會創(chuàng)立公司,且他們更加關(guān)注商業(yè)的本質(zhì)、產(chǎn)業(yè)的整合以及較強的市場驗證;第三,終端客戶在技術(shù)應(yīng)用方面具有很強的驅(qū)動力和迫切性。

投資領(lǐng)域上,她看好邊緣計算、數(shù)據(jù)隱私、生成式人工智能(Generated AI)的工業(yè)應(yīng)用,以數(shù)字治療、數(shù)字生物學(xué)為代表的新一代醫(yī)療創(chuàng)新技術(shù),以及全產(chǎn)業(yè)數(shù)字化轉(zhuǎn)型。“這些技術(shù)如何整合至醫(yī)療、供應(yīng)鏈等不同的傳統(tǒng)行業(yè),幫助它們提升效能、實現(xiàn)轉(zhuǎn)型,這是現(xiàn)在風(fēng)投機構(gòu)整體在調(diào)整的投資方向。”

“創(chuàng)投圈都在說,去年和今年成長起來的這一批企業(yè),在平均收益和成長性上將較往年高很多。在經(jīng)濟低潮期,往往會看到潛在的、能夠改變世界的偉大公司開始嶄露頭角。”張璐說。

責(zé)任編輯:李桐

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)