炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會!

動力煤價格方面:本周秦港價格周環比下降,產地大同價格周環比下降。截至12月20日,秦皇島港動力煤(Q5500)山西產市場價771元/噸,周環比下跌23元/噸。產地動力煤:截至12月20日,陜西榆林動力塊煤(Q6000)坑口價755元/噸,周環比下跌45.0元/噸;內蒙古東勝大塊精煤車板價(Q5500)601元/噸,周環比下跌52.8元/噸;大同南郊粘煤坑口價(含稅)(Q5500)630元/噸,周環比下跌40元/噸。國際動力煤離岸價:截至12月20日,紐卡斯爾NEWC5500大卡動力煤FOB現貨價格89.8美元/噸,周環比持平;ARA6000大卡動力煤現貨價108.0美元/噸,周環比下跌2.0美元/噸;理查茲港動力煤FOB現貨價85.5美元/噸,周環比下跌1.1美元/噸。

煉焦煤價格方面:本周京唐港價格周環比下降,產地臨汾價格周環比下降。港口煉焦煤:截至12月19日,京唐港山西產主焦煤庫提價(含稅)1650元/噸,周下跌40元/噸;連云港山西產主焦煤平倉價(含稅)1776元/噸,周下跌47元/噸。產地煉焦煤:截至12月20日,臨汾肥精煤車板價(含稅)1540.0元/噸,周環比下跌20.0元/噸;兗州氣精煤車板價1220.0元/噸,周環比下跌40.0元/噸;邢臺1/3焦精煤車板價1450.0元/噸,周環比下跌50.0元/噸。國際煉焦煤:截至12月20日,澳大利亞峰景煤礦硬焦煤中國到岸價212.7美元/噸,下跌4.5美元/噸,周環比下降2.09%,同比下降38.01%。

動力煤礦井產能利用率周環比下降,煉焦煤礦井產能利用率周環比下降。截至12月20日,樣本動力煤礦井產能利用率為96.9%,周環比下降1.3個百分點;樣本煉焦煤礦井開工率為90.6%,周環比下降0.6個百分點。

沿海八省日耗周環比增加,內陸十七省日耗周環比增加。沿海八省:截至12月19日,沿海八省煤炭庫存較上周下降13.50萬噸,周環比下降0.38%;日耗較上周上升1.20萬噸/日,周環比增加0.54%;可用天數較上周下降0.20天。內陸十七省:截至12月19日,內陸十七省煤炭庫存較上周上升13.90萬噸,周環比增加0.14%;日耗較上周上升3.80萬噸/日,周環比增加0.88%;可用天數較上周下降0.20天。

化工耗煤周環比下降,鋼鐵高爐開工率周環比下降。化工周度耗煤:截至12月20日,化工周度耗煤較上周下降10.76萬噸/日,周環比下降1.57%。高爐開工率:截至12月20日,全國高爐開工率79.6%,周環比下降0.92百分點。水泥開工率:截至12月20日,水泥熟料產能利用率為42.5%,周環比下跌2.0百分點。

我們認為,當前正處在煤炭經濟新一輪周期上行的初期,基本面、政策面共振,現階段逢低配置煤炭板塊正當時。本周基本面變化:供給方面,本周樣本動力煤礦井產能利用率為96.9%(-1.3個百分點),樣本煉焦煤礦井產能利用率為90.6%(-0.59個百分點)。需求方面,內陸17省日耗周環比上升3.80萬噸/日(+0.88%),沿海8省日耗周環比上升1.20萬噸/日(+0.54%)。非電需求方面,化工耗煤周環比下降10.76萬噸/日(-1.57%);鋼鐵高爐開工率為79.63%(-0.92個百分點);水泥熟料產能利用率為42.45%(-2.03個百分點)。價格方面,本周秦港Q5500煤價收報771元/噸(-23元/噸);京唐港主焦煤價格收報1650元/噸(-40元/噸)。值得注意的是,本周IEA發布的《2024年度煤炭報告》,2024年全球煤炭消費將達87.7億噸,連續第三年創下歷史新高,并將全球煤炭消費量的預測達峰時間由2023年推遲至2027年。我們認為,展望未來3-5年的煤炭底層供需邏輯并未產生根本性變化,對于階段性需求較差帶來的煤價和股價回調無需過度悲觀,煤炭價格中樞仍具備較強韌性,重點提示當前煤炭板塊配置機遇。煤炭配置核心觀點:當下,我們信達能源團隊一直提出的煤炭產能短缺的底層投資邏輯未變(短期供需基本平衡,中長期仍存缺口)、煤價底部確立并中樞站上新平臺的趨勢未變(市場價中樞>800元/噸,中長協≈700元/噸)、優質煤企高盈利&高現金流&高ROE&高分紅的核心資產屬性未變(ROE為10-20%,股息率>5%,新增中期分紅)、以及煤炭資產相對低估且估值整體性仍有望提升的判斷未變(一級礦權市場高溢價,多數公司PB約1倍),且公募基金煤炭持倉處于低配狀態。基于此,煤炭板塊配置策略不可忽視紅利特性,又要把握順周期彈性。即,煤炭板塊向下回調有高股息邊際支撐,向上彈性有后續煤價上漲預期催化,疊加伴隨煤價底部確認有望帶來估值重塑且具有較大提升空間,煤炭資產仍是具有性價比、高勝率和高賠率資產。當前,煤炭價格小幅下跌及擔憂四季度煤企業績,疊加市場風格切換下煤炭板塊迎來較大回調,再次出現較高性價比的底部機會,反觀煤炭企業不斷實施增持、回購彰顯發展信心。我們繼續堅定看多煤炭,再度提示逢低配置。總體上,能源大通脹背景下,我們認為未來3-5年煤炭供需偏緊的格局仍未改變,優質煤炭企業依然具有高壁壘、高現金、高分紅、高股息的屬性,疊加煤價筑底推動板塊估值重塑,板塊投資攻守兼備且具有高性價比,短期板塊回調后已凸顯出較高的投資價值,再度建議重點關注現階段煤炭的配置機遇。

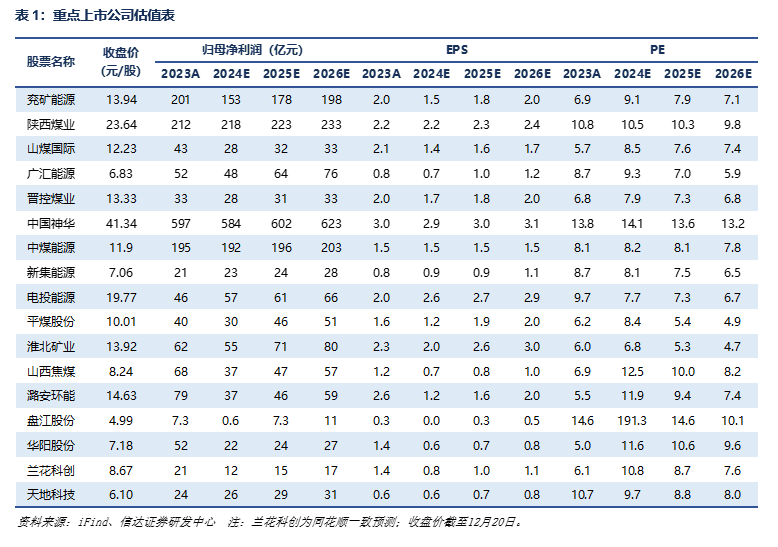

投資建議:結合我們對能源產能周期的研判,我們認為在全國煤炭增產保供的形勢下,煤炭供給偏緊、趨緊形勢或將持續整個“十四五”乃至“十五五”,或需新規劃建設一批優質產能以保障我國中長期能源煤炭需求。在煤炭布局加速西移、資源費與噸煤投資大幅提升背景下,經濟開發剛性成本的抬升有望支撐煤炭價格中樞保持高位,疊加煤炭央國企資產注入工作已然開啟,愈加凸顯優質煤炭公司盈利與成長的高確定性。當前,煤炭板塊具有高業績、高現金、高分紅屬性,疊加行業高景氣、長周期、高壁壘特征,以及一二級市場估值倒掛,煤炭板塊投資攻守兼備。我們繼續全面看多煤炭板塊,繼續建議關注煤炭的歷史性配置機遇。自下而上重點關注:一是內生外延增長空間大、資源稟賦優的兗礦能源、電投能源、廣匯能源、陜西煤業、山煤國際、晉控煤業等;二是央改政策推動下資產價值重估提升空間大的煤炭央企中國神華、中煤能源、新集能源等;三是全球資源特殊稀缺的優質冶金煤公司平煤股份、淮北礦業、山西焦煤、潞安環能、盤江股份等;同時建議關注甘肅能化、蘭花科創和華陽股份等相關標的,以及新一輪產能周期下煤炭生產建設領域的相關機會,如天地科技、天瑪智控等。

風險因素:重點公司發生煤礦安全生產事故;下游用能用電部門繼續較大規模限產;宏觀經濟超預期下滑。

?

一、本周核心觀點及重點關注

?

重要指標前瞻

資料來源:Ifind,煤炭資源網,煤炭市場網,信達證券研發中心? ?注:紅色點為高點。因數據披露頻度、日期不一致,因此按周變動展示。

本周核心觀點

我們認為,當前正處在煤炭經濟新一輪周期上行的初期,基本面、政策面共振,現階段逢低配置煤炭板塊正當時。本周基本面變化:供給方面,本周樣本動力煤礦井產能利用率為96.9%(-1.3個百分點),樣本煉焦煤礦井產能利用率為90.6%(-0.59個百分點)。需求方面,內陸17省日耗周環比上升3.80萬噸/日(+0.88%),沿海8省日耗周環比上升1.20萬噸/日(+0.54%)。非電需求方面,化工耗煤周環比下降10.76萬噸/日(-1.57%);鋼鐵高爐開工率為79.63%(-0.92個百分點);水泥熟料產能利用率為42.45%(-2.03個百分點)。價格方面,本周秦港Q5500煤價收報771元/噸(-23元/噸);京唐港主焦煤價格收報1650元/噸(-40元/噸)。值得注意的是,本周IEA發布的《2024年度煤炭報告》,2024年全球煤炭消費將達87.7億噸,連續第三年創下歷史新高,并將全球煤炭消費量的預測達峰時間由2023年推遲至2027年。我們認為,展望未來3-5年的煤炭底層供需邏輯并未產生根本性變化,對于階段性需求較差帶來的煤價和股價回調無需過度悲觀,煤炭價格中樞仍具備較強韌性,重點提示當前煤炭板塊配置機遇。煤炭配置核心觀點:當下,我們信達能源團隊一直提出的煤炭產能短缺的底層投資邏輯未變(短期供需基本平衡,中長期仍存缺口)、煤價底部確立并中樞站上新平臺的趨勢未變(市場價中樞>800元/噸,中長協≈700元/噸)、優質煤企高盈利&高現金流&高ROE&高分紅的核心資產屬性未變(ROE為10-20%,股息率>5%,新增中期分紅)、以及煤炭資產相對低估且估值整體性仍有望提升的判斷未變(一級礦權市場高溢價,多數公司PB約1倍),且公募基金煤炭持倉處于低配狀態。基于此,煤炭板塊配置策略不可忽視紅利特性,又要把握順周期彈性。即,煤炭板塊向下回調有高股息邊際支撐,向上彈性有后續煤價上漲預期催化,疊加伴隨煤價底部確認有望帶來估值重塑且具有較大提升空間,煤炭資產仍是具有性價比、高勝率和高賠率資產。當前,煤炭價格小幅下跌及擔憂四季度煤企業績,疊加市場風格切換下煤炭板塊迎來較大回調,再次出現較高性價比的底部機會,反觀煤炭企業不斷實施增持、回購彰顯發展信心。我們繼續堅定看多煤炭,再度提示逢低配置。總體上,能源大通脹背景下,我們認為未來3-5年煤炭供需偏緊的格局仍未改變,優質煤炭企業依然具有高壁壘、高現金、高分紅、高股息的屬性,疊加煤價筑底推動板塊估值重塑,板塊投資攻守兼備且具有高性價比,短期板塊回調后已凸顯出較高的投資價值,再度建議重點關注現階段煤炭的配置機遇。

近期重點關注

1.2025年全國能源工作會議在京召開。會議強調,2025年能源工作要堅持以習近平新時代中國特色社會主義思想為指導。一是深入學習貫徹習近平總書記重要論述和重要指示批示精神,以更高標準踐行能源安全新戰略。二是深入貫徹落實黨的二十屆三中全會精神,縱深推進能源改革和法治建設。三是更好發揮導向引領作用,統籌推進能源規劃編制實施。。四是扛牢能源安全首要職責,全面增強供應保障能力。五是堅持綠色低碳轉型,持續推動能源結構優化調整。六是加快推進科技自立自強,大力發展能源領域新質生產力。七是始終堅持問題導向,著力提升市場監管整體效能。八是牢固樹立安全發展理念,全力做好電力安全監管工作。九是鞏固深化能源國際合作,加快構建立體多元合作新格局。十是加強黨對能源工作的全面領導,持之以恒推進全面從嚴治黨。(資料來源:https://mp.weixin.qq.com/s/108jCewFHY2ljnGcuWSLew)

2.11月份全國原煤產量4.3億噸,同比增長1.8%。原煤生產穩定增長。11月份,規上工業原煤產量4.3億噸,同比增長1.8%;日均產量1426.6萬噸。進口煤炭5498萬噸,同比增長26.4%。1~11月份,規上工業原煤產量43.2億噸,同比增長1.2%。進口煤炭4.9億噸,同比增長14.8%。(資料來源:https://mp.weixin.qq.com/s/5sUCnZF1HUNS7358jL0U4g)

3.11月份全社會用電量同比增長2.8%。11月份,全社會用電量7849億千瓦時,同比增長2.8%。從分產業用電看,第一產業用電量104億千瓦時,同比增長7.6%;第二產業用電量5399億千瓦時,同比增長2.2%;第三產業用電量1383億千瓦時,同比增長4.7%;城鄉居民生活用電量963億千瓦時,同比增長2.9%。(資料來源:https://mp.weixin.qq.com/s/odmcqGBJ3DUe_oj-I_v6HQ)

?

二、煤炭板塊及個股表現

?

??本周煤炭板塊下跌3.20%,表現劣于大盤;本周滬深300下跌0.14%到3927.74;漲幅前三的行業分別是通信(3.58%)、電子(3.39%)、銀行(0.87%)。

??本周動力煤板塊下跌3.74%,煉焦煤板塊下跌1.43%,焦炭板塊下跌4.68%。

?本周煤炭采選板塊中漲跌幅前三的分別為淮河能源(1.64%)、山西焦煤(-0.48%)、蘇能股份(-0.93%)。

?

三、煤炭價格跟蹤

?

1、煤炭價格指數

? 截至12月20日,CCTD秦皇島動力煤(Q5500)綜合交易價712.0元/噸,周環比下跌4.0元/噸。截至12月18日,環渤海動力煤(Q5500)綜合平均價格指數為705.0元/噸,周環比下跌2.0元/噸。截至12月,CCTD秦皇島動力煤(Q5500)年度長協價696.0元/噸,月環比下跌3.0元/噸。

2、動力煤價格

?港口動力煤:截至12月20日,秦皇島港動力煤(Q5500)山西產市場價771元/噸,周環比下跌23元/噸。

?產地動力煤:截至12月20日,陜西榆林動力塊煤(Q6000)坑口價755元/噸,周環比下跌45.0元/噸;內蒙古東勝大塊精煤車板價(Q5500)601元/噸,周環比下跌52.8元/噸;大同南郊粘煤坑口價(含稅)(Q5500)630元/噸,周環比下跌40元/噸。

?國際動力煤離岸價:截至12月20日,紐卡斯爾NEWC5500大卡動力煤FOB現貨價格89.8美元/噸,周環比持平;ARA6000大卡動力煤現貨價108.0美元/噸,周環比下跌2.0美元/噸;理查茲港動力煤FOB現貨價85.5美元/噸,周環比下跌1.1美元/噸。

?國際動力煤到岸價:截至12月20日,廣州港印尼煤(Q5500)庫提價858.8元/噸,周環比上漲2.1元/噸;廣州港澳洲煤(Q5500)庫提價832.5元/噸,周環比下跌4.4元/噸。

3、煉焦煤價格

?港口煉焦煤:截至12月19日,京唐港山西產主焦煤庫提價(含稅)1650元/噸,周下跌40元/噸;連云港山西產主焦煤平倉價(含稅)1776元/噸,周下跌47元/噸。

??產地煉焦煤:截至12月20日,臨汾肥精煤車板價(含稅)1540.0元/噸,周環比下跌20.0元/噸;兗州氣精煤車板價1220.0元/噸,周環比下跌40.0元/噸;邢臺1/3焦精煤車板價1450.0元/噸,周環比下跌50.0元/噸。

?國際煉焦煤:截至12月20日,澳大利亞峰景煤礦硬焦煤中國到岸價212.7美元/噸,下跌4.5美元/噸,周環比下降2.09%,同比下降38.01%。

4、無煙煤及噴吹煤價格

??截至12月20日,焦作無煙煤車板價1110.0元/噸,周環比持平。

??截至12月13日,長治潞城噴吹煤(Q6700-7000)車板價(含稅)價格1032.0元/噸,周環比持平;陽泉噴吹煤車板價(含稅)(Q7000-7200)1023.0元/噸,周環比持平。

?

四、煤炭供需跟蹤

?

1、煤礦產能利用率

??截至12月20日,樣本動力煤礦井產能利用率為96.9%,周環比下降1.3個百分點。

??截至12月20日,樣本煉焦煤礦井開工率為90.6%,周環比下降0.6個百分點。

2、進口煤價差

??截至12月20日,5000大卡動力煤國內外價差34.6元/噸,周環比上漲17.2元/噸;4000大卡動力煤國內外價差2.1元/噸,周環比上漲29.4元/噸。

3、煤電日耗及庫存情況

??內陸17省:截至12月19日,內陸十七省煤炭庫存較上周上升13.90萬噸,周環比增加0.14%;日耗較上周上升3.80萬噸/日,周環比增加0.88%;可用天數較上周下降0.20天。

?沿海八省:截至12月19日,沿海八省煤炭庫存較上周下降13.50萬噸,周環比下降0.38%;日耗較上周上升1.20萬噸/日,周環比增加0.54%;可用天數較上周下降0.20天。

4、下游冶金煤價格及需求

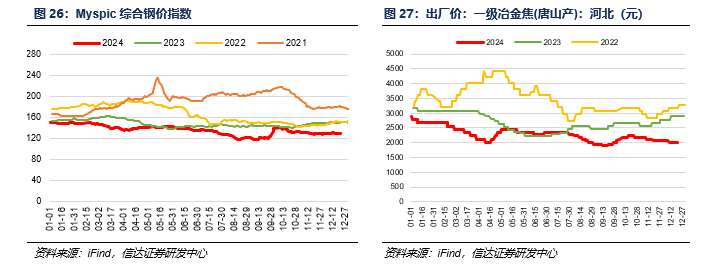

??截至12月20日,Myspic綜合鋼價指數128.7點,周環比下跌1.55點。

??截至12月20日,唐山產一級冶金焦價格2010.0元/噸,周環比持平。

?高爐開工率:截至12月20日,全國高爐開工率79.6%,周環比下降0.92百分點。

?噸焦利潤:截至12月20日,獨立焦化企業噸焦平均利潤為21元/噸,周環比增加12.0元/噸。

?高爐噸鋼利潤:截至12月20日,螺紋鋼高爐噸鋼利潤為-177.54元/噸,周環比下降2.4元/噸。

?電爐噸鋼利潤:截至12月20日,螺紋鋼電爐噸鋼利潤為-225.48元/噸,周環比增加2.1元/噸。

?鐵廢價差:截至12月19日,鐵水廢鋼價差為-283.4元/噸,周環比下降14.0元/噸。

?高爐廢鋼消耗比:截至12月20日,純高爐企業廢鋼消耗比為14.27%,周環比增加0.0個百分點。

5、下游化工、建材價格及需求

??截至12月20日,湖北地區尿素(小顆粒)市場價(平均價)1742.0元/噸,周環比下跌66.0元/噸;廣東地區尿素(小顆粒)市場價(平均價)1890.0元/噸,周環比下跌46.0元/噸;東北地區尿素(小顆粒)市場價(平均價)1848.2元/噸,周環比下跌42.6元/噸。

??截至12月20日,全國甲醇價格指數較上周同期上漲15點至2529點。

? 截至12月20日,全國乙二醇價格指數較上周同期下跌77點至4695點。

??截至12月20日,全國醋酸價格指數較上周同期上漲48點至2786點。

??截至12月20日,全國合成氨價格指數較上周同期上漲25點至2591點。

??截至12月20日,全國水泥價格指數較上周同期下跌1.14點至131.5點。

??水泥開工率:截至12月20日,水泥熟料產能利用率為42.5%,周環比下跌2.0百分點。

??浮法玻璃開工率:截至12月20日,浮法玻璃開工率為78.2%,周環比上漲0.1百分點。

??化工周度耗煤:截至12月20日,化工周度耗煤較上周下降10.76萬噸/日,周環比下降1.57%。

?

五、煤炭庫存情況

?

1、動力煤庫存

?秦港庫存:截至12月20日,秦皇島港煤炭庫存較上周同期下降11.0萬噸至676.0萬噸。

?55港動力煤庫存:截至12月13日,55個港口動力煤庫存較上周同期下降184.0萬噸至7157.7萬噸。

?產地庫存:截至12月20日,462家樣本礦山動力煤庫存266.7萬噸,上周周度日均發運量229.9萬噸,周環比上漲36.8萬噸。

2、煉焦煤庫存

??產地庫存:截至12月20日,生產地煉焦煤庫存較上周增加4.2萬噸至341.6萬噸,周環比增加1.24%。

??港口庫存:截至12月20日,六大港口煉焦煤庫存較上周增加30.1萬噸至479.1萬噸,周環比增加6.71%。

??焦企庫存:截至12月20日,國內獨立焦化廠(230家)煉焦煤總庫存較上周增加15.5萬噸至888.5萬噸,周環比增加1.78%。

??鋼廠庫存:截至12月20日,國內樣本鋼廠(247家)煉焦煤總庫存較上周增加3.0萬噸至759.0萬噸,周環比增加0.39%。

3、焦炭庫存

??焦企庫存:截至12月20日,焦化廠合計焦炭庫存較上周增加1.6萬噸至47.1萬噸,周環比增加3.43%。

??港口庫存:截至12月20日,四港口合計焦炭庫存較上周增加1.0萬噸至167.2萬噸,周環比增加0.59%。

??鋼廠庫存:截至12月20日,國內樣本鋼廠(247家)合計焦炭庫存較上周上漲8.04萬噸至631.59萬噸。

?

六、煤炭運輸情況

?

1、國際和國內煤炭運輸情況

???截至12月20日,波羅的海干散貨指數(BDI)為990.0點,周環比下跌61.0點。

?? 截至12月19日周四,本周大秦線煤炭周度日均發運量120.1萬噸,上周周度日均發運量120.0萬噸,周環比上漲0.06萬噸。

2、環渤海四大港口貨船比情況

??截至12月20日,環渤海地區四大港口(秦皇島港、黃驊港、曹妃甸港、京唐港東港)的庫存為1570.9萬噸(周環比下降33.23萬噸),錨地船舶數為35艘(周環比下降3艘),貨船比(庫存與船舶比)為41.6,周環比下降5.29。

?

七、天氣情況

?

? 截至12月13日,三峽出庫流量為7020立方米/秒,周環比增加0.57%。

??未來10天(12月20-29日),四川盆地南部、華南西部及貴州北部、海南島、臺灣島等地累計降水量有10~20毫米,其中海南島東部、臺灣島東部等地部分地區有25~50毫米,臺灣島東北部局地有60~80毫米,此外,新疆北部、西藏西部累計降水量有3~8毫米,部分地區有15~20毫米。全國大部地區降水稀少。內蒙古東北部、黑龍江北部、遼寧、青藏高原、云南西南部等地平均氣溫較常年同期偏高1~3℃,局地4~6℃,全國其余大部地區氣溫偏低,其中新疆、甘肅、寧夏、陜西、內蒙古西部、黃淮南部、江淮西部、江南東部、華南東部等地部分地區偏低1~3℃,新疆南疆盆地偏低4~6℃。

??高影響天氣與關注:1.西北地區黃淮以南氣溫偏低:未來10天,西北地區和黃淮以南大部地區氣溫偏低,其中,新疆、甘肅、寧夏、陜西、內蒙古西部、黃淮南部、江淮西部、江南東部、華南東部等地部分地區偏低1~3℃,新疆南疆盆地偏低4~6℃。25-26日,江南東部和華南東部平均氣溫將由偏低轉為偏高。2.華北黃淮等地有霾天氣:23-24日,華北中南部、黃淮中西部等地大氣擴散條件轉差,部分地區有輕至中度霾。

? 長期天氣展望:未來11-14天(2024年12月30日-2025年1月2日),西藏東部、西南地區東部、江淮、江南西部、華南西部等地累計降水量有3~8毫米,局地10~15毫米;新疆北部、東北地區東南部等地累計降水量有1~3毫米。新疆、西北地區中東部、東北地區、四川盆地等地平均氣溫較常年同期偏低1~3℃,全國其余大部地區氣溫接近常年或偏高,其中,青藏高原、華北西部、華中、華南以及云南等地偏高1~3℃。

?

八、上市公司估值表及重點公告

?

1、上市公司估值表

2、上市公司重點公告

晉控煤業:晉能控股山西煤業股份有限公司關于調整2024年度日常關聯交易公告。公司于2024年5月24日召開2023年度股東大會,審議通過公司2024年日常關聯交易預計議案,2024年度公司與關聯方日常關聯交易金額預計發生總額為583,188.17萬元,同時,股東大會授權公司可根據實際交易情況,可以在同一控制下的不同關聯方之間進行額度調劑(包括不同關聯交易類型間的調劑),總額不超過預計金額。由于公司生產經營需要,預計公司2024年日常關聯交易實際發生總額為616,617.20萬元,相比預計總額583,188.17萬元將調增金額33,429.03萬元。

冀中能源:關于利用自有資金開展委托理財的進展公告。冀中能源股份有限公司(以下簡稱“公司”)于2024年9月30日召開第八屆董事會第七次會議,審議通過了《關于利用自有資金開展委托理財的議案》,同意公司在確保資金安全、操作合法合規、保證正常生產經營不受影響的前提下,使用合計不超過人民幣10億元自有資金用于委托理財,并授權公司管理層負責辦理具體投資事項,包括但不限于產品選擇、實際投資金額確定、協議的簽署等。

恒源煤電:恒源煤電關于公司使用閑置自有資金開展投資理財業務的進展公告。安徽恒源煤電股份有限公司(以下簡稱“公司”)2024年8月20日第八屆董事會第九次會議審議通過了《關于使用閑置自有資金開展投資理財業務的議案》,同意使用總額不超過12.6 億元(含)的自有資金購買證券公司低風險理財產品、證券交易所國債逆回購、其他低風險、收益穩定型投資產品,自董事會審議通過后12個月內有效。

盤江股份:盤江股份關于核銷長期掛賬應付款項的公告。2024年12月18日,貴州盤江精煤股份有限公司(以下簡稱“公司”)召開第七屆董事會2024年第三次臨時會議,審議通過了《關于核銷長期掛賬應付款項的議案》。根據《企業會計準則》及相關法律法規規定,為真實、準確反映公司財務狀況,會議同意公司對長期掛賬的應付款項共70筆進行核銷處置,總金額為6,104,523.52元。

山西焦化:山西焦化股份有限公司關于“提質增效重回報”行動方案的公告。山西焦化股份有限公司(以下簡稱“公司”)于2024年12月20日召開第九屆董事會第二十一次會議,審議通過了《關于制定“提質增效重回報”行動方案的議案》。為深入貫徹落實上海證券交易所《關于開展滬市公司“提質增效重回報”專項行動的倡議》,積極踐行“以投資者為本”的發展理念,錨定公司高質量發展目標,進一步聚焦主業發展、管理提效、投資者回報、規范治理、投關管理、關鍵少數作用提升行動,特制定了《山西焦化股份有限公司關于“提質增效重回報”行動方案》。

?

九、本周行業重要資訊

?

1.?莆田港進口煤炭突破2200萬噸,創歷史新高。據莆田海關統計,今年以來,莆田港進口煤炭突破2200萬噸,超去年全年進口總量,創歷史新高。為切實做好進口煤炭保供穩鏈工作,莆田海關優化監管服務機制,安排專人對接煤炭企業,提前了解企業進口計劃,“一船一策”制定監管方案;結合港口實際和大宗散貨特點,加強智能化設施設備運用,實現進口煤炭“邊卸邊采”,持續提升監管效能;嚴格實施環保項目、放射性和外來夾雜物檢驗檢疫,保障進口煤炭質量安全。同時,落實重量證書依企業申請出具、關稅保證保險等惠企政策,降低企業通關成本。(資料來源:https://www.cctd.com.cn/show-114-247298-1.html)

2. 11月份全國出口煤炭35萬噸,同比下降37.4%。海關總署公布的數據顯示,2024年11月份,全國出口煤炭35萬噸,同比下降37.4%,環比下降35.19%。2024年1-11月份,全國累計出口煤炭604萬噸,同比增長49.9%。(資料來源:https://www.cctd.com.cn/show-114-247268-1.html)

3.?1-11月江蘇常熟港累計進口電煤1437.8萬噸,同比增長20.1%。據統計,今年1-11月,江蘇常熟港共計完成720余艘次電煤運輸船舶安全停靠,累計進口電力用煤1437.8萬噸,同比增長20.1%。(資料來源:https://www.cctd.com.cn/show-41-247249-1.html)

4.?貴州省畢節市共有煤礦156處,產能8992萬噸/年。今年以來,畢節市煤炭產業發展穩中有進,2024年1-10月,全市累計原煤產量6350.85萬噸,同比增長18.57%,排全省第一。1-10月,畢節市建成進入試運轉煤礦8處、新增產能425萬噸/年。赫章縣黃家山露天煤礦于2024年10月取得安證正式投產,產能100萬噸/年,有效補充電煤供應。(資料來源:https://www.cctd.com.cn/show-176-247248-1.html)

5.11月全國電力生產平穩增長,同比增長0.9%。國家統計局12月16日發布最新數據顯示,我國電力生產平穩增長。11月份,規上工業發電量7495億千瓦時,同比增長0.9%;規上工業日均發電249.8億千瓦時。1-11月份,規上工業發電量85687億千瓦時,同比增長5.0%。(資料來源:https://www.cctd.com.cn/show-19-247221-1.html)

?

十、風險因素

?

重點公司發生煤礦安全生產事故;下游用能用電部門繼續較大規模限產;宏觀經濟超預期下滑。

本文源自報告:《悲觀中孕育機會》

報告發布時間:2024年12月21日

發布報告機構:信達證券研究開發中心

報告作者:

左前明(金麒麟分析師) S1500518070001

高升?S1500524100002

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)