炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會!

原標題:【興證策略張啟堯】這一輪海外劇震,對A股影響如何?

來源:堯望后勢

張啟堯 胡思雨

核心觀點

回顧:2021年11月起判斷風格向金融地產等穩增長方向切換,并將國企地產作為首推,至今超額收益顯著。2022年4月24日周報《悲觀預期反映到什么程度了?》判斷后續市場更多將從系統性的調整轉入結構性分化。

展望:底部區域價格比時間重要,聚焦三個方向

假期歸來,市場再度大幅波動。一邊是反彈的亢奮,一邊是外圍風險的襲擾。對于海外,我們認為更多是尾部風險的釋放,而非系統性沖擊。1)首先,美股連續兩日調整,主要是對5月4日過度興奮、積極的市場情緒的回卷修正。鮑威爾在新聞發布會上“未積極考慮加息75bp”的發言一度被市場解讀為“非鷹即鴿”,帶動加息預期回落、股債雙雙大漲。但隨著對工資通脹螺旋的擔憂卷土重來,加息預期再度升溫,市場繼續博弈6月加息75bp的可能。2)其次,盡管美聯儲收緊節奏最快、力度最強的時候尚未過去,但在當前的加息預期基礎上,后續聯儲進一步超預期鷹派的空間相當有限。3)此外,雖然美國經濟動能確實已在放緩,但在前期大規模財政刺激的余韻支撐下,年內美國經濟快速陷入衰退、企業盈利大幅回落的可能也較小。4)對于A股,盡管美聯儲加息50bp落地、海外市場波動、匯率仍在快速貶值,但外資并未遠離。因此,整體來看,盡管美聯儲加息縮表持續推進,海外市場的波動可能也是階段性常態,但對A股不構成系統性的沖擊。

A股已經處于中長期底部區域,但仍需要時間來消耗、震蕩、整固:1)近期決策層連續在多個重要場合加碼“穩增長”、穩定市場預期,不斷夯實“政策底”。從兩會、到金融委會議、再到近期的政治局會議,決策層“穩增長”的決心已反復得到確認。后續貨幣、信用政策仍有望進一步放松。與此同時,決策層還反復強調“保持資本市場平穩運行”,并針對市場關切的供應鏈、地產、互聯網監管等重點問題做出明確部署。2)結合我們獨家構建的十一項底部特征指標來看,大部分指標已經達到或者接近歷史市場底部水平(詳見2022年4月29日報告《十一項指標看市場底部特征》)。3)但從時間上,當前A股市場仍處在消耗、震蕩、整固的階段。復雜底部的構建很難一蹴而就。一方面,海外尾部風險仍未完全釋放。另一方面,國內疫情對于國民經濟、企業盈利的拖累仍未完全顯現。疫情沖擊下,3月國內經濟數據全面回落。并且,考慮到采取較為嚴格的管控措施實際上是從3月下旬開始,因此3月數據尚未完全體現疫情對經濟的沖擊。在國內疫情反彈及堅持動態清零的背景下,雖然貨幣政策和財政政策等政策環境有望繼續保持寬松,但穩增長的效果受影響,二季度經濟及中報業績仍將承壓。此外,參考歷史,大跌之后,除非政策出現系統性的放松,市場在底部區域通常需要經歷一段消耗、整固的過程。對于本輪下跌,雖然政策放松的方向已經明確,但更多是溫和的對沖和發力,因此大概率將構建一個復雜的底部。

因此,站在當前這個中長期底部區域,面對國內外的不確定性,更應保持淡定。本著價格比時間更重要的原則,以基本面為準繩,尋找、布局盈利確定性強的方向。

結合一季報及未來的景氣前瞻,重點關注以下三個方向:1)消費核心資產(酒類、免稅、航空、景區及酒店):一方面,受益于國內疫情逐步改善。另一方面,板塊股價、估值均已處于低位,內外部不確定下進可攻退可守。2)“穩增長”板塊(基建、地產、銀行等):中財委會議要求“全面加強基礎設施建設”,政治局會議強調“努力實現全年經濟社會發展預期目標”,政策持續加碼。同時,全球市場仍處于高波動、低風險偏好的亂局中。基建、地產、銀行等板塊兼具安全性與政策驅動。3)“新半軍”中,免疫力較強、維持高景氣的方向(軍工新材料、光伏組件、風電整機、半導體材料、5G光纖光纜、特高壓):結合估值和業績確定性,以及我們“新半軍”擇時框架領先指標的判斷,我們認為5月科技成長板塊有望迎來一波修復窗口。

風險提示:關注全球資本回流美國超預期,中美博弈超預期等。

這一輪海外巨震,對A股影響如何?

展望:底部區域價格比時間重要,聚焦三個方向

假期歸來,市場再度大幅波動。一邊是反彈的亢奮,一邊是外圍風險的襲擾。對于海外,我們認為更多是尾部風險的釋放,而非系統性沖擊。1)首先,美股連續兩日調整,主要是對5月4日過度興奮、積極的市場情緒的回卷修正。鮑威爾在新聞發布會上“未積極考慮加息75bp”的發言一度被市場解讀為“非鷹即鴿”,帶動加息預期回落、股債雙雙大漲。但隨著對工資通脹螺旋的擔憂卷土重來,加息預期再度升溫,市場繼續博弈6月加息75bp的可能。2)其次,盡管美聯儲收緊節奏最快、力度最強的時候尚未過去,但在當前的加息預期基礎上,后續聯儲進一步超預期鷹派的空間相當有限。3)此外,雖然美國經濟動能確實已在放緩,但在前期大規模財政刺激的余韻支撐下,年內美國經濟快速陷入衰退、企業盈利大幅回落的可能也較小。4)對于A股,盡管美聯儲加息50bp落地、海外市場波動、匯率仍在快速貶值,但外資并未遠離。因此,整體來看,盡管美聯儲加息縮表持續推進,海外市場的波動可能也是階段性常態,但對A股不構成系統性的沖擊。

A股已經處于中長期底部區域,但仍需要時間來消耗、震蕩、整固:1)近期決策層連續在多個重要場合加碼“穩增長”、穩定市場預期,不斷夯實“政策底”。從兩會、到金融委會議、再到近期的政治局會議,決策層“穩增長”的決心已反復得到確認。后續貨幣、信用政策仍有望進一步放松。與此同時,決策層還反復強調“保持資本市場平穩運行”,并針對市場關切的供應鏈、地產、互聯網監管等重點問題做出明確部署。2)結合我們獨家構建的十一項底部特征指標來看,大部分指標已經達到或者接近歷史市場底部水平(詳見2022年4月29日報告《十一項指標看市場底部特征》)。3)但從時間上,當前A股市場仍處在消耗、震蕩、整固的階段。復雜底部的構建很難一蹴而就。一方面,海外尾部風險仍未完全釋放。另一方面,國內疫情對于國民經濟、企業盈利的拖累仍未完全顯現。疫情沖擊下,3月國內經濟數據全面回落。并且,考慮到采取較為嚴格的管控措施實際上是從3月下旬開始,因此3月數據尚未完全體現疫情對經濟的沖擊。在國內疫情反彈及堅持動態清零的背景下,雖然貨幣政策和財政政策等政策環境有望繼續保持寬松,但穩增長的效果受影響,二季度經濟及中報業績仍將承壓。此外,參考歷史,大跌之后,除非政策出現系統性的放松,市場在底部區域通常需要經歷一段消耗、整固的過程。對于本輪下跌,雖然政策放松的方向已經明確,但更多是溫和的對沖和發力,因此大概率將構建一個復雜的底部。

因此,站在當前這個中長期底部區域,面對國內外的不確定性,更應保持淡定。本著價格比時間更重要的原則,以基本面為準繩,尋找、布局盈利確定性強的方向。

結合一季報及未來的景氣前瞻,重點關注以下三個方向:1)消費核心資產(酒類、免稅、航空、景區及酒店):一方面,受益于國內疫情逐步改善。另一方面,板塊股價、估值均已處于低位,內外部不確定下進可攻退可守。2)“穩增長”板塊(基建、地產、銀行等):中財委會議要求“全面加強基礎設施建設”,政治局會議強調“努力實現全年經濟社會發展預期目標”,政策持續加碼。同時,全球市場仍處于高波動、低風險偏好的亂局中。基建、地產、銀行等板塊兼具安全性與政策驅動。3)“新半軍”中,免疫力較強、維持高景氣的方向(軍工新材料、光伏組件、風電整機、半導體材料、5G光纖光纜、特高壓):結合估值和業績確定性,以及我們“新半軍”擇時框架領先指標的判斷,我們認為5月科技成長板塊有望迎來一波修復窗口。

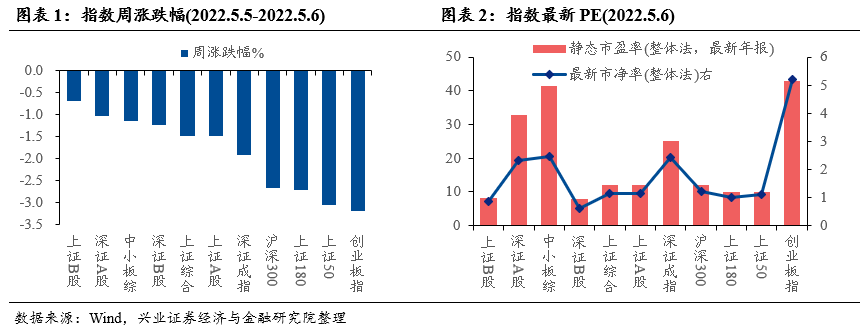

本周A股市場回顧

A股資金面跟蹤

A股盈利和估值

海外市場跟蹤

關注全球資本回流美國超預期,中美博弈超預期等。

責任編輯:張熠

投顧排行榜

收起

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)