來源:Wind

昨晚一條消息讓市場沸騰。

昨晚一條消息讓市場沸騰。證監會3月8日晚間宣布,富士康工業互聯網股份有限公司首發獲通過。

20個工作日。

從2月1日申報IPO材料,到3月8日過會,富士康只用了20個工作日。而2017年中國公司IPO平均審核周期為1年3個月,2016年以前該周期為3年。

有評論認為,富士康用20個工作日過會,宣告了一個新時代到來。富士康是走“獨角獸企業IPO綠色通道”的第一家企業,因此2018年被業內稱為中國的“獨角獸元年”。

富士康用20個工作日過會,創造了A股IPO最快紀錄,其中涉及的5大焦點值得投資者關注。

1.“閃電”過會傳遞什么信號

3月8日,證監會第十七屆發審委召開2018年第41次發行審核委員會工作會議,富士康工業互聯網股份有限公司首發獲通過。

據騰訊《一線》消息,知情人士透露,富士康3月12號前后就能拿到批文,月底能夠掛牌登入交易所。在發審會環節,發審委委員主要圍繞同業競爭、關聯交易等核心問題進行了問詢,中介機構也給出了相應的解釋,最終委員全部投出通過票。

根據證監會披露的反饋意見,規范性問題有39個,信息披露問題19個,會計相關問題3個,其他問題8個。

華泰證券研報指出,富士康作為傳統電子制造業智能制造轉型的領軍者,已積累了豐富的先進智能制造經驗,更將積極推動工業互聯網的建設以及中國智能制造產業的轉型升級。

平安證券分析師閆磊認為,富士康進入IPO快速通道表明國家對工業互聯網/智能制造的重視。

國泰君安表示,富士康作為全球第一大3C產品和半導體設備的代工廠,在過去25年依靠大陸的人口和土地紅利快速發展。但是在國內人力成本上升的大背景下,公司營收下滑,轉型迫在眉睫。本次擬上市表明公司意在以工業互聯網為突破口,幫助公司渡過轉型陣痛期。預計在國務院支持工業互聯網基礎設施建設的大背景下,未來幾年工業互聯網會迎來發展良機。

業內普遍認為,未來新興產業“巨無霸”或“獨角獸”通過IPO或并購重組登陸A股將成趨勢,而這些獨角獸企業上市后,將對我國資本市場格局產生深遠影響。

2.市值多少,5000億?

富士康A股首發通過,5000億市值科技類新龍頭誕生在即。

根據招股說明書,富士康2015年—2017年營收分別為2728億元、2727億元、3545億元,復合增長率約14%,扣非后歸母凈利潤分別為139.6億元、141.1億元、159.5億元,復合增長率6.32%。

主營業務收入構成方面,2017年通信網絡設備收入2145億元,占比60.75%,云服務設備收入1204億元,占比34.1%,精密工具和工業機器人9.7億元,占比0.27%。綜合毛利率方面,2015年-2017年分別為10.5%、10.65%、10.14%。

由于2017年A股上市公司年報仍未發布完畢,參考2016年數據顯示,從營收情況來看,2016年A股上市公司中僅有13家超過富士康。

根據融資計劃,富士康擬募集273億元打造的智能制造八大平臺,僅智能制造領域涉及的募投資金就達到了173億元,占資金總額的63%;其余資金用于工業云聯網平臺構建、云計算、物聯網等項目。

根據富士康招股書顯示,2017年富士康實現的歸母凈利潤為158.68億元,2017年的每股收益為0.9元。

根據相關規定,最近三年以現金方式累計分配的利潤比例提高到不少于最近三年實現的年均可分配利潤的30%,據此測算,富士康的分紅也將是一筆可觀的巨款。

國金證券分析,考慮到富士康股份在A股具有稀缺性,按照30倍左右市盈率,加上發行新股募資,市值超過5000億也很有可能,將超過國內科技類龍頭海康威視、360市值。

3.會有多少個漲停?

享受“即報即審”待遇的富士康最快可能在3月就能與投資者見面,近1500億海量資產的體量和高達272億的募資總額必然牽動各方的神經。

有知名財經大V在微博上發布了機構關于富士康戰略配售投資建議:預計發行價為13.84元左右,對應發行市盈率17.18倍。并且認為20倍是退出時較為合理的估值水平,若上市時估值超過20倍,則存在較大虧損可能。

最近,新股們的表現則不盡如人意。數據顯示,2018年1月,已開板新股平均漲停數為7.67個,最高漲停數為德邦股份的13個,到了2月份,已開板新股平均漲停數僅為3.8個,最高漲停數也僅為6個,兩項數據均創下2016年以來的最低紀錄。

巨無霸富士康能不能“力挽狂瀾”,我們拭目以待。

4.哪些概念股受益

富士康IPO闖關,多家公司表示與其有合作。

在投資者互動平臺上,多家公司表示與富士康有合作。其中,王子新材、勝宏科技稱,富士康為公司第一大客戶;意華股份、光莆股份、安潔科技、精測電子、科銳國際等公司稱富士康是公司客戶;兆馳股份、超華科技、深南電路、錫業股份、奧士康、瀛通通訊等公司稱與富士康存在業務往來。此外,怡亞通稱旗下部分合資公司有與富士康合作;江粉磁材稱,富士康是公司子公司的主要客戶之一。

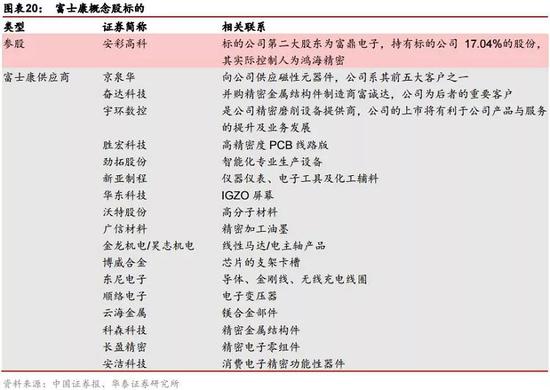

據華泰證券統計,富士康順利IPO后,上游企業有望受益。概念股的標的有安彩高科、京泉華、光韻達、奮達科技、宇環數控、宏科技、勁拓股份、新亞制程、華東科技、沃特股份、廣信材料、金龍機電、昊志機電、博威合金、東尼電子、東陽光科、順絡電子、云海金屬。其中除第一家為富士康的參股公司,其他均為公司供應商或服務商。

截至周四收盤,富士康概念股板塊多數上行,奧士康漲停,宇環數控、京泉華漲幅逾4%,僅云海金屬、順絡電子、奮達科技、華東科技錄得下跌。

5.富士康后下一個會是誰

5.富士康后下一個會是誰2018年報告,明確提出“支持優質創新型企業上市融資”。對于證監會是否預備出臺政策支持新經濟這一問題,全國政協委員、證監會副主席姜洋3月5日表示,“我們肯定會有一些措施。”

從三六零借殼回歸,到富士康IPO快節奏推進,再到傳出小米擬A+H股上市,二級市場正顯現出擁抱新經濟企業的巨大熱情。

從目前來看,支持高新技術企業登陸A股主要有三種情況:

第一,是支持已經在境外上市的、有戰略價值的大型企業,在境內市場發行證券。

第二,是支持還沒有在境內外上市,但已經搭建了VIE架構的,市值規模在百億美元以上的獨角獸企業,直接在A股上市。

第三,支持注冊地在境內,但還沒有上市的,具備行業發展價值的“四新”企業,盡快在A股上市。這些企業主要來自四大新經濟領域——生物科技、云計算、人工智能、高端制造。

以富士康來說,此次IPO獨占了生物科技、云計算、人工智能和高端制造“四新”中的三個。富士康唯一的硬傷是經營時間未滿3年,但是獲得了豁免。

富士康之后,市場期待下一只獨角獸閃電過會。

責任編輯:陳靖

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)