炒股就看金麒麟分析師研報,權威,專業(yè),及時,全面,助您挖掘潛力主題機會!

出品:新浪財經上市公司研究院

作者:IPO再融資組/鄭權

近日,海爾生物擬通過向上海萊士全體股東發(fā)行 A 股股票的方式換股吸收合并上海萊士并募集配套資金。

目前,海爾生物還沒有公布重組價格,上海萊士估值是最大看點。今年上半年,海盈康斥資125億元購買了上海萊士20%的股權,對應的估值為625億元。但上海萊士最近四年的最高市值僅577億元,最近250個交易日、最近120個交易日、最近60個交易日、最近20個交易日的股價均值都低于7.46元/股,對應的市值低于496億元。如果海爾生物按照市場價格重組上海萊士,則海盈康最高可能“虧損”幾十億元;如果海爾生物給出的交易對價高過496億元甚至577億元,則與最近幾年市場給上海萊士的定價嚴重不符。

最部分投資者認為,實現協(xié)同效應、高質量發(fā)展并不一定要靠“左手倒右手”的資本運作,更應該從經營層面發(fā)力。

上海萊士估值是否會依據市場定價?大股東是否會“血虧”?

近日,海爾生物計劃通過向上海萊士全體股東發(fā)行A股股票的方式換股吸收合并上海萊士并發(fā)行A股股票募集配套資金。有投資者認為,這是“左手倒右手”的資本運作。

目前,海爾生物及上海萊士都沒有披露此次重組的交易對價。今年1月,海盈康(青島)醫(yī)療科技有限公司(下稱“海盈康”)作為交易買方,從原大股東基立福購買上海萊士1,329,096,152 股股份,占上海萊士總股本的20%,交易對價為125億元,對應的上海萊士估值為625億元。今年6月18日,上述交易完成過戶,自此成為上海萊士的實控人。

時隔半年,海爾生物就要吸收合并上海萊士,交易對價成為市場關注焦點。從2020年12月1日到2024年12月26日四年間,上海萊士的股價最高為8.68元/股,按照66.38億總股本計算,最高估值為577億元。

來源:wind

來源:wind根據上海萊士停牌前的股價計算,公司最近250個交易日、最近120個交易日、最近60個交易日、最近20個交易日的股價均值都低于7.46元/股,對應的市值低于496億元。如果按照上海萊士最近一年市場給出的定價計算,比如按照500億元計算,海盈康所持的20%的股權為100億元,較購買價縮水25億元。

如果按照上海萊士最近四年最高股價8.68元/股對應的577億元估值計算,海盈康所持的20%的股權為115.4億元,較125億元的購買價縮水近10億元。

如果此次重組對應的上海萊士的估值超過了577億元,尤其是上海萊士估值高于625億元,大股東海盈康賬面將有浮盈,但恐與最近四年市場給出的定價不符。

來源:國泰君安公告

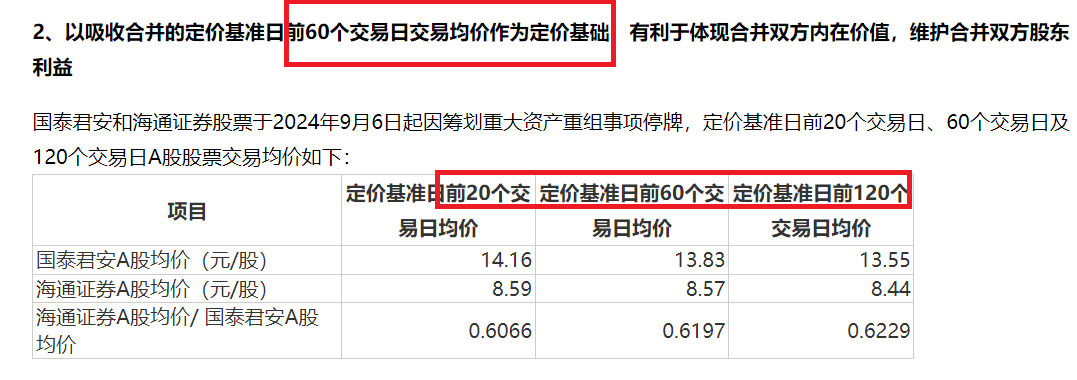

來源:國泰君安公告實務中,吸收合并雙方會根據定價基準日前20個交易日、60個交易日及120個交易日A股股票交易均價來確定換股基準價。如近日國泰君安吸收合并海通證券選擇定價基準日前60個交易日交易均價作為定價基礎。又如中國船舶吸收合并中國重工(維權),兩家公司的換股價格按照定價基準日前120個交易日的股票交易均價確定。

海爾生物在停牌公告中稱,合并雙方將充分考慮并有效保護交易雙方上市公司的投資者,特別是中小投資者的合法權益。

從上海萊士中小投資者的角度講,吸收合并的每股價格(或稱換股基準價)只要達到8.68元/股,那么最近四年購買公司股票的投資者來說都會“解套”甚至賺得不菲差價。但上海萊士的換股基準價若顯著高于8.68元/股,對海爾生物小股東的利益是否有保障是個未知數,畢竟是高于上海萊士最近四年的市場定價。

海爾生物在公告中還稱,為打造一流的綜合性生物科技龍頭、完善血液生態(tài)產業(yè)鏈布局并發(fā)揮協(xié)同價值、推動公司高質量發(fā)展,海爾生物與上海萊士籌劃吸收合并。

有投資者認為,海爾生物和上海萊士合并后能否產生協(xié)同效應、提高盈利水平還有待時間驗證。也有投資者認為,實現協(xié)同效應和高質量發(fā)展,并不一定要靠合并重組。

資本運作頻繁

此外,工業(yè)互聯網平臺卡奧斯物聯科技股份有限公司在山東證監(jiān)局輔導備案,準備IPO;A股IPO折戟的有屋智能改道新三板,未來在北交所上市的概率很大。

值得關注的是,近些年“左手倒右手”般的資本運作除了海爾生物吸收合并上海萊士,還有海爾生物先從海爾智家體內剝離再獨立科創(chuàng)板IPO、日日順先從海爾智家剝離再獨立到創(chuàng)業(yè)板IPO。

此次資本運作的主角之一海爾生物,成立于2005年,最初是由青島海爾(海爾智家前身)持有95%的股權。2014年和2018年,青島海爾合計向青島海爾生物醫(yī)療控股有限公司轉讓海爾生物52.79%的股權。海爾生物從海爾智家出表后,開啟IPO的進程。2019年10月,海爾生物成功登上科創(chuàng)板,募資12.31億元。

有投資者認為,海爾生物先從上市公司海爾智家體內出表,一個重要的原因可能是為了規(guī)避當時“A拆A”的不成文限制。2019年12月之前,A股上市公司分拆子公司在A股上市還是不提倡的。2019年12月份,證監(jiān)會發(fā)布《上市公司分拆所屬子公司境內上市試點若干規(guī)定》,允許符合條件的A股上市公司分拆子公司在A股獨立IPO。

與海爾生物相似的是日日順。2021年5月,日日順創(chuàng)業(yè)板IPO申請獲受理。2010年8月至2019年7月期間,日日順曾屬于A股上市公司海爾智家合并報表范圍內的子公司。從2018年8月開始,著手日日順從海爾智家出表的計劃。

有投資者認為,將擬上市主體從上市主體剝離再獨立IPO,將控制的兩家公司合并,本質上屬于資產的內部騰挪或將部分資產實現證券化,屬于資本運作的范疇,與產生協(xié)同效應、提振業(yè)績不一定正相關,所有假設都需要時間來驗證。

核心高管層的財富盛宴?

一系列的資本運作,對于實體公司經營層面的作用有待時間檢驗,但旗下公司不斷IPO可以讓核心高管層的賬面財富迅速增值。

來源:天眼查

來源:天眼查天眼查顯示,青島海創(chuàng)客投資管理有限公司、青島海創(chuàng)智投資管理有限公司、青島海智匯贏股權投資管理有限公司等平臺間接持有盈康生命、海爾生物、海爾智家、日日順等上市公司及擬IPO企業(yè)的股權。

有投資者經過測算,周云杰,梁海山,海爾生物及盈康生命董事長譚麗霞,三人持有的上市公司股權價值都超過了20億元。

除了上述四名核心高管,持股平臺還包括海爾副總裁解居志、海爾智家董事長李華剛、雷神科技董事長路凱林等。如果日日順等擬IPO企業(yè)能夠成功上市,這些高管的賬面財富還會進一步水漲船高。

責任編輯:公司觀察

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)