@全體股民:《投資研報》巨額特惠,滿3000減1000,滿1500減500!【歷史低價手慢無,速搶>>】

專題:美聯(lián)儲宣布降息25個基點 鮑威爾“硬剛”特朗普:不會辭職!

炒股就看金麒麟分析師研報,權(quán)威,專業(yè),及時,全面,助您挖掘潛力主題機會!

中金點睛

在今天結(jié)束的11月FOMC會議上,美聯(lián)儲如期降息25bp至4.5-4.75%,符合預(yù)期。鮑威爾記者會[1]上針對近期就業(yè)和通脹形勢,以及美國大選對降息前景,甚至其是否會辭職做了回答。總體看,此次會議基調(diào)中性,對未來路徑持開放式態(tài)度。市場反應(yīng)積極,美債利率和美元回落,納指與黃金反彈。

自9月意外大幅降息50bp以來(《美聯(lián)儲“非常規(guī)”降息開局》),美聯(lián)儲經(jīng)歷了一次超預(yù)期的通脹(9月CPI),兩次分別超預(yù)期和低預(yù)期的非農(nóng)(9月與10月),以及特朗普贏得大選(《Trump 2.0對全球意味著什么?》)。市場預(yù)期也經(jīng)歷了又一次從悲觀到樂觀的“搖擺”:從9月降息前擔心美國即將陷入衰退,轉(zhuǎn)向?qū)嶋H上也沒那么快衰退、還是“軟著陸”,再轉(zhuǎn)向甚至擔心美聯(lián)儲降息過快、特朗普勝選后可能會加速二次通脹風險。

隨著美債利率創(chuàng)出階段新高,特朗普當選,市場普遍關(guān)心的問題是,為何美聯(lián)儲降息后美債利率不升反降?美聯(lián)儲還有多少次降息?美國大選如何影響后續(xù)降息前景?

Q1、美聯(lián)儲政策和表述做了哪些調(diào)整?如期降息25bp,微調(diào)措辭,市場降息路徑縮窄

美聯(lián)儲此次降息25bp,使基準利率降至4.5-4.75%,符合市場預(yù)期。在會議聲明表述上,美聯(lián)儲小幅修改了其對就業(yè)和通脹的措辭,如就業(yè)市場從放緩改為總體緩解(“slowed”改為“generally eased”),畢竟近兩個月數(shù)據(jù)受臨時性因素(如颶風和罷工)擾動很大,去掉了通脹繼續(xù)下行(“further”),刪掉了委員會對通脹回到2%有更大信心的措辭,因為9月通脹超預(yù)期,且市場接下來擔心特朗普政策仍有帶來通脹反復(fù)的風險。不難看出美聯(lián)儲的評估有了細微的變化,但整體上也不認為有大幅偏離目標的風險(鮑威爾表示“就業(yè)市場不是主要的通脹壓力源”)。

對于未來的降息路徑,鮑威爾強調(diào)會根據(jù)每次會議時經(jīng)濟的情況而定(not on any preset course)。這也容易理解,畢竟接下來美國大選對于增長和通脹的影響還需要時間評估。鮑威爾表示在12月FOMC前,還有一次非農(nóng)和兩次通脹,可提供更多政策指引。目前CME期貨隱含的降息路徑已經(jīng)大幅收縮至總計還有3次降息,今年12月、明年3月和6月各降一次,聯(lián)邦基金利率終點在2025年6月達到3.75-4%。

圖表:目前CME期貨隱含的降息路徑已經(jīng)大幅收縮總計還有3次降息

資料來源:CME,中金公司研究部

資料來源:CME,中金公司研究部Q2、為何降息后美債利率不降反升?糾正悲觀預(yù)期,利率反身性與“特朗普交易”

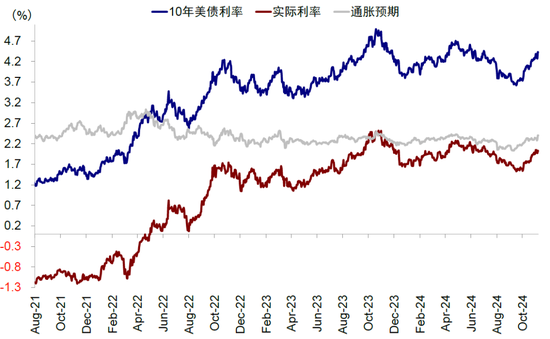

一個看似奇怪的現(xiàn)象是,美聯(lián)儲降息后,美債利率不降反升,反而成為美債利率的低點,從3.6%上行至4.4%,上升81bp,其中通脹預(yù)期上升31bp,實際利率上升50bp。這與我們反復(fù)提示的降息要“反著做、反著想”,降息兌現(xiàn)時可能也就是美債利率見底回升時的觀點一致,與2019年降息周期如出一轍(《降息交易手冊》)。

究其原因有三:一是對此前過于悲觀的衰退預(yù)期的糾正,我們并不認可此前受情緒影響而幅度放大的衰退擔憂(《衰退的判斷依據(jù)與歷史經(jīng)驗》),尤其是一些數(shù)據(jù)轉(zhuǎn)好后,市場的悲觀預(yù)期得到糾正;二是利率過快下行的“反身性”,美聯(lián)儲超常規(guī)降息恰恰可以提高“軟著陸”的概率,是因為通過引導美債利率和其他所有以此為基礎(chǔ)的融資成本下行,可以重新激發(fā)一部分需求,這進而推動長期增長預(yù)期好轉(zhuǎn),使得美債利率回升。這種反身性在利率走高時同樣也在上演。三是“特朗普交易”的助推。特朗普選情升溫尤其是獲勝后,都因增長和通脹預(yù)期進一步推高了利率(《Trump 2.0對全球意味著什么?》)。

如果說第三點的預(yù)期有可能更多是情緒上的博弈、而無太多確實證據(jù)的話,前兩者至少足以支撐美債利率在降息兌現(xiàn)的那個底部見底回升到一定位置。換言之,當前的水平可能有些透支,但回升的方向是大體明確的。我們測算的合理中樞在3.8-4%左右,因此前期美債利率達到3.6%顯然過低,當前看4.5%是否會因為情緒和事件因素有效突破,否則也將提供交易機會。

圖表:美聯(lián)儲降息反而成為美債利率的低點,從9月的3.6%上行至4.4%,上升81bp

資料來源:Bloomberg,中金公司研究部

資料來源:Bloomberg,中金公司研究部圖表:中美信用周期的變化將決定資產(chǎn)的走勢

資料來源:中金公司研究部

資料來源:中金公司研究部Q3、大選是否會影響美聯(lián)儲決議?短期沒有,但長期難免,利率上行風險大于下行風險

短期沒有直接影響但長期會影響增長和通脹。鮑威爾表示短期沒有直接影響,但長期隨著時間的推移,大選后的政策都會有經(jīng)濟層面的影響。這一回答也是意料之內(nèi)的。我們認為其潛臺詞是,美聯(lián)儲的降息決策并不是政治決策,沒有也不會因為大選結(jié)果而變化。但長期來看,特朗普的諸多政策主張,都不可能不對未來的增長和通脹前景帶來影響,進而也會影響美聯(lián)儲的降息決策。

在被問到如果被要求辭職的話,是否會主動辭職,鮑威爾表示不會,同時表示特朗普在法律上也不能主動解除其職務(wù)。此前,特朗普也表示不尋求提前免除鮑威爾職位,但歡迎更為鴿派的貨幣政策[2]。特朗普的政策之一就是低利率,并在其上一任期中多次公開批評鮑威爾的加息行為[3],這引發(fā)了市場對美聯(lián)儲獨立性擔憂。但他也明確表示“盡管兩者曾有過爭執(zhí),但不會尋求提前免除鮑威爾美聯(lián)儲主席的職務(wù)”。當前鮑威爾作為美聯(lián)儲主席的第二個任期將持續(xù)至2026年5月,在美聯(lián)儲理事會的14年任期將于2028年1月結(jié)束。

特朗普當選尤其是“共和黨全勝”下,利率的上行風險大于下行風險。在特朗普的政策框架中,無論是減稅和增加投資的增量刺激,還是關(guān)稅與移民的供給擾動,還有雖不明確但影響更大的弱美元政策,對利率的擾動都是偏上而非向下的。Tax foundation預(yù)測居民和企業(yè)端減稅政策或在未來10年內(nèi)拉動GDP增速2.4ppt[4],但加征關(guān)稅的政策會抑制GDP增長1.7ppt,綜合考慮可能共提振0.8ppt。PIIE測算CPI或受關(guān)稅影響未來1~2年內(nèi)在1.9%的基準情形下抬升4-7ppt[5]。近期美債利率持續(xù)攀升,尤其是大選日大幅沖高至4.4%就是對其政策影響的反應(yīng)。

Q4、還有多少次降息?3.5%左右是合適水平,市場從過于樂觀或又轉(zhuǎn)向過于悲觀

市場對未來的降息路徑預(yù)期,在近期經(jīng)濟數(shù)據(jù)尤其是大選后預(yù)期的影響下,又在經(jīng)歷從一個極端到另一極端搖擺的過程。當前,CME利率期貨預(yù)期的降息次數(shù)僅剩3次,分別為今年12月、明年3月和6月,終點到3.75-4%。雖然我們一直不認可此前市場過于樂觀,認為連續(xù)50bp降息起步,到明年要降息超過200bp的假設(shè),但是當前這一預(yù)期可能又過于悲觀。我們綜合測算,3.5%左右的降息幅度(即對應(yīng)再度降息100bp)或是合適水平。

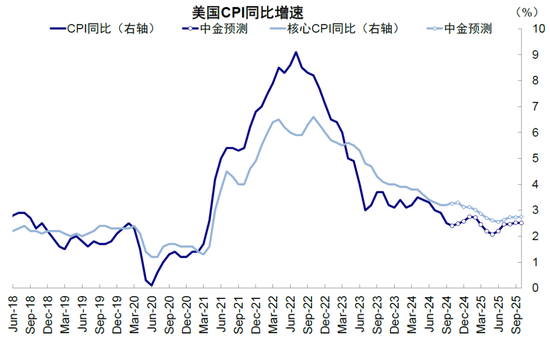

? 從節(jié)奏看,通脹與經(jīng)濟數(shù)據(jù)可能在2025年年中逐步回升,使得降息逐步停止。我們測算通脹今年四季度會因基數(shù)問題同比翹尾,但在房租下行的推動下,通脹和核心通脹回落至2025年一季度壓力不大。我們測算到了2025年中時,CPI權(quán)重最大的房租分項可能再度轉(zhuǎn)為上行,此外隨著需求的回暖其他分項上行的壓力也會更大,2025年CPI同比處于2%以上水平,3Q25在2.5%左右。通脹上行風險大于下行風險,風險來自需求更早的回暖,以及當前已經(jīng)出現(xiàn)的供應(yīng)鏈擾動,如中東局勢、港口罷工,以及潛在的貿(mào)易摩擦和限制移民。

圖表:特朗普當選尤其是“共和黨全勝”下,利率的上行風險大于下行風險

資料來源:中金公司研究部

資料來源:中金公司研究部? 從幅度看,降息至3.5%左右是合理水平。1)讓貨幣政策回歸中性視角:參考美聯(lián)儲模型及點陣圖對自然利率測算的平均值,美國實際自然利率在1.4%左右水平,考慮到短期PCE可能在2.1%~2.3%左右,降息4~5次25bp至3.5%~3.8%是一個合理水平。2)泰勒規(guī)則視角:假設(shè)美聯(lián)儲在2025年對實現(xiàn)通脹和就業(yè)目標賦予相同權(quán)重,其長期通脹和失業(yè)率目標分別為2%和4.2%,對長期聯(lián)邦基金利率估計為2.9%。根據(jù)我們對年底失業(yè)率和通脹水平4.2%及2.3%(核心PCE同比)的估計,等權(quán)重泰勒規(guī)則下合適的聯(lián)邦基金利率為3.1%,但節(jié)奏上年底通脹的翹尾和風險或?qū)е陆迪⒎雀 ?/p>

圖表:2025年CPI同比處于2%以上水平,3Q25在2.5%左右

資料來源:Haver,中金公司研究部

資料來源:Haver,中金公司研究部Q5、何時停止縮表?金融流動性不斷收緊,或促使美聯(lián)儲不久逐步退出縮表

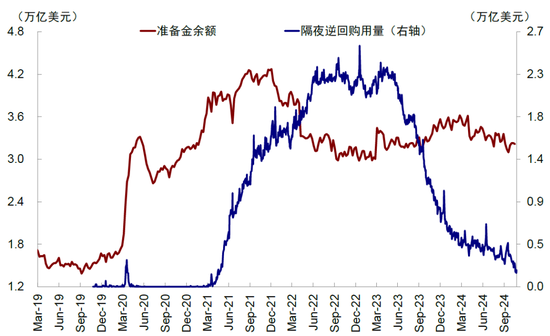

縮表節(jié)奏的主要依據(jù)是準備金是否充裕。準備金的充裕程度存在非線性變化(《美聯(lián)儲如何結(jié)束縮表?》),因此緊密跟蹤和提前預(yù)防就非常重要。一定意義上,2019年美聯(lián)儲正是因為“誤判”了縮表的影響和金融體系所需準備金規(guī)模,才導致了回購市場“錢荒”,最終被迫擴表。這一前車之鑒也給今年5月縮表節(jié)奏減速提供了充足理由。紐約聯(lián)儲在今年7月對美國各大銀行的調(diào)查結(jié)果顯示[6],多數(shù)銀行預(yù)期量化緊縮將于明年4月結(jié)束。

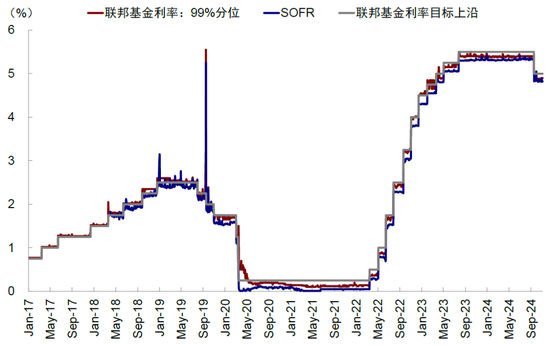

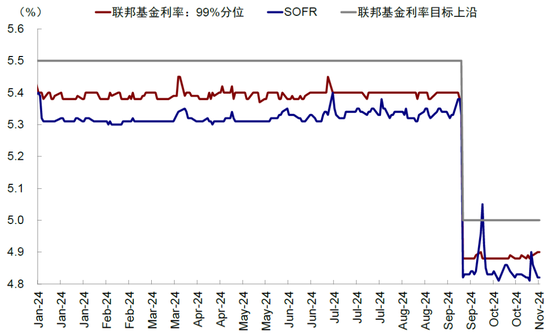

停止縮表或逐步進入視野。1)隔夜逆回購余量已不多:根據(jù)美聯(lián)儲數(shù)據(jù),一度高達2萬億美元以上的隔夜逆回購,是美國流動性充裕的象征,也很好的對沖了美聯(lián)儲縮表的影響。但目前該規(guī)模已經(jīng)降至不足2000億美元。2)準備金/銀行資產(chǎn)接近臨界值:準備金需求曲線是非線性的,以準備金與銀行資產(chǎn)比值衡量充足度,12%~13%是過度充裕和適度充裕的臨界點,8%~10%則是轉(zhuǎn)為缺乏的警戒線[7]。目前該數(shù)值已經(jīng)降至13.7%,從2019年經(jīng)驗可以看出,未來非線性變化的可能性加大。3)流動性指標轉(zhuǎn)緊:無抵押利率如聯(lián)邦基金利率和有抵押利率如SOFR都是銀行間市場的重要觀測指標。當銀行間市場流動性緊張時,用最高溢價去拆解準備金的利率(99%分位聯(lián)邦基金利率)會非常接近甚至突破目標區(qū)間上沿,SOFR也會大幅激增。2019年“錢荒”時,這兩個利率分別以5.55%和5.25%突破了美聯(lián)儲制定的2.25%聯(lián)邦基金利率上沿。今年10月SOFR再度突破上沿,引發(fā)了廣泛的關(guān)注。

圖表:等權(quán)重泰勒規(guī)則下合適的聯(lián)邦基金利率為3.1%,但節(jié)奏上年底通脹的翹尾和風險或?qū)е陆迪⒎雀?/p>

資料來源:Haver,美聯(lián)儲,Bloomberg,中金公司研究部

資料來源:Haver,美聯(lián)儲,Bloomberg,中金公司研究部圖表:隔夜逆回購余量已經(jīng)不多

資料來源:Haver,中金公司研究部

資料來源:Haver,中金公司研究部圖表:準備金/銀行資產(chǎn)接近臨界值

資料來源:Wind,Haver,中金公司研究部

資料來源:Wind,Haver,中金公司研究部圖表:2019年“錢荒”時,兩個利率分別以5.55%和5.25%突破了美聯(lián)儲制定的2.25%聯(lián)邦基金利率上沿

資料來源:FRED,中金公司研究部

資料來源:FRED,中金公司研究部正是因為這些變化,市場及美聯(lián)儲對流動性和縮表的討論開始增多。美聯(lián)儲在10月發(fā)布了一個新的觀測工具——準備金需求彈性指標(RDE),這個指標數(shù)值越低,意味著準備金變化導致的利率變動越大,也就意味著準備金越缺乏。截至10月數(shù)據(jù),該指標接近0(通常為負數(shù)到0區(qū)間),表明準備金依然充裕。整體看,短期不至于出現(xiàn)嚴重流動性沖擊,但已經(jīng)越來越接近停止縮表的閾值,停止縮表也意味著貨幣政策的全面轉(zhuǎn)松。

圖表:今年10月SOFR再度突破上沿

資料來源:FRED,中金公司研究部

資料來源:FRED,中金公司研究部Q6、對資產(chǎn)有何影響?短期大選交易主導、沖高后提供交易機會

如我們在(《Trump 2.0對全球意味著什么?》)中分析,特朗普勝選,尤其若是“共和黨全勝”,會對相關(guān)資產(chǎn)提供沖高的慣性,利好風險資產(chǎn)和美元資產(chǎn)。但考慮到預(yù)期的計入和政策落地需要時間,沖高后也提供一定“反著做”的交易機會,如美債利率。1)整體上,特朗普交易都有進一步?jīng)_高和演繹的空間,“讓子彈多飛一會兒”;2)對特朗普各項計入預(yù)期偏少甚至還未反應(yīng)的資產(chǎn),如銅、油、出口鏈等,如果后續(xù)政策兌現(xiàn),需要補償?shù)某潭雀螅?)沖高到一定程度后,如美債和美元,會提供反著做的交易性機會。黃金計入的預(yù)期過多,而且和風險偏高提升方向相反,因此存在透支風險,此前2016年和2020年兩次大選也均是如此。我們此前一直提示降息開始也是降息交易結(jié)束之時。回頭看,9月美聯(lián)儲50bp“非常規(guī)降息”的開局反而造成了利率的底部,這一看似“背離”的走勢與我們在報告中反復(fù)強調(diào)“反著想、反著做”的思路一致。

中期看,大選會對美國內(nèi)部增長與通脹前景,以及中國的外需和內(nèi)需應(yīng)對都帶來較大變化,但美國信用周期溫和重啟、中國信用周期不再收縮,仍是基準情形,此時美國資產(chǎn)仍不差,中國仍以結(jié)構(gòu)為主。

圖表:美聯(lián)儲構(gòu)建的準備金需求彈性指標接近0,表明準備金依然充裕

資料來源:紐約聯(lián)儲,中金公司研究部

資料來源:紐約聯(lián)儲,中金公司研究部? 美股大概率不差,科技與順周期是主線。短期估值偏高,政策變數(shù)等都會帶來擾動,但長期的增長前景并不差,動力來自科技趨勢和自然的私人信用周期重啟后的順周期板塊,也是配置主線,因此跌多了也是配置的機會。

? 美債大概率不好,但有交易性機會。我們一直提示降息兌現(xiàn)可能反而是長端美債利率的低點,利率曲線走向平坦化,現(xiàn)實的確如此。往前看,利率低點已過,但由于短期透支,仍會提供交易機會。

? 美元偏強,但關(guān)注干預(yù)政策。美國經(jīng)濟的自然修復(fù)和大選后增量政策,都會對美元有支撐作用,我們測算的中樞為102-106。但更為重要的是特朗普與其關(guān)鍵經(jīng)濟顧問萊特希澤所多次提出的美元競爭性貶值觀點。

? 大宗中性偏多。銅的需求更多與中國相關(guān),油則更多受地緣和供給影響。從中美信用周期角度,我們認為在目前點位進一步看空意義不大,但向上動力和時間目前仍不明朗,需要等待催化劑。

? 黃金中性。黃金早已超出了我們基于實際利率和美元指數(shù)的基本面量化模型測算可支撐的2400-2600美元/盎司。但地緣局勢、央行購金和局部“去美元”需求帶來了額外的風險溢價補償。我們測算俄烏局勢以來,平均為100-200美元。長期依然可以作為不確定性對沖,但短期我們建議中性。

[1]https://www.federalreserve.gov/monetarypolicy/fomcpresconf20241107.htm

[2]https://www.cnn.com/2024/11/07/politics/trump-fed-chair/index.html

[3]https://www.cnn.com/2018/10/27/politics/donald-trump-vs-jerome-powell-economic-war/index.html

[4]https://taxfoundation.org/research/all/federal/donald-trump-tax-plan-2024/

[5]https://www.piie.com/research/piie-charts/2024/trumps-economic-policies-could-stoke-inflation-and-hurt-us-economy

[6]https://www.reuters.com/markets/rates-bonds/fed-rate-cut-uncertainties-rattle-balance-sheet-outlook-2024-09-17/

[7]根據(jù)紐約聯(lián)儲行長Williams等在2022年發(fā)表的文章《Scarce, Abundant, or Ample? A Time-Varying Model of the Reserve Demand Curve》

責任編輯:凌辰

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)