炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會!

原標題:【國金策略】最后的波動

來源:艾熊峰策略隨筆

正文:

一、仍待中報業績落地,布局“金九銀十”行情

短期來看,驅動市場反彈因素(疫情修復和政策密集出臺)邊際走弱,階段性反彈進入波動加大階段。此外,短期市場或受到中報業績擾動,疫情零星復發,對市場風險偏好也有一定影響。8月進入中報密集披露階段,市場面臨較差業績的考驗。盡管市場對中報業績是全年底部形成了一致預期,但定量上業績增長差到什么程度仍有一定的不確定性。特別是市場階段性波動加大的背景下,中報業績的低增長甚至負增長或對市場形成進一步壓力。

中期來看,9-10月市場或逐步從反彈過渡至反轉,指數不排除創新高可能。業績反轉將是驅動市場趨勢反轉的核心動力,即使下半年經濟缺乏彈性,利潤率改善邏輯不容忽視。下半年上游PPI 見頂回落階段,特別是資源品漲價趨緩或加速這一過程,中下游利潤率改善將驅動整體企業盈利回升。節奏上,下半年市場趨勢反轉確定性較高的階段或在三季報前后(9-10月)。

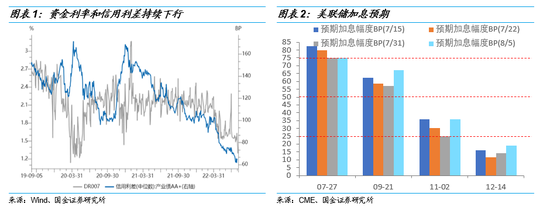

三季報前后市場有望進入戴維斯雙擊階段。首先,三季報是全年業績反轉的拐點。因為近期大宗商品價格下跌幅度較大,對三季度中下游企業毛利率或形成明顯提振。其次,國內貨幣和信用政策將繼續維持相對寬松態勢。此外,下半年美聯儲政策或逐步邊際放寬,時間點上最快或在9月議息會議上就開始逐步降低加息幅度。

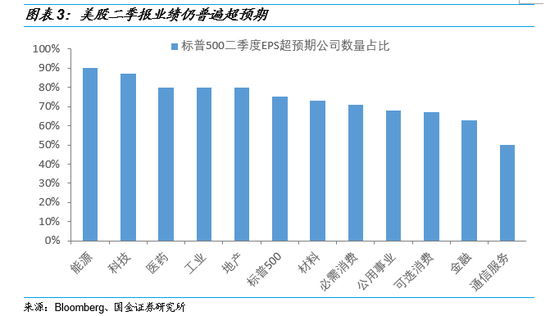

從市場預期來看,9月美聯儲加息幅度或逐步趨緩。

二、美股業績仍普遍超預期,海外市場風險逐步被證偽

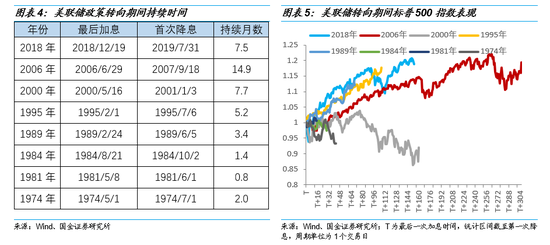

當前美股正值財報季,標普500指數成分股中有85%的公司披露了二季報,其中75%的公司業績超市場預期。截至8月5日,標普500二季度EPS增速預計可達6.7%,高于6月30日市場一致預期的4%,但低于2022Q1的9.2%。其中二季度業績增速主要受去年二季度高基數以及通脹、供應鏈等因素影響。

歷史上來看,歷次美股大熊市基本都伴隨著業績的持續下行,比如2000-2002年和2008-2009年美股長達數年的熊市階段,市場預期EPS都經歷了明顯的下滑。當前時點,特別在是美聯儲加息背景下,市場對美國經濟衰退預期有所加強,但短期來看美股業績仍保持強勁。近期美股企穩回升也反映了市場對后續美聯儲轉向以及企業保持韌性的預期。

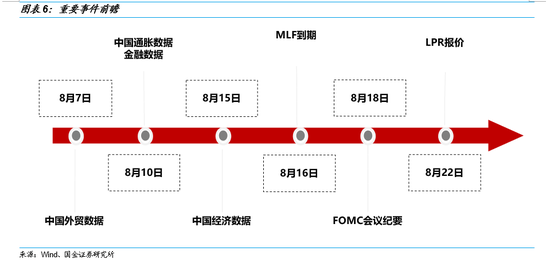

今年年底,美聯儲大概率會迎來由緊轉松的政策轉向。美聯儲政策轉向期間,也就是最后一次加息到第一次降息這段時間內,美股如何表現?回顧歷史上美聯儲轉向期間美股表現,除了1974年石油危機和2000年科網泡沫破滅階段,其他幾次美聯儲在政策轉向期間,股票市場表現并不差。具體來看,1)1989年、1995年、2006年和2018年美聯儲轉向期間標普500指數表現較好,呈波動上升趨勢;2)1974和2000年年美聯儲轉向期間市場壓力較大,標普500指數波動下降;3)1981年和1984年美聯儲轉向期相對較短,無明顯趨勢。因此,年底美聯儲轉向過程中,對美股的表現不必悲觀。

三、市場觀點:短期反彈波動加大,中期趨勢反轉,新高可期

短期驅動情緒修復進一步改善的力量邊際減弱,疊加中報預告期,A股短期風險偏好仍存一定擾動。其中主要對市場形成擾動的因素有疫情零星復發、政策出臺節奏緩和、中報業績不確定性。

當前市場處在中期底部:宏觀政策基本不存在阻力,業績底就在二季度,估值存在性價比。1)政策方面,當前宏觀因素對市場的走勢基本不會形成阻力,無論是經濟回升趨勢、貨幣和財政政策寬松,還是信用環境改善,這都將對A股市場形成積極支撐;2)盈利方面,上游資源品漲價趨緩,中下游利潤率改善或支撐整體盈利企穩回升。更為重要的是,當前業績并不是景氣成長板塊的長期景氣拐點,滲透率和國產化率還處在低位階段,部分行業景氣中長期仍難以證偽;3)估值方面,對比2018年底市場極度悲觀的情形,當前不少板塊的估值都接近此前的水平。

下半年A股或迎景氣成長和消費共舞,不排除市場創新高可能。1)成長和價值板塊的相對利潤增速與板塊相對市場表現呈現明顯的正相關。從相對業績角度來看,中下游利潤率改善將驅動成長相對價值板塊業績占優。此外,在賽道投資中,成長曲線拐點的研判最為關鍵,比如2017年蘋果手機出貨量迎來向下拐點,相關板塊明顯持續調整。新能源成長曲線拐點短期仍難看到,中長期邏輯難以證偽;2)對于消費板塊,疫情高效清零三支箭有望促進疫情極大緩和,疊加促銷費等增量政策,密切關注消費領域的邊際變化。

四、行業配置:風光儲網、通信、白酒、汽車、家電、券商、貴金屬

成長板塊:風光儲網、通信、部分機械部件、部分強應用半導體

當前光伏等板塊基本面和政策面均呈現積極向上變化,整體板塊業績仍維持高景。

對于通信板塊:首先,行業景氣保持穩定向上;其次,板塊估值基本處在歷史底部區域;此外,新基建等政策或成為行情催化因素;

對于部分機械部件:需求支撐下成本下降的領域;對于部分強應用半導體:尋找下游需求支撐的結構性機會。

消費板塊:高端白酒、汽車、家電

下半年疫情向好趨勢值得重點關注,商務消費和耐用消費相關領域預期差較大,比如:商務宴請相關的高端白酒等板塊;刺激消費政策預期下的汽車、家電等耐用消費品。

其他板塊:券商、貴金屬

對于券商板塊:在市場向上階段有望演繹beta性行情。此外,年內主板全面注冊制將助力券商基本面保持相對強;

對于貴金屬板塊:隨著美聯儲收緊政策逐步轉弱,實際利率下行支撐貴金屬價格。

重要事件前瞻

風險提示:經濟復蘇不及預期(國內經濟超預期下行、海外經濟下行風險)、宏觀流動性收縮風險(美聯儲超預期加息及縮表)、海外黑天鵝事件(地緣政策風險)

責任編輯:馮體煒

投顧排行榜

收起

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)