氫燃料電池推廣加速,“質子交換膜”百億市場橫空出世!“需求放量+國產替代加速”背景下,這些氟化工龍頭有望實現高端突破(名單)

利好政策頻發,新型儲能裝機規模放量可期!經濟型實用性兼具,發電側光儲系統已到達啟動時間點,這些龍頭企業成本優勢明顯(名單)

前沿技術突破,千億鋰電池市場迎來大變局?安全性、成本優勢顯著,銅價上漲背景下,電鍍銅/鋁箔加速滲透可期,這些電池巨頭正瘋狂擴產

原標題:【國君策略】迷霧漸開,向上生長

來源:陳顯順策略研究

陳顯順 方奕 黃維馳

本報告導讀

? 隨著權重企穩+中小板塊拉升,市場向上發力有望延續。基于無風險利率與風險評價下行,風格上把握中盤藍籌,行業配置上執手科技成長,新增建議關注券商銀行。

摘要

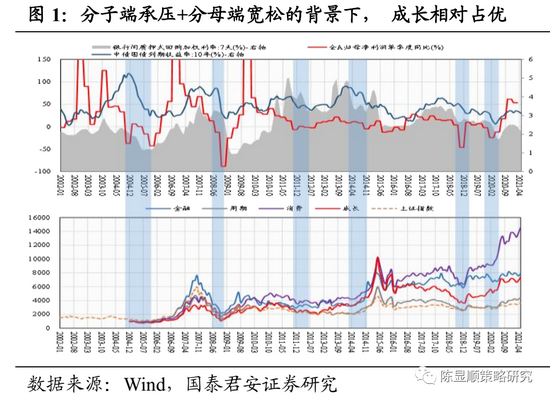

? 大勢研判:迷霧漸開,向上生長。國君策略于7月31日提出“底部區域,蓄勢迎新生”,近兩周維度來看,滬指分別上漲1.79%和1.68%,向上拉升的趨勢仍在延續。展望后市,分母端無風險利率下行將成為核心驅動:一方面,通脹上行最快時期已過,信用收縮走出最快時刻。國內PPI 6月回落至8.8%后,7月同比增速抬升至9.0%繼續高位磨頂,但上行最快的時期已過。從CPI來看,7月同比繼續下行至1.0%,央行對CPI全年2%以下的判斷亦顯示通脹無憂。此外,6月社融增速較5月持平,最快的下行階段基本結束。隨著通脹高點磨頂,信用收縮的幅度有望逐步緩和,利率下行的核心制約顯著緩解。另一方面,中低收入群體資產負債表尚待修復,居民短期貸款同比少增反映消費復蘇放緩,政策“穩”的必要性更強。基于以上,我們戰略判斷無風險利率下行,伴隨前期情緒擾動的消散,疊加權重板塊企穩+中小市值風格拉升動力充沛,市場有望繼續向上發力。

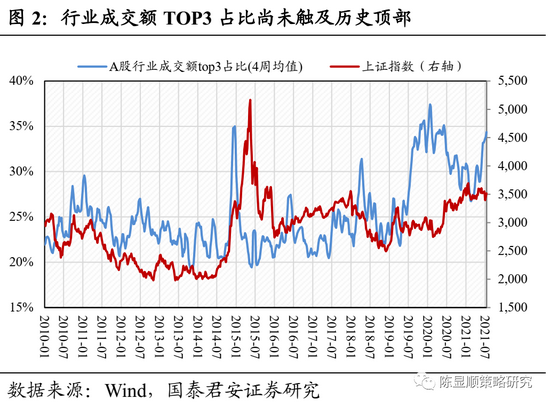

? 底層邏輯未變,分歧亦是共識。近期關于科技成長熱門賽道的分歧再起,核心矛盾指向 “貴不貴”。我們認為,當前經濟仍面臨一定下行壓力,預計下半年維持寬貨幣+穩信用的組合,在此背景之下,科技成長的盈利增速儼然成為市場共識。從行業配置層面來看,“盈利決勝負,而非估值比高低”,科技的景氣周期+自上而下導向催化,仍是我們首要推薦的方向。從交易擁擠度來看,盡管籌碼結構集中度有所提升,但當前市場TOP3行業成交占比34.37%,并未觸及近十年以來的頂部位置,交易熱度難言見頂。

? 堅守中盤藍籌風格主線。國君策略團隊2月9日提出“新的聚焦,中盤藍籌的崛起”,認為隨著行業景氣的擴散,投資的視角應向盈利改善更快的方向聚焦,我們的邏輯不斷兌現。除了盈利優勢,中小風格占優更多源于信用周期的邊際趨寬。盈利的中間邏輯在訂單-庫存,起點邏輯在于信用。2021年3月以來,隨著信用預期逐步改善,以中證500為代表的中盤藍籌進入投資視野。事實上,中證500指數2021Q1單季度盈利增速達116%,Q2已披露預告層面增速達97%,顯著跑贏滬深300。隨著穩增長背景下信用周期的邊際向上,中盤風格估值盈利均有支撐。

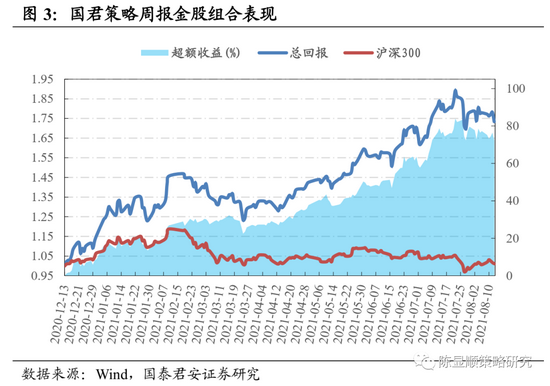

? 行業配置:執手科技成長,關注券商銀行。科技制造景氣周期+自上而下導向催化,仍是我們首要推薦的方向。但擁擠的交易下,科技成長并非全部。行業配置重點推薦:1)產業周期向上:半導體(晶方科技)/新能車/鋰電(贛鋒鋰業/億緯鋰能)/光伏(大全能源)/設備(至純科技);2)寬松預期疊加盈利估值性價比:券商(東方財富)/銀行(江蘇銀行)/地產;3)景氣反轉背景下的新基建:通信(中興通訊);4)青黃不接下,盈利估值性價比極佳的周期成長品種,優選中期供需穩定的:玻璃/輪胎/建材(旗濱集團/東方雨虹)/鋼鐵(華菱鋼鐵)等。

1

迷霧漸開,向上生長

大勢研判:迷霧漸開,向上生長。國君策略于7月31日提出“底部區域,蓄勢迎新生”,近兩周維度來看,滬指分別上漲1.79%和1.68%,向上拉升的趨勢仍在延續。展望后市,分母端無風險利率下行將成為核心驅動:一方面,通脹上行最快時期已過,信用收縮走出最快時刻。國內PPI 6月回落至8.8%后,7月同比增速抬升至9.0%繼續高位磨頂,但上行最快的時期已過。從CPI來看,7月同比繼續下行至1.0%,央行對CPI全年2%以下的判斷亦顯示通脹無憂。此外,6月社融增速較5月持平,最快的下行階段基本結束。隨著通脹高點磨頂,信用收縮的幅度有望逐步緩和,利率下行的核心制約顯著緩解。另一方面,中低收入群體資產負債表尚待修復,居民短期貸款同比少增反映消費復蘇放緩,政策“穩”的必要性更強。基于以上,我們戰略判斷無風險利率下行,伴隨前期情緒擾動的消散,疊加權重板塊企穩+中小市值風格拉升動力充沛,市場有望繼續向上發力。

2

底層邏輯未變,分歧亦是共識

分歧亦是共識。近期關于科技成長熱門賽道的分歧再起,核心矛盾指向 “貴不貴”。我們認為,當前經濟仍面臨一定下行壓力,預計下半年維持寬貨幣+穩信用的組合,在此背景之下,科技成長的盈利增速儼然成為市場共識。從行業配置層面來看,“盈利決勝負,而非估值比高低”,科技的景氣周期+自上而下導向催化,仍是我們首要推薦的方向。從交易擁擠度來看,盡管籌碼結構集中度有所提升,但當前市場TOP3行業成交占比34.37%,并未觸及近十年以來的頂部位置,交易熱度難言見頂。分歧亦是共識。近期關于科技成長熱門賽道的分歧再起,核心矛盾指向 “貴不貴”。我們認為,當前經濟仍面臨一定下行壓力,預計下半年維持寬貨幣+穩信用的組合,在此背景之下,科技成長的盈利增速儼然成為市場共識。從行業配置層面來看,“盈利決勝負,而非估值比高低”,科技的景氣周期+自上而下導向催化,仍是我們首要推薦的方向。從交易擁擠度來看,盡管籌碼結構集中度有所提升,但當前市場TOP3行業成交占比34.37%,并未觸及近十年以來的頂部位置,交易熱度難言見頂。

3

堅守中盤藍籌風格主線

堅守中盤藍籌風格主線。國君策略團隊2月9日提出“新的聚焦,中盤藍籌的崛起”,認為隨著行業景氣的擴散,投資的視角應向盈利改善更快的方向聚焦,我們的邏輯不斷兌現。除了盈利優勢,中小風格占優更多源于信用周期的邊際趨寬。盈利的中間邏輯在訂單-庫存,起點邏輯在于信用。2021年3月以來,隨著信用預期逐步改善,以中證500為代表的中盤藍籌進入投資視野。事實上,中證500指數2021Q1單季度盈利增速達116%,Q2已披露預告層面增速達97%,顯著跑贏滬深300。隨著穩增長背景下信用周期的邊際向上,中盤風格估值盈利均有支撐。

4

行業配置:執手科技成長,關注券商銀行

行業配置:執手科技成長,新增建議關注券商銀行。科技制造的景氣周期+自上而下導向催化,仍是我們首要推薦的方向。但擁擠的交易下,科技成長并非全部。行業配置重點推薦:1)產業周期向上:半導體(晶方科技)/新能車/鋰電(贛鋒鋰業/億緯鋰能)/光伏(大全能源)/設備(至純科技);2)寬松預期疊加盈利估值性價比:券商(東方財富)/銀行(江蘇銀行)/地產;3)景氣反轉背景下的新基建:通信(中興通訊);4)青黃不接下,盈利估值性價比極佳的周期成長品種,優選中期供需穩定的:玻璃/輪胎/建材(旗濱集團/東方雨虹)/鋼鐵(華菱鋼鐵)等。

5

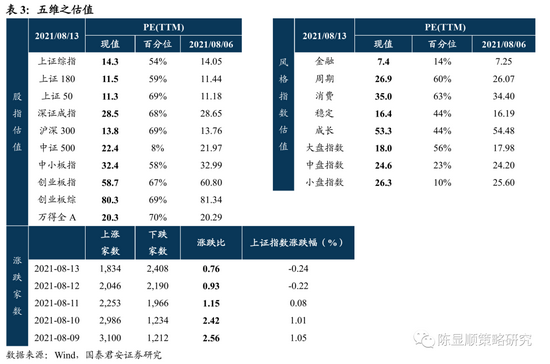

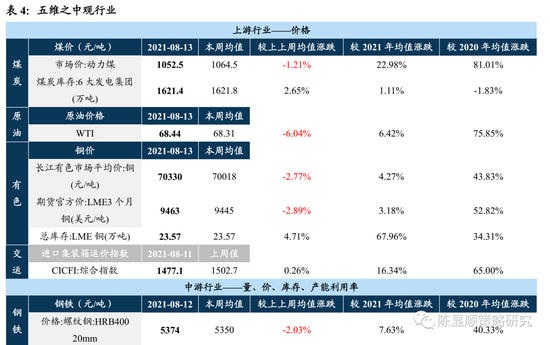

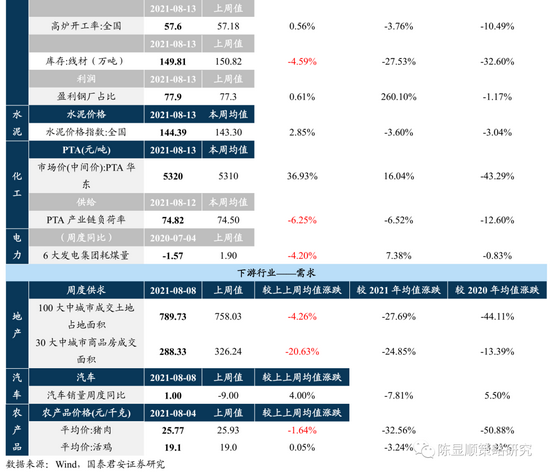

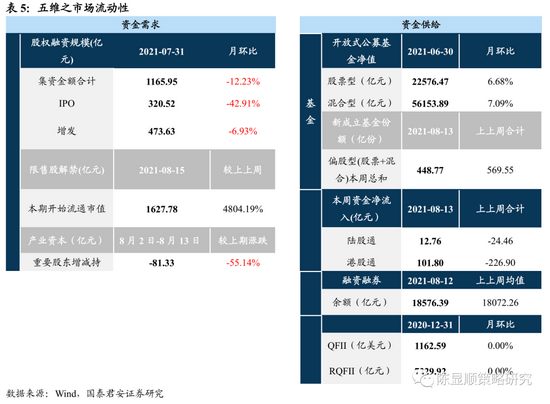

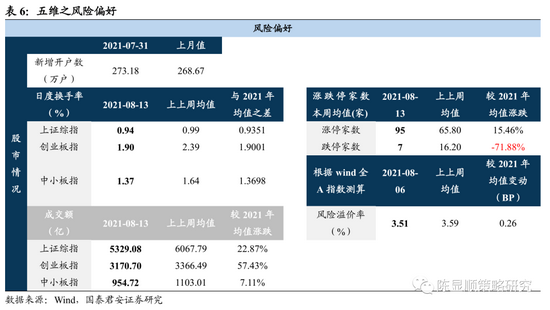

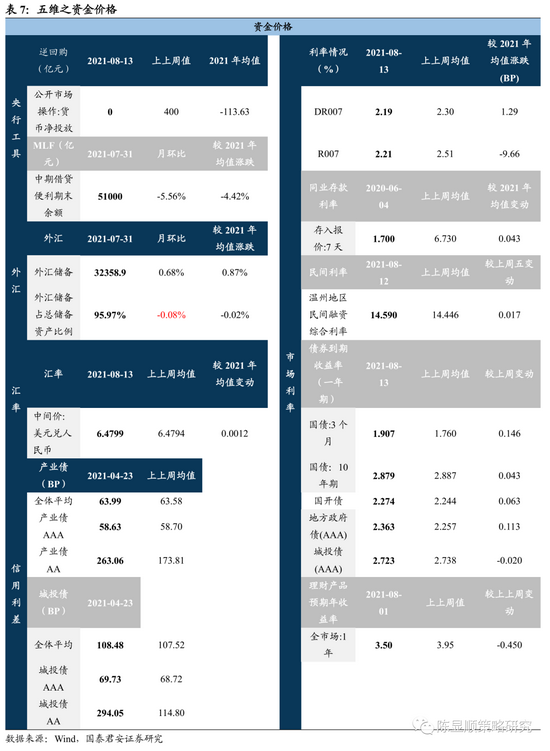

五維數據全景圖

責任編輯:張熠

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)