基金紅人節|金麒麟基金大V評選 百位大咖入圍→【投票】

印度疫情局勢被嚴重低估?實際感染人數可能已達3.5-5.3億!印度醫藥經濟特區已成疫情高發區,中國醫藥產業鏈有望加速崛起(名單)

國際機構罕見表態,儲能行業這一關鍵材料竟成香餑餑?全面政策支持下,新增裝機有望實現10倍增長!

“熱門股”對利好鈍化、對利空敏感!極致的估值分化將在波折中逆轉,低PEG策略進可攻退可守,這些高性價比資產值得關注(名單)

原標題:應對“脹”靠分子,下半年分子的亮點可能還在周期【天風策略】

來源:分析師徐彪

摘要

核心結論:

在4月5日《周期能否二番戰——2010年PPI二次沖頂復盤》中,我們認為今年PPI大概率有雙頂,5月第1次沖頂,下半年仍有走高可能,類似于縮小版的2010年。

目前來看,市場對于“脹”已無太多分歧,更關心的是“滯”何時到來,以及應對通脹該如何進行配置。

因此,本文我們側重從盈利節奏、股價表現等角度來討論幾個問題:

(1)下半年的盈利趨勢如何?有沒有可能超預期?

(2)股價的趨勢拐點跟隨表觀增速(同比增速),還是真實景氣(復合增速)?

(3)抵御通脹(或滯脹)的配置思路。

五一期間,外圍大宗商品普漲,五一節后,國內大宗商品連續兩日跳漲。疫情防控、疫苗接種的不均衡,已使得全球資源品的供給跟不上生產需求的恢復,而國內環保督察限產與澳洲進口限制,進一步拉大了供需缺口,許多大宗價格已是近10年甚至歷史新高。

在此情況下,PPI隨著商品價格飆升而進一步走高已不可避免。目前市場對4、5月的PPI一致預期已上調至6.21%、6.13%,為2018年以來的新高。在4月5日《周期能否二番戰——2010年PPI二次沖頂復盤》中,我們認為今年PPI大概率有雙頂,5月第1次沖頂,下半年仍有走高可能,類似于縮小版的2010年。

目前來看,市場對于“脹”已無太多分歧,更關心的是“滯”何時到來,以及應對通脹該如何進行配置。

因此,本文我們側重從盈利節奏、股價表現等角度來討論幾個問題:

(1)下半年的盈利趨勢如何?有沒有可能超預期?

(2)股價的趨勢拐點跟隨表觀增速(同比增速),還是真實景氣(復合增速)?

(3)抵御通脹(或滯脹)的配置思路。

01

小幅上修2021年全年盈利預測:非金融A股+35.8%,滬深300+21.0%

2021年一季報,非金融A股的凈利潤增速+165%(整體法),超出了我們此前的預測值;中位數增速+63%,接過于我們的預測值+69%。一季報非金融A股的高增長,除了低基數效應作用,很大程度上來自于周期行業的貢獻:化工、采掘、交運、機械、鋼鐵、建筑、有色等7個行業合計拉動非金融A股100%+的增速。

另外,滬深300一季報凈利潤增速為35%,接近于我們給出的預測值+39%。

隨著商品價格的上漲持續性與幅度一直超預期,市場對于PPI的預測幅度也有顯著的抬升。季報之后,我們也小幅上修了全年的盈利預測結果,但趨勢上仍維持原有的逐季回落的預判。中性假設下(2021GDP+8.8%,Q2-Q4PPI 6.0%、5.5%、4.3%):

2021年,非金融A股、全部A股、滬深300的凈利潤增速為35.8%、23.3%、21.0%。

Q2-Q4,非金融A股累計凈利潤增速分別為:67.9%、41.8%、35.8%。

Q2-Q4,滬深300累計凈利潤增速分別為:32.1%、24.8%、21.0%。

那么,下半年的盈利是否有可能再超預期?需要考慮兩個層面:

第一,PPI二次沖高的幅度,或者說商品價格高位持續性。這取決于全球疫情的防控,特別是資源國的生產恢復情況。本次供給端收縮的壓力,既有國外的又有國內的。目前來看,疊加國內“碳中和”的約束,整體商品價格維持高位的可能性仍較大。從各行業凈利率水平與PPI的相關系數來看,有色、鋼鐵、交運、化工等周期行業的凈利率與PPI呈現強相關性,這些行業也是傳統商品價格上漲的受益品種。

第二,PPI向CPI傳導是否順暢。從歷史上PPI向CPI傳導的情形來看:2009-2010年,中下游一定程度能夠消化上游漲價壓力(09年生產資料PPI沖高,10年生活資料PPI和CPI沖高),整體產業鏈之間的盈利維持時間較長,但風險點在于下游的通脹將帶來貨幣政策的轉向(10年11月-11年7月,央行5次加息、9次升準)。而2016-2017年,PPI向CPI的傳導并不順暢,這更多的導致利潤僅是在上下游產業鏈之間進行分配,而下游需求的不足,將更快的反饋至上游。

本輪PPI價格向CPI的傳導,可能介于前兩次,因為國內終端需求的恢復有約束,但出口端的持續景氣是增量支撐。但不管怎么樣,對于今年內,A股市場的盈利不用過于擔憂,但未來流動性的約束仍是潛在的風險,而利潤在上下游的再分配也是必然的。

總的來說,今年來,受國內與國外供給端的雙重約束,商品價格的上漲持續性與幅度超預期,PPI的一致預期幅度也在上修,目前Q3、Q4的平均預測值有5.5%和4.3%。對于有色、鋼鐵、煤炭等凈利率與PPI強相關的上游行業,盈利持續時間超預期的概率也較大,下半年分子端的亮點可能還在周期。(詳見我們前期的深度《周期能否二番戰——2010年PPI二次沖頂復盤》)。

02

低基數效應下:1年同比增速or 2年復合增速?

上市A股公司盈利增速的低基數效應在中報之后開始減弱,對應宏觀層面的數據在4月份之后開始減弱。

若疊加非金融A股,1年同比增速與2年復合增速來看,會發現2021Q2-Q4,兩者的趨勢是相反的:1年同比增速逐步回落,而2年復合增速小幅抬升。注:2年復合增速的計算,比如21Q1的2年復合增速=((21Q1-19Q1)/ABS(19Q1))^0.5-1。

這種現象在以往出現過兩次:一次是2010Q2-2011Q1,另一次是2017Q2-2018Q1。前者1年同比增速與2年復合增速的缺口較大,而后者缺口較小。

那么,股價的趨勢拐點跟隨表觀的增速(1年同比增速),還是剔除基數效應的真實景氣度(2年復合增速)?

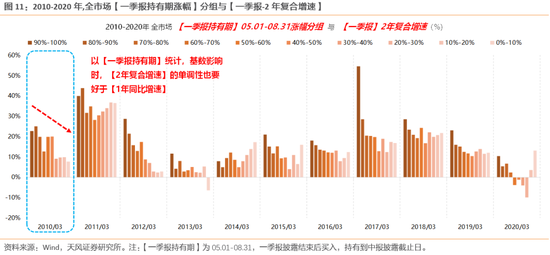

首先,對于全市場個股漲跌的影響,以典型的低基數高增長季度2010Q1來看:

(1)在業績低基數的年份,相對業績對漲幅高低的影響會大打折扣。從全市場【季度漲幅】分組與【季報扣非增速】高低的關系來看,在多數年份漲幅高低與業績增速高低有顯著的正相關性,而2010Q1是例外,其背后有低基數帶來的高增長作用,以及盈利周期見頂的影響。

(2)低基數效應的季度,【2年復合增速】的單調性好于【1年同比增速】。若我們將【扣非增速】換成【2年復合增速】,在低基數年份,其效果更好。

(3)若我們將【季度漲幅】換成【季報持有期漲幅】,與上述兩點結論一致。一季報持有期為05.01-08.31日,即一季報披露結束后買入,持有到中報披露截止日。

(4)但當基數效應減弱之后,對漲幅最有指導意義的仍是1年同比增速。這點從2010Q2-Q4的漲幅與盈利增速的單調性即可看出。

另外,對于市場指數的影響:在低基數年份,指數拐點仍是領先于盈利,隨著2年復合增速的走高,指數會有反復,但也較難創出新高。

因此,對于行情后半段來說,市場體現的是結構性行情,結構性上漲方向是盈利高增長方向——低基數季度看2年復合增速,低基數效應減弱之后看1年同比增速。

回到當前,2021Q1低基數效應,Q2減弱,Q3-Q4基數影響小。那么,對于盈利和景氣的判斷來說:Q1看2年復合增速,Q2結合1年同比和2年增速,Q3-Q4重回1年同比增速的歷史規律。

03

抵御通脹(或滯脹)的配置思路

最后,對于今年的市場環境,不管是純粹的“脹”還是陷入“滯”,最好的應對思路,仍然堅持找盈利最強的方向。

這里給出幾點經驗數據:

第一,2010年下半年,有色、采掘等行業隨著商品價格(或PPI)沖高而維持較高的盈利增速,股價也表現出顯著的超額收益。

第二,即使是在美股70年代嚴重的滯脹環境下,盈利高增長的行業依然是最好的避險方向。在70年代漂亮50殺估值階段,表現抗跌的行業都是受益于戰爭催化(航空、國防),以及油價上漲的行業(基本資源、化學品、石油和天然氣)。這些行業超額收益的背后,依然是盈利的驅動,典型的漂亮50公司比如哈里伯頓、路博潤等。

詳細分析可參考《漂亮50:泡沫破滅后,具備哪些特質的公司能夠穿越周期》。

另外,我們看到,即使是在行情的后半段,估值高低仍然不作為漲跌幅的決定因素:表現出估值高低與漲跌幅相關性不確定。

04

核心結論

1、A股盈利預測更新:根據模型測算,我們預計——

2021年,非金融A股、全部A股、滬深300的凈利潤增速為35.8%、23.3%、21.0%。

Q2-Q4,非金融A股累計凈利潤增速分別為:67.9%、41.8%、35.8%。

Q2-Q4,滬深300累計凈利潤增速分別為:32.1%、24.8%、21.0%。

2、因此,A股表觀同比增速見頂,而2年復合增速年內趨勢仍向上。但過去幾次經驗來看,指數整體走勢與表觀增速更加相關,指數很快再創出新高的難度較大。

3、盈利結構上來看,下半年業績容易超預期的板塊在于周期,背后支撐是PPI較大概率形成類似于2010年的二次探頂,(詳見我們前期的深度《周期能否二番戰——2010年PPI二次沖頂復盤》),最終股價上體現出來的是周期板塊明顯的超額收益,

4、應對通脹(或滯脹)最好的應對思路,仍然堅持找分子端(盈利)最強、最確定的方向。三點經驗和支撐:①2010下半年有色/采掘隨PPI二次沖高而有顯著超額收益 ;②美股70年代滯脹環境下,盈利高增長的行業(資源品)依然是最好的避險方向;③即使是在行情后半段(2010年),估值高低仍然不作為漲跌幅的決定因素。

5、配置策略:維持5月策略報告中的判斷——考慮到國內資金面緊平衡、剩余流動性下降,海外利率以上難下,因此不還對于國內資金定價的股票,還是全球資金定價的股票,今年的分母端估值都不太有利,需要依靠分子端業績的支撐。

分子端的支撐,大體有三類:一是季報窗口期、二是訂單驅動、三是漲價驅動。剛剛過去的四月主要是季報窗口期推動。5-6月是業績空窗期,因此股價可能是訂單或者漲價驅動。

對于漲價驅動,建議關注中上游的有色(電解鋁、氫氧化鋰)、化工、煤炭、鋼鐵等。

對于訂單驅動,建議關注新能源車、軍工電子和軍工新材料。

風險提示:宏觀經濟風險,國外內疫情反復,模型假設因素變化等。

責任編輯:張熠

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)