【券商薦股精選】洼地即將被市場發(fā)現,這一板塊估值修復空間廣闊,潛在漲幅47%(附股)

【碳中和動態(tài)分析】南方電網發(fā)布服務碳中和工作方案;三家上市公司中標碳中和大單

【新能源汽車每日動見】動力電池配套出現結構性變化!新車公示,磷酸鐵鋰獨占純電、換電車型,透露什么信號?關注背后成因和投資機會

【硬核研報】“碳中和”不可或缺的環(huán)節(jié),環(huán)衛(wèi)裝備迎新一輪擴張期!新能源替代趨勢下,手握280億大單的環(huán)衛(wèi)白馬即將起飛

本文來自 “張憶東策略世界”,作者為張憶東 。

投資要點

第一部分:美債收益率此次上行之謎

——美債供求關系的深刻變化,才是此次美債長端利率超預期上行的核心謎底。

1)外國投資者對美債的需求放緩,外資持有美國國債的比重由2015年底的47%下降至2020年底的34%。

2)新冠疫情后,美國國債發(fā)行額較此前年份大幅增加,特別是長期國債,發(fā)行額較2019年增加了1倍多。當前市場忽視了美債長端利率上行的結構性問題,市場擔心的美國復蘇和通脹預期,只是美債收益率上行的次要因素。

——外國投資者持有美債比例已經產生質變,美債長端利率更易受供給影響。

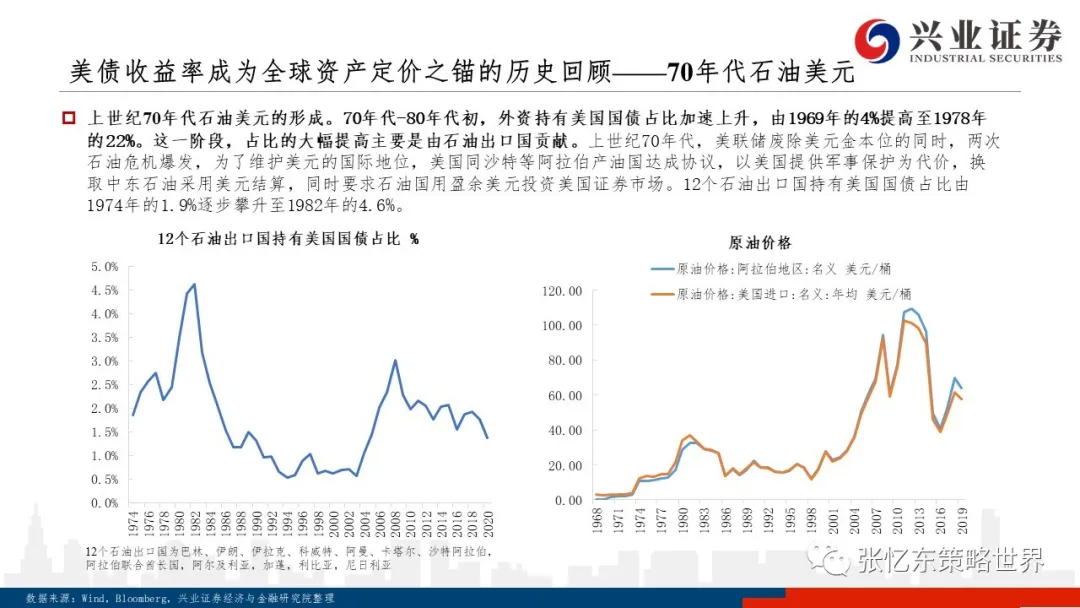

1)歷史上,外國投資者持續(xù)大量買入國債,明顯壓低了美債長端利率水平,并經常使得長期利率與短期利率脫鉤,如“格林斯潘”之謎。隨著中國匯率制度改革以及過去1年多美國持續(xù)超發(fā)貨幣,目前外國投資者持有美債占比快速下降到2002年以來的低位。

2)隨著美債市場投資者結構的變化,美債市場回歸到教科書的定義——服務于國內財政政策,使得美債收益率對于短期供給更敏感。

——中國投資者不必過度擔心美債收益率的波動,歐美實行MMT時代的美債作為國際資產配置的屬性已經減弱。

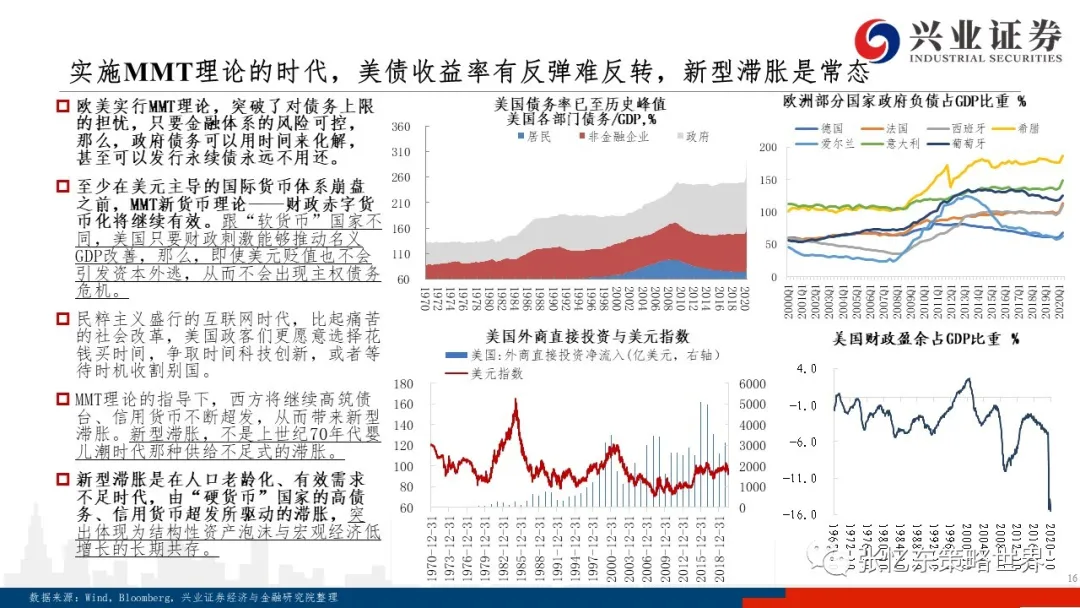

1)美國開始實踐MMT理論,突破了對債務上限的擔憂,政府債務可以用時間來化解,權益投資對美債收益率不必太敏感。跟“軟貨幣”國家不同,美國利用美元主導的國際貨幣體系,保證財政刺激、債臺高筑時不會出現美元惡性貶值、資本外逃和主權債務危機。

2)實施MMT理論的時代,美債收益率有反彈難反轉,新型滯脹是常態(tài),突出體現為結構性資產泡沫與宏觀經濟低增長的長期共存——不是上世紀70年代嬰兒潮時代那種供給不足式的滯脹,而是在人口老齡化、有效需求不足時代,由“硬貨幣”國家的高債務、信用貨幣超發(fā)所驅動的滯脹。

3)傳統意義上的通脹不是大問題,美國結構性問題嚴重,需要用錢買時間來恢復經濟競爭力;大國博弈是持久戰(zhàn),當前美國沒有足夠的意愿和信心挑起金融危機。

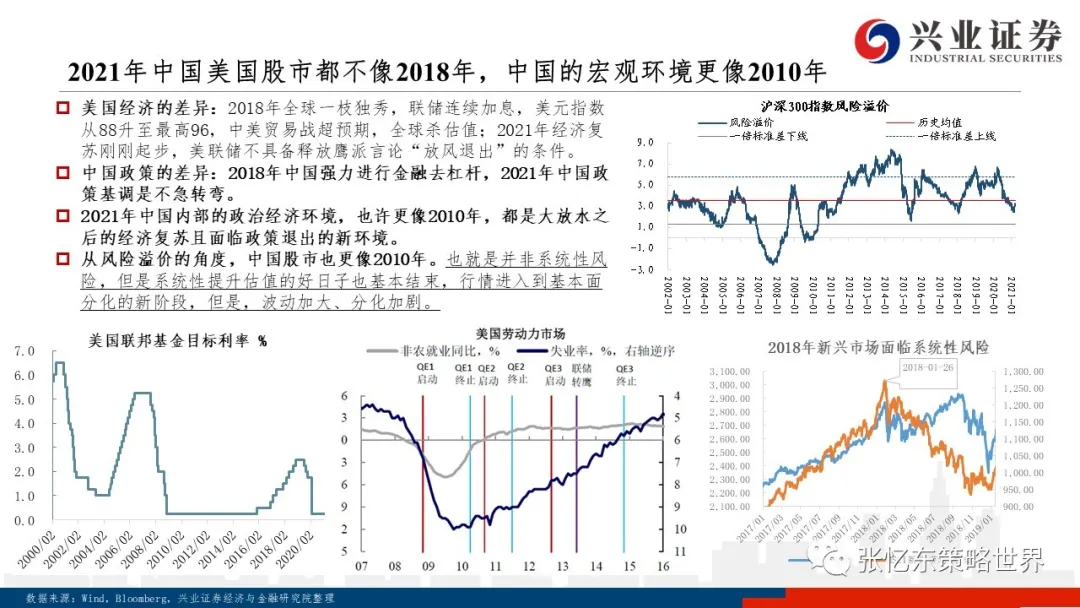

——美債收益率此次上行并非危機的前兆,2021年不會重演2008年式熊市,也不像2018年,中國的宏觀環(huán)境更像2010年。類似2010年,今年中國宏觀環(huán)境也是經濟復蘇之后面臨刺激政策退出的新環(huán)境,股市風險溢價也相似,所以,股市并非系統性風險,但是系統性提升估值的好日子也基本結束,行情進入到基本面分化的新階段,但是波動加大、分化加劇。

第二部分:市場展望——抱團博弈短期情緒動蕩,核心資產長期行穩(wěn)致遠

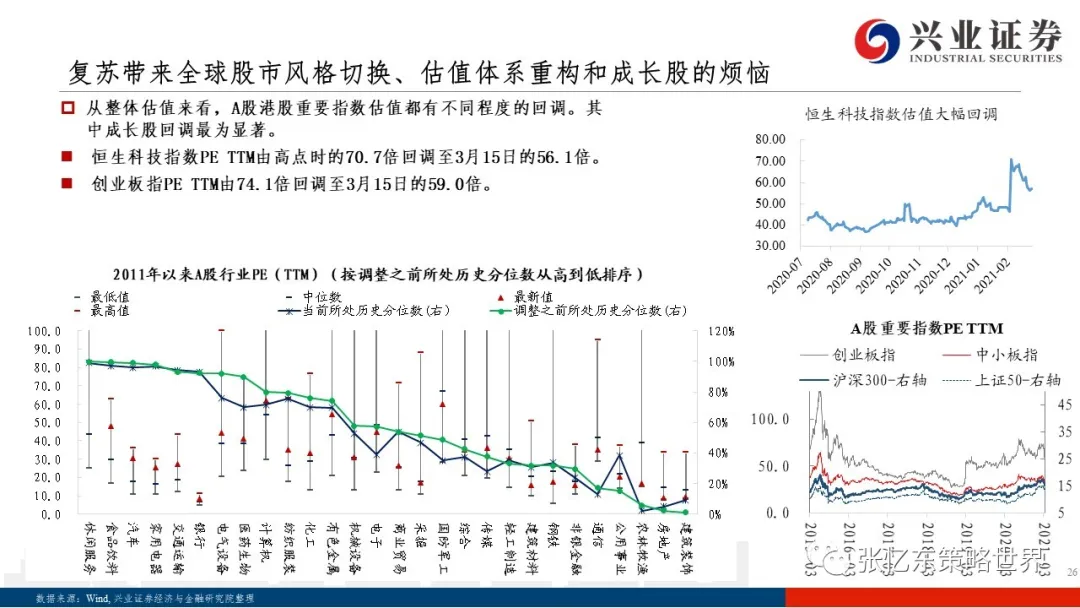

——第一,此次調整的界定:并非熊市開始,是結構性長牛短期休息。復蘇帶來全球股市風格切換、估值體系重構和成長股的煩惱。股市2021風格切換,不是躲進“防空洞”的博弈,而是價值投資的必然選擇。

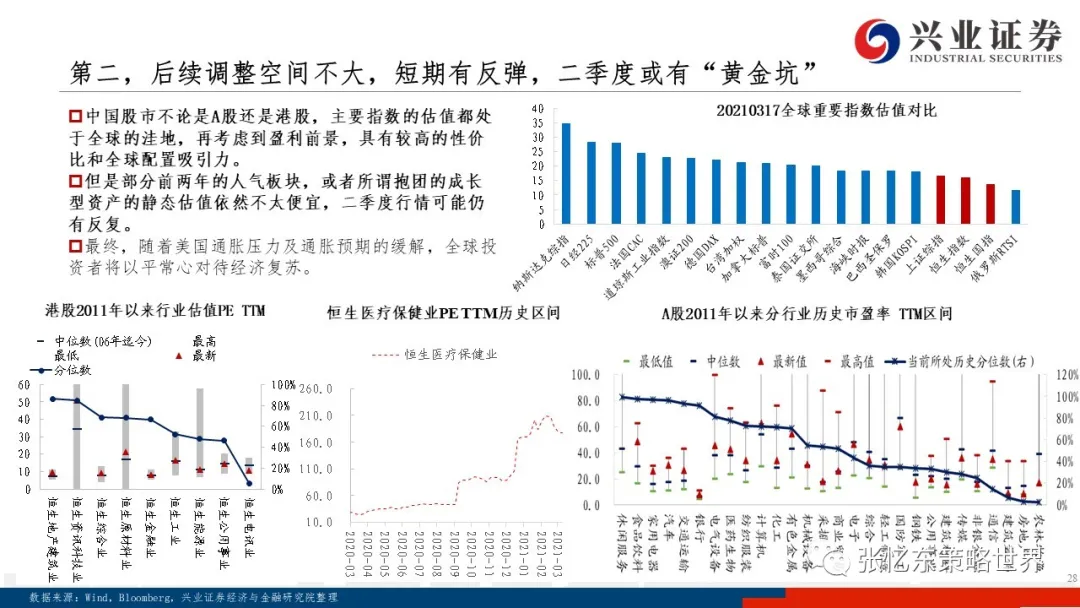

——第二,后續(xù)調整空間不大,短期有反彈,二季度或有“黃金坑”。

1)3月中旬前后行情進入反彈窗口期,2月份報告《初生牛犢遇到虎,倒春寒后換風格》的判斷已經被驗證:美債收益率上行斜率放緩,股市倒春寒在3月份中旬前后告一段落,有短期反彈。但是,4月份和5月份美國通脹數據出來之時,市場可能又會對通脹及利率上行產生線性外推式擔憂,那時是中國股市走出短期黃金坑、開始新一輪上行之前的布局良機。

2)中國股市后續(xù)下行空間不大,但是,結構性調整風險還沒有結束。不論是A股還是港股,整體估值處于全球的低位,再考慮到盈利前景,具有較高的性價比和全球配置吸引力。但部分所謂抱團資產的估值依然不便宜,二季度行情可能仍有反復。

3)二季度有望仍有波折,但風險可能正在提前釋放。美債收益率上行的壓力2季度將有所下降,購債壓力和通脹預期緩解,即便通脹階段性超預期,美聯儲還可以用YCC等政策工具壓低長債利率。最終,全球投資者以平常心對待經濟復蘇。

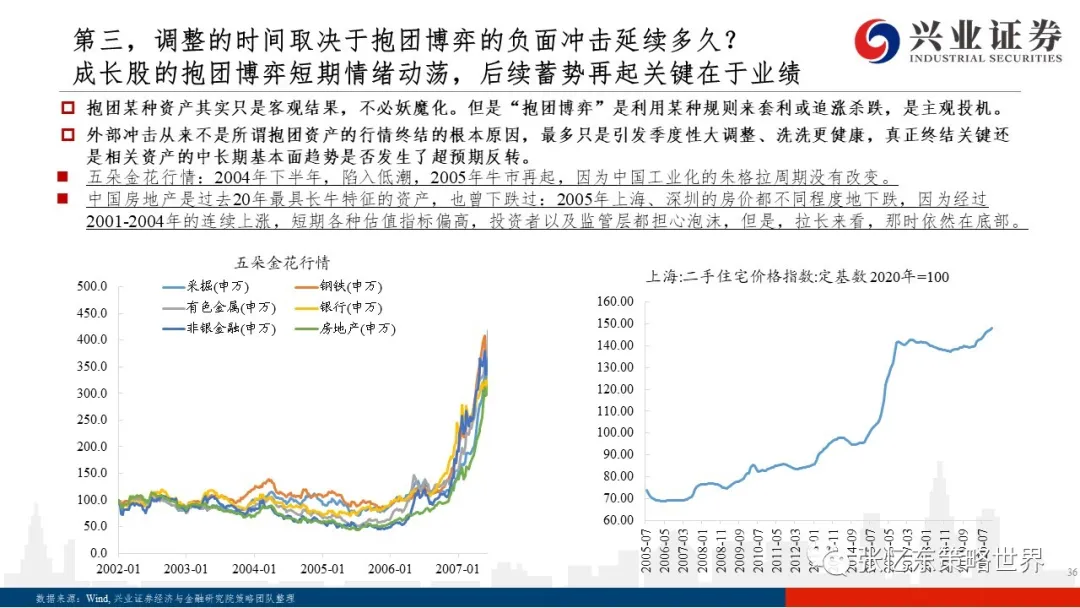

——第三,調整的時間取決于抱團博弈的負面沖擊延續(xù)多久?成長股的抱團博弈短期情緒動蕩,后續(xù)蓄勢再起關鍵在于業(yè)績。

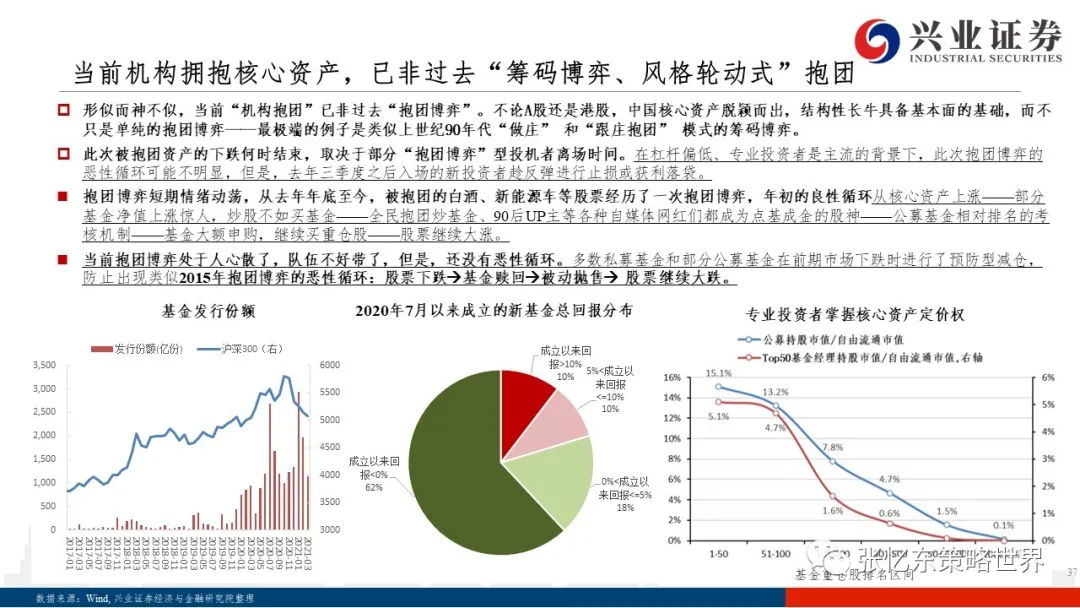

1)抱團某種資產其實只是客觀結果,不必妖魔化。但是“抱團博弈”是利用某種規(guī)則來套利或追漲殺跌,是主觀投機。當前“機構抱團”已非過去“抱團博弈”。不論A股還是港股,中國核心資產脫穎而出,結構性長牛具備基本面的基礎,而不是類似上世紀90年代“做莊” 和“跟莊抱團” 模式的籌碼博弈。

2)外部沖擊從來不是所謂抱團資產的行情終結的根本原因,真正終結關鍵還是相關資產的中長期基本面趨勢是否發(fā)生了超預期反轉。參考2003年-2007年五朵金花行情以及中國房地產價格歷史走勢。

3)此次被抱團資產的下跌何時結束,取決于部分“抱團博弈”型投機者離場時間。在杠桿偏低、專業(yè)投資者是主流的背景下,此次抱團博弈的惡性循環(huán)可能不明顯,但是,去年三季度之后入場的新投資者趁反彈進行止損或獲利落袋。

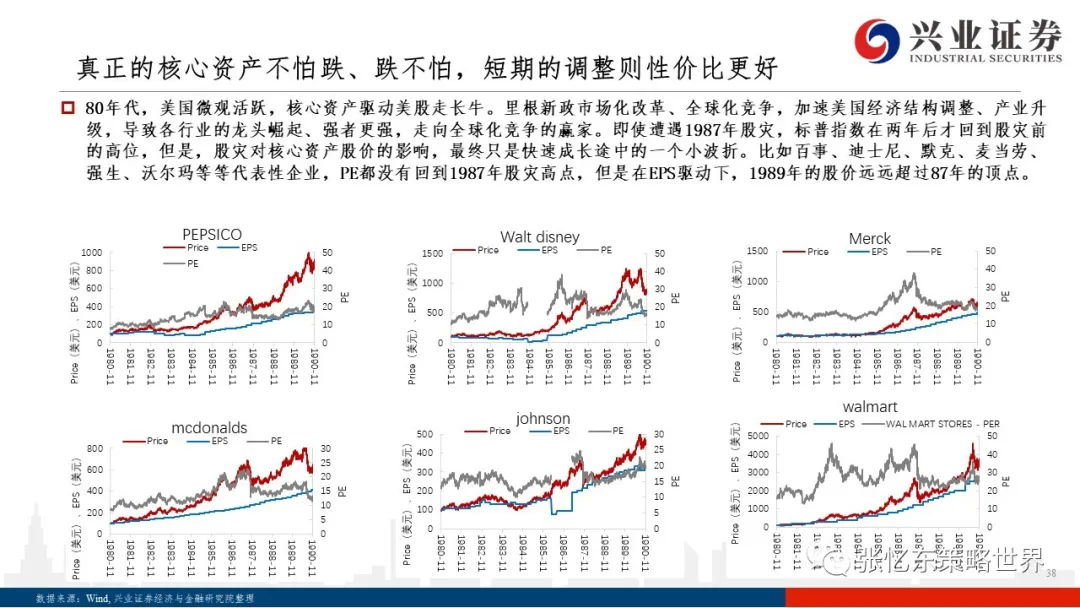

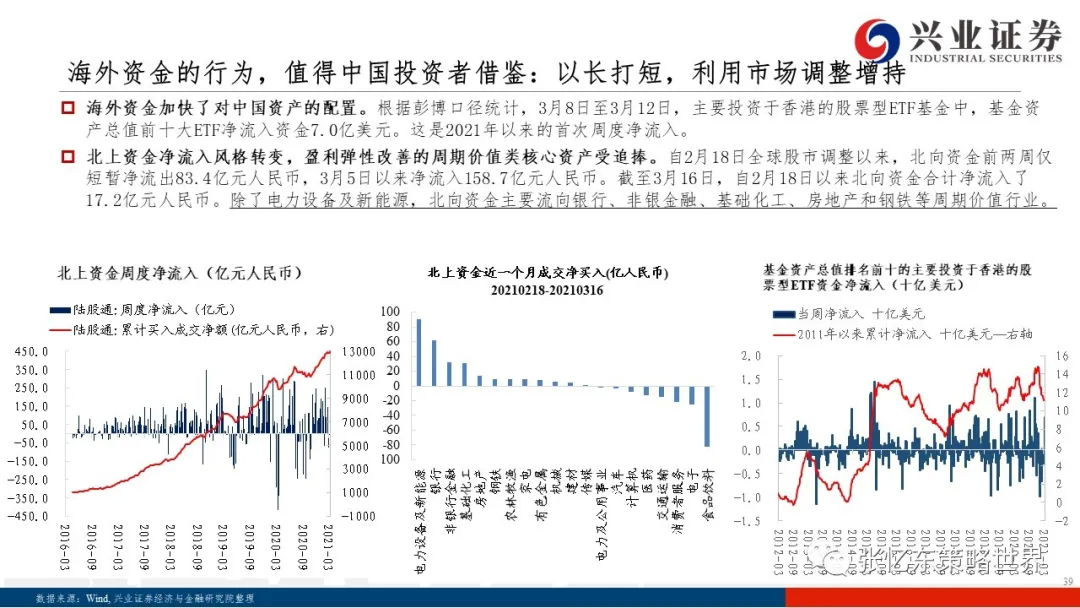

4)海外資金的行為,值得中國投資者借鑒:以長打短,利用市場調整增持。真正的核心資產不怕跌、跌不怕,短期的調整則性價比更好。

第三部分:投資策略——立足盈利驅動,尋找性價比更高的優(yōu)質資產

——不論是A股還是港股市場都進入震蕩蓄勢、精選個股的時間,貼標簽式從成長轉向周期價值風格的最佳階段告一段落。風格將轉向盈利驅動,不論周期價值還是消費成長,不管黑貓白貓,抓住老鼠的才是好貓。

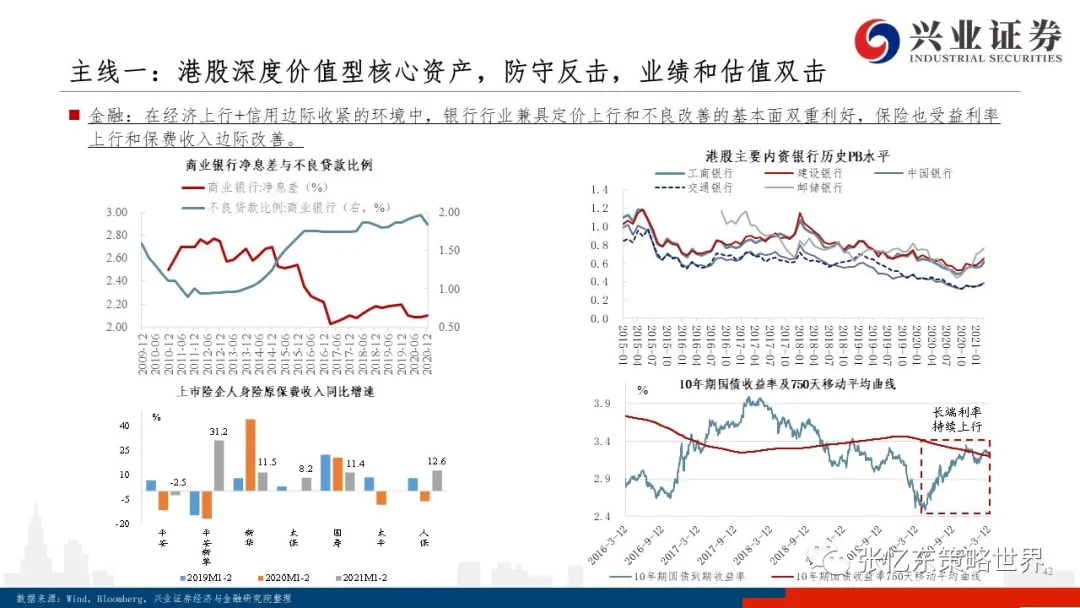

——上半年繼續(xù)精選那些受益于復蘇、盈利有彈性的深度價值型核心資產,如金融、地產、能源等,防守反擊,估值為盾、業(yè)績?yōu)槊?/p>

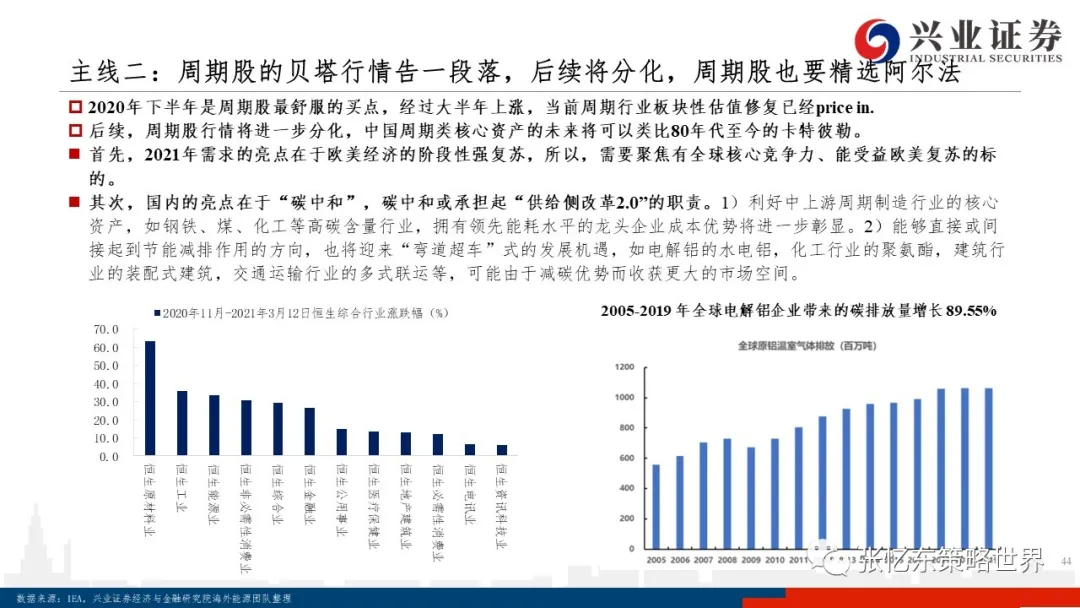

——周期股的貝塔行情或估值修復行情可能告一段落,后面需要圍繞海外需求側和國內供給側變化找阿爾法。周期股行情將進一步分化,中國周期類核心資產的未來將可以類比80年代至今的卡特彼勒。

1)尋找周期股阿爾法的線索一:具備全球競爭力,分享歐美經濟復蘇。

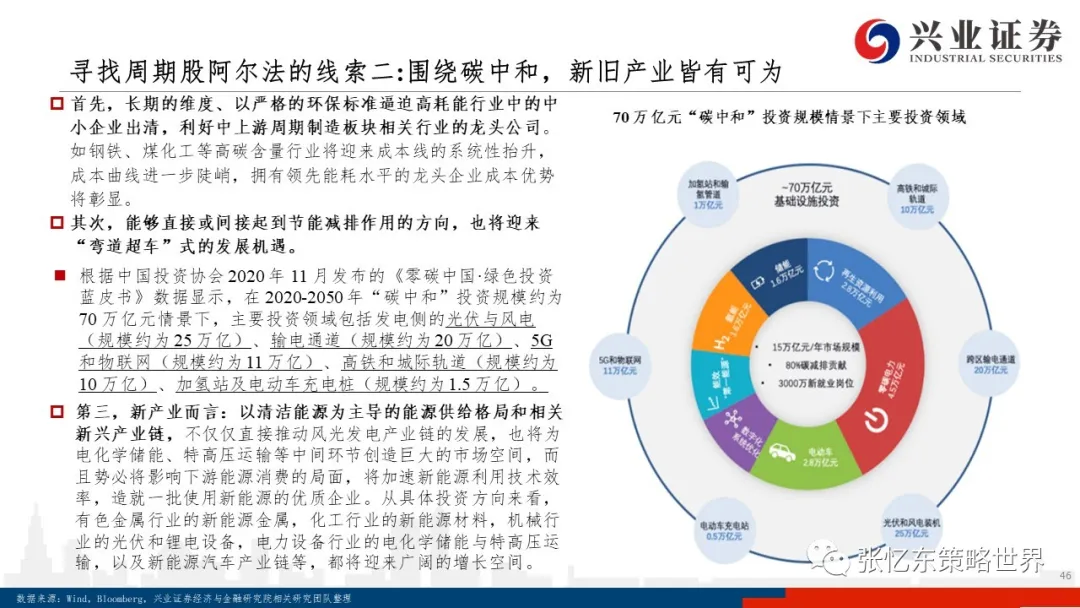

2)尋找周期股阿爾法的線索一:碳中和是基本面淘金的新賽道,聚焦優(yōu)勝劣汰、精選阿爾法。

——成長型核心資產,左側布局階段來臨,但更好的布局時機或在二季度后期。

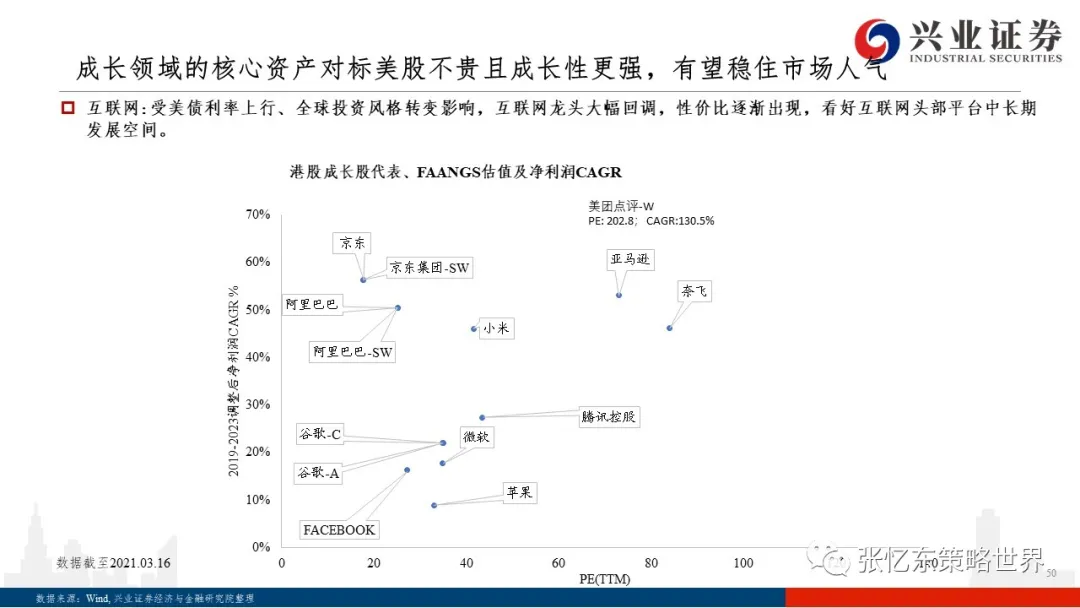

1)互聯網等為代表的成長領域的核心資產,今年的機會是“估值跌出來”加上“業(yè)績漲出來”的。成長領域的核心資產對標美股不貴且成長性更強,有望穩(wěn)住市場人氣。

2)一旦港股市場步入震蕩蓄勢階段,消費和新經濟的選股機會將率先回暖:

物業(yè)管理:高增長高確定性是板塊主旋律,背靠大地產商的物管公司更有潛力成為未來的龍頭

教育:兼具業(yè)績確定性和成長屬性

食品飲料:聚焦長期高成長型稀缺標的,估值合適時布局

博彩:疫情修復下邊際改善明顯

紡織服裝:體育大年、運動鞋服飛躍

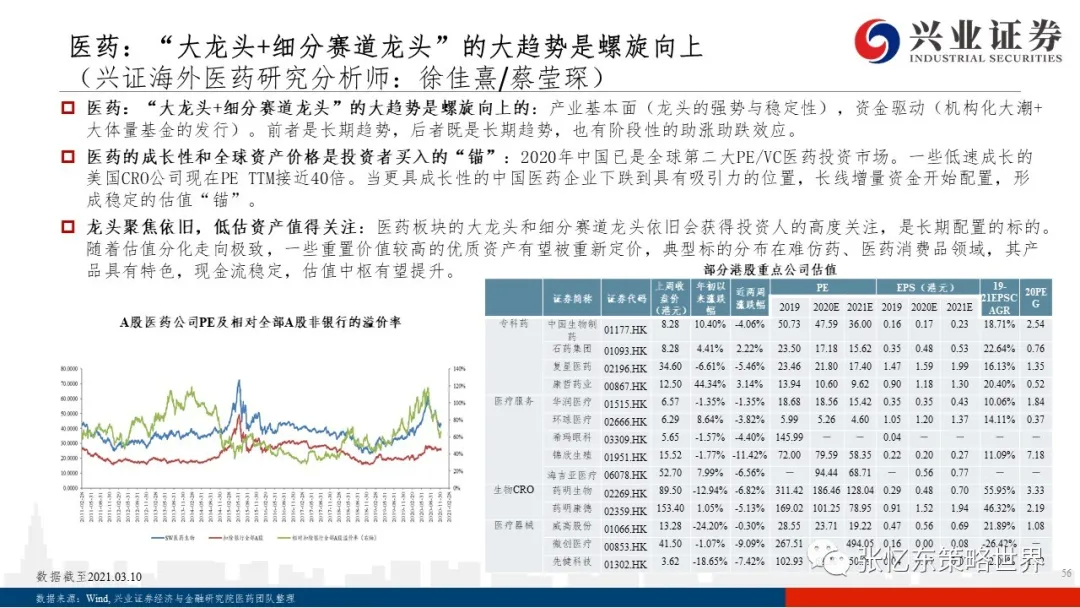

醫(yī)藥:“大龍頭+細分賽道龍頭”的大趨勢是螺旋向上

海外TMT:趁市場震蕩,防守反擊,耐心打逆風球

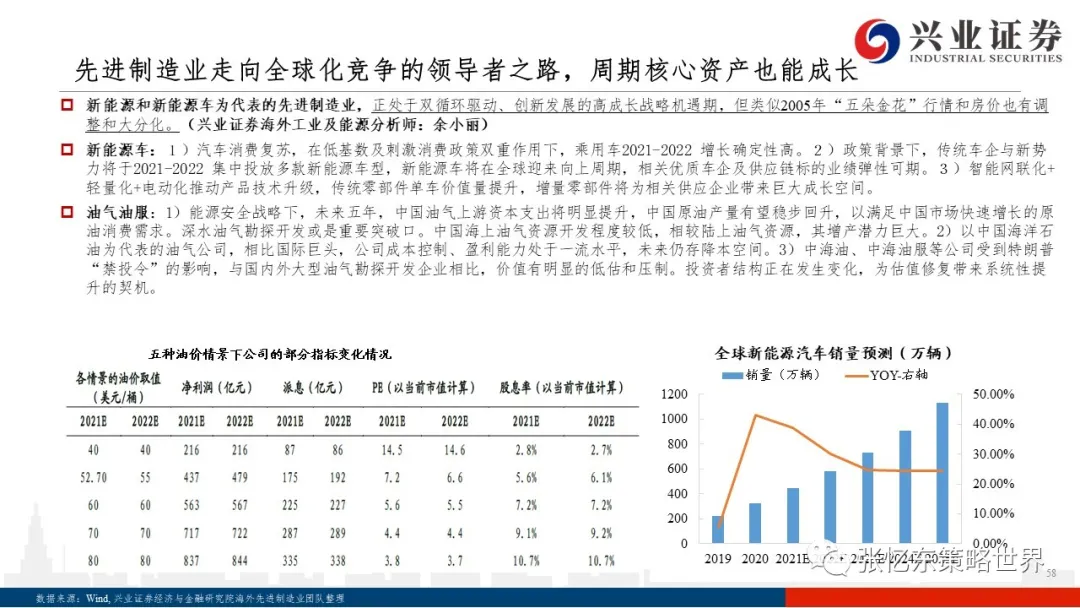

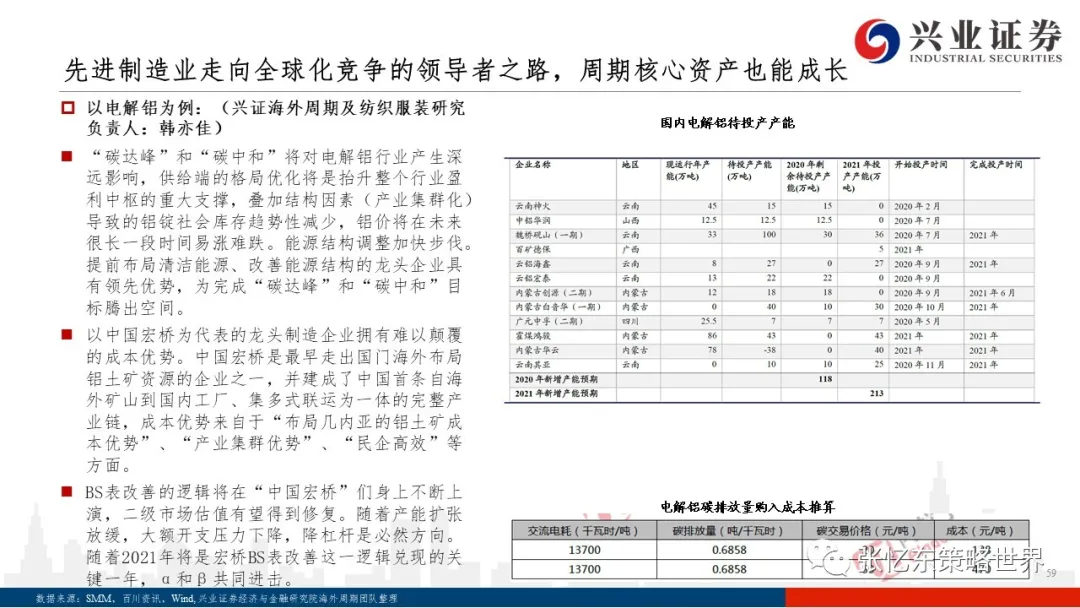

先進制造業(yè)走向全球化競爭的領導者之路,周期核心資產也能成長

在百年未遇之大變局、中美大國博弈持久戰(zhàn)的時代,投資者如何應對?認知自我、以長打短、相信專業(yè)、相信中國。

風險提示:全球經濟增速下行;中、美貨幣政策寬松不達預期;大國博弈風險

正文(節(jié)選)

(智通財經編輯:莊禮佳)

(智通財經編輯:莊禮佳)

免責聲明:自媒體綜合提供的內容均源自自媒體,版權歸原作者所有,轉載請聯系原作者并獲許可。文章觀點僅代表作者本人,不代表新浪立場。若內容涉及投資建議,僅供參考勿作為投資依據。投資有風險,入市需謹慎。

責任編輯:陳悠然 SF104

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)