關(guān)鍵詞 |?化工行業(yè)2025年度投資策略

共?24112字 | 建議閱讀時間?20?分鐘

0

1

2025年化工行業(yè)策略

今年油價先漲后跌,布倫特油價仍維持較高中樞 75 美金/桶左右。大宗品中氟化工出現(xiàn)顯上漲,精細化工中維生素板塊也有較好表現(xiàn)。到24Q4, 新疆煤化工產(chǎn)業(yè)發(fā)展也受到市場熱切關(guān)注。不過化纖、氯堿化工等行業(yè)的表現(xiàn)則低于預(yù)期,主要原因在于低估了國內(nèi)需求端下滑(地產(chǎn)竣工等)對于供需的負面影響。

展望2025年,從傳統(tǒng)的供需框架看,化工行業(yè)仍將處于左側(cè)。但本輪周期下行背后反映的實際是我國石化化工競爭力的快速提升,在全球化工主導(dǎo)地位向中國轉(zhuǎn)移的過程中,龍頭企業(yè)將建立起超脫于供需之上的新秩序,而當下已經(jīng)觀測到一些變化的信號。因此,2025 年化工行業(yè)將圍繞重塑行業(yè)格局、突破貿(mào)易壁壘、服務(wù)自主可控等三個重點方向演繹。具體如下:

1.格局重塑:2016年以來,我國化工行業(yè)通過供給側(cè)改革、提升石化行業(yè)競爭力、推動高質(zhì)量發(fā)展等產(chǎn)業(yè)政策,實現(xiàn)了快速的規(guī)范化、大型化、一體化,競爭力大幅提升。在龍頭企業(yè)份 額快速擴張的過程中,難免伴隨著景氣度下滑的副作用,這也恰好催動行業(yè)格局發(fā)生動態(tài)變化。而行業(yè)格局重塑之后,行業(yè)回報率有望提升到新平衡。過去一段時間的氟化工就演繹著類似邏輯,預(yù)計在MDI、甜味劑、磷鉀等行業(yè)也有望發(fā)生。?

2.貿(mào)易壁壘:我國化工競爭力提升的第二個副作用就是日益頻發(fā)的貿(mào)易保護限制。雖然海外對 我國產(chǎn)品的反傾銷會短期壓制國內(nèi)盈利能力,但卻給有能力的企業(yè)提供了加速成長的機遇。2015 年歐美對我國輪胎行業(yè)征收雙反稅之后,我國輪胎頭部企業(yè)成功出海就是最好的可比案 例。參考輪胎行業(yè)的發(fā)展,聚酯瓶片與鈦白粉也有望在重重貿(mào)易壁壘之下實現(xiàn)突破。

3.自主可控:近幾年產(chǎn)業(yè)趨勢性投資機會的背后都有重大國際事件在驅(qū)動。2018年的中美貿(mào)易爭端、2022年的俄烏沖突使得我國對于供應(yīng)鏈自主可控訴求的要求不斷提升、范疇不斷擴大。產(chǎn)業(yè)投資機會從科技與關(guān)鍵材料,拓展到了能源與大宗品。2024年的巴以危機,可能將使中東國家未來有更強的動機來豐富供應(yīng)鏈的多樣性。展望2025年,預(yù)計新疆、四川等 西部地區(qū)還將是國內(nèi)投資的結(jié)構(gòu)性重點區(qū)域,而中東則將是全球資本開支的重點區(qū)域。更重要的是,國內(nèi)企業(yè)在其中的訂單份額還有望獲得提升。由于我國西部和中東具備顯著資源?勢,天然就處于成本曲線左側(cè),因此項目業(yè)主、工程建設(shè)、關(guān)鍵設(shè)備供應(yīng)商等都有望在產(chǎn)業(yè)趨勢下受益。

0

2

供需拐點將現(xiàn)

2021 年以來,上游油價維持高位,中下游化工制造利潤率則持續(xù)下滑。展望 2025年,油價核心矛盾還在供給端,OPEC 減產(chǎn)計劃、特朗普上任后的外交與能源政策,對于油價都會產(chǎn)生較大影響。預(yù)計2025年油價中樞將震蕩小幅下行。同時,中下游化工景氣度明年還將面臨地產(chǎn)需求下滑和產(chǎn)能釋放的壓制,不過一些積極的信號已經(jīng)開始顯現(xiàn),預(yù)計2025年有望迎來拐點。

2.1 油價中樞小幅下移

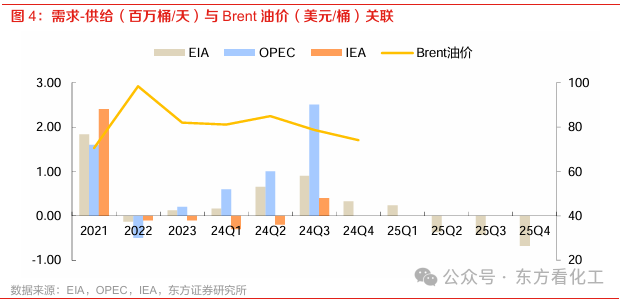

今年二季度油價受到中東地緣危機影響出現(xiàn)一波上漲后,就開始震蕩下行。其中既有中東危機影響邊際消退的短期因素,也有市場對于需求預(yù)期偏悲觀的長期影響。因此,盡管 OPEC+今年連續(xù)幾次延長了2023年的減產(chǎn)計劃,也僅能將油價維持在70美元/桶以上。隨著特朗普贏得美國總統(tǒng)選舉,市場對于油價的預(yù)期也變得更加不明朗。展望2025年,油價有較大可能震蕩下行,布倫特油價中樞預(yù)計在65-70美金/桶。原因如下:?

需求方面,IEA、OPEC、EIA 三家機構(gòu)中 IEA給出的 2025年增長預(yù)測最為保守,預(yù)計全球增長 為1.0 百萬桶/天,略高于2024年的0.8百萬桶/天。不過其中對于中國的2025年增長預(yù)測(0.2 百萬桶/天)也高于 2024 年的全年預(yù)測(0.1 百萬桶/天)。而根據(jù)彭博統(tǒng)計,國內(nèi)煉廠原油加工 總量截止到 2024 年 10月,同比下滑 3.9%。因此如果考慮中國原油需求增長再度小幅下滑,那2025年全球原油需求增長應(yīng)當至多與2024年持平。

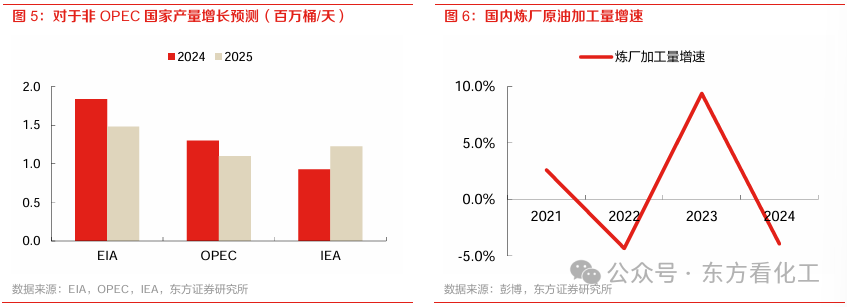

供給方面,三家機構(gòu)對于非OPEC國家的預(yù)測比較接近,其中EIA和OPEC預(yù)測非OPEC國家 的增長比2024年小幅收縮,IEA預(yù)測比2024年小幅擴大。因此影響較大的部分在于OPEC國家 到2025年的產(chǎn)量變化情況。在IEA的預(yù)測中,如果OPEC+如期執(zhí)行減產(chǎn)補償計劃,那預(yù)計2025 年將比2024年多生產(chǎn)1.8百萬桶/天。因此綜合來看,IEA預(yù)測2025年全球原油供給將超過供給 0.31 百萬桶/天。雖然當前全球原油庫存水平處于歷史低位,對于油價有一定托底作用,但前提是 油價出現(xiàn)下跌。(OECD國家當前庫存離歷史高位差距約160百萬桶,折合0.44百萬桶/天)?

盡管特朗普的競選口號是執(zhí)政后將大力支持美國油氣開采,但從目前實際情況看,當前油價下美國油氣公司普遍缺乏投資積極性,作為前瞻指標的鉆井數(shù)量持續(xù)下滑,預(yù)計短期也很難顯著改變美國原油產(chǎn)量的增速。?

因此在其他條件不發(fā)生重大變化的情況下,2025 年的油價核心變量為 OPEC+的供給情況。如果如期結(jié)束減產(chǎn)計劃,則原油將進入累庫階段,預(yù)計價格將走弱。但OPEC根據(jù)現(xiàn)實情 況調(diào)整產(chǎn)量政策的可能性較大,補庫也會對油價起到托底作用,綜合來說預(yù)計2025年布倫特油價中樞可能小幅下滑到65-70美金/桶。

2.2 供需預(yù)計仍將磨底

2.2.1需求

從今年前三季度需求端變化看,衣食住行四個方面,除了地產(chǎn)以外,其他領(lǐng)域的變化都較小,整 體趨向平穩(wěn)增長。而地產(chǎn)表現(xiàn)較差,國內(nèi)新開工與竣工面積都出現(xiàn)20%以上的下滑。地產(chǎn)作為 “周期之母”對于化工品需求起到非常重要的作用,國內(nèi)新開工面積從2021年起就開始連續(xù)大幅 下滑,按照今年前三季度同比測算,預(yù)計2024年新開工面積將下滑到2020年的33%。而竣工面積到今年才開始明顯下滑,按同樣測算方法,2024年竣工面積預(yù)計下滑到2020年的83%。由于新開工面的絕對值已經(jīng)下滑到非常低的水平,預(yù)計后續(xù)即使再下滑,幅度也不會太大,而竣 工面積則還有較大下滑空間。這對于化工品需求,特別是地產(chǎn)需求敞口較大的產(chǎn)品將形成持續(xù)壓制。

雖然明年地產(chǎn)還將一定程度上拖累國內(nèi)化工品需求,但也無須過度悲觀。以普遍認為地產(chǎn)需求敞口較大的PVC為例,截止到今年十月底,國內(nèi)PVC行業(yè)開工率與去年相比基本持平,而庫存小幅增加了6萬噸,這僅是2023年P(guān)VC產(chǎn)量的0.3%不到。目前我國經(jīng)濟正處于 重大結(jié)構(gòu)轉(zhuǎn)型時期,無論是內(nèi)需還是出口,新的增長動力也在不斷涌現(xiàn)。2023年我國向印度出口PVC粉近110萬噸,是2020年 的約24倍之多。今年前9月,向印度出口量達到約105萬噸,同比增長達到17%。按這樣的趨勢發(fā)展,預(yù)計在不遠未來,即使地產(chǎn)仍表現(xiàn)不佳的情況下,PVC都有望實現(xiàn)周期翻轉(zhuǎn),成為我國經(jīng)濟實現(xiàn)增速換擋的良好實證。

2.2.1供給增長臨近尾聲

2021年起,化工行業(yè)隨著疫情緩和、盈利大幅提升,開始進入高速擴張周期。疊加2022年俄烏沖突之后,國家核準了大量石油化工與煤化工項目,化學(xué)原料與化學(xué)制品行業(yè)的固定資產(chǎn)投資完成額從2021年之后一直處于較高水平。盡管2021年之后,行業(yè)盈利能力快速下降,行業(yè)投資增速也只是略有下降,截止到2024年9月同比還在10%以上。這主要有兩點原因:

1.石油化工與煤化工大型項目投資決策與建設(shè)周期較長,且中間還有疫情和雙碳政策影響,使得本輪資本開支周期較長;

2.本輪項目規(guī)劃的決策因素較多,除了經(jīng)濟性考慮以外,還包括戰(zhàn)略安全與拉動經(jīng)濟增長的訴求,使得在回報率大幅下降時,對資本開支的負反饋并不及時。

與之相對的是,化學(xué)纖維行業(yè)的投資強度在2022年之后,隨著行業(yè)回報率下降也明顯下降。由于化學(xué)纖維行業(yè)的投資周期相對較短,且行業(yè)以民營資本為主,因此行業(yè)投資對于回報率變化的響應(yīng)也更快。不過,從行業(yè)領(lǐng)軍者與風(fēng)向標中國石化的情況來看,化工行業(yè)供給增速有望迎來轉(zhuǎn)機。2021-2023年中國石化化工板塊資本支出與乙烯產(chǎn)量增速都處于較高水平。到2024年,由于烯烴及下游產(chǎn)品盈利能力大幅下滑,中國石化主動調(diào)整了乙烯產(chǎn)量與資本支出。從中報來看,產(chǎn)量同比削減5.5%,實際資本支出也明顯低于2023年年報中的計劃水平(全年計劃)。雖然中國石化規(guī)劃的乙烯項目還較多,但目前在建的只有鎮(zhèn)海煉化150萬噸和茂名石化100萬噸兩個項目。按照計劃兩個項目都預(yù)計在2026年中交,投產(chǎn)放量可能要到2027年。因此對于化工行業(yè)供給問題不必過于悲觀,2025年大概率將是板塊資本開支周期的尾聲。

0

3

新秩序的起點

雖然從行業(yè)盈利能力角度來看,已經(jīng)連續(xù)下滑了三年,今年甚至跌到了過去十幾年的最低水平, 但行業(yè)的發(fā)展并沒有停滯。根據(jù)巴斯夫統(tǒng)計,近幾年我國化工品產(chǎn)量增速明顯超越全球其他地區(qū),到2023年甚至出現(xiàn)只有中國高速增長,而其他地區(qū)全部萎縮的情況。增長比拼的就是競爭力,如此強大的競爭力使得競爭對手必須做出調(diào)整。而調(diào)整的過程正是化工行業(yè)新秩序建立的過程,也因此帶來相比景氣度反轉(zhuǎn)更值得長期參與的投資機會。

3.1 格局重塑

長期的激烈競爭和景氣低迷會導(dǎo)致成本曲線右側(cè)的企業(yè)退出,在企業(yè)數(shù)量較多的完全競爭型行業(yè), 一般最終以產(chǎn)能退出后,平均開工率回升的方式形成景氣復(fù)蘇。然而對于一些玩家較少的行業(yè), 在景氣低迷期往往只需要一個催化劑就能推動行業(yè)復(fù)蘇。催化劑可以是產(chǎn)業(yè)政策的變化,也可以是重要企業(yè)的經(jīng)營策略變化。催化劑出現(xiàn)后,往往供需平衡表并未發(fā)生明顯變化,但業(yè)內(nèi)企業(yè)定 價策略的變化,就會使行業(yè)回報率出現(xiàn)明顯回升。特別是當行業(yè)中存在競爭優(yōu)勢較大的龍頭企業(yè) 時,在景氣復(fù)蘇之后,行業(yè)也更容易形成對擴張意愿的約束,使得景氣周期維持更久。?

染料行業(yè)就是非常典型的案例,2012年之前國內(nèi)染料企業(yè)普遍盈利一般,隨著2010年開始國內(nèi) 對染料行業(yè)污染整治力度加大,染料行業(yè)的盈利能力在2013年實現(xiàn)大幅改善。同時,由于行業(yè)內(nèi) 存在浙江龍盛這樣競爭力突出的龍頭企業(yè),在染料需求增長一般的情況下,行業(yè)的高景氣持續(xù)超過5年之久。?

隨著2024年化工行業(yè)低迷期進入第三年,許多行業(yè)即使還未出現(xiàn)產(chǎn)能退出,業(yè)內(nèi)企業(yè)的經(jīng)營思路也開始發(fā)生變化,如今年氟化工、維生素等行情演繹的就是上述格局變化的邏輯。展望2025年,預(yù)計MDI、甜味劑等行業(yè)也有望出現(xiàn)格局重塑帶來的景氣回升,磷化工則有望實現(xiàn)景氣度的超預(yù)期持續(xù)。

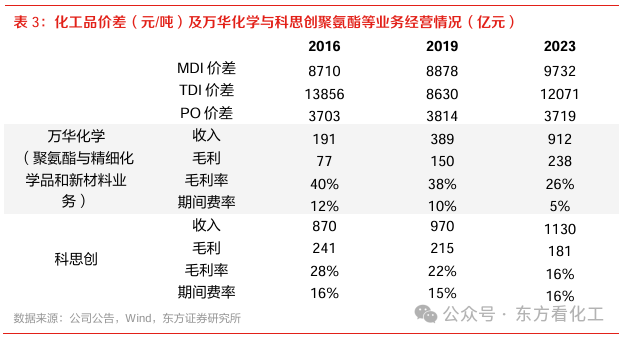

3.1.1MDI

萬華的主要競爭對手的經(jīng)營策略發(fā)生了重大轉(zhuǎn)變,從份額導(dǎo)向轉(zhuǎn)向盈利導(dǎo)向,后續(xù)絕大部分新增市場份額都將被萬華占據(jù)。萬華憑借超強的競爭力持續(xù)壓制競爭對手盈利,導(dǎo)致業(yè)內(nèi)主要企業(yè)科思創(chuàng)的股東出售股權(quán)給中東企業(yè)ADNOC。而 ADNOC是萬華的長期戰(zhàn)略合作伙伴,這一變化有望使MDI行業(yè)格局重塑。

3.1.2甜味劑

而在MDI這種具備高技術(shù)壁壘和單一中國玩家特征的賽道以外,大多數(shù)中游化工制造業(yè)依舊是本土企業(yè)之間互卷的戰(zhàn)場,產(chǎn)能的過剩不僅僅體現(xiàn)在需求穩(wěn)定或者萎縮的行業(yè),在需求快速增長的賽道,產(chǎn)能的過剩情況可能更為嚴重。因為對于稀缺的成長性賽道,參與者都不愿錯失未來需求增長的紅利,短期規(guī)劃和投放的產(chǎn)能往往都會透支未來幾年的需求,隨之而來的就是激烈的價格殺跌,這一點在新能源賽道中的材料領(lǐng)域尤為顯著。實現(xiàn)景氣的反轉(zhuǎn)的方式無外乎政策層面推動 的供給側(cè)改革或是市場化出清,前者雷厲風(fēng)行,后者鈍刀割肉。過去幾年傳統(tǒng)形式的供給側(cè)政策已經(jīng)推動了行業(yè)的轉(zhuǎn)型升級,進一步產(chǎn)能出清的空間相對有限,行業(yè)的反轉(zhuǎn)更多依靠企業(yè)在行業(yè) 底部處于自身經(jīng)營情況的決策。這其中玩家較少,龍頭綜合實力領(lǐng)先的行業(yè)有望更快見到曙光并 隨著行業(yè)自律提升進入新的供需平衡狀態(tài)。

人工合成高倍甜味劑正在演繹這一過程。作為需求前景最好的第五代高倍甜味劑,三氯蔗糖出口量近幾年都維持兩位數(shù)以上的增長,背后是全球減糖趨勢的推動及其自身優(yōu)秀的性能。行業(yè)也在過去多年的震蕩洗牌過程中形成了一家海外企業(yè)和幾家國內(nèi)玩家的供給格局,近兩年幾家國內(nèi)頭部企業(yè)完成了新一輪的產(chǎn)能擴張,百川盈孚統(tǒng)計的行業(yè)銘牌產(chǎn)能由19年的1.9萬噸提升至24年 的3.5萬噸,三年累計增長83%。過去兩年行業(yè)產(chǎn)能提升競爭惡化與供應(yīng)鏈危機緩解的共振下, 三氯蔗糖價格大幅殺跌至歷史低位,企業(yè)利潤大幅壓縮甚至虧損。但根據(jù)百川統(tǒng)計的行業(yè)分省產(chǎn)量,在此過程中龍頭開工率顯著高于同行,以此能夠在慘烈的價格戰(zhàn)中擁有更多的主動權(quán)。經(jīng)歷了一段焦灼的磨底行業(yè)也終于迎來了轉(zhuǎn)機,今年8月底開始三氯蔗糖行業(yè)出現(xiàn)了數(shù)輪集中挺價動 作,也標志著幾大頭部玩家競爭心態(tài)及市場策略的轉(zhuǎn)向。供給格局和玩家心態(tài)兩個層面的優(yōu)化,有望持續(xù)支撐行業(yè)維持健康的盈利水平。

另一大人工合成高倍甜味劑安賽蜜的情況也類似,整體出口需求基本維持增長趨勢,近兩年新玩 家的進入也使得行業(yè)銘牌產(chǎn)能大幅提升,同時價格也從高位顯著殺跌。但行業(yè)開工也呈現(xiàn)明顯分化,龍頭始終保持較高的開工率,而其他玩家則開工低迷,甚至已有玩家已進入長時間停產(chǎn)的狀態(tài)。這大概率也是企業(yè)成本競爭力及綜合實力的差異在行業(yè)市場化磨底期間的直接體現(xiàn), 龍頭對于玩家市場策略的轉(zhuǎn)變存在較強的影響力,也有望在未來孕育出新的價格拐點。

3.1.3磷鉀資源

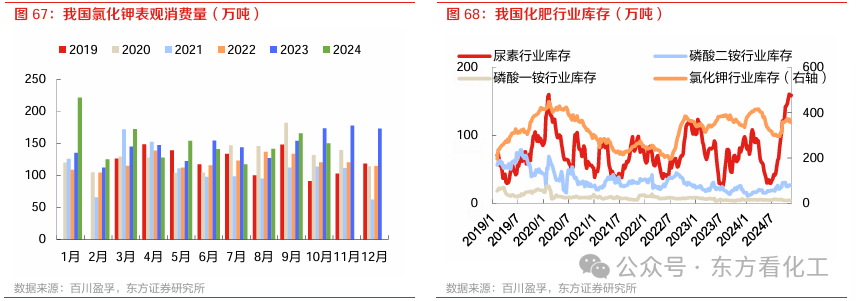

化肥的終端需求為農(nóng)業(yè)種植,短周期其景氣會受到自身庫存周期的影響從而產(chǎn)生波動,但長周期看化肥整體需求較為剛性,且隨著人口增長及物質(zhì)需求水平提升,化肥需求還存在增長潛力。疊加近年全球地緣政治、極端天氣等因素影響推升糧食安全的重要性,化肥需求還有進一步支撐。目前美國主要作物的價格回調(diào)后接近其歷史十年均值水平,然而世界其他地區(qū)的作物價格則處于相對更高水平,尤其是油料作物。且由于化肥價格由22年的高位回調(diào),農(nóng)民種植成本明顯緩解,種植利潤改善,支付能力改善,將支持其種植積極性,全球磷肥、鉀肥需求25年預(yù)計還將維持增長。而作為礦產(chǎn)屬性極強的品種,磷肥和鉀肥供給則都受制于上游資源型原料的擴張限制。

對磷而言,上游磷礦石的景氣是產(chǎn)業(yè)鏈的核心支撐,供給端存量磷礦產(chǎn)能的瓶頸及新開礦周期的不確定性疊加傳統(tǒng)農(nóng)業(yè)和新能源材料領(lǐng)域需求的增長,同時受資源側(cè)輸入性通脹的催化,磷礦石自21年開始一路景氣向上。即使是22年全球大宗景氣沖頂回落,磷礦石景氣依舊維持在歷史高位水平。磷礦石景氣度持續(xù)性主要來自于兩個方面。首先,從整體供需看,我國磷礦石經(jīng)歷供給側(cè)改革,統(tǒng)計局統(tǒng)計的產(chǎn)量由16年高峰的1.4億噸下滑至近幾年的1億噸左右。資源持續(xù)開發(fā)下在采礦山的品位下降也大概率導(dǎo)致即使原礦產(chǎn)量維持,有效磷含量的產(chǎn)出也進入下降區(qū)間,故通過選礦富集滿足濕法磷酸裝置的實際可用磷礦量(25%以上)更低。當前可統(tǒng)計的包含上市公司和非上市公司的未來磷礦增量在幾千萬噸水平,靜態(tài)看存在供給大量釋放景氣崩塌的風(fēng)險,但新增磷礦從規(guī)模上看基本都處于大型礦山,建設(shè)標準高周期長,地質(zhì)條件的復(fù)雜性又進一步帶來建設(shè)的不確定性,所以新產(chǎn)能的規(guī)劃到投產(chǎn)并非短周期能夠兌現(xiàn),未來三年很難看到新增產(chǎn)能大規(guī)模集中釋放。具備礦產(chǎn)資源且謀求產(chǎn)業(yè)轉(zhuǎn)型升級的大型綜合性磷化工企業(yè)也偏向?qū)⒘椎V自供為主,又進一步減少了磷礦石流通市場的供應(yīng)量。而從需求層面,農(nóng)需是磷礦石絕對大頭,從全球來看穩(wěn)重有升。而新興需求磷酸鐵產(chǎn)量的明顯增長又帶來較強的邊際拉動。雖然磷酸鐵產(chǎn)能大幅釋放過剩較為嚴重,行業(yè)本身景氣大幅下行,拖累開工低迷,但其需求量的確是維持高速增長。據(jù)百川盈孚統(tǒng)計的樣本企業(yè),磷酸鐵年產(chǎn)量從19年的10萬噸增長至23年的144萬噸,CAGR達到95%;24年1-10月累計產(chǎn)量達147萬噸,同比增長23%,超過去年全年水平。由于磷酸鐵對磷酸純度要求較高,凈化磷酸過程中會產(chǎn)生萃余酸,磷酸鐵對磷礦石的單耗高于傳統(tǒng)農(nóng)用磷肥產(chǎn)品,根據(jù)品位不同直接單耗大約可達3.5-4,則其24年拉動的磷礦石需求有望達到700萬噸的量級。若磷酸鐵產(chǎn)量維持快速增長帶動行業(yè)開工提升,其對磷礦石需求較強的邊際拉動效應(yīng)還將持續(xù)。

第二個方面則是供需基本盤維持相對緊平衡的背景下,磷礦石供給側(cè)的議價能力的提升。我國磷礦主要集中在云貴川鄂湘地區(qū),占總?cè)珖S袃α?0%以上,2022年我國磷礦企業(yè)開采量CR10達到接近50%,集中度較高。磷礦石幾大廠區(qū)省份資源稅收入占總稅收的比例大都比較高,資源類商品的景氣將在一定程度與財政收入掛鉤,且受到下游新能源產(chǎn)業(yè)發(fā)展的推動,各地方政府對磷資源的重視程度提升,礦權(quán)的出售還需要企業(yè)配套一定的產(chǎn)業(yè)投資以推動磷資源在本地高價值消化;企業(yè)層面也因為布局下游產(chǎn)品延伸減少磷礦石的外售量。政策和企業(yè)心態(tài)的轉(zhuǎn)變推升了磷礦開發(fā)和流通的成本,進一步支撐了景氣的持續(xù)性。

對于鉀來說,全球鉀肥景氣受兩俄供應(yīng)量的逐漸恢復(fù)及貿(mào)易流的調(diào)整,供應(yīng)相較前兩年有所恢復(fù),產(chǎn)品價格由景氣高點下行,但全球鉀肥供給側(cè)稀缺屬性并未改變。從資源分布來看,加拿大、俄羅斯和白俄羅斯資源量占到全球的64%。中國鉀鹽儲量3.5億噸,占世界鉀鹽儲量的10%,排名第四。根據(jù)Bloomberg數(shù)據(jù),加拿大、白俄羅斯和俄羅斯三國產(chǎn)能合計占比達到67.26%,行業(yè)產(chǎn)能集中度高,寡頭壟斷明顯。國內(nèi)鉀肥也具有相對集中的供給特性,一方面是國內(nèi)生產(chǎn)以鹽湖、藏格為主,另一方面港口貨源也是由幾大貿(mào)易商掌握,所以即使港口庫存較高,流通現(xiàn)貨量也能得到控制,供給格局依舊較好。

且從大的趨勢上看,由于低開采及運營成本的鉀礦資源逐步減少,老礦資源日漸枯竭,同時近年全球供應(yīng)鏈不穩(wěn)定性也提升了勞動力、能源及運輸?shù)瘸杀荆碌V開采深度較深,運營及維護成本較高,海外龍頭的成本也在提升。由財報顯示,美盛(Mosaic)也由于新礦K3的投產(chǎn)及老礦的逐漸關(guān)停成本有所提升;而俄羅斯烏拉爾鉀肥噸成本由以往的120美金左右提升至23年的259美金,折人民幣1800元以上,若涵蓋其他銷售、管理費用,完全成本水平可能更高,而我國24年最新簽訂的鉀肥大合同CFR價格也就在273美金/噸。這也就不難理解近期白俄羅斯總統(tǒng)亞歷山大·盧卡申科提議,與俄羅斯化肥生產(chǎn)商協(xié)調(diào)削減10%的鉀肥產(chǎn)量,以提高市場價格,根據(jù)測算的生產(chǎn)成本,此舉很有可能是受到來自成本端的壓力。俄羅斯和白俄羅斯占全球鉀肥近40%的供應(yīng),若減產(chǎn)達成將影響全球近4%的鉀肥供應(yīng)。而從24年我國鉀肥進口大合同價格簽訂價格測算,國內(nèi)2300-2400元為港口進口貨源的成本價。整體而言,供給格局的穩(wěn)定和成本支撐筑實了鉀肥價格的景氣底部,也賦予了其底部回暖的潛力。

3.2 貿(mào)易保護

近期據(jù)彭博社報道,今年我國全球貿(mào)易順差可能將達到近1萬億美元,創(chuàng)下歷史新高。在內(nèi)需增速相對放緩的背景下,中國制造業(yè)憑借不斷提升的競爭力順利開拓海外市場,不斷提升優(yōu)勢產(chǎn)品的全球供給份額,也一定程度上緩解了國內(nèi)市場的供需矛盾。然而在進一步的擴張過程中,海外存量供給因為在過去兩年高成本、高通脹背景下盈利水平大幅下滑,因此通過加強貿(mào)易壁壘進行反抗。今年上半年海外市場針對我國出口化工品的反傾銷調(diào)查案例明顯增多,不少優(yōu)秀企業(yè)陸續(xù)開始尋求出海破局。從最早輪胎出海案例來看,貿(mào)易保護的加強雖然看上去是行業(yè)競爭力提升的反噬,但實際也是實力企業(yè)加速成長、進一步拉開與國內(nèi)同行差距的一次機會,在競爭中不斷創(chuàng)新進步。對標輪胎,未來聚酯瓶片與鈦白粉也有望在重重貿(mào)易壁壘之下實現(xiàn)突破,龍頭企業(yè)也有望通過出海獲得更大增長空間。

3.2.1輪胎出海2.0

輪胎是出海的典型成功案例,從2014年開始,領(lǐng)先企業(yè)陸續(xù)通過出海都獲得了不錯的投資回報,海外工廠與國內(nèi)工廠盈利明顯分化。站在當下看,輪胎行業(yè)已經(jīng)進入了出海2.0階段,即輪胎企業(yè)開始紛紛向東南亞以外、更靠近歐美的地區(qū)投資建廠,這不僅是為了保持進入歐美市場的低稅率優(yōu)勢,也是為了更加深入歐美大市場、發(fā)展高利潤的海外配套業(yè)務(wù)而發(fā)力,領(lǐng)先企業(yè)進一步拉開與跟隨者的距離。而未來2-3年也正是這些臨近歐美工廠正式放量盈利的階段,領(lǐng)先出海企業(yè)的盈利規(guī)模將有望再上一層。

在出海1.0征途中,國內(nèi)輪胎企業(yè)主要通過高性價比優(yōu)勢來打開海外替換市場,盡管出廠價格和盈利水平與競爭激烈的國內(nèi)市場相比已非常就有優(yōu)勢,但與國際領(lǐng)先品牌之間仍有距離,最直觀的就是替換市場的價格差距。而在出海2.0過程中,出海領(lǐng)先企業(yè)將通過鄰近的海外基地配套來加深與國際車企的綁定,實現(xiàn)與海外重要客戶的跟隨創(chuàng)新,滿足其嚴格的及時供貨時效要求等等。領(lǐng)先企業(yè)進一步通過海外中高端配套來提升品牌力,打破中國輪胎低端制造的認知僵局,再以品牌建設(shè)來拉動替換端價格,實現(xiàn)量利雙升,逐步從性價比優(yōu)勢逐步走向品牌力優(yōu)勢。而且從下游海外車企角度來看,在近年來國內(nèi)出口電車沖擊下,也開始對上游零部件產(chǎn)生了一定降本需求,這也給了國內(nèi)輪胎企業(yè)加快進入海外配套一個較好的發(fā)展機會。

3.2.2瓶片出海在即

截至目前,全球約有14個國內(nèi)/地區(qū)對我國出口瓶片征收反傾銷稅率或正在開展反傾銷調(diào)研。過去十年,盡管美國、日本兩個發(fā)達國家、高溢價地區(qū)對我國瓶片出口征收反傾銷稅,但由于全球瓶片需求基本保持每年7-8%增速,我國瓶片出口增長并沒有因此受到明顯影響。但正如輪胎一樣,歐美市場的需求占到了全球需求約三分之一,且長期與國內(nèi)市場保持較高價差。而今年歐盟反傾銷也正式落地,為了未來更好把握這類高溢價的發(fā)達地區(qū)瓶片市場,同時也為了規(guī)避國內(nèi)行業(yè)擴張帶來的盈利下滑壓力,瓶片領(lǐng)先企業(yè)開始規(guī)劃出海項目,尋求份額和盈利能力的進一步提升。

萬凱新材是目前唯一正式公告規(guī)劃了海外基地的國內(nèi)瓶片企業(yè)。公司計劃在非洲尼日利亞投資建設(shè)30萬噸瓶級PET合資生產(chǎn)基地。一方面非洲有約100萬噸左右的本地進口瓶片需求,另一方面該基地也能有機會供應(yīng)有貿(mào)易壁壘的歐洲市場,進退皆可。非洲本地市場由于缺少當?shù)禺a(chǎn)能供應(yīng),瓶片價格并不比歐洲市場低。而由于國內(nèi)出口瓶片主要依賴貿(mào)易商交易,實際也并沒有完全享受到非洲市場的高價。此外,本次出海將前道的液態(tài)原料聚合環(huán)節(jié)保留在國內(nèi),僅是后道SSP環(huán)節(jié)出海,不僅投資強度低,還縮短了建設(shè)周期,項目的抗風(fēng)險能力和靈活性更強。2023年國內(nèi)瓶片的全球供應(yīng)份額大概在43%左右,預(yù)計未來伴隨領(lǐng)先企業(yè)出海規(guī)模逐步擴大,行業(yè)供給份額有望進一步提升。

3.2.3鈦白粉龍頭出海可期

國內(nèi)鈦白粉行業(yè)的發(fā)展在2016年前后開始依賴出口增長,截至2023年年底,國內(nèi)鈦白粉的全球供給份額超過50%,超過輪胎和瓶片。回過頭看,我國鈦白粉出口遭遇海外市場反傾銷調(diào)查其實是大概率事件。再加上近兩年海外鈦白粉企業(yè)在高成本和下游去庫周期影響下盈利大幅下滑,我國鈦白粉出口的強勢增長不免引來貿(mào)易保護。而歐盟較高的反傾銷稅率也引起了市場對后續(xù)國內(nèi)鈦白粉企業(yè)對外擴張的擔憂。從近月的出口數(shù)據(jù)來看,鈦白粉出口量實際并沒有受到明顯影響。實際上對于過去幾年國內(nèi)鈦白粉出口增長以亞洲為主,反傾銷對出口數(shù)量影響十分有限。

不過對于積極開拓海外中高端市場,特別是領(lǐng)先企業(yè)對氯化法新產(chǎn)能的消納實際還是比較依賴歐美這類市場的。如果后續(xù)鈦白粉企業(yè)有望成功出海,企業(yè)增長空間可能更大。與輪胎企業(yè)大規(guī)模出海不同,鈦白粉出海對資金、技術(shù)、上游資源配套等綜合實力要求更高,大概率只有龍頭企業(yè)有希望能夠最終實現(xiàn)落地。特別是在目前鈦白粉加工端利潤觸底的背景下,基本上只有配套鈦礦的龍頭企業(yè)能夠有相對穩(wěn)定現(xiàn)金流來支持出海投資。未來這種龍頭集中式的出海可能也能夠規(guī)避掉遠期“打地鼠”式的海外基地反傾銷情況,從而獲取更長遠、更高的盈利回報,更快實現(xiàn)行業(yè)格局的進一步集中,并充分享受海外市場機會。

3.2.4農(nóng)藥運營出海

中國是全球最大的農(nóng)藥活性成分制造國,海外的農(nóng)藥需求繞過中國活性成分的供應(yīng)幾乎不可能,最多也可能是在終端制劑產(chǎn)品上設(shè)置一些進入壁壘,大規(guī)模對活性成分設(shè)置壁壘并不現(xiàn)實,這一點從2018年美國對中國的進口征收301附加稅后中國農(nóng)藥活性成分對美出口變化不大就可以看出。所以從活性成分即原藥的貨物流動看,中國農(nóng)藥行業(yè)已經(jīng)實現(xiàn)成功出海且整體地位難以撼動,所以在這里討論的主要是農(nóng)藥的本地化運營出海,其中包括海外自主登記及自有當?shù)厍篮蛨F隊的搭建。

農(nóng)藥是典型的產(chǎn)業(yè)全球化行業(yè),具有明顯的全球分工,也形成了其全球價值鏈的微笑曲線。按照業(yè)務(wù)內(nèi)容,全球農(nóng)化產(chǎn)業(yè)鏈大致可以分為新化合物研發(fā)(即創(chuàng)制藥開發(fā))、生產(chǎn)、貿(mào)易、產(chǎn)品登記和品牌運營、終端渠道五大環(huán)節(jié),其價值或毛利率水平也大致呈中間低兩端高的格局。跨國農(nóng)藥巨頭往往重點抓住高附加值的新化合物開發(fā)和產(chǎn)品登記及品牌運營兩端,引領(lǐng)新品類的開發(fā)方向亦或是擁有全球終端自主銷售能力;而以國內(nèi)農(nóng)藥上市公司為代表的行業(yè)龍頭看,中國企業(yè)大都以曲線中間的生產(chǎn)制造和貿(mào)易環(huán)節(jié),尤其是原藥的生產(chǎn)為主,扮演跨國巨頭原材料供應(yīng)商的角色,產(chǎn)品出海高度依賴跨國公司和貿(mào)易商。

然而,受益于過去幾年供給側(cè)波動帶來的景氣大幅提升,我國農(nóng)藥原藥行業(yè)開啟新的資本開支周期。近幾年國內(nèi)原藥產(chǎn)能持續(xù)擴張,產(chǎn)量持續(xù)提升,且本輪資本開支大都為頭部合規(guī)龍頭企業(yè),去產(chǎn)能難度遠遠高于去庫存,未來洗牌的周期會更長,除非供給側(cè)的黑天鵝事件發(fā)生,大多產(chǎn)品將較長時間缺少價格彈性或維持底部震蕩趨勢。

另一方面,印度在部分品類上的擴張也給全球原藥供給側(cè)帶來壓力。依據(jù)印度化工部年報,印度生產(chǎn)的主要農(nóng)藥品種中殺菌劑代森錳鋅的噸位最大,殺蟲劑中傳統(tǒng)高毒有機磷殺蟲劑品種較多且噸位較大,其他除草劑、殺菌劑等品種覆蓋相對較少。但是印度近年來在農(nóng)藥原藥品種上供給擴張較為顯著,主要有高效氯氟氰菊酯、莠去津、氯菊酯、乙硫磷、2,4-D等,部分產(chǎn)品與國內(nèi)企業(yè)也存在一定競爭關(guān)系。

所以對于農(nóng)藥行業(yè),活性成分制造端的競爭在加劇,出海進行海外本地化運營,參與全球微笑曲線右側(cè)的高附加值環(huán)節(jié)則是中國企業(yè)較少參與的藍海。這是因為全球開展業(yè)務(wù)的復(fù)雜度極高,首先就是極高的自主登記進入壁壘,而業(yè)務(wù)層面也需要面對時刻變化的終端需求,各地區(qū)政策法規(guī)和營商環(huán)境的差異乃至匯率的波動都會對穩(wěn)定經(jīng)營帶來不確定性的沖擊。

境外進行自主制劑登記的壁壘極高。首先,制劑由于成分、配方、劑型等方面的可變性,維度本身就比作為原材料的原藥高得多;而且制劑由于是終端產(chǎn)品直接面對農(nóng)戶,需要緊跟病蟲害的變化迎合痛點,這對企業(yè)在一線的市場感知和把握能力是很大的考驗。更重要的是,疊加地區(qū)上政策環(huán)境上的差異,復(fù)雜度非線性提升。境外登記往往首先一般需要設(shè)立本地子公司運營,這就提升了海外經(jīng)營的難度。而包括巴西、阿根廷、美國、印度等國家在內(nèi)的主要農(nóng)化市場國的登記門檻尤其之高。例如巴西農(nóng)化業(yè)的監(jiān)管體系是世界上最嚴格、最官僚、最耗時的系統(tǒng)之一,因為巴西農(nóng)業(yè)部(MAPA)、衛(wèi)生部(ANVISA)和環(huán)保部(IBAMA)要分別進行評估,而且各自設(shè)定了具體要求。在巴西申請單個登記證的成本約10-20萬美元,有些原藥甚至可達數(shù)十萬美元。而且金額只是一方面,最大的難點是登記下證周期,由于體系復(fù)雜且效率偏低,巴西單個登記證審批周期一般在5年以上,長的也會到8年,一般國家也得在3年以上。考慮到需求的變化,必須提前布局,所以在這些主要農(nóng)業(yè)國進行制劑登記往往都要面臨較高的不確定性和機會成本。這對從業(yè)者尤其是傳統(tǒng)以制造為核心優(yōu)勢的大多數(shù)中國企業(yè)來說無疑是非常“勸退”的壁壘。海外自主登記,考驗的是對病蟲害、農(nóng)戶需求變化的預(yù)判,對當?shù)卣摺⒎傻确矫嬲莆粘潭鹊木C合性的能力。而在運營層面的難度對于中國企業(yè)也是全新的挑戰(zhàn),海外國別之間政治環(huán)境、營商環(huán)境、匯率、風(fēng)土人情甚至語言習(xí)慣等方面的差異很大,在當?shù)卣莆蘸捅镜厝俗錾馐且婚T需要時間、經(jīng)驗?zāi)酥两疱X沉淀的學(xué)問,海外登記、公司運營、渠道推廣對專業(yè)人才的需求也是復(fù)合型的,中國企業(yè)在這過程中只能通過“干中學(xué)”來積累經(jīng)驗,并且不斷突破心理上對陌生環(huán)境的恐懼感,這其中的壁壘是很難用面上資金的投入來量化的。

從全球終端市場看,農(nóng)藥行業(yè)是剛性且從總量上看呈現(xiàn)穩(wěn)步增長的存量市場,終端總盤子700億美金,年復(fù)合增速4%至5%,從總量增速上看并非高成長性賽道;且受限于新化合物開發(fā)成本的非線性提升,也是個相對缺乏變革或強勁增長動能的行業(yè),這其中最明顯的趨勢之一就是非專利藥份額的持續(xù)擴大。但隨著低毒高效農(nóng)藥比重的提升,以及病蟲害和終端用戶需求偏好的變化,乃至農(nóng)化市場格局的變化,這一存量行業(yè)仍存在結(jié)構(gòu)性的增長機會,尤其是中國企業(yè)由原材料供應(yīng)商逐步在終端市場占有率提升的機會。

中國本土企業(yè)運營出海參與全球市場終端市場競爭還具備一個底層邏輯支撐,那就是打破現(xiàn)有海外農(nóng)化產(chǎn)業(yè)鏈的利益格局,讓農(nóng)化產(chǎn)品回歸生產(chǎn)資料,為農(nóng)民創(chuàng)造更多價值,這也正是這幾年農(nóng)化市場正在發(fā)生的變革。在傳統(tǒng)的海外核心農(nóng)化市場,往往都是呈現(xiàn)跨國公司——主流分銷渠道——終端用戶的利益鏈格局。巴西、阿根廷、美國、澳大利亞、南非和東歐等這些國家和地區(qū),跨國公司尤其是前四大巨頭的市場占有率非常之高,基本在50%-70%。而相應(yīng)頭部的分銷商也基本呈現(xiàn)寡頭格局,這種格局的形成當然也有跨國公司的扶植的貢獻。例如美國四大分銷商Nutrien、Winfield、Helena和Tenkoz共占據(jù)市場80%的份額,澳大利亞四大分銷商也占據(jù)市場份額的74%。長期以來跨國公司和分銷商集中度高且利益高度綁定,相對壟斷的產(chǎn)品供應(yīng)格局對終端農(nóng)戶其實是不友好的。一方面,跨國公司的運營成本高,過去頭部公司通過專利產(chǎn)品獲得高利潤水平,尚能覆蓋自身的成本。但隨著創(chuàng)新成本提升、周期變長,新有效成分青黃不接,高運營成本的壓力顯現(xiàn);為了維持盈利水平,必須依舊保持較高的利潤率訴求,并依舊通過利益綁定的體系將成本轉(zhuǎn)嫁到了終端農(nóng)戶頭上,種植者承擔了溢價。另一方面,也正是因為相對壟斷的體系,終端農(nóng)戶也長期缺乏更多的有競爭性的產(chǎn)品選擇,在支付溢價的同時卻沒有享受到產(chǎn)品力的提升。而且全球農(nóng)產(chǎn)品景氣和種植收益在13年以后經(jīng)歷了近7年的底部震蕩,產(chǎn)業(yè)鏈盈利下滑推動了利益鏈的重塑。需求層面,種植者尋求更具性價比和更貼合實際需求變化的解決方案;供應(yīng)層面,頭部跨國公司兼并重組抱團取暖以降低競爭壓力,跨國公司和分銷系統(tǒng)鐵板一塊的關(guān)系也在瓦解,由于產(chǎn)品力的下滑,跨國公司希望通過收購經(jīng)銷商來加強對終端的把控力以維持份額,而分銷商也希望擺脫跨國公司的控制去自主選擇供應(yīng)商。所以,打破傳統(tǒng)供應(yīng)商和分銷商“坐莊”帶來的價值泡沫,也是種植者喜聞樂見的變局。正是在這一變局下,能夠精準和靈活把握終端需求的非專利藥農(nóng)化供應(yīng)商有望在全球農(nóng)化存量市場中抓住結(jié)構(gòu)性的市占率提升機會。

3.3 自主可控

2018年,由于中美貿(mào)易爭端,自主可控開始成為市場持續(xù)關(guān)注的主線。不過當時自主可控問題的范疇還集中在進口依賴度較高的科技產(chǎn)品與配套的關(guān)鍵材料上。到了2022年俄烏沖突爆發(fā)后,自主可控的范疇和要求出現(xiàn)了大幅拓展。

3.3.1能源安全

2022年的深度報告《能源大變局下煤化工迎來機遇期》中提出,對于能源化工行業(yè)來說,我國最大的短板就在于原料自給率。2021年國內(nèi)原油進口5.1億噸,進口依賴度達到72%,煤制烯烴在烯烴總供給中占比僅20%,煤制油在成品油總供給中占比更是不到3%。因此,加大油氣自給、提升煤化工占比,對于我國的戰(zhàn)略安全具有重大意義。

在油氣資源開發(fā)方面,從“三桶油”的勘探開發(fā)資本支出可以看出,2017年開始投入就開始大幅提升。到2023年,“三桶油”的勘探開發(fā)投資已經(jīng)超過2016年一倍還多。雖然期間投資增速一定程度上受到油價波動的影響,但在2023年油價與2018-2019年接近的情況下,資本支出也明顯更多。

在煤炭開發(fā)利用方面,新疆是未來我國能源保供的核心抓手。2018年之前新疆煤炭產(chǎn)量增速一般,2014-2017年產(chǎn)量累計增加約0.3億噸,累計增長22%。2018年開始,新疆就加大了煤炭資源開采開發(fā)力度,2017-2020年產(chǎn)量累計增加約0.9億噸,累計增長51%。之后十四五規(guī)劃更是確定到2025年,將新疆煤炭產(chǎn)能提升到4.6億噸以上,比十四五初期增加60%。據(jù)統(tǒng)計,2024年上半年新疆就實現(xiàn)原煤產(chǎn)量2.4億噸,實際上已經(jīng)超額完成了十四五規(guī)劃。而且,新疆煤炭資源開發(fā)的產(chǎn)業(yè)趨勢并未停歇,據(jù)新聞報道,新疆相關(guān)部門的人士認為新疆煤炭產(chǎn)能不久將達到10億噸。

疊加中東國家近幾年普遍對于產(chǎn)業(yè)轉(zhuǎn)型升級的訴求,以及我國快速提升的產(chǎn)業(yè)競爭力,預(yù)計中東國家未來有較強的動機來豐富供應(yīng)鏈的多樣性。今年榮盛石化(維權(quán))與沙特阿美在沙特本土的煉化項目合作,萬華化學(xué)與ADNOC的福建項目合作,都有上述動機的驅(qū)動。

展望2025年,在我國持續(xù)加大新疆、四川等戰(zhàn)略大后方投資力度的基礎(chǔ)上,有望看到我國企業(yè)獲得更多中東國家的項目訂單。由于我國西部和中東具備資源優(yōu)勢,天然就處于成本曲線左側(cè),因此項目業(yè)主、工程建設(shè)、關(guān)鍵設(shè)備供應(yīng)商等都有望在產(chǎn)業(yè)趨勢下受益。對于石化化工行業(yè)來說,主要就是在西北與中東運營項目的煤化工、石化企業(yè);油服、民爆類企業(yè);提供油氣開采與煤化工設(shè)備的企業(yè)。

由于新疆距離中東部地區(qū)距離較遠,使得本地煤炭價格明顯低于中東部地區(qū)價格,準東地區(qū)5000Q煤炭一般僅160元/噸,是內(nèi)蒙地區(qū)的三分之一不到。按此煤價測算,煤制烯烴的單噸生產(chǎn)成本僅4000元不到。即使加上較高的運費,單噸凈利在聚烯烴景氣度極低的情況下也有2000元左右。因此,在新疆能夠獲得煤制烯烴項目的企業(yè),未來實現(xiàn)大幅增長的確定性也較高。

油服行業(yè)由于客戶群體集中、資源主要在海外等因素,國內(nèi)行業(yè)集中度天然就較高,企業(yè)也很早就參與到了全球競爭之中,幾家主要國營油服企業(yè)的海外業(yè)務(wù)占比都在20%左右,民營企業(yè)更是海外業(yè)務(wù)占據(jù)主要份額。如果中東區(qū)域出現(xiàn)訂單機遇,我國油服企業(yè)有望快速把握。

民爆行業(yè)相對油服來說,產(chǎn)業(yè)發(fā)展進度略慢,目前正處于行業(yè)整合、孵化龍頭的階段。民爆行業(yè)的產(chǎn)能總量長期受到政策限制,但西升東降的結(jié)構(gòu)性變化愈發(fā)明顯。2018年國家頒布的《民用爆炸物品行業(yè)技術(shù)發(fā)展方向及目標(2018年版)》,對于混裝銷售比例的硬性要求,使得小企業(yè)越來越邊緣化,這就給行業(yè)龍頭企業(yè)帶來收購整合發(fā)展的機遇期。龍頭企業(yè)通過兼并小企業(yè),再以置換指標和加強混裝銷售的形式滿足結(jié)構(gòu)性市場需求,實現(xiàn)了兼并收購到經(jīng)營增長的正向循環(huán)。從目前情況看,民爆行業(yè)集中度還并不高,2023年CR3產(chǎn)量占比為29.1%,還有較大提升空間。預(yù)計后續(xù)隨著西部大開發(fā)的持續(xù)推進,民爆龍頭企業(yè)有望持續(xù)擴大份額獲得增長。

民爆與油服類似,都是為資源開采行業(yè)服務(wù)。然而從海外業(yè)務(wù)占比看,民爆企業(yè)還遠不如油服。但當下推動行業(yè)整合的政策,目的就是為了提升龍頭企業(yè),未來參與到國際競爭之中。從更長期的視角看,民爆行業(yè)未來有望實現(xiàn)行業(yè)龍頭崛起,參與海外競爭,進一步打開成長空間的發(fā)展過程。而明年西部大開發(fā)戰(zhàn)略投資端的持續(xù)落地,將強化市場對于民爆企業(yè)發(fā)展的認知。

3.3.2糧食安全

美國大選塵埃落定加速逆全球化進程,油價預(yù)期不明朗,全球衰退預(yù)期提升。然而本世紀三次衰退周期內(nèi)(2001/1-2001/11互聯(lián)網(wǎng)泡沫、2007/12-2009/6次貸危機、2020/2-2020/10新冠疫情)糧食價格跌幅均明顯小于油價。核心原因是糧食需求更為剛性,受經(jīng)濟周期波動影響更小。而近年全球局勢不穩(wěn)定性加強了糧食安全的重要性,故農(nóng)業(yè)投入品產(chǎn)業(yè)鏈有韌性。且在全球貿(mào)易政策環(huán)境不確定背景下,內(nèi)需為主導(dǎo)的品種受外部干擾更小。從糧食供需因素看,海外糧食庫銷比還在相對低位,同時全球?qū)Z食安全的政策性支撐也能對沖作物價格高位下行對種植積極性的不利影響,故農(nóng)化剛性需求依舊還有很強支撐。從流動性因素看,糧食價格會受到美元流動性的影響,本世紀糧食價格加大幅度的漲/跌背后都有美元流動性寬松/緊縮的影響,尤其是20年糧食價格大漲與美國疫情后的放水關(guān)聯(lián)密切。而隨著美國降息持續(xù)落地,糧食價格還有一定的回升動力。

前期由于全球能源體系通脹和地緣沖突等因素,全球供應(yīng)鏈的不穩(wěn)定導(dǎo)致了需求的提前釋放和恐慌性屯庫,農(nóng)化需求進入泡沫化的極高景氣。而后隨著22年下半年供應(yīng)鏈壓力緩解,需求回歸理性,再疊加部分子板塊新增供給的釋放預(yù)期,行業(yè)供需關(guān)系急轉(zhuǎn)直下迅速惡化,行業(yè)進入全產(chǎn)業(yè)鏈主動去庫周期,庫存周期帶動行業(yè)整體β下行,目前基本已筑底。至24Q3末,大多數(shù)農(nóng)藥跨國公司存貨價值量已較前期高位出現(xiàn)向下趨勢,庫存價值量的壓力得到明顯改善。由于近兩年原藥價格跌幅相對有限,基本處于低位震蕩趨勢,存貨減值的影響相對較小,推測從實物量的角度存貨也得到了相對充分的去化。化肥跨國公司期末庫存壓力不大,大都回到了20-21年水平,波動主要是季節(jié)性的累庫等因素。

對化肥和農(nóng)藥兩大品種而言看,化肥供需格局更好,一方面供給側(cè)受到前文所述磷、鉀受到自身資源屬性的影響供給相對剛性,另一方面需求也基本以內(nèi)需為主,受到國際貿(mào)易政策變化的擾動較小。且國內(nèi)化肥表觀消費量在糧食安全重要性提升的背景下有所提升。就國內(nèi)三大肥種的庫存而言,氮肥的庫存前期在新增產(chǎn)能釋放及出口受限的壓力下依舊得到去化,說明表觀需求可能得到了明顯提升,背后是國家對糧食自主可控的重視;后續(xù)隨著新增產(chǎn)能不斷釋放,日產(chǎn)量提升,行業(yè)出現(xiàn)較為明顯的累庫。磷肥庫存依舊處于較低水平,鉀肥庫存由高位也有所去化但仍然維持較高水平。

此外,作為純內(nèi)需品種,單質(zhì)肥的下游復(fù)合肥也具備較好的經(jīng)營韌性。復(fù)合肥的定價模型是基于單質(zhì)肥單養(yǎng)分的價格進行成本加成定價,相當于復(fù)合肥制造環(huán)節(jié)的養(yǎng)分搭配帶來的溢價。單質(zhì)肥環(huán)節(jié)的景氣波動對復(fù)合肥的影響在于利潤和銷量兩個層面。其一,單質(zhì)肥的漲/跌對于下游價格波動滯后的復(fù)合肥利潤帶來直接的減/增作用。其二,單質(zhì)肥的漲/跌又會在終端農(nóng)戶和渠道“買漲不買跌”的心態(tài)下影響采購意愿,由于單質(zhì)肥價格非常透明,當單質(zhì)肥價格上行,下游往往會提升復(fù)合肥采購意愿,反之同理。但單質(zhì)肥的暴漲暴跌則會放大下游的恐懼和觀望心態(tài),從而損害復(fù)合肥的銷售。故單質(zhì)肥價格的溫和波動的預(yù)期是維護復(fù)合肥盈利和銷量穩(wěn)定的重要條件。當前單質(zhì)肥已走出過去幾年的暴漲暴跌處于溫和波動區(qū)間,支撐復(fù)合肥環(huán)節(jié)的價差和銷量的修復(fù)和平穩(wěn),且行業(yè)洗牌后龍頭憑借規(guī)模和渠道優(yōu)勢銷量有望恢復(fù)成長,行業(yè)格局有望進入優(yōu)化過程。

單養(yǎng)分價格含義為化肥中每1%養(yǎng)分對應(yīng)的售價。復(fù)合肥最典型的單質(zhì)肥原料為尿素(含N量46%)、磷酸一銨(含N量11%,含P2O5量44%,合計55%)、氯化鉀(含K2O量60%)。以三大單質(zhì)肥當前商品價格(2024/11/8)為例,尿素單養(yǎng)分價格1852/46=40元,磷酸一銨單養(yǎng)分價格3059/55=56元,氯化鉀單養(yǎng)分價格2406/60=40元,平均單質(zhì)肥單養(yǎng)分價格為45元;氯基復(fù)合肥單養(yǎng)分價格2465/45=53元,時點計價看復(fù)合肥相對于單質(zhì)肥單位養(yǎng)分溢價為8元左右。從長周期看,復(fù)合肥相對于單質(zhì)肥的單位養(yǎng)分溢價在10元左右;當前處于淡季存在折價,待后續(xù)復(fù)合肥采購啟動價差也有望小幅修復(fù)。

整體而言,糧食安全提升背景下,農(nóng)化板塊在剛需支撐下的韌性依舊看好。相對看好供給格局更好且更偏內(nèi)需的化肥板塊的景氣持續(xù)性,在年內(nèi)需求淡旺季交替的中存在向上彈性。對于農(nóng)藥板塊,存在漲價彈性和成長放量兩條選股思路。對于前者,建議關(guān)注供給格局集中且較為固化的產(chǎn)品,由于政策限制或者是品種相對老舊等原因,近年來投產(chǎn)和規(guī)劃的產(chǎn)能較少的品類,后續(xù)有可能因為補庫等需求帶來的供需錯配或者是供給側(cè)的不確定性事件出現(xiàn)相對較強的漲價彈性。對于后者,建議關(guān)注具備差異化成長路徑的企業(yè),其差異化體現(xiàn)在渠道或是品類的擴張層面,規(guī)避國內(nèi)非專利原藥制造的同質(zhì)化競爭。原藥制造端關(guān)注選品有差異化的企業(yè),尤其是具備創(chuàng)制放量儲備的公司;渠道端關(guān)注國內(nèi)技術(shù)服務(wù)屬性突出的差異化制劑企業(yè)及在海外擁有本地化運營能力的制劑出海企業(yè)。

0

4

投資建議

根據(jù)上文分析,2025年主要看好三條主線,并建議關(guān)注相關(guān)個股,包括:1)格局重塑:萬華化學(xué)(600309,買入)、金禾實業(yè)(002597,買入)、云天化(600096,未評級)、川恒股份(002895,未評級)、鹽湖股份(000792,未評級)、東方鐵塔(002545,未評級);2)貿(mào)易保護:龍佰集團(002601,增持)、玲瓏輪胎(601966,買入)、萬凱新材(301216,買入)、潤豐股份(301035,買入);3)自主可控:寶豐能源(600989,買入)、榮盛石化(002493,買入)、揚農(nóng)化工(600486,增持)、國光股份(002749,買入)。此外,化工的一些龍頭公司也能夠依靠自身核心競爭力實現(xiàn)持續(xù)增長,包括:衛(wèi)星化學(xué)(002648,買入)、恒力石化(600346,買入)、華魯恒升(600426,買入)、皇馬科技(603181,買入)、利安隆(300596,買入)、金發(fā)科技(600143,增持)等。

(轉(zhuǎn)自:中國化工信息周刊)

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)