(來(lái)源:華安證券研究)

臨床CRO領(lǐng)先企業(yè),全流程一體化布局完善

公司已具備臨床試驗(yàn)全鏈條服務(wù)能力,主營(yíng)業(yè)務(wù)包括臨床試驗(yàn)運(yùn)營(yíng)服務(wù)、臨床試驗(yàn)現(xiàn)場(chǎng)管理服務(wù)、生物樣本檢測(cè)服務(wù)、數(shù)據(jù)管理與統(tǒng)計(jì)分析服務(wù)、臨床試驗(yàn)咨詢服務(wù)、臨床藥理學(xué)服務(wù)。公司可在中、美、歐及部分亞太區(qū)域內(nèi)為藥品及醫(yī)療器械提供策略咨詢及注冊(cè)申報(bào)的完整注冊(cè)服務(wù)體系。

新藥研發(fā)需求依舊強(qiáng)勁,靜待行業(yè)回暖

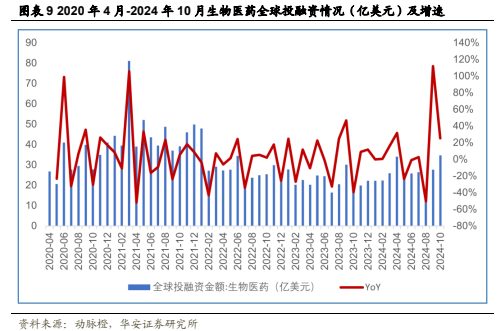

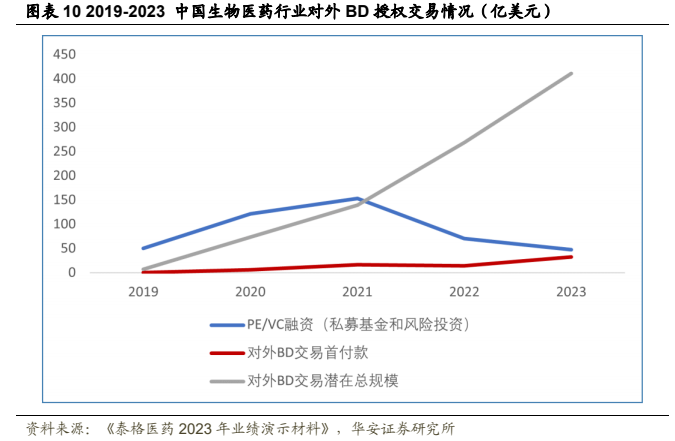

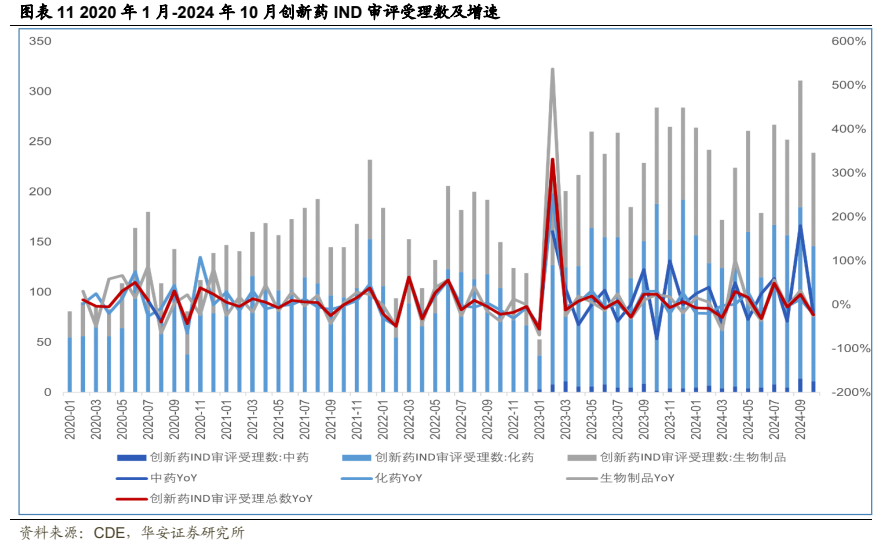

1)全球生物醫(yī)藥投融資整體趨勢(shì)向好。根據(jù)動(dòng)脈橙,2024Q1-3全球生物醫(yī)藥領(lǐng)域投融資同比增長(zhǎng)7.84%。其中2024年Q3較Q2環(huán)比下降21.78%。2)中國(guó)創(chuàng)新藥BD授權(quán)交易持續(xù)活躍,拓寬資金來(lái)源。根據(jù)泰格醫(yī)藥業(yè)績(jī)演示材料,中國(guó)創(chuàng)新藥對(duì)外BD授權(quán)交易首付款在逐年增加,同時(shí)對(duì)外BD交易的潛在總規(guī)模也實(shí)現(xiàn)了快速的增長(zhǎng)。3)臨床試驗(yàn)需求依舊強(qiáng)勁,藥品注冊(cè)申請(qǐng)申報(bào)量持續(xù)增長(zhǎng)。同時(shí)近期推出多項(xiàng)醫(yī)藥創(chuàng)新支持政策,產(chǎn)業(yè)創(chuàng)新活力有望逐步釋放。

深耕CRO全鏈條服務(wù),持續(xù)提升服務(wù)效率

內(nèi)生外延并進(jìn),數(shù)統(tǒng)、BA加速成長(zhǎng):1)臨床試驗(yàn)運(yùn)營(yíng)服務(wù),受行業(yè)競(jìng)爭(zhēng)影響,業(yè)務(wù)短期承壓。CO服務(wù)為公司最早成立、最核心的業(yè)務(wù)板塊之一。隨行業(yè)需求端的逐步回暖,該業(yè)務(wù)板塊有望進(jìn)一步修復(fù)。2)臨床試驗(yàn)現(xiàn)場(chǎng)管理服務(wù),業(yè)務(wù)布局完善,有望持續(xù)保持穩(wěn)健增長(zhǎng)。3)生物樣本檢測(cè),隨著對(duì)上海衡領(lǐng)的收購(gòu)整合,公司BA業(yè)務(wù)將加速成長(zhǎng)。4)數(shù)據(jù)管理與統(tǒng)計(jì)分析服務(wù)業(yè)務(wù),公司近年來(lái)重點(diǎn)發(fā)力的業(yè)務(wù)之一,盈利能力較強(qiáng),同時(shí)隨海外市場(chǎng)開拓實(shí)現(xiàn)進(jìn)一步發(fā)展。

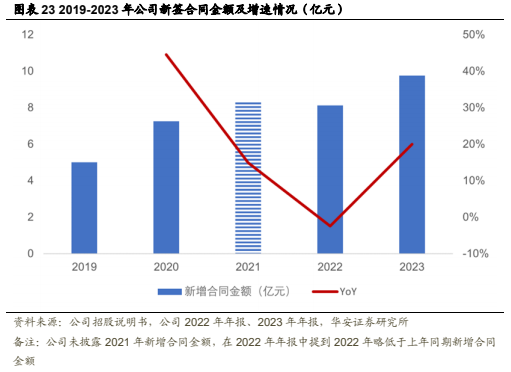

訂單逐步恢復(fù),人效持續(xù)提升。在行業(yè)競(jìng)爭(zhēng)加劇和市場(chǎng)需求面臨新的挑戰(zhàn)下,公司積極開拓業(yè)務(wù),2023年實(shí)現(xiàn)新增合同金額9.76億元,同比增長(zhǎng)20.01%。隨著公司合同數(shù)量的增加以及管理效率的不斷優(yōu)化,人效也在持續(xù)提升。2023年公司人均創(chuàng)收達(dá)35.33萬(wàn)元,同比提升10.17%;人均創(chuàng)利7.96萬(wàn)元,同比提升39.40%。

市場(chǎng)競(jìng)爭(zhēng)加劇風(fēng)險(xiǎn)、回款不及預(yù)期風(fēng)險(xiǎn)、匯兌損益風(fēng)險(xiǎn)、商譽(yù)減值風(fēng)險(xiǎn)、客戶需求恢復(fù)不及預(yù)期風(fēng)險(xiǎn)等。

1

臨床 CRO 領(lǐng)先企業(yè),全流程一體化布局完善

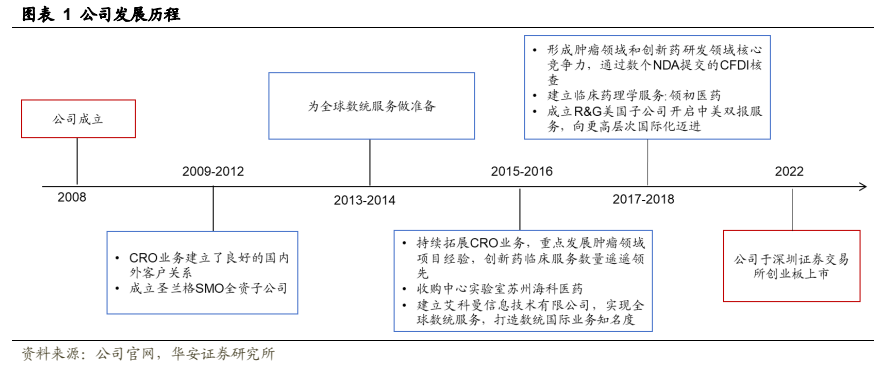

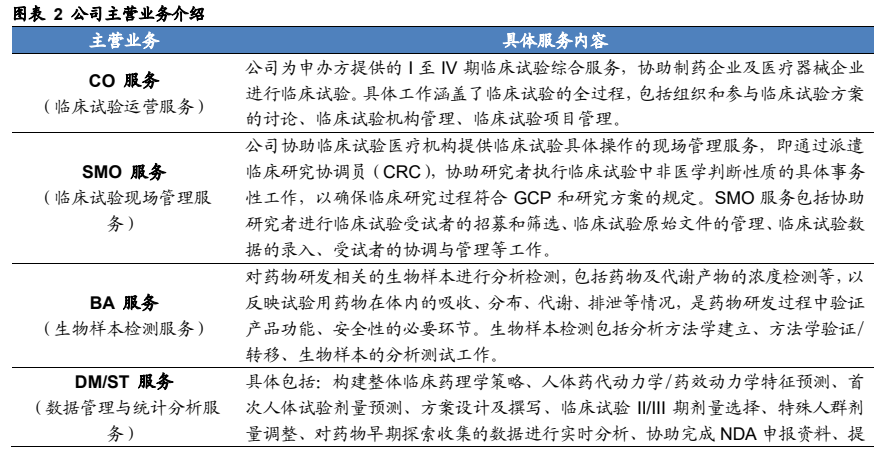

公司發(fā)展歷程:諾思格成立于2008年,2022年登陸深交所創(chuàng)業(yè)板,是一家為全球的醫(yī)藥企業(yè)和科研機(jī)構(gòu)提供綜合的藥物臨床研發(fā)全流程一體化服務(wù)的臨床CRO公司。公司已具備臨床試驗(yàn)全鏈條服務(wù)能力,主營(yíng)業(yè)務(wù)包括臨床試驗(yàn)運(yùn)營(yíng)服務(wù)(“CO 服務(wù)”)、臨床試驗(yàn)現(xiàn)場(chǎng)管理服務(wù)(“SMO 服務(wù)”)、生物樣本檢測(cè)服務(wù)(“BA 服務(wù)”)、數(shù)據(jù)管理與統(tǒng)計(jì)分析服務(wù)(“DM/ST 服務(wù)”)、臨床試驗(yàn)咨詢服務(wù)、臨床藥理學(xué)服務(wù)(“CP 服務(wù)”)。公司可在中、美、歐及部分亞太區(qū)域內(nèi)為藥品及醫(yī)療器械提供策略咨詢及注冊(cè)申報(bào)的完整注冊(cè)服務(wù)體系。

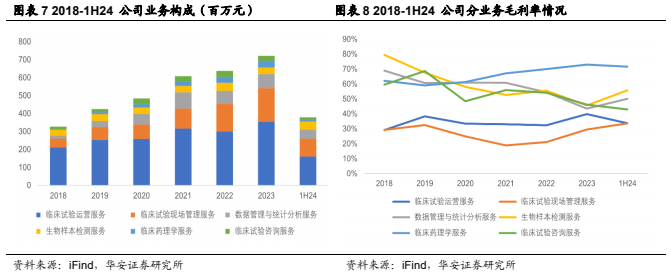

公司主營(yíng)業(yè)務(wù):公司的主營(yíng)業(yè)務(wù)包括臨床試驗(yàn)運(yùn)營(yíng)服務(wù)(“CO 服務(wù)”)、臨床試驗(yàn)現(xiàn)場(chǎng)管理服務(wù)(“SMO 服務(wù)”)、生物樣本檢測(cè)服務(wù)(“BA 服務(wù)”)、數(shù)據(jù)管理與統(tǒng)計(jì)分析服務(wù)(“DM/ST服務(wù)”)、臨床試驗(yàn)咨詢服務(wù)、臨床藥理學(xué)服務(wù)(“CP 服務(wù)”)。

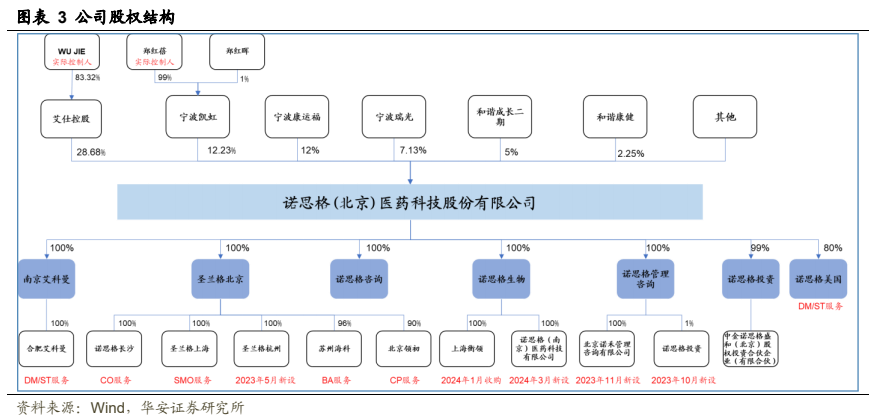

股權(quán)結(jié)構(gòu)清晰,子公司業(yè)務(wù)布局完善。從股權(quán)結(jié)構(gòu)看,公司實(shí)際控制人為董事長(zhǎng)、總經(jīng)理武杰及其妻鄭紅蓓,簽署有一致行動(dòng)協(xié)議。董事長(zhǎng)、總經(jīng)理武杰與鄭紅蓓分別通過艾仕控股、寧波凱虹持有公司股份。公司下設(shè)多家子公司,業(yè)務(wù)涵蓋臨床試驗(yàn)各個(gè)分期,業(yè)務(wù)涉及數(shù)據(jù)管理與統(tǒng)計(jì)分析、現(xiàn)場(chǎng)管理服務(wù)、生物樣本檢測(cè)服務(wù)等。2023與2024年公司仍新設(shè)或收購(gòu)多家子公司,進(jìn)一步完善和豐富了公司的臨床研究服務(wù)體系。

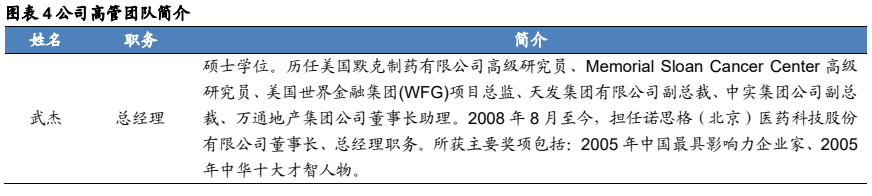

公司高管團(tuán)隊(duì)具備豐富的產(chǎn)業(yè)經(jīng)驗(yàn)及管理經(jīng)驗(yàn)。公司現(xiàn)任總經(jīng)理武杰于2020年1月1日開始任期,曾就職于天發(fā)集團(tuán)、中實(shí)集團(tuán)、萬(wàn)通地產(chǎn)等,具備多年的公司管理經(jīng)驗(yàn)。核心管理層也集聚醫(yī)療高學(xué)歷背景人才,均深耕醫(yī)療生物行業(yè)多年,為公司行穩(wěn)致遠(yuǎn)發(fā)展提供保障。

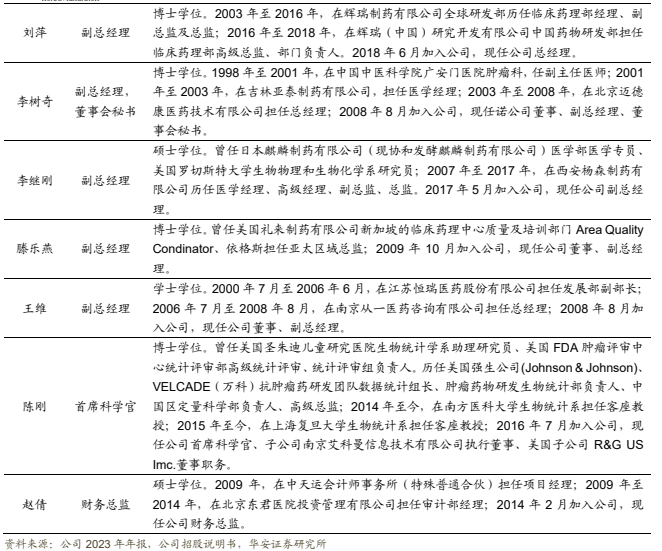

行業(yè)受生物醫(yī)藥投融資階段性波動(dòng)影響,近年業(yè)績(jī)?cè)鲩L(zhǎng)有所放緩。從收入端看,公司營(yíng)業(yè)收入從2018年的3.26億元增長(zhǎng)至2023年的7.21億元,期間CAGR為17.20%。2024年前三季度公司實(shí)現(xiàn)營(yíng)業(yè)收入5.62億元,同比增長(zhǎng)7.10%,其中3Q24公司收入1.83億元,同比增長(zhǎng)12.42%。

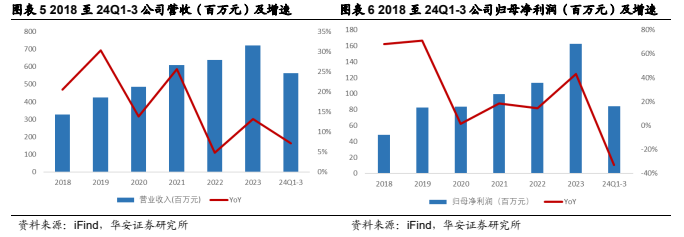

股份支付影響利潤(rùn)表觀增速。從利潤(rùn)端看,公司歸母凈利潤(rùn)由 2018 年的 0.48億元增長(zhǎng)至 2023 年的 1.63 億元,期間 CAGR 為 27.70%。2024 年前三季度公司實(shí)現(xiàn)歸母凈利潤(rùn) 0.84 億元,同比下降 32.93%。若剔除股權(quán)激勵(lì)攤銷影響,2024 年前三季度實(shí)現(xiàn)歸母凈利潤(rùn) 1.20 億元,同比下降 4.40%。

臨床試驗(yàn)運(yùn)營(yíng)受行業(yè)影響短期承壓,數(shù)統(tǒng)與生物樣本檢測(cè)服務(wù)快速發(fā)展。

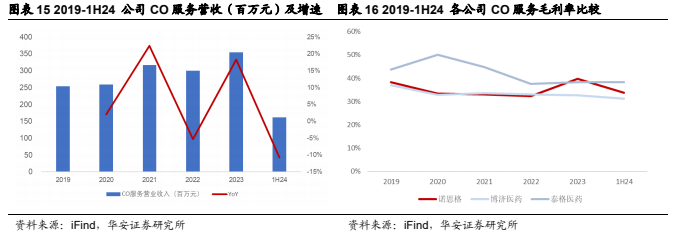

1) 臨床試驗(yàn)運(yùn)營(yíng)服務(wù)短期有所波動(dòng)。從業(yè)務(wù)構(gòu)成看,該業(yè)務(wù)板塊為公司最主要的業(yè)務(wù)之一,收入占比維持 40%以上。因國(guó)內(nèi)臨床 CRO 行業(yè)競(jìng)爭(zhēng)激烈等原因,該業(yè)務(wù)板塊短期有所波動(dòng),1H24 收入 1.61 億元,同比下降 10.71%,毛利率為 33.76%,同比下降 5.05pp。

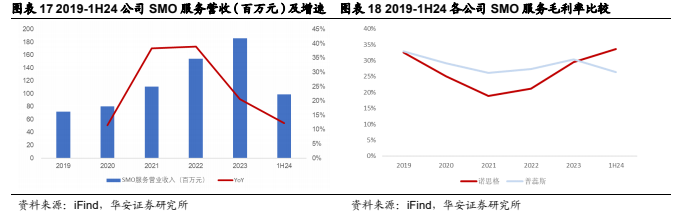

2) SMO 業(yè)務(wù)穩(wěn)定增長(zhǎng)。2018 至 2023 年 SMO 業(yè)務(wù)由 0.50 億元增長(zhǎng)至 1.86億元,期間 CAGR 為 30.05%,實(shí)現(xiàn)較為快速的增長(zhǎng)。2024 上半年該業(yè)務(wù)持續(xù)增長(zhǎng),實(shí)現(xiàn)收入 0.99 億元,同比增長(zhǎng) 12.24%,毛利率為 33.59%,同比增加 3.97pp。

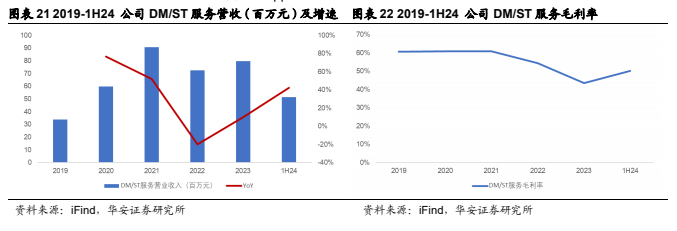

3) 數(shù)統(tǒng)業(yè)務(wù)盈利能力繼續(xù)提升。1H24 公司數(shù)統(tǒng)業(yè)務(wù)實(shí)現(xiàn)收入 0.51 億元,同比增長(zhǎng) 42.15%,毛利率為 50.15%,同比增加 8.06pp,主要得益于境外市場(chǎng)的拓展。

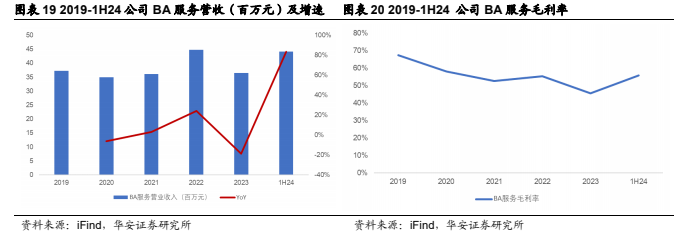

4) 生物樣本檢測(cè)快速發(fā)展。公司于 2024 年收購(gòu)上海衡領(lǐng)主營(yíng)業(yè)務(wù)為生物樣本檢測(cè)服務(wù),進(jìn)一步完善和豐富了公司的臨床研究服務(wù)體系。1H24 公司生物樣本檢測(cè)服務(wù)實(shí)現(xiàn)收入 0.44 億元,同比增長(zhǎng) 83.50%,毛利率 55.81%,同比增長(zhǎng) 0.86pp。

2

新藥研發(fā)需求依舊強(qiáng)勁,靜待行業(yè)回暖

全球生物醫(yī)藥投融資整體趨勢(shì)向好。根據(jù)動(dòng)脈橙,2024Q1-3全球生物醫(yī)藥領(lǐng)域投融資金額約為223.32億美元,同比增長(zhǎng)8%,已初現(xiàn)改善趨勢(shì)。

中國(guó)創(chuàng)新藥 BD 授權(quán)交易持續(xù)活躍,拓寬資金來(lái)源。根據(jù)泰格醫(yī)藥業(yè)績(jī)演示材料,中國(guó)創(chuàng)新藥對(duì)外 BD 授權(quán)交易首付款在逐年增加,同時(shí)對(duì)外 BD 交易的潛在總規(guī)模也實(shí)現(xiàn)了快速的增長(zhǎng)。2024 上半年中國(guó)創(chuàng)新藥對(duì)外授權(quán)交易潛在總額達(dá)到 243 億美元,同比增長(zhǎng) 110%。截至 2024 年 Q2,中國(guó)創(chuàng)新藥 license-out 數(shù)量已連續(xù) 6 個(gè)季度超過 license-in 數(shù)量。

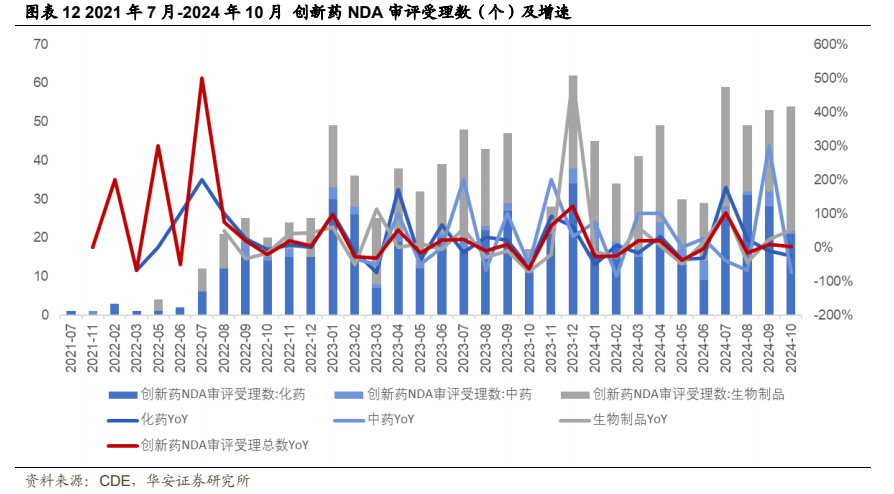

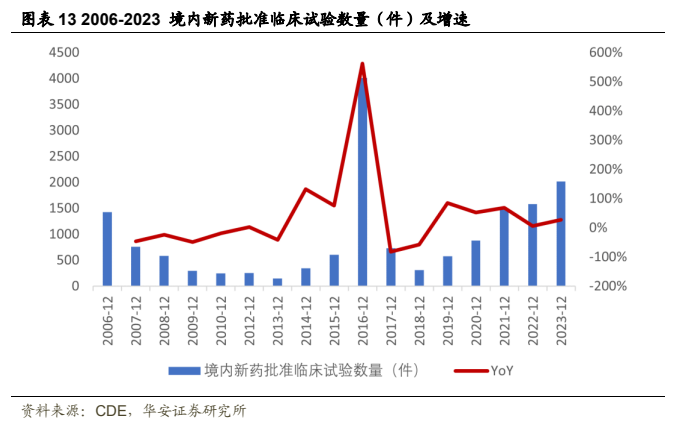

臨床試驗(yàn)需求依舊強(qiáng)勁,藥品注冊(cè)申請(qǐng)申報(bào)量持續(xù)增長(zhǎng)。根據(jù)CDE的2023藥審報(bào)告,多重醫(yī)藥創(chuàng)新鼓勵(lì)政策持續(xù)激發(fā),產(chǎn)業(yè)創(chuàng)新活力持續(xù)釋放,2023年藥品注冊(cè)申請(qǐng)申報(bào)量持續(xù)增長(zhǎng)。2023年我國(guó)創(chuàng)新藥IND受理數(shù)量2704件,同比增加46.96%;24Q1-3創(chuàng)新藥IND受理數(shù)量2172件,同比增加16.09%,其中24Q3創(chuàng)新藥IND受理數(shù)量830件,較Q2環(huán)比增長(zhǎng)25%。23年國(guó)內(nèi)新藥上市許可申請(qǐng)NDA 464件,同比增加238.69%;24Q1-3新藥NDA申請(qǐng)389件,同比增加8.96%,其中24Q3 NDA申請(qǐng)161件,較Q2環(huán)比增長(zhǎng)49.07%。

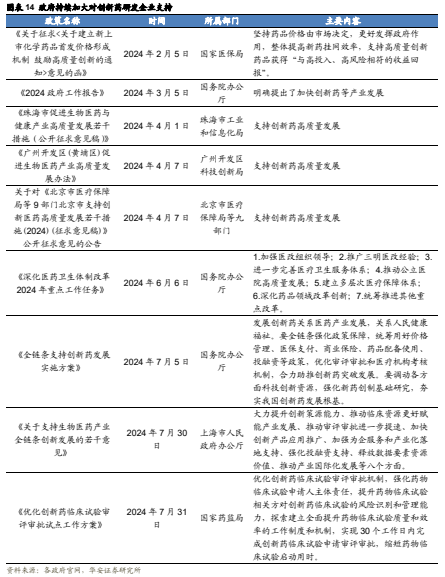

?隨著創(chuàng)新藥支持政策的陸續(xù)出臺(tái),行業(yè)有望逐步迎來(lái)修復(fù)。近期關(guān)于創(chuàng)新藥的支持政策持續(xù)推出,同時(shí)《全鏈條支持創(chuàng)新藥發(fā)展實(shí)施方案》指出要全鏈條強(qiáng)化政策保障,統(tǒng)籌用好價(jià)格管理、醫(yī)保支付、商業(yè)保險(xiǎn)、藥品配備使用、投融資等政策,優(yōu)化審評(píng)審批和醫(yī)療機(jī)構(gòu)考核機(jī)制,合力助推創(chuàng)新藥突破發(fā)展。要調(diào)動(dòng)各方面科技創(chuàng)新資源,強(qiáng)化新藥創(chuàng)制基礎(chǔ)研究,夯實(shí)我國(guó)創(chuàng)新藥發(fā)展根基。隨著后續(xù)各地方案的逐步推進(jìn)與落地,創(chuàng)新藥全產(chǎn)業(yè)鏈公司有望回暖。

3

深耕CRO全鏈條服務(wù),持續(xù)提升服務(wù)效率

3.1內(nèi)生外延并進(jìn),數(shù)統(tǒng)、BA加速成長(zhǎng)

3.1.1 臨床試驗(yàn)運(yùn)營(yíng)服務(wù)

公司的臨床運(yùn)營(yíng)服務(wù)為公司最早成立、最核心的業(yè)務(wù)板塊之一。臨床試驗(yàn)運(yùn)營(yíng)服務(wù)(“CO服務(wù)”)是指公司為申辦方提供的I至IV期臨床試驗(yàn)綜合服務(wù),協(xié)助制藥企業(yè)及醫(yī)療器械企業(yè)進(jìn)行臨床試驗(yàn)。根據(jù)公司官網(wǎng),公司臨床運(yùn)營(yíng)部門目前總?cè)藬?shù)約500人,基本覆蓋全國(guó)所有臨床試驗(yàn)涉及的城市及地區(qū),其中所有中高級(jí)管理人員和一半以上項(xiàng)目管理人員有外資藥企及外資CRO工作經(jīng)驗(yàn)。公司的臨床運(yùn)營(yíng)業(yè)務(wù)過去共計(jì)管理過500余項(xiàng)I期至IV期臨床試驗(yàn),幾乎覆蓋所有治療領(lǐng)域,尤其是腫瘤,心血管,內(nèi)分泌,精神神經(jīng),呼吸等領(lǐng)域。

受行業(yè)競(jìng)爭(zhēng)影響,業(yè)務(wù)短期承壓。公司CO業(yè)務(wù)收入從2019年的2.53億元平穩(wěn)增長(zhǎng)至2023年的3.54億元,期間CAGR為8.76%。其中2020年與2022年因疫情影響,業(yè)務(wù)開展受限,業(yè)務(wù)增速有所放緩,隨著疫情放開得以恢復(fù)。2024上半年因國(guó)內(nèi)臨床CRO行業(yè)競(jìng)爭(zhēng)激烈,業(yè)務(wù)收入1.61億,同比下降10.71%,短期承壓。同時(shí),盈利水平方面,隨著公司逐步提升創(chuàng)新藥項(xiàng)目占比,2023年公司臨床運(yùn)營(yíng)服務(wù)毛利率顯著提升。

3.1.2 臨床試驗(yàn)現(xiàn)場(chǎng)服務(wù)

公司臨床試驗(yàn)現(xiàn)場(chǎng)管理服務(wù)布局完善,業(yè)務(wù)持續(xù)穩(wěn)健增長(zhǎng)。臨床試驗(yàn)現(xiàn)場(chǎng)管理服務(wù)(“SMO服務(wù)”)是指公司協(xié)助臨床試驗(yàn)醫(yī)療機(jī)構(gòu)提供臨床試驗(yàn)具體操作的現(xiàn)場(chǎng)管理服務(wù),即通過派遣臨床研究協(xié)調(diào)員(CRC),協(xié)助研究者執(zhí)行臨床試驗(yàn)中非醫(yī)學(xué)判斷性質(zhì)的具體事務(wù)性工作,以確保臨床研究過程符合 GCP 和研究方案的規(guī)定。公司的SMO業(yè)務(wù)主要依托子公司圣蘭格進(jìn)行,圣蘭格是中國(guó)最早、最專業(yè)的SMO公司之一。根據(jù)公司官網(wǎng),目前圣蘭格在全國(guó)100多個(gè)城市設(shè)有臨床研究中心現(xiàn)場(chǎng)管理業(yè)務(wù),擁有1000人左右穩(wěn)定的專業(yè)化團(tuán)隊(duì),建立了國(guó)際標(biāo)準(zhǔn)的操作規(guī)程,為全國(guó)500多個(gè)研究中心提供專業(yè)的服務(wù),贏得了研究者的廣泛好評(píng),成為多家機(jī)構(gòu)優(yōu)選供應(yīng)商。在腫瘤、BE & I期、心血管、血液、內(nèi)分泌、神經(jīng)、 呼吸、皮膚、婦科、消化、精神、疫苗和醫(yī)療器械方面擁有800多個(gè)臨床研究項(xiàng)目操作經(jīng)驗(yàn)。

近年來(lái)公司SMO業(yè)務(wù)持續(xù)穩(wěn)健增長(zhǎng),盈利能力逐步提升。公司SMO業(yè)務(wù)從2019年的0.72億元快速增長(zhǎng)至2023年的1.86億元,期間CAGR為26.78%。2024上半年仍維持穩(wěn)健增長(zhǎng),實(shí)現(xiàn)收入0.99億元,同比增長(zhǎng)12.24%。同時(shí)毛利率方面自2021年起逐年攀升,1H24進(jìn)一步提升至33.59%,同比提升3.97pp,已處行業(yè)領(lǐng)先水平。

3.1.3 生物樣本檢測(cè)服務(wù)

生物樣本檢測(cè)服務(wù)(“BA 服務(wù)”)主要是對(duì)藥物研發(fā)相關(guān)的生物樣本進(jìn)行分析檢測(cè),包括藥物及代謝產(chǎn)物的濃度檢測(cè)等,以反映試驗(yàn)用藥物在體內(nèi)的吸收、分布、代謝、排泄等情況,是藥物研發(fā)過程中驗(yàn)證產(chǎn)品功能、安全性的必要環(huán)節(jié)。公司的 BA 服務(wù)主要依托子公司蘇州海科進(jìn)行,由中科院上海藥物所藥物代謝研究中心陳笑艷研究員領(lǐng)銜。目前有約 3000 平方米實(shí)驗(yàn)室,專業(yè)的團(tuán)隊(duì)人員近 80 人,具有豐富的生物樣品分析、藥物動(dòng)力學(xué)研究經(jīng)驗(yàn)和創(chuàng)新藥物臨床前藥物代謝與動(dòng)力學(xué)研究經(jīng)驗(yàn)。公司目前已完成新藥臨床前 ADME 研究 60 多項(xiàng),已為國(guó)內(nèi)外近200 家知名制藥企業(yè)提供了 300 多項(xiàng)藥物臨床人體試驗(yàn)(I 期至 IV 期)生物分析檢測(cè)。

2024 年收購(gòu)上海衡領(lǐng),BA 服務(wù)加速成長(zhǎng)。2024 年 1 月,子公司諾思格生物技術(shù)(北京)有限公司收購(gòu)上海衡領(lǐng)醫(yī)藥科技有限公司 100%股權(quán),上海衡領(lǐng)主營(yíng)業(yè)務(wù)為生物樣本檢測(cè)服務(wù),2024 上半年公司生物樣本檢測(cè)實(shí)現(xiàn)收入 4414 萬(wàn)元,同比增長(zhǎng) 83.50%,毛利率 55.81%,同比增加 0.86pp。

3.1.4 數(shù)據(jù)管理與統(tǒng)計(jì)分析服務(wù)

盈利能力較強(qiáng),隨海外市場(chǎng)開拓進(jìn)一步發(fā)展。公司可提供的數(shù)據(jù)管理與統(tǒng)計(jì)分析服務(wù)(“DM/ST 服務(wù)”)包括藥物開發(fā)策略制定和臨床試驗(yàn)設(shè)計(jì)和方案制定中涉及統(tǒng)計(jì)的部分、統(tǒng)計(jì)方法的咨詢、I-IV 期臨床試驗(yàn) CRF 設(shè)計(jì)、EDC 數(shù)據(jù)庫(kù)建立、數(shù)據(jù)管理、統(tǒng)計(jì)編程與分析、統(tǒng)計(jì)分析報(bào)告撰寫等,以及臨床試驗(yàn)數(shù)據(jù)監(jiān)查委員會(huì)相關(guān)的各種服務(wù),包含參與該委員會(huì)或?yàn)樵撐瘑T會(huì)提供相關(guān)的統(tǒng)計(jì)分析決策支持。

公司的數(shù)統(tǒng)業(yè)務(wù)主要依托全資子公司南京艾科曼信息技術(shù)有限公司(AMIT)進(jìn)行。AMIT 由前美國(guó)強(qiáng)生及 FDA 統(tǒng)計(jì)學(xué)專家陳剛博士、何崑博士領(lǐng)銜,管理團(tuán)隊(duì)多名核心成員曾任職于輝瑞、強(qiáng)生、禮來(lái)等跨國(guó)藥企,擁有 200 余名統(tǒng)計(jì)學(xué)、計(jì)算機(jī)編程及數(shù)據(jù)管理方面的專業(yè)人員,在南京、合肥兩地建立了數(shù)據(jù)統(tǒng)計(jì)科學(xué)中心,并在上海、北京、武漢、成都、美國(guó)馬里蘭州和新澤西州設(shè)有辦公室。自成立以來(lái),公司已為 200 多家醫(yī)藥企業(yè)超過 400 個(gè) I、II、III 期及上市后臨床試驗(yàn)項(xiàng)目提供服務(wù),協(xié)助申辦方完成了 30 余項(xiàng)符合 CDISC 標(biāo)準(zhǔn)的 NDA/BLA 申報(bào)。

? ? ?大力開拓海外訂單,加強(qiáng)數(shù)統(tǒng)服務(wù)全球競(jìng)爭(zhēng)力。數(shù)統(tǒng)服務(wù)為公司近年來(lái)重點(diǎn)發(fā)力的業(yè)務(wù)之一,保持快速增長(zhǎng),由 2019 年的 0.34 億元提升至 2023 年的 0.80億元,期間 CAGR 為 23.85%。毛利率維持高位,1H24 進(jìn)一步提升至 50.15%,同比增長(zhǎng) 8.06pp。

3.2 訂單逐步恢復(fù),人效持續(xù)提升

新簽訂單增長(zhǎng)逐步恢復(fù)。在行業(yè)競(jìng)爭(zhēng)加劇和市場(chǎng)需求面臨新的挑戰(zhàn)下,公司積極開拓業(yè)務(wù),2023 年實(shí)現(xiàn)新增合同金額 9.76 億元,同比增長(zhǎng) 20.01%。2019至 2023 年間快速增長(zhǎng),CAGR 達(dá) 18.14%。

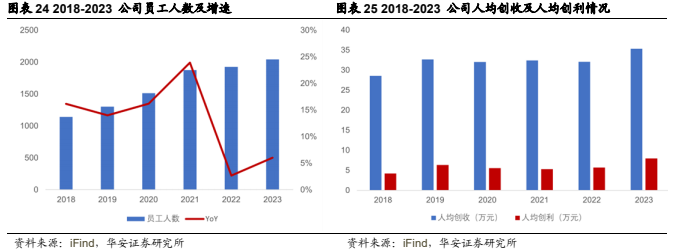

人員規(guī)模持續(xù)擴(kuò)大,人效不斷提升。公司員工總數(shù)從 2018 年的 1143 人增長(zhǎng)至 2023 年的 2042 人,期間 CAGR 為 12.31%。其中 2023 年人員擴(kuò)張速度有所恢復(fù),員工總數(shù)同比增長(zhǎng) 6.02%。隨著公司合同數(shù)量的增加以及管理效率的不斷優(yōu)化,人效也在持續(xù)提升。2023年公司人均創(chuàng)收達(dá)35.33萬(wàn)元,同比提升10.17%;人均創(chuàng)利 7.96 萬(wàn)元,同比提升 39.40%。

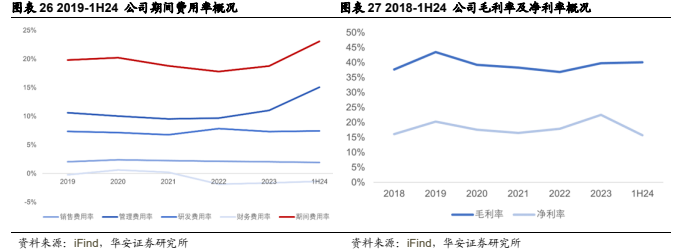

毛利率穩(wěn)中有升,受股份支付費(fèi)用影響費(fèi)用端短期承壓。公司毛利率2023年恢復(fù)至39.79%,1H24進(jìn)一步提升至40.08%。費(fèi)用端,銷售費(fèi)用率與研發(fā)費(fèi)用率基本維持穩(wěn)定,把控較好。管理費(fèi)用率受2023年股票激勵(lì)計(jì)劃攤銷增加股份支付金額影響,1H24管理費(fèi)用率15.06%,同比提升6.71pp。

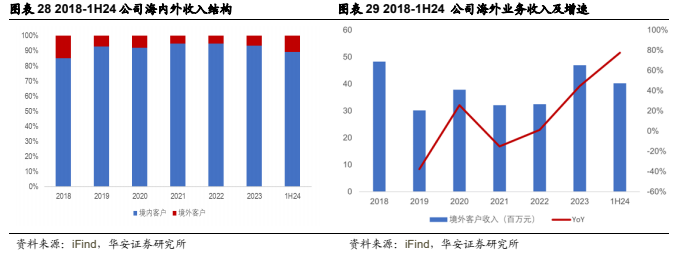

公司積極發(fā)展海外數(shù)統(tǒng)業(yè)務(wù),海外收入快速增長(zhǎng)。從收入結(jié)構(gòu)看,公司目前主要收入來(lái)源仍以國(guó)內(nèi)為主,2023 年國(guó)內(nèi)收入占 93.49%,1H24 國(guó)內(nèi)收入占89.39%。1H24 公司海外收入實(shí)現(xiàn) 4023 萬(wàn)元,同比增長(zhǎng) 77.61%,主要得益于公司數(shù)統(tǒng)業(yè)務(wù)的海外市場(chǎng)大力拓展。

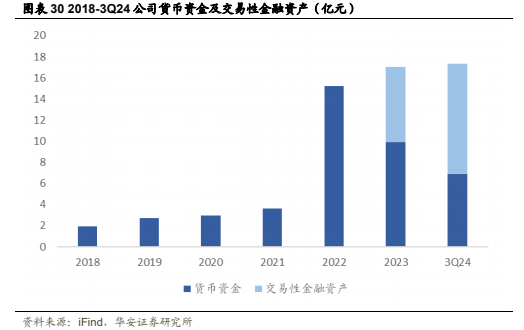

設(shè)立產(chǎn)業(yè)基金,聚焦優(yōu)質(zhì)企業(yè)。2024 年 2 月公司公告與中金資本運(yùn)營(yíng)有限公司共同投資設(shè)立產(chǎn)業(yè)基金,基金規(guī)模不低于 5 億元人民幣。公司將通過聚焦中國(guó)境內(nèi)、外醫(yī)藥行業(yè)的公司進(jìn)行股權(quán)投資或與股權(quán)投資相關(guān)的投資,實(shí)現(xiàn)優(yōu)厚、中長(zhǎng)期的戰(zhàn)略價(jià)值和資本升值。目前該產(chǎn)業(yè)基金已在中國(guó)證券投資基金業(yè)協(xié)會(huì)完成備案手續(xù),取得《證券公司私募投資基金備案證明》。

公司賬面資金充裕,為后續(xù)外延并購(gòu)提供充足資金支持。截至 2024 年三季度末,公司貨幣資金與交易性金融資產(chǎn)合計(jì) 17.36 億元,資金較為充裕。

4

盈利預(yù)測(cè)與投資建議

4.1 盈利預(yù)測(cè)

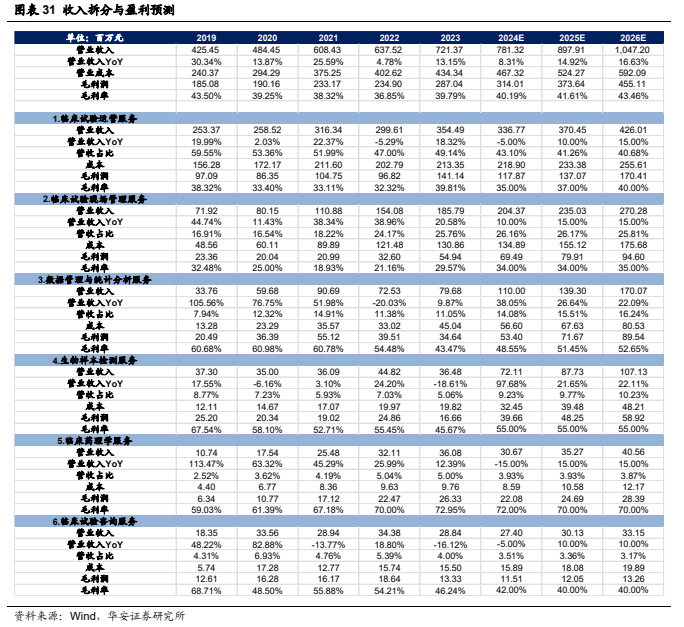

考慮到 1)臨床運(yùn)營(yíng)服務(wù)受行業(yè)競(jìng)爭(zhēng)影響,業(yè)務(wù)短期承壓。隨行業(yè)景氣度逐步回暖,恢復(fù)在即;2)臨床試驗(yàn)現(xiàn)場(chǎng)管理服務(wù)布局完善,業(yè)務(wù)持續(xù)穩(wěn)健增長(zhǎng);3)數(shù)據(jù)管理與統(tǒng)計(jì)分析服務(wù)業(yè)務(wù),海外市場(chǎng)進(jìn)一步開拓,快速發(fā)展;4)生物樣本檢測(cè)服務(wù)收購(gòu)上海衡領(lǐng),BA 服務(wù)加速成長(zhǎng)。因此我們綜合預(yù)計(jì)公司 2024-2026 年?duì)I業(yè)收入增速分別為 8.31%、14.92%、16.63%。具體假設(shè)如下:

1)臨床運(yùn)營(yíng)服務(wù),受行業(yè)競(jìng)爭(zhēng)影響,業(yè)務(wù)短期承壓。公司的臨床運(yùn)營(yíng)服務(wù)為公司最早成立、最核心的業(yè)務(wù)板塊之一。2024 上半年因國(guó)內(nèi)臨床 CRO 行業(yè)競(jìng)爭(zhēng)激烈,業(yè)務(wù)收入 1.61 億,同比下降 10.71%,短期承壓。同時(shí),盈利水平方面,隨著公司逐步提升創(chuàng)新藥項(xiàng)目占比,2023 年公司臨床運(yùn)營(yíng)服務(wù)毛利率顯著提升。考慮到隨著創(chuàng)新藥支持政策的陸續(xù)出臺(tái),行業(yè)有望逐步迎來(lái)修復(fù)。因此我們預(yù)計(jì)臨床運(yùn)營(yíng)服務(wù)板塊 2024-2026 年同比增長(zhǎng)-5%/10%/15%。

2)臨床試驗(yàn)現(xiàn)場(chǎng)管理服務(wù),公司的 SMO 業(yè)務(wù)主要依托子公司圣蘭格進(jìn)行,根據(jù)公司官網(wǎng),目前圣蘭格在全國(guó) 100 多個(gè)城市設(shè)有臨床研究中心現(xiàn)場(chǎng)管理業(yè)務(wù),擁有 1000 人左右穩(wěn)定的專業(yè)化團(tuán)隊(duì),建立了國(guó)際標(biāo)準(zhǔn)的操作規(guī)程,為全國(guó) 500 多個(gè)研究中心提供專業(yè)的服務(wù)。業(yè)務(wù)布局完善,有望持續(xù)保持穩(wěn)健增長(zhǎng)。因此我們預(yù)計(jì)臨床試驗(yàn)現(xiàn)場(chǎng)管理服務(wù)板塊 2024-2026 年同比增長(zhǎng) 10%/15%/15%。

3)生物樣本檢測(cè),2024 年 1 月子公司諾思格生物收購(gòu)上海衡領(lǐng) 100%股權(quán),該公司主營(yíng)業(yè)務(wù)為生物樣本檢測(cè)服務(wù),2024上半年公司生物樣本檢測(cè)實(shí)現(xiàn)收入4414萬(wàn)元,同比增長(zhǎng) 83.50%,毛利率 55.81%,同比增加 0.86pp。隨著對(duì)上海衡領(lǐng)的收購(gòu)整合,公司 BA 業(yè)務(wù)將加速成長(zhǎng)。因此我們預(yù)計(jì)生物樣本檢測(cè)板塊 2024-2026 年同比增長(zhǎng) 97.68%/21.65%/22.11%。

?4)數(shù)據(jù)管理與統(tǒng)計(jì)分析服務(wù)業(yè)務(wù),盈利能力較強(qiáng),同時(shí)隨海外市場(chǎng)開拓實(shí)現(xiàn)進(jìn)一步發(fā)展。數(shù)統(tǒng)服務(wù)為公司近年來(lái)重點(diǎn)發(fā)力的業(yè)務(wù)之一,保持快速增長(zhǎng),擁有 200余名統(tǒng)計(jì)學(xué)、計(jì)算機(jī)編程及數(shù)據(jù)管理方面的專業(yè)人員,在南京、合肥兩地建立了數(shù)據(jù)統(tǒng)計(jì)科學(xué)中心,并在上海、北京、武漢、成都、美國(guó)馬里蘭州和新澤西州設(shè)有辦公室。數(shù)統(tǒng)業(yè)務(wù)由 2019 年的 0.34 億元提升至 2023 年的 0.80 億元,期間 CAGR 為23.85%。毛利率維持高位,1H24 進(jìn)一步提升至 50.15%,同比增長(zhǎng) 8.06pp。隨著公司大力開拓海外訂單,加強(qiáng)數(shù)統(tǒng)服務(wù)全球競(jìng)爭(zhēng)力。我們預(yù)計(jì)數(shù)據(jù)管理與統(tǒng)計(jì)分析服務(wù)業(yè)務(wù) 2024-2026 年同比增長(zhǎng) 38.05%/26.64%/22.09%。

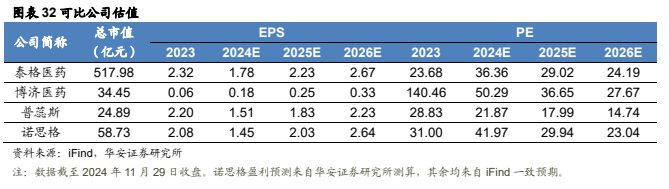

?基于公司主要產(chǎn)品及業(yè)務(wù)結(jié)構(gòu),我們選取3家同屬于申萬(wàn)行業(yè)II級(jí)醫(yī)療服務(wù)板塊的公司:泰格醫(yī)藥、博濟(jì)醫(yī)藥、普蕊斯。具體選擇依據(jù)如下:

1)泰格醫(yī)藥,與公司主營(yíng)業(yè)務(wù)相近,專注于為新藥研發(fā)提供臨床試驗(yàn)全過程專業(yè)服務(wù)的CRO公司。具體業(yè)務(wù)包括臨床試驗(yàn)技術(shù)服務(wù)與臨床試驗(yàn)相關(guān)及實(shí)驗(yàn)室服務(wù)。

2)博濟(jì)醫(yī)藥,與公司部分業(yè)務(wù)有重疊。公司的全流程“一站式”CRO服務(wù)包括:臨床前研究服務(wù)、臨床研究服務(wù)、其他咨詢服務(wù)以及CDMO服務(wù),涵蓋了藥物研發(fā)與生產(chǎn)的各個(gè)階段。同時(shí),公司根據(jù)新藥市場(chǎng)的發(fā)展趨勢(shì),結(jié)合技術(shù)專長(zhǎng)以及行業(yè)經(jīng)驗(yàn),還進(jìn)行了部分臨床前自主研發(fā)業(yè)務(wù)和技術(shù)成果轉(zhuǎn)化服務(wù)。

3)普蕊斯,與公司部分業(yè)務(wù)有重疊。公司通過將臨床試驗(yàn)和醫(yī)院實(shí)際場(chǎng)景進(jìn)行解構(gòu),創(chuàng)建出一套臨床試驗(yàn)全流程項(xiàng)目管理體系,深耕SMO業(yè)務(wù),為國(guó)內(nèi)外制藥公司、醫(yī)療器械公司及部分健康相關(guān)產(chǎn)品提供包括前期準(zhǔn)備計(jì)劃、試驗(yàn)點(diǎn)啟動(dòng)、現(xiàn)場(chǎng)執(zhí)行、項(xiàng)目全流程管理等服務(wù),為中國(guó)臨床試驗(yàn)執(zhí)行提質(zhì)增效,助力新藥更快惠及患者。

4.2 投資建議

臨床 CRO 領(lǐng)先企業(yè),全流程一體化布局完善

公司已具備臨床試驗(yàn)全鏈條服務(wù)能力,主營(yíng)業(yè)務(wù)包括臨床試驗(yàn)運(yùn)營(yíng)服務(wù)、臨床試驗(yàn)現(xiàn)場(chǎng)管理服務(wù)、生物樣本檢測(cè)服務(wù)、數(shù)據(jù)管理與統(tǒng)計(jì)分析服務(wù)、臨床試驗(yàn)咨詢服務(wù)、臨床藥理學(xué)服務(wù)。公司可在中、美、歐及部分亞太區(qū)域內(nèi)為藥品及醫(yī)療器械提供策略咨詢及注冊(cè)申報(bào)的完整注冊(cè)服務(wù)體系。

新藥研發(fā)需求依舊強(qiáng)勁,靜待行業(yè)回暖

1)全球生物醫(yī)藥投融資整體趨勢(shì)向好。根據(jù)動(dòng)脈橙,2024Q1-3 全球生物醫(yī)藥領(lǐng)域投融資同比增長(zhǎng) 7.84%。其中 2024 年 Q3 較 Q2 環(huán)比下降 21.78%。2)中國(guó)創(chuàng)新藥 BD 授權(quán)交易持續(xù)活躍,拓寬資金來(lái)源。根據(jù)泰格醫(yī)藥業(yè)績(jī)演示材料,中國(guó)創(chuàng)新藥對(duì)外 BD 授權(quán)交易首付款在逐年增加,同時(shí)對(duì)外 BD 交易的潛在總規(guī)模也實(shí)現(xiàn)了快速的增長(zhǎng)。3)臨床試驗(yàn)需求依舊強(qiáng)勁,藥品注冊(cè)申請(qǐng)申報(bào)量持續(xù)增長(zhǎng)。同時(shí)近期推出多項(xiàng)醫(yī)藥創(chuàng)新支持政策,產(chǎn)業(yè)創(chuàng)新活力有望逐步釋放。

深耕 CRO 全鏈條服務(wù),持續(xù)提升服務(wù)效率

內(nèi)生外延并進(jìn),數(shù)統(tǒng)、BA 加速成長(zhǎng):1)臨床試驗(yàn)運(yùn)營(yíng)服務(wù),受行業(yè)競(jìng)爭(zhēng)影響,業(yè)務(wù)短期承壓。CO 服務(wù)為公司最早成立、最核心的業(yè)務(wù)板塊之一。隨行業(yè)需求端的逐步回暖,該業(yè)務(wù)板塊有望進(jìn)一步修復(fù)。2)臨床試驗(yàn)現(xiàn)場(chǎng)管理服務(wù),業(yè)務(wù)布局完善,有望持續(xù)保持穩(wěn)健增長(zhǎng)。3)生物樣本檢測(cè),隨著對(duì)上海衡領(lǐng)的收購(gòu)整合,公司 BA 業(yè)務(wù)將加速成長(zhǎng)。4)數(shù)據(jù)管理與統(tǒng)計(jì)分析服務(wù)業(yè)務(wù),公司近年來(lái)重點(diǎn)發(fā)力的業(yè)務(wù)之一,盈利能力較強(qiáng),同時(shí)隨海外市場(chǎng)開拓實(shí)現(xiàn)進(jìn)一步發(fā)展。

訂單逐步恢復(fù),人效持續(xù)提升。在行業(yè)競(jìng)爭(zhēng)加劇和市場(chǎng)需求面臨新的挑戰(zhàn)下,公司積極開拓業(yè)務(wù),2023 年實(shí)現(xiàn)新增合同金額 9.76 億元,同比增長(zhǎng) 20.01%。隨著公司合同數(shù)量的增加以及管理效率的不斷優(yōu)化,人效也在持續(xù)提升。2023 年公司人均創(chuàng)收達(dá) 35.33 萬(wàn)元,同比提升 10.17%;人均創(chuàng)利 7.96 萬(wàn)元,同比提升39.40%。

“

投資建議

我們預(yù)計(jì) 2024-2026 年公司實(shí)現(xiàn)營(yíng)業(yè)收入 7.81 億元、8.98 億元、10.47 億元(同比+8.3%/+14.9%/16.6%);實(shí)現(xiàn)歸母凈利潤(rùn) 1.40 億元、1.96 億元、2.55 億元(同比-13.9%/+40.2%/+30.0%)。首次覆蓋,給予“增持”評(píng)級(jí)。

1)市場(chǎng)競(jìng)爭(zhēng)加劇風(fēng)險(xiǎn):國(guó)內(nèi) CRO 企業(yè)眾多,同時(shí)行業(yè)需求端出現(xiàn)較大波動(dòng),存在市場(chǎng)競(jìng)爭(zhēng)加劇的風(fēng)險(xiǎn)。

2)回款不及預(yù)期風(fēng)險(xiǎn):國(guó)內(nèi)生物醫(yī)藥行業(yè)研發(fā)需求呈現(xiàn)較大的波動(dòng)性,部分依賴于外部融資的尚未盈利客戶面臨現(xiàn)金流壓力,可能存在回款不及預(yù)期的風(fēng)險(xiǎn)。

3)匯兌損益風(fēng)險(xiǎn):隨著后續(xù)公司出海的有序推進(jìn),海外收入逐步提升,匯率波動(dòng)對(duì)公司業(yè)績(jī)影響會(huì)有所加大。

4)商譽(yù)減值風(fēng)險(xiǎn):1H24 公司收購(gòu)上海衡領(lǐng)形成 0.86 億商譽(yù),若發(fā)生商譽(yù)減值將影響公司凈利潤(rùn)水平。

5)客戶需求恢復(fù)不及預(yù)期風(fēng)險(xiǎn):若下游客戶需求恢復(fù)放緩,可能影響公司后續(xù)的訂單及業(yè)績(jī)。

本報(bào)告摘自華安證券2024年12月2日已發(fā)布的《【華安證券·醫(yī)療服務(wù)】諾思格(301333):臨床CRO領(lǐng)先企業(yè),穩(wěn)步提升運(yùn)營(yíng)效率》,具體分析內(nèi)容請(qǐng)?jiān)斠妶?bào)告。若因?qū)?bào)告的摘編等產(chǎn)生歧義,應(yīng)以報(bào)告發(fā)布當(dāng)日的完整內(nèi)容為準(zhǔn)。

“

分析師介紹

分析師:譚國(guó)超 執(zhí)業(yè)證書號(hào):S0010521120002

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時(shí)滾動(dòng)播報(bào)最新的財(cái)經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)