安裝新浪財(cái)經(jīng)客戶端第一時(shí)間接收最全面的市場資訊→【下載地址】

專題:美聯(lián)儲近年最重要決議將來襲 “降息50個(gè)基點(diǎn)”預(yù)期重燃

轉(zhuǎn)自:華爾街見聞

野村證券指出,美聯(lián)儲降息50基點(diǎn)的三個(gè)月后,小盤股大漲,價(jià)值股再次跑贏成長股,金屬價(jià)格飆升,收益率曲線呈牛市陡峭化趨勢。美聯(lián)儲此前已多次進(jìn)行75基點(diǎn)的大幅加息,因此以50基點(diǎn)開啟降息周期并不意外,不一定會引發(fā)市場恐慌。

華爾街普遍預(yù)期,如果今晚公布的美國零售數(shù)據(jù)不瘋狂反彈,美聯(lián)儲將在本周晚些時(shí)候的會議上開啟降息周期。然而,正如新“美聯(lián)儲通訊社”Nick Timiraos上周四所說,沒有人確切知道鮑威爾等人將采取多么激進(jìn)的行動。

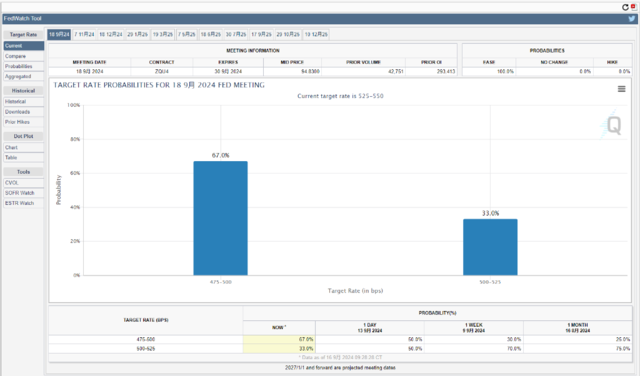

截至發(fā)稿,芝商所FedWatch 工具顯示,9月降息50基點(diǎn)的可能性高達(dá)67%,高于上周五的49%和前一天僅15%的可能性。

在眾多華爾街大行看來,降息50基點(diǎn)未免顯得有些操之過急。美銀此前就警告稱,降息50基點(diǎn)“沒有道理,難以溝通,而且可能引發(fā)避險(xiǎn)沖擊”。相比之下,以野村證券和摩根大通為代表的激進(jìn)派認(rèn)為,降息50基點(diǎn)勢在必行。

野村證券美債銷售主管Jack Hammond在最近的一份報(bào)告中指出,美國實(shí)際失業(yè)率可能比美聯(lián)儲預(yù)測的更高,而核心PCE通脹比預(yù)測的更低,威廉姆斯等FOMC重要成員均暗示同意大幅降息。野村分析師Charlie McElligott指出,美聯(lián)儲此前已多次進(jìn)行75基點(diǎn)的大幅加息,因此以50基點(diǎn)開啟降息周期并不意外,不一定會引發(fā)市場恐慌。

在研究了歷史上的降息周期后,野村證券發(fā)現(xiàn),在美聯(lián)儲降息50基點(diǎn)的三個(gè)月后,標(biāo)普500指數(shù)基本沒有變化,但小盤股大漲,科技股表現(xiàn)良好,價(jià)值股再次跑贏成長股,美元上漲,金屬價(jià)格飆升,收益率曲線呈牛市陡峭化趨勢。

摩根大通預(yù)計(jì),F(xiàn)OMC將在9月和11月會議上分別降息50個(gè)基點(diǎn),此后每次會議均降息25個(gè)基點(diǎn)。他們還指出,美聯(lián)儲寬松周期的開始往往“恰逢風(fēng)險(xiǎn)資產(chǎn)表現(xiàn)不佳”。

歷史上“50基點(diǎn)降息”后,小盤股大漲,價(jià)值股再次跑贏成長股

以史為鑒,幾乎每當(dāng)美聯(lián)儲以50基點(diǎn)拉開降息帷幕時(shí),市場表現(xiàn)都相當(dāng)糟糕:2001年1月(互聯(lián)網(wǎng)泡沫后)、2002年11月(經(jīng)濟(jì)復(fù)蘇放緩)、2007年9月(全球金融危機(jī))和2020年3月(新冠疫情)。但那都是過去的事了,McElligott在最新報(bào)告中寫道:

當(dāng)聽到人們說“嗯,50個(gè)基點(diǎn)是在告訴市場,美聯(lián)儲認(rèn)為經(jīng)濟(jì)有一個(gè)大問題,這可能導(dǎo)致避險(xiǎn)情緒的爆發(fā)”,我的想法是,在這種充滿怪異元素的周期中,沒有什么是正常的(前所未有的貨幣和財(cái)政干預(yù),市場過度反應(yīng)和不足反應(yīng),伴隨著劇烈的轉(zhuǎn)向和制度轉(zhuǎn)變,造成了動量沖擊)。

事實(shí)上,我們在一年半的時(shí)間里經(jīng)歷了11次美聯(lián)儲加息,包括多次75個(gè)基點(diǎn)的大幅加息……所以,在政策逆轉(zhuǎn)時(shí)做出相應(yīng)類型的舉措應(yīng)該是可以預(yù)期的,不是嗎?

野村研究了所有先前降息50基點(diǎn)的案例,并篩選了美聯(lián)儲降息前一個(gè)月和降息后幾個(gè)月的市場回報(bào)。以下是他們的發(fā)現(xiàn):

在利率決議出爐前的30天,標(biāo)普500指數(shù)平均下跌1%,其中生活必需品類是表現(xiàn)最好的板塊之一,平均上漲0.8%,而科技類股則是表現(xiàn)最差的板塊之一,下跌2.6%。

小盤股羅素2000指數(shù)平均下跌了1.7%,能源股、工業(yè)股和貴金屬的表現(xiàn)也不好。價(jià)值股的表現(xiàn)優(yōu)于成長股,收益率曲線呈牛市趨勢。

降息50基點(diǎn)的三個(gè)月后,標(biāo)普500指數(shù)基本沒有變化(除了2007 年、2001年和1974年,當(dāng)時(shí)標(biāo)普500指數(shù)遭遇了重創(chuàng))。相反,小盤股平均上漲了5.6%。科技股表現(xiàn)良好,價(jià)值股再次跑贏成長股,美元上漲,金屬價(jià)格飆升,收益率曲線呈牛市陡峭化趨勢。

然而,在當(dāng)前這種非常規(guī)的經(jīng)濟(jì)周期中,野村預(yù)測可能不準(zhǔn)確。畢竟,疫情爆發(fā)后,美國的衰退期間家庭凈財(cái)富實(shí)現(xiàn)了首次增長,標(biāo)普500指數(shù)的收益依然穩(wěn)健,利潤率在增長,就業(yè)市場也相對緊張。

今天的美國,與1995年更像

出于以上和其他原因,摩根大通認(rèn)為,投資者可能正在“探索未知領(lǐng)域”。他們還認(rèn)為,與當(dāng)今形勢最相似的可能是1995年開始的降息周期,當(dāng)時(shí)首次降息25個(gè)基點(diǎn)。

摩根大通指出,1995年的降息周期有兩大背景:

實(shí)際GDP增長率為2.7%,CPI為2.5%,失業(yè)率為5.7%。當(dāng)年的非農(nóng)新增就業(yè)數(shù)據(jù)只有兩次低于10萬,如果去掉那兩次,非農(nóng)就業(yè)數(shù)據(jù)平均每月為20.7萬,而包括那兩次數(shù)據(jù)后為17.9萬。

M3貨幣供應(yīng)增長迅速,這主要是因?yàn)橛写罅抠Y金流入貨幣市場基金(MMF),這些MMF的收益率隨著貨幣市場利率的下降而緩慢調(diào)整。

美股對降息反應(yīng)較為積極,標(biāo)普500指數(shù)表現(xiàn)良好。

TS Lombard分析師Dario Perkins認(rèn)為,1995年美國“軟著陸”對今天的美聯(lián)儲是個(gè)好兆頭。

Perkins在報(bào)告中寫道,目前經(jīng)濟(jì)金融環(huán)境沒有出現(xiàn)明顯的失衡現(xiàn)象,降低了美聯(lián)儲落后于市場曲線時(shí)發(fā)生嚴(yán)重問題的風(fēng)險(xiǎn)。美聯(lián)儲可能會采取更大幅度的降息措施以避免落后于市場曲線,如果美聯(lián)儲以更小的25基點(diǎn)降息,可能會在9月股市淡月引發(fā)市場波動。

責(zé)任編輯:張靖笛

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時(shí)滾動播報(bào)最新的財(cái)經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)