炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會!

原標題:7個交易日9新股開盤破發,中簽者直呼“憑運氣在虧錢”,突破“四值”新股破發概率高,破發如何演進

財聯社(上海,記者 盧丹)訊,今日上市的華蘭股份,遭遇開盤即破發,開盤價較發行價跌去11.24%,這已是連續7個交易日中第9只上市首日即破發的新股。

華蘭股份股吧中有中簽投資者表示“感覺自己在憑運氣虧錢”,還有投資者表示“中簽的時候多高興,現在就有多郁悶!”

一家參與打新的私募機構告訴財聯社記者:“頻頻破發后的打新策略變化是更理性了,一方面要根據基本面的情況去判斷是否打新,不能單純為了入圍而參與;另一方面,在深入研究擬上市公司的基本面后,對于基本面不夠放心的公司就不參與打新了。”

近期首日破發新股已升至9只

今日上市的華蘭股份,開盤價較發行價跌去11.24%,以此測算,中一簽即虧損3265元。自10月22日中自科技上市首日破發后,華蘭股份是連續7個交易日中第9只上市首日即破發的新股(注:凱爾達為盤中破發,上市首日收盤價高于發行價)。

今日上市的華蘭股份開盤破發,隨后獲得一波資金的搶籌,股價由跌11.24%回升至跌3.58%,但接下來股價再次下探震蕩,截至收盤收于52.22元/股,全天換手率為48.93%,這意味著近乎一半的中簽者賣出了籌碼。

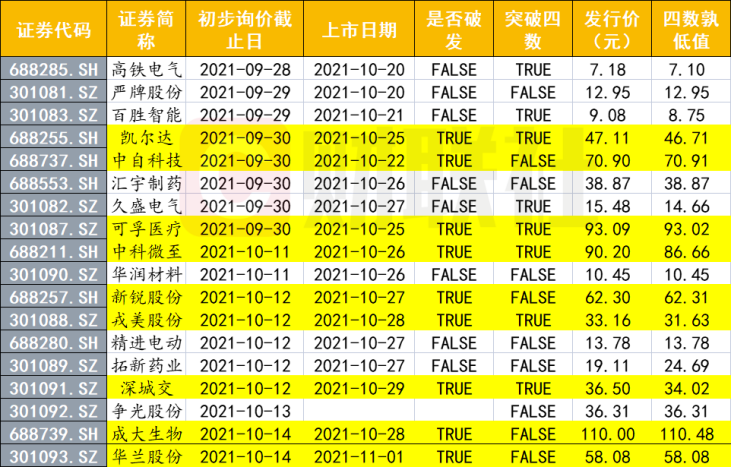

財聯社記者統計,9月18日詢價新規之后進行詢價的新股中,有高鐵電氣、百勝智能、凱爾達、久盛電氣、可孚醫療、中科微至、戎美股份、深城交8只新股的發行價格超過了“四值”孰低值,而突破“四值”的個股上市后破發的概率較高。

所謂“四個值”,主要指剔除最高報價部分后,所有網下投資者及各類網下投資者剩余報價的中位數和加權平均數、以及剔除最高報價部分后,公募基金、社保基金、養老金、企業年金基金和保險資金剩余報價的中位數和加權平均數。

9月18日的詢價新規,取消了突破“四孰低”定價與“延期”掛鉤的安排,明確初步詢價結束后如確定的發行價格超過網下投資者報價平均水平的,僅需在申購前發布1次投資風險特別公告,無需采取延遲申購安排。海通證券策略團隊認為,這將有效拓寬發行人與投行的定價決策空間,尤其是在報價分散時給予投行更多自主定價權。

一家受訪的私募機構認為,近期注冊制新股頻頻破發的原因可以從三方面分析。首要原因是詢價規則的變化,高價剔除比例由10%變為3%,在實際操作中,高剔比例為1%,導致新股定價中樞提升;其次,在現行規則下,承銷商和發行人有動力去突破“四值”,在激勵機制下定價高可以多賺取承銷費,對發行人來說可以提高募資規模;第三,通過分析詢價新規后這一批上市公司的業績情況,部分公司的業務增長情況并不理想,發行市盈率水平也高于可比同行,因此上市后市場給出了“用腳投票”的答案。

定價博弈:券商投行和發行人提高定價動力足

“詢價新規”后,雖然注冊制新股被抱團壓價的情況得以改善,但發行定價中樞抬升后新股又遭遇頻頻破發,在此矛盾下,發行人、承銷商和投資者之間的博弈變得頗為微妙。

財聯社記者翻閱近期破發新股的公開披露文件,發現了券商投行在新股定價時突破“四值”的動力源,部分券商投行與發行人商定了“激勵機制”。

以可孚醫療為例,在發行費用概算部分介紹,承銷費由一般承銷傭金和獎勵承銷傭金兩部分構成:

(1)一般承銷費:募集資金總額 25 億元(含25億元)以下部分承銷費率為4%(不含增值稅);募集資金總額超過25億元以上部分,承銷費率為4.5%(不含增值稅)。

(2)獎勵承銷傭金:若本次募集資金總額對應市盈率小于21倍,則獎勵承銷傭金為零;若市盈率大于等于21倍且小于 26 倍,則獎勵承銷傭金=500萬*市盈率/21;若市盈率大于等 26倍,則獎勵承銷傭金=925萬*市盈率/21。

可孚醫療擬募資金額10.07億元,實際募資金額高達 37.24 億元,實際募集資金比例(實際/擬募集)高達369.77%。由此來看,券商投行不僅在一般承銷費部分就多賺1.27億元。而且,該股發行市盈率也超過了26倍,承銷商還獲得了一筆獎勵承銷傭金。

圖片來源:可孚醫療相關公開披露文件

圖片來源:可孚醫療相關公開披露文件此外,戎美股份也有相關獎勵機制,其保薦、承銷費用的規定是:募集資金總額*4.60%,且不少于2,800萬元;此外,在發行定價時或之前,發行人有權根據主承銷商的團隊表現及最終發行情況等,與主承銷商協商決定額外給予主承銷商不超過募集資金總額的4.00%的獎勵傭金(“獎勵傭金”)。

從最終募集比例來看,戎美股份也實現了大額超募,實際募集資金比例(實際/擬募集)高達314.50%。

資深業內人士認為,發行人和承銷商超募的動力很強,導致發行定價較高;但部分公司發行市盈率普遍高于可比同行業其他公司,而且上市公司質量并沒有特別好,結合基本面來看,破發屬于情理之中的事,而非意料之外。

另外,上述業內人士還提醒,新股高價發行,帶來的一個結果就是“超募”,雖然“超募”對發行人有利,但也需警惕發行人本不需要募集這么多資金,結果超募了好幾倍之后不知道怎么花的問題。

打新更為理性

一家參與網下打新的機構認為,連續破發和新股市場化定價會經過一個再平衡的過程。雖然發行人和承銷商有動力去抬高發行價,但近期頻頻破發又導致投資者參與變得謹慎,近期破發的9只新股均屬于詢價新規后的幾乎同一批時間進行詢價的公司,等這部分新股完成發行之后,破發的現象或許可以緩解。

對于普通投資者而言,連續7個交易日每天都有新股破發,恐慌情緒有一定蔓延。

一位受訪投資者表示“打算觀察一段時間再打新”,還有一位投資者認為:“按照23倍市盈率發行的主板公司可以參與,但其他看不懂的個股就不打了。”

機構投資者的打新策略也變得更為理性。一家參與打新的私募機構告訴財聯社記者:“頻頻破發后的打新策略變化是更理性了,一方面要根據基本面的情況去判斷是否打新,不能單純為了入圍而參與;另一方面,在深入研究擬上市公司的基本面后,對于基本面情況相對較差的公司就不參與打新了。”

海通證券荀玉根也在研報中認為,制度變革后,無差別打新策略不能保證百分之百盈利,投資者需運用自己的自主研究來甄別新股投資機會,這也更符合注冊發行制度的改革初衷。

責任編輯:馮體煒

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)